株式投資戦略の検討を定期的に行っていきたいと思います。この部分は、毎週投資成績を振り返る時に監視銘柄を振り返っていたのですが、成績振返り中心で戦略検討にまで入る暇がないため、別枠で設けて考える事にしました。

ここで大事にしたい事は以下の2つです。

- 監視銘柄の管理と参入タイミングの検討

- 今後の投資戦略や方針検討

1は今の投資スタイルである、値上がり期待のバリュー、グロース、大型株の新規参入検討や資産株に関する新規参入の検討です。値上がり期待株はまだ研究中ですがここに永続的優位性を持つであろう株も入れています。これ以外に、購入目標価格の詳細検討や個別銘柄の情報収集などにも入れればと思います。

2は決まった形は設けず、投資戦略の検討を中心に自由に考えたいと思います。例えば

- 知識が弱い部分を補うための勉強について

- 今のスタイルの振り返り、将来のスタイルはどうしたいか

- 他の投資家に関する参考情報

等です。あまり思いつくものが無ければ見送ることも考えます。

よってメインは1になります。

この記事は、僕自身の忘備録以外に以下の方の参考になればと思います。

- 値上がり期待株の投資戦略を検討している方

- 高配当、優待銘柄の投資戦略を検討している方

- どのように銘柄分析や買いタイミングを検討すればよいのか、一事例を知りたい方

1.値上がり期待株(バリュー、グロース、大型株)の戦略検討

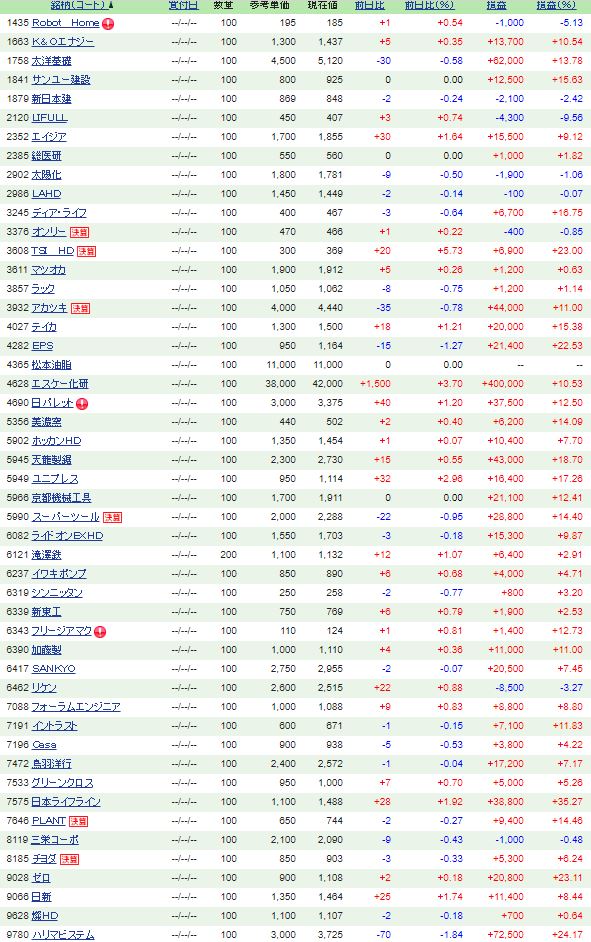

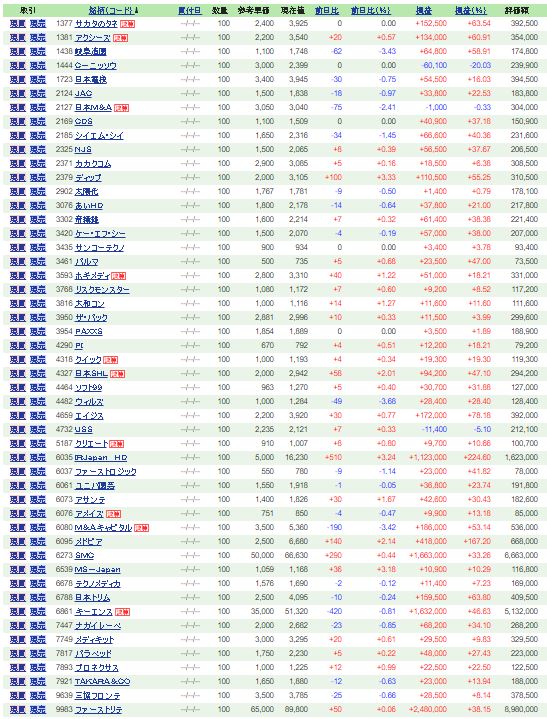

SBI証券のポートフォリオ機能を使って目標購入単価を参考価格として入れています。

バリュー、グロース株

- 四季報をざっくりと通読し、以前まで登録していた値上がり期待株をざーーっと見直ししました。

- 余りにも株価が上がっている銘柄は削除しています。目安+30%以上の銘柄です。

- こうして一覧にしてみると、既にざっくりと決めた目標購入単価に達している銘柄が複数あります。

- 達しているから即買うのではなく、最近の業績や財務、指標面を見た上で購入するようにしています。

今ざーっと見ている中で熱そうなのは、LIFULL(2120)と燦HLD(9628)ですね。

LIFULLは不動産紹介Home’sを展開している企業。2016年の1400円をピークに右肩下がりに落ち込んでいます。PERは25倍ほど、PBRは1.5倍以上と指標面は割高に見えます。ですが、不動産銘柄ではなく不動産情報を紹介している情報・通信系やサービス業としてみると果たして割高かは…?また、コロナで減益も営業利益率5%以上。来期は回復見込で営業利益率10%台が期待できそうです。右肩下がりの株価が底を打つかは分かりませんが、業績は底を打った感じなので闘いを挑むには悪くないです。単価が400円台というのも挑みやすい。打診買いを考えています。

燦HLDは葬儀関連企業のサービス業です。長期的に見て業績は伸びており営業利益率10%前後で自己資本比率88%と非常に素晴らしい業績、財務を誇ります。しかし、株価は軟調で18年の1600円を境に右肩下がり、一旦1400円程度まで盛り返しましたがまた右肩下がり、1100円前後を漂っています。業績は長期的に伸びているのに株価はボックス圏を形成しています。ならば、ボックスの下側である1100円台は買いに見えます。そのため、燦HLDは早期に打診買いをします。事業形態も長期的に見て高齢者が増加し葬儀関連も増えていくと見ます。(20年、30年後は高齢者人口減少で減少転じるでしょうが。)ここ5~10年ぐらいは良いのでは?と見ると堅いです。

大型株

- 大型株は時価総額や企業規模、業界首位等の観点からざっくりと分類しています。

- 今注目しているのは、参天製薬とCSPです。

参天製薬は目薬関連の製薬開発企業ですが業績はここ数年伸びる予想ながら株価は軟調になっているため目を付けています。打診買いしましたが、製薬の立ち上げが遅れて下方修正が出ました。そのため、元々1500円の購入価格目標でしたが、更に下にしています。まだ、100株保有ですが下がれば200株へは追加を考えます。

CSPは警備保障会社業界3位でJR東日本系です(25%株を保有)。業績が長期的に伸びている中で株価は19年の6000円台をピークに下がっており、今の3000円台前半は半値であり狙いどことろ思っています。長期的に業績が伸びる、伸びきった後は横ばいという過去指標と比較してPERが割安水準の15倍程度であることから打診買いしています。増配もしており、来期は普通配当で40円→44円予想です。決算短信を読み込みながら、夏枯れ相場で3000円を切っていくようであれば、もう100株は追加しようと考えています。

他、キリンHLDが下がっているので気になるところです。

永続的優位性を持つと考える株

ここは勉強中です。ウォーレンバフェットさんの銘柄選択術で一番刺激を受けた

- 永続的優位性を持つ事業を展開している企業

を僕なりにリストアップして並べています。

- ここで挙げた銘柄は一旦保有した後は超長期で保有し続ける予定です。

- 事業で永続的優位性を持つ企業は、長期的には必ず利益が向上していく構図であるため割安、というよりも適正な水準まで株価が落ちた時に仕込む事を考えています。

- ニッソウはここで整理をしていて、購入水準に引っかかったため打診買いしました。その後、銘柄の詳細分析をして長期的には伸びる確信が持てたため枚数を増やしています。

- サンコーテクノについても同様です。打診買いした後、長期的に業績が伸びており増配、自社株買いも実行しているため注力しました。

これらの企業は目標購入価格をもう少し見直さないといけないと思っています。どの企業も素晴らしいですが、やはり保有しているアサンテ、プロネクサスには絶対の信頼を置いており超長期では確実に利益を挙げてくれると確信しています。(現にプロネクサスは2012年に購入して以降、業績は横ばいながら自社株買いを確実に行うため、トリプルバガーになっています。100株→1000株に今年増やしたため購入単価は上昇してしまいましたが、今後も伸び続けるでしょう。)

永続的優位性を持つ企業は一旦保有した後は、よほどの事が無い限り売却は考えないスタンスです。(リーマンやコロナショックが起きた時に超含み益の状態であれば半分に枚数を減らす、適正価格から余りにも上昇した状態(過去最高PERを超えた状態等)になった時、永続的優位性が無くなった時しか売りません。)

これらの企業分析も掘り下げていかないとと思います。

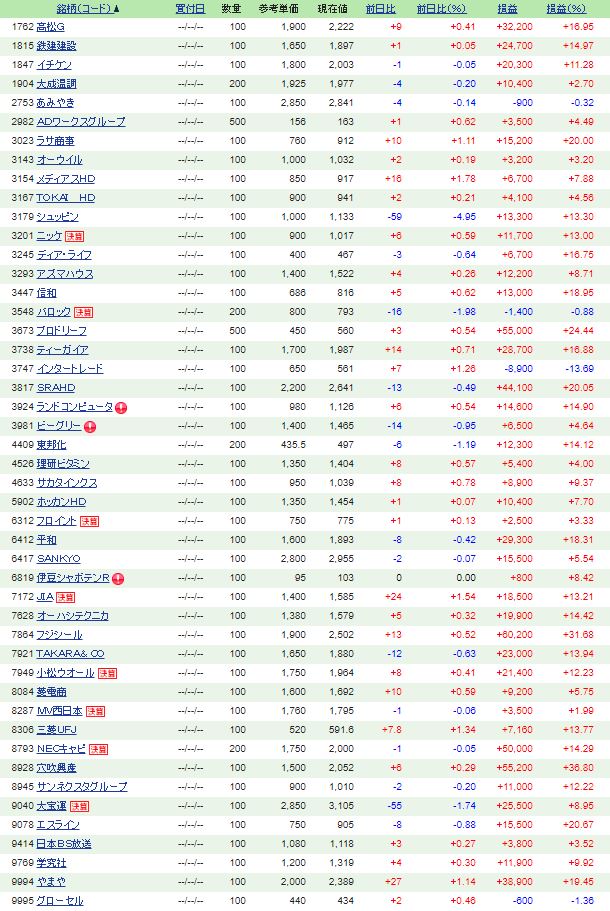

2.資産株の戦略検討

- 総合利回り5%やそこからもう少し下、総合利回り5%に達しなくても長期的に安定しているので4%台でも保有したい銘柄一覧を選んでいます。

- 今気になるのはグローセル、バロックジャパンリミテッドですね。

- グローセルは業績が不安定ですが好財務で財務は良化してきている銘柄で累進配当も実施しています。なので、440円という水準で買えば長期で利回り5%は狙えると見ています。子口座分追加したいですね。

- バロックジャパンリミテッドは決算を最近発表し、来期は38円配当に復配予想を出しました。優待と合わせた総合利回りは8%を超えてくるので100株と言わず、200株まで買い増しを考えている銘柄です。

3.その他

今後の投資実力の向上に向けては、ピーターリンチさんの本を購入して読みたいと思っています。今は、会社四季報を読み終える傍ら、四季報の裏読み術の本を読んでいます。(けんちゃんファンドさんお勧めの本)

以上です!

閲覧有難うございました! 全世界の投資家とランナーに幸あれ!