バリュー株投資によって1.5倍~ダブルバガーを狙う!

バリュー株紹介シリーズ第42弾-①!(過去記事一覧はこちら)

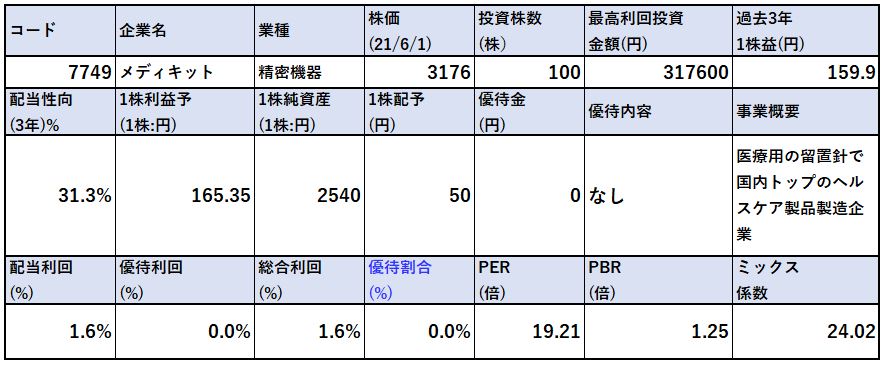

人工透析用の留置針で国内トップでカテーテル等の医療機器も手掛けるメディキット(7749)です。PERは19.21倍、PBRは1.25倍です。(株価3160円、1株益165.35円、1株純資産2540円)

メディキットの指標面での魅力は以下!

- PER19.21倍 PBR1.25倍

- 長期的に増収増益の優良成長企業!

- 営業利益率は過去10年以上絶えず20%以上で安定推移!

- 営業利益08年→21年で26億→41億と1.5倍へ着実に成長!

- 有利子負債ゼロの好財務!自己資本比率87%!

- 現金及び預金長期的に増加!08年88億→21年274億円!

- 株価は長期的に右肩上がり基調。4000円を境にコロナで下落し3000円前後を付けて反発気味で値頃感有

事業概要、直近業績面の分析は以下です。

https://ie36ken.com/value-stock/7749-medikit-2

バリュー株については以下をレギュラー分析・紹介していきます。

【前半:指標面、過去実績分析】

- 配当+優待利回り,割安指標,期末PER/PBR推移,チャート

- 財務分析(中長期保有できる体力はあるか?)

- 業績分析(業績安定度や成長性による中長期株価上昇期待はあるか?)

- 過去10年自社株買い、配当の推移(増配や自社株買いによる株価上昇余地はありそうか?)

- その他(銘柄独自の魅力/リスク等)

【後半:事業概要、直近決算分析】

- 会社情報

- 事業概要orセグメント別分析

- 直近決算分析

- その他(事業面での魅力/リスク等)

分析は以下のバリュー株ノウハウに従っています。

【投資15.】バリュー株投資 ノウハウ ①Mustで絶対に外せない点 「業績向上 or 横ばい」 「指標 割安 」「上場来安値 年初来安値」

1.各種指標

(PER19.21倍,PBR1.25倍)

株主優待(なし)5年株価チャート

配当+優待利回りや割安指標、株主優待、チャートを紹介します。

各種指標

以下の指標を表にまとめています。

- 過去3年利益に対する今期配当金予想の配当性向

- 1株配当、優待金

- 配当利回り

- 優待利回り

- 総合利回り(配当+優待利回り)

- PER/PBR/ミックス係数

- 不況時でも大きな減益は無い優良成長株なのでPERは高めです。

- PBRは10年以上前は1倍を切っていましたがここ数年は1倍台で推移です。

- 株価のボラティリティが狭いため、PERのばらつきレンジも狭くここ2~3年は17倍台後半~20倍台で推移しています。

- 1株利益も1株純資産も長期的には成長しているので同じ指標で推移しているなら長期的には右肩上がりですね。市場全体が大暴落に見舞われたときに仕込むのに適していると見ます。

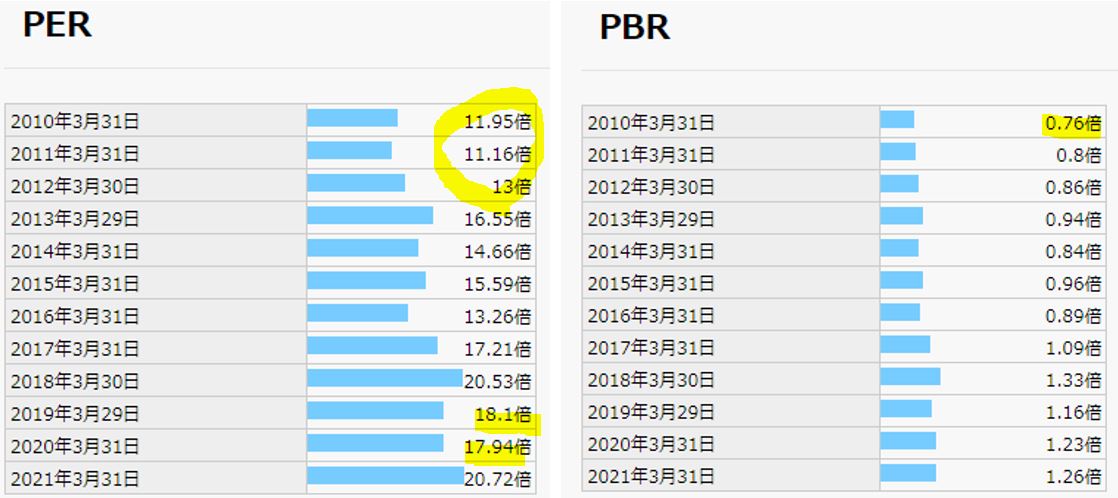

期末PER/PBR推移

過去、実績指標と比較してこの株独自の割安度を調べます。

- 2017,18年にブレイクするまではPER11倍台の時もありました。この時のPERも0.7倍台と割安です。

- 18年以降は17倍~20倍台をさ迷っています。

- 僕は18.6倍ぐらいで仕込んだので若干割安なところかな?といったところです。

- もう少し下で拾いたいですが、業績・財務・事業内容が非常に堅いのでこの水準で拾えただけでも良しとします。

株主優待(なし)

メディキットに株主優待はありません。

5年株価チャート

- 長期的には右肩上がりです。

- 業績が年々伸びているので株価もそれにならって上げていますね。2020年のコロナ前4000円の時がこの株にとってはプチバブルでしたが、ここにコロナが入って一時2800円前後まで下がりました。

- ここから3600円台に回復してジリジリと上下動を繰り返して5月の決算で急落したところを3000~3100の間で拾いました。来期は増益予想であることと、事業内容からして長期的に需要はあってシェアトップの地位が揺るがない、キャッシュは増え続けると見ると長期では相当に堅いと見て入ったのは正解だと見ています。

tradingview よりチャート転載

2.財務分析

ここでは、長期保有に適しているかを見ます。要は

- 短期的な業績悪化で潰れる心配はないか

- 事業継続場で資金繰りが厳しく、無理な状態ではないか

これを見ます。バリュー株は上がるまで長期的に待つ戦法です。潰れてしまうと意味がないのでそこを見ます。配当余力が無くても構いません。

具体的には

- 自己資本比率が30%以下など低すぎないか

- 手元現金は豊富か

- 財務基盤は強化されているか

この辺りを荒く見ます。

IR BANKから抜粋して独自に加工ています。(業績、配当・自社株買いの項目も同様)

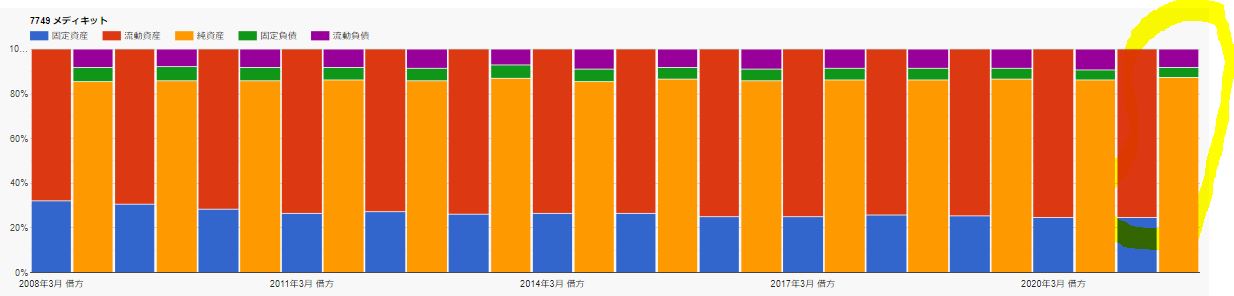

財務分析

- 有利子負債はデータに無かったので空欄です。自己資本比率の高さと現金預金の伸びから察するに殆どゼロなのかと思います。無借金経営ですね。

- 事業と直近業績面でB/Sを見ていきますが、株主資本の伸びと現金及び預金の伸びが似通っている事、現金預金の株主資本に対する比率が7割ぐらいある事から、流動資産が豊富なキャッシュリッチ構造であることが読み取れます。

- 超手堅い、金の成る木の事業を持っている事が伺えますね。

- 留置針の製造販売事業というのは素晴らしいですね。流石、永続的優位性を持つと想定している企業です。

- 資産構成ですが、想定通り流動資産過多です。流動資産>総負債の構図なので財務基盤は相当に堅いです。営業利益率20%の安定利益を財務強化に充てられている、高収益の事業継続のために多額の設備投資が必要ない形態だと推測しています。

- この傾向が続けば、増配と自社株買いは確実に実施すると見ます。

長期保有は安心できます。

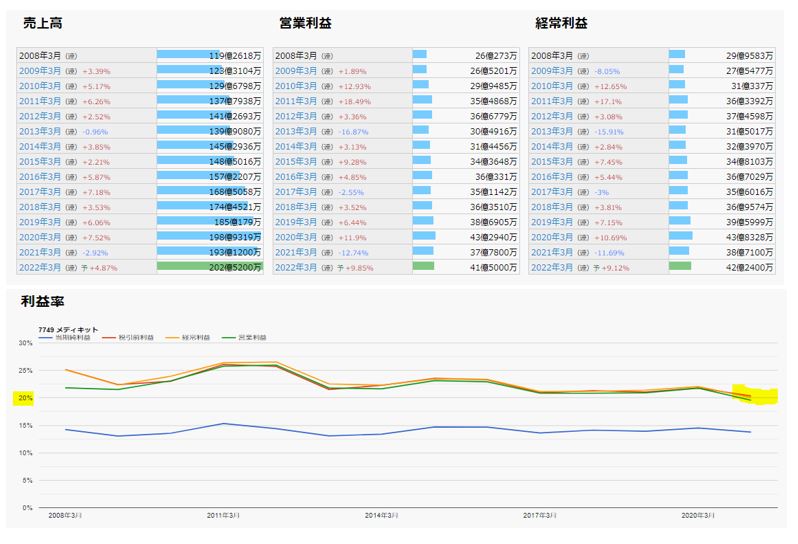

3.業績

業績は

- 減益から下げ止まった横ばいか

- 長期的に増益基調か

ここをメインで見ます。前者だと株価反転のチャンス。後者だと長期的には上昇するからです。

業績

- 前期こそ、コロナの影響もあってか減益でしたが、それでも営業利益率20%程度です。

- 長期では着実に増収増益であることは明らかで、08年と比較すると営業利益は26億→今期予想41億と1.5倍以上に成長しています。

- トップシェアを持つ事業が継続してキャッシュを生み出す高利益率な金の成る木事業であることが伺えます。永続的優位性を持つのかと思います。

4.配当金、自社株買い

配当金、自社株買い

- EPSのバラつきもマイルドです。巨額の減損損失が生じない上手い経営をされているのかと思います。

- 営業利益が08年から20年で1.5倍になったのに対して、EPSは1.5倍以上に伸びています。(10年→21年)これは、15年の大規模自社株買いが効いていそうですね。消却したのでは?

- 配当も10年間で25円→50円と緩やかですが確実に増えています。

- 配当性向は30%以下と無理が無いです。財務が強化されていく構図を考えると、長期的に自社株買いと増配は今後も続いていくと見ます。

5.魅力とリスク

メディキットの魅力とリスクを考えてみます。

魅力

- PER19.21倍 PBR1.25倍

- 長期的に増収増益の優良成長企業!

- 営業利益率は過去10年以上絶えず20%以上で安定推移!

- 営業利益08年→21年で26億→41億と1.5倍へ着実に成長!

- 有利子負債ゼロの好財務!自己資本比率87%!

- 現金及び預金長期的に増加!08年88億→21年274億円!

- 株価は長期的に右肩上がり基調。4000円を境にコロナで下落し3000円前後を付けて反発気味で値頃感有

- 15年に25億、21年に4億の大規模自社株買いを発動している。EPSも安定感があり巨額の減損損失が起こる可能性が低いと見ます。

- 今後も伸び続けていくキャッシュを使って、増配や自社株買いが発動されると読みます

リスク

- 国内市場ではトップシェアを誇る留置針製造事業ですが、海外での競争力は?

- 優良企業ではあるが成長は緩やかのため、短期でガンガン値上がりを期待できる株ではない(長期投資向き)

- ボラティリティが狭いためレンジ幅の売り買いで儲けるには旨味が少ない

→超鈍感で握力MAXの投資家に向く

以上です!

*当サイトで分析している内容は独断と偏見に満ちているため、内容間違いもあるかもしれません。投資は自己責任でお願いします。

他のバリュー株分析も宜しければ閲覧ください。

閲覧有難うございました! 全世界の投資家とランナーに幸あれ!

会社四季報はお宝銘柄がいっぱいです。ぜひ、この機会にお宝銘柄を探してみては如何でしょうか?

|

|

会社四季報で銘柄発掘をした後に取引する証券会社としてSBIネオモバイル証券はお勧めです。

SBIネオモバイル証券の魅力

- 1ヵ月辺り50万円までの取引きであれば実質手数料月20円!

(220円手数料に200Tポイントが付きます) - 1Tポイント1円で株の購入資金に出来ます

- 1株から株が買えます!(他証券会社と比較し手数料激安!)

- 1株から買えるので株価の高い銘柄も含めて少額資金で分散投資できます

- 月、50銘柄まで1株から定期買付機能があるのでドルコスト平均法に最適

- 100株投資も出来るので、株主優待銘柄の購入にも向いています

- 1株から申し込めるIPO(新規公開株買付)もあります

その余っているTポイントで投資してみませんか?【SBIネオモバイル証券】 ![]()

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/0eb2d4a7.b1ccdd63.0eb2d4a8.384b9fb8/?me_id=1213310&item_id=20281131&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F0413%2F4910023230413.jpg%3F_ex%3D240x240&s=240x240&t=picttext)