2021年に挑戦して大敗を喫したグロース株の戒め記事です。2021年バリュー株の利益で調子に乗ってグロースに特攻して700万を超える損失になり死亡しました。高すぎる授業料で学んだ事をまとめていきます。

今回は

- 配当+優待利回りの低い銘柄は買わない

です。もう、これは痛いほど分かるのですが…

- 指標は多少割高だが下方修正・減益で悪かったが株価が対して下がらなかった銘柄

- PBR面の指標は割安でも下支え(配当+優待利回り)が無い銘柄で来期減益予想で急落

の2事例でまとめます。

なお、戒めとしてしくじった銘柄の買値と枚数を保存しておき、見る度にその愚かさをマジマジと見せつけるようにしたいと思います。以下がしくじった銘柄たちです。

1.配当+優待利回りが低い銘柄は買わない

2つ目の戒めは「配当+優待利回りが低い銘柄は買わない」です。

- アサンテ(配当+優待利回りが高い)

- イトクロ(無配)

で比較したいと思います。

まず、アサンテです。同社は白アリ防除国内首位のグロース増配株です。ただ、ここ最近はコロナ影響が長引いているのか事業が上手くいかないのか調子が悪く、今年は下方修正も出しています。

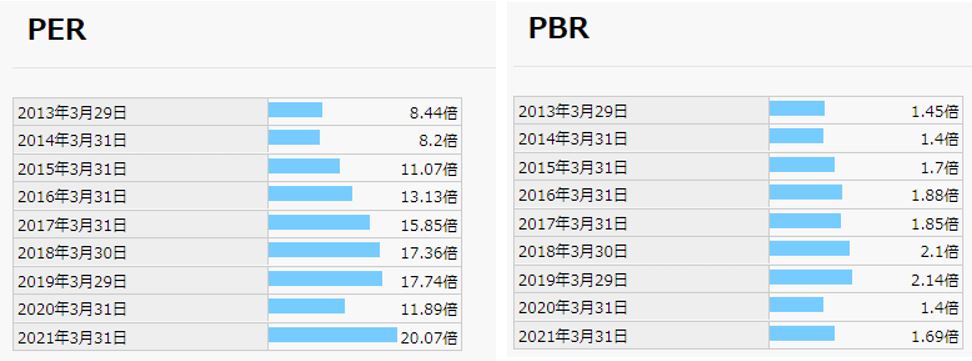

- これは、アサンテのPER/PBRの期末推移です。指標面では割安感はあまり感じられませんが配当+優待利回りの高い銘柄です。

- PERはコロナショックの時で10倍近くになり割安感が出ましたが現在は20倍程度と収益バリュー度は低い状態

- PBRは1.8~2倍弱の状態から1.5倍前後とあまり割安ではない状態(ですが、ここの資産は大半が現金預金なのでこれだけ見ると割安かもしれません。)

- 配当は1株62円予想で株主優待は100株保有で三菱UFJニコスギフトカード1000円が年2回。総合利回りは100株保有で4.7%です(株価1722円前提)

次に株価を見てみましょう。

- 株価はコロナ安値の1300円台から1800円台まで上昇。

- 下方修正を出したので劇的に下がる….心配をしましたが、1700円台と全然下がらずにとどまっています。底値圏から3割近く上昇しているにも関わらずです。

この原因は同社の

- 配当+優待利回りの高さ

にあると見ています。

- 総合利回りは5%近くある

- 加えて非減配銘柄

- 下方修正とは言え1株益は80円以上あり、62円配継続は可能な水準

- 資産の大半は現金なので配当維持も可能

な状態が投資家の目に留まり、下がらずに買いが入っていると考えます。

対して、しくじった無配銘柄のイトクロ(6049)を見てみます。

先ず、指標面です。

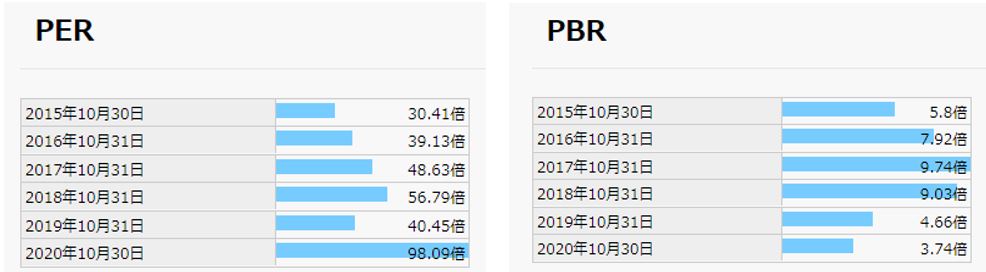

- グロース株なので流石に高いですね。

- 2020年はコロナで減益下なので適正値は1株利益44円程度で見ると、闘いを挑む前の株価950円辺りと比較するとPER21.5倍と減益下のアサンテと大差はありません。

- 対してPBRは財務構成の大半が現金預金が占めており1株純資産441円なのでPBR2.15倍と若干高い程度です。

- しかし、上場後無配です。

- 次に株価推移を見ます。

- コロナショック前は1000~1200円で推移後、減益決算で1000円割れ。

- その後来期回復予想で株価は1500円程度まで上昇し、妥当な業績を叩き出しながら下落し900円台、800円台で推移し止まりません。

- そこに22年の来期予想が先行投資で減益予想を発表し….

- 株価は連続ストップ安後、下げ止まらずにジリ下げで430円前後になっています。(PBR1倍前後)

来期減益予想と言えど営業利益率は20%近くあり、自己資本比率も高く資産の大半が現金であるため倒産の恐れも無い銘柄です。しかし、株価の下げは止まらずにPBR1倍割れ前後に落ち込んでいます。

これは….

- 無配で株価下落に対する緩衝材(下落しても持っていいと思えるインセンティブ)が無い事

- 株価の下支えをする役割の「自社株買い」による還元姿勢も無い事(アサンテは創業者の売り出しに対して豊富な現金預金を当てて発行済み株式数の10%以上に当たる大規模な自社株買いで、創業者関連の売り出し危機の下支えをしました。)

という事が

下方修正で大幅減益だけど株価は下がらずに持ちこたえたアサンテ。

来期減益予想で株価は底値圏から半値に下げて更に下げを加速しているイトクロ。

の違いだと見ています。手痛すぎる授業料ですが、これを肌身で感じて学ぶ事が出来ました。

ここから言える教訓として…

- 総合利回りが3%を割り込む銘柄は下落余地が高いので買わない

という事を学びました。グロース株でも、総合利回りが高い株は下落がどこかで止まります。バリュー株でもこれは同じです。

総合利回りを3%を目安とした理由は値上がり期待株の急激な取りこぼしを防ぐ事と下落に耐えられる水準と見たためです。

総合利回り5%以上の銘柄ばかりに絞るとグロースバリュー株も拾えなくなってきます。かといって下落耐性は欲しい。総合利回り3%の銘柄が25%下落すると利回りは4%になります。利回り4%ならば6,7年で下落分は取り返せるので耐えられる水準かと見ています。

しかし、無配では取り返すのは値上がり期待のみ。減益で下落しきった株で更に、イトクロのように機関投資家の強烈な信用売りを浴びせられ続けている銘柄は数年経っても株価は上がらないかもしれません。更に金利上昇でグロースには超絶な不利状態です。

損益通算しきれるならば、イトクロはとっくに全ギリしています。ですが、それが出来ないので戒めとして持ち続けています。

幸い…..幸運?にも、まさかまさかの自社株買いを今頃になって発動(一方、ストックオプションの株発行も同時に…)しているので自社の短期的な株価変動については経営層は興味が無いのだと思います。

こういう辛い経験を得ないと腹では本当に分からない。この記事を書きながら心は痛いですが、こうやって文章にしないと記憶はいつか無くなる。だから、ノウハウとして刻む必要がある。と思ってまとめました。

閲覧有難うございました! 全世界の投資家とランナーに幸あれ!

配当が小さく、PERが大きい銘柄は相場全体が弱いときには真っ先にダメになりますね。

判断ミスを明らかにすることは心が痛みます。

ダメな銘柄を握り続けたおかげで、私も高い勉強代を払ったのでお気持ちをお察しします。

コメント有難うございます。

このような銘柄は相場が弱い時に退場ものになるので本当に厳しいです。

今回色々と凝りたのでグロース株はもう、グロースだけと指標が割安で配当・優待利回りも高いグロースバリュー株だけ狙う事に徹したいと思います。