8591 オリックス 配当+優待利回り9%以上! 株主優待 カタログギフト

僕のお勧めの資産株紹介シリーズ第三弾!

僕の保有銘柄、「オリックス」です。リース系は優待が多く、連続増配銘柄も多いです。その中で際立っているのがこの銘柄です。リース業界での配当+優待の総合利回りは間違いなくトップクラス!

特にカタログギフトが素晴らしく3年以内は5,000円相当、3年以上はなんと10,000円相当!らしいです。となると長期保有利回りは

なんと! 9.7%になります!(20年1月7日の1797.5円現在)

資産株については以下をレギュラー分析・紹介していきます。

①事業概要

②総合利回り,割安指標,チャート

③財務分析(高配当、優待を維持できる体力がどれだけあるか?)

④業績分析(安定して稼げる利益はどれほどか?)

⑤過去10年配当の推移(大きく減配していないか)

⑥その他(銘柄独自の魅力/リスク等)

なお、分析の根本は資産株ノウハウに従っています。

【10年間で資産価値2.5倍!】資産株ノウハウ 配当+優待利回り5%、利益剰余金が多い、業績安定、実質累進配当 【投資19.】

他の資産株分析も宜しければ閲覧ください。

①事業概要

企業サイトより引用

【その他金融業】

企業サイトはこちら

オリックスは東京オリンピック開催年の1964年に設立

リースを起点に事業範囲は融資、投資、生命保険、銀行、資産運用、自動車関連、不動産、環境エネルギー関連など多岐にわたる。

(トップメッセージより抜粋)

(企業サイトより抜粋)

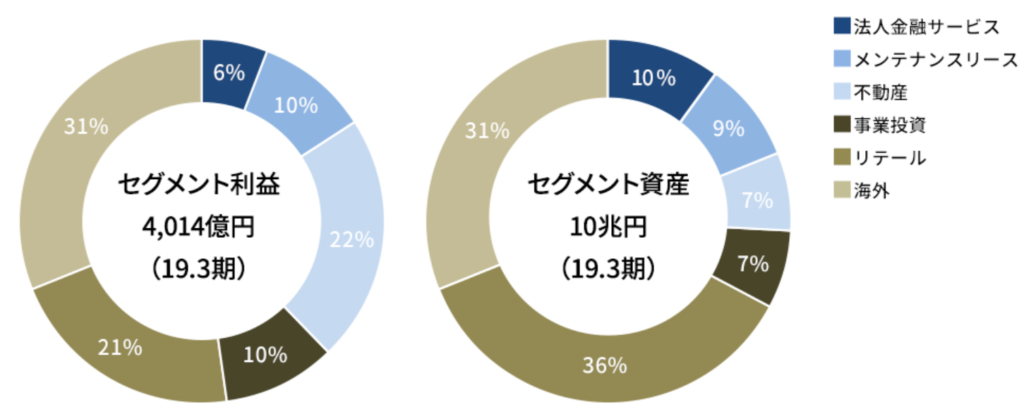

多角経営と言われるだけあって、バランスよくセグメント別の利益を確保しています。中でも軸になるのは、

海外(アセットマネジメント、航空機・船舶関連、企業投資、金融)

不動産(不動産開発・賃貸・管理、施設運営、不動産の資産運用)

リテール(生命保険、銀行、カードローン)

の分野のようですね。オリックスといえば、3つ目のリテールのイメージが強いですがアセットマネジメントや不動産も手掛けていたのですね。

より詳細に調べられたい方はこちら

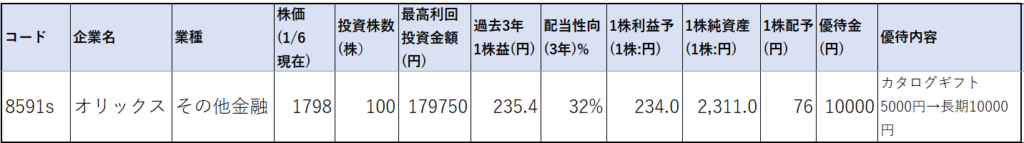

2.総合利回り,割安指標,チャート

独自にまとめている総合利回りや割安指標を紹介します。

【株価や各種指標】

以下の指標を表にまとめています。

・過去3年利益に対する今期配当金予想の配当性向

・1株配当、優待金

・配当利回り

・優待利回り

・総合利回り

・PER/PBR/ミックス係数

優待は3年長期保有前提です。総合利回り9%超えです!

お勧めな理由

・業績が安定して伸びている事(10年間赤字なし)

・規模の割に高成長である事(08年→19年で当期利益は4倍)

・軸のリース事業は一旦契約したら一定の収益が続くビジネスであり長期安定するため

これも本当に資産株向きです。10年単位で安心して持つ事が出来ますね。

リース業界はもともと指標が割安ですがこの規模と総合利回りを持っている事を考えると割安かと思います。まだまだ、株価は上がっていく感覚があります。

株主優待

株主優待はなんといっても高級カタログギフトが楽しみ!食品以外に洗剤などの生活用品も取り扱っています。

株主カードはオリックス提携関連の各種割引が利くカードです。

オリックスのIRサイト より引用

カタログ内容の詳細は「takkaaaaa」さんのサイトにも詳しく載っています。

takkaaaaaの優待紹介サイト

食品が高級でマジで!!おいしそうですね!

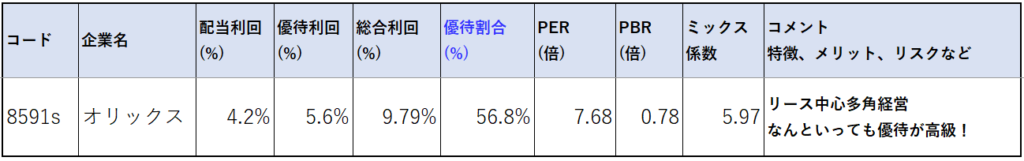

チャート

好業績で成長している割には株価はレンジで推移しています。直近高値2200円を先ずは狙いたいところ。

こちらの銘柄も出来高が多いので欲しい時にはすぐに買えて、手放す事も容易に出来ます。出来高が多いので株価の値動きも比較的緩やかですね。

3.財務分析

ここでは

・高配当や優待を維持できる体力がどれほどあるのか

・体力は過去から増え続けているか(高配当と優待を維持しながら体力増強しているか)

を確認していきます。

体力が安定して増えてきているかは主に株主資本と利益剰余金の増加額で確認しています。

なお、以下のデータはIR BANKから抜粋して独自に加工しています。(業績分析、配当の項目も同様)

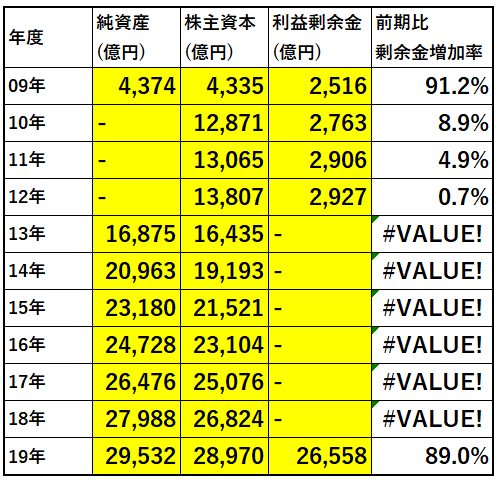

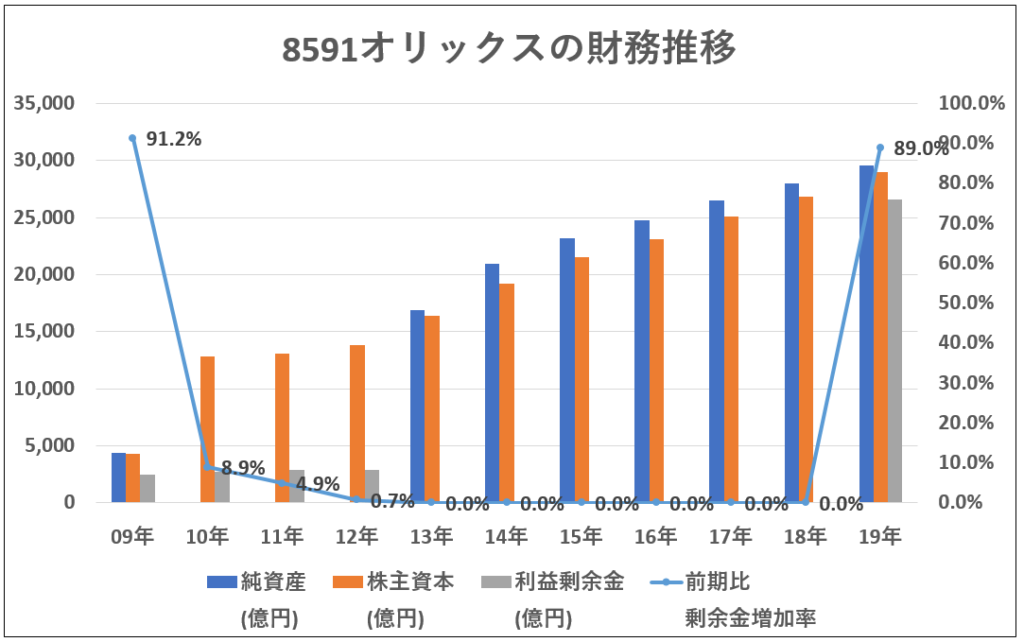

途中から個別決算→連結決算化したせいか、IR BANKから正確なデータが取れていない年があります。ですが、長い目で見れば

・純資産

・株主資本

・利益剰余金

ともに確実に伸ばしてきています。株主資本比率が低めに見えますがリース業界はこのような傾向なので大丈夫かと思います。

4.業績分析

資産株としての体力の源泉を培う業績です。ここでは

・売上高

・営業利益

・経常利益

の推移を見ていきます。増益基調になっているのが勿論良いですが、資産株として重要なのは現在の配当と優待が維持できる事なので、横ばい基調でもよしです。

減益基調だとしても、配当性向が低ければよしです。

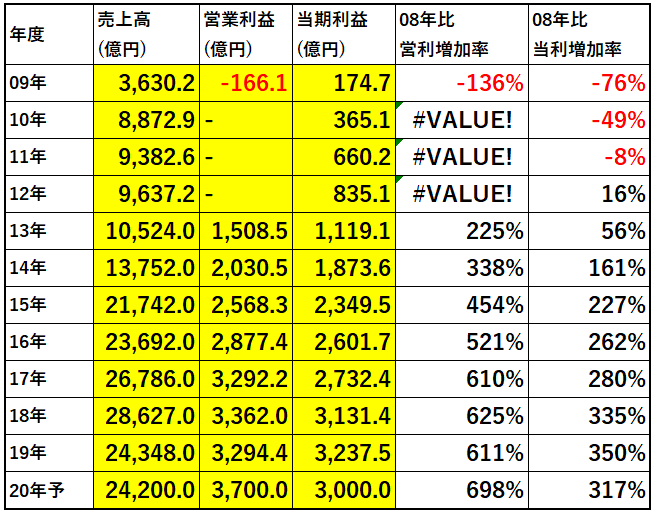

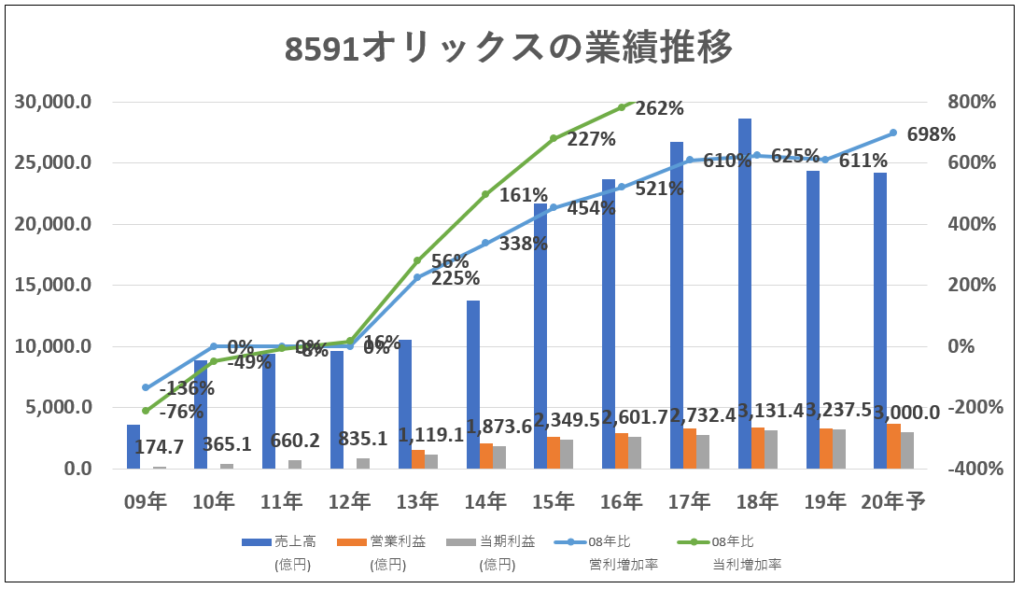

見てみましょう。約10年分の実績と来期予想です。

*こちらも営業利益の一部と経常利益のデータが取れませんでした。

経常利益の代わりに当期利益を代用しています。これで傾向は分かるかと思います。

折れ線グラフは08年営業利益、当期利益に対する増加率を示しています。

08年~12年までは苦しい時だったようですね。

赤字に陥っています。13年から不死鳥の如く復活して伸び続けています!

10年間を見据えると13年以降の伸びが着実で安定成長の路線に乗ったのでは?と推測できます。この勢いが持続、横ばいである限り問題ないでしょう。

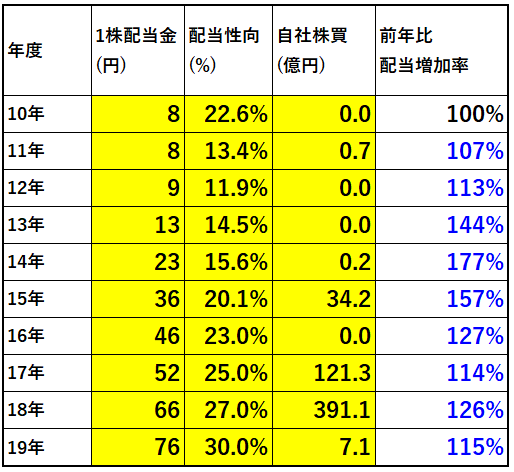

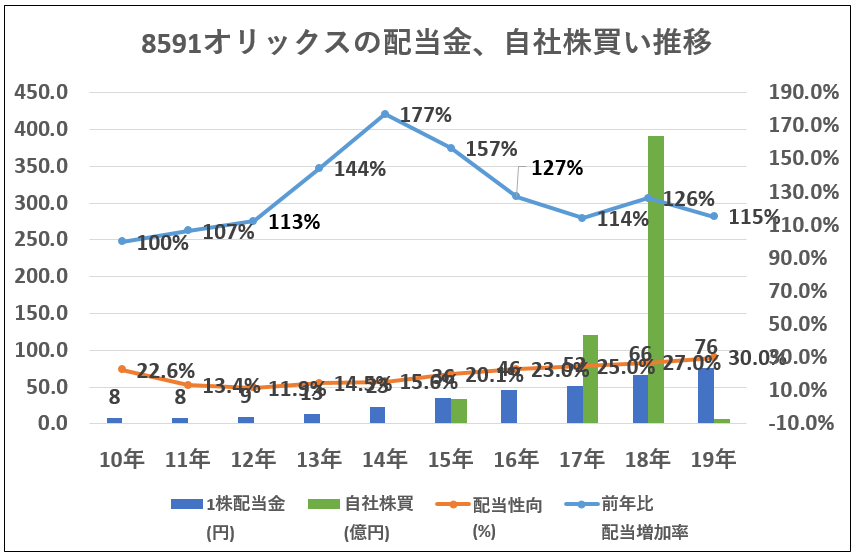

5.過去10年間の配当推移

ここでは株主還元度合いを調べていきます。

・利益の成長と共に安定して配当を伸ばしているか

・自社株買いを実施しているか

などを見ます。

比較のためのデータが取れなかったので10年からの比較となっています。

見事に連続増配していますね!

自社株買いも最近旺盛になってきました!

配当性向も低めで前年比で増配し続けていますね。

18年の自社株買いは大規模だった事がよく分かります。

6.その他(銘柄独自の魅力/リスク)

僕が考えるオリックス独自の魅力とリスクは以下です。

(殆ど経験からくる主観です)

魅力

・なんといっても、総合利回りの高さ!9%は他に類を見ません。

・カタログギフトが他に類を見ない高級感!食品がとってもおいしそうです。

・13年以降の安定成長した業績

・自社株買いに旺盛なのも株主還元◎(業績悪化とともに出しているのも◎)

リスク

・リース系独特の財務諸表は別途読み解く必要があるかも(好財務かは…?)

・直近は減益予想気味なので今後の業績動向が変わるかもしれない。

・多角経営が行き詰まる時に、不採算事業をきちんと撤退できるか?

以上です、更に詳しくオリックスを調べられたい方は

会社サイトから有価証券報告書を調べたり

会社四季報で業績、財務、株主構成などを調べられたら如何でしょうか?

僕は19年9月の資産株調査の段階で良さに気づいたため自分とジュニア口座で保有を始めました。資産株として日本管財と同じく10年単位で保有していきたいと思います。

|

|

他の資産株分析も宜しければ閲覧ください。

宜しければランキングに参加ください。

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/0eb2d4a7.b1ccdd63.0eb2d4a8.384b9fb8/?me_id=1213310&item_id=19819036&m=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F0109%2F4910023230109.jpg%3F_ex%3D80x80&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F0109%2F4910023230109.jpg%3F_ex%3D240x240&s=240x240&t=picttext)