2021年7月15日の株式投資戦略です。

先週の今日は通夜みたいな下げムードでしたが月曜からの上げは凄かったですね。昨日ぐらいまで好調でしたが、今日からまたジリ下げ基調になっています。

保有銘柄は上げの波に乗った銘柄が多く一安心ですね。

そんな中、四季報の通読がようやく終わり、通読していく中でキラリと光ったお宝資産株をコツコツと拾っています。

夏枯れ相場で狙うべき値上がり期待株は…….好決算でも翌日何故か急落する銘柄ですね。先月のエニグモを良い事例として、好決算なのに年初来安値更新を狙いにいく下げを出している銘柄を拾おうかと思います。

以下の考え方で投資戦略は展開しています。

- 監視銘柄の管理と参入タイミングの検討

- 今後の投資戦略や方針検討

僕自身の忘備録以外に以下の方の参考になればと思います。

- 値上がり期待株の投資戦略を検討している方

- 高配当、優待銘柄の投資戦略を検討している方

- どのように銘柄分析や買いタイミングを検討すればよいのか、一事例を知りたい方

*本記事は、推定や憶測が基本であるため、事実と異なる事が多々あります。投資は自己責任でお願いします。

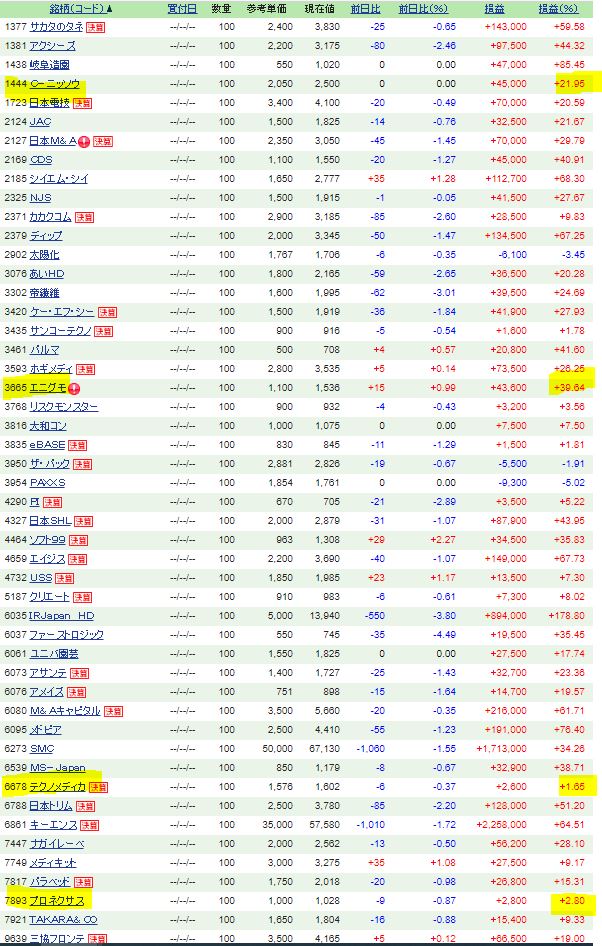

1.値上がり期待株(バリュー、グロース、大型株)の戦略検討

SBI証券のポートフォリオ機能を使って目標購入単価を参考価格として入れています。

バリュー、グロース株

- LIFULLは一時持ち直して微減です。

- オンリーは決算の取り挙げられ方が良かったですね。営業利益28倍とか紹介されていた事や稼ぎ時の第三四半期できっちり営業黒字を出してくれたことから安心して堅い買いが入ったようです。一安心ですね。期末の増配は….少し期待できるかもしれません。7円→8,9円ぐらいとか。願わくば来期予想で回復予想で15円や20円配予想を出して欲しい。3か月後に期待です。

- TSIホールディングスは好調な決算と大口の買いが入っているので安定していますね。

- アカツキは3300円台でしたが決算期待で上がってきたのでしょうか。決算は無難なところで着地をしてほしいです。

- ユニプレスは子口座で持っていなかった事が分かったので追加しましたが、まもなく好レーティングが出されて株価が底上げされました。950円の攻防です。

- チヨダは好決算で買われましたね。底値を脱したかもしれません。中長期では狙い目かも。

大型株

- CSPが第一四半期決算を発表。微減益でした。大した減益ではないのでホールド継続と決め込みましたが市場の反応は悪く一時3000円割れしました。夏枯れ相場で最近の安値更新するかもしれません。

- 日東工器がやはり魅力的です。四季報通読してもやっぱり良いなと思いました。中長期では高確率で来る業績、事業構造に見えます。

永続的優位性を持つと考える株

ここは勉強中です。ウォーレンバフェットさんの銘柄選択術で一番刺激を受けた

- 永続的優位性を持つ事業を展開している企業

を僕なりにリストアップして並べています。

- ニッソウは大暴騰も大暴落もせずにジリっと上げています。出来高が無い銘柄というのは簡単に売り買いが出来ませんが、強烈な市場の上げ下げの影響も受けにくいので新の実力だけを見やすくなります。

- エニグモきましたね。この好決算で何故下げるのか謎過ぎたので買い増ししたのですがそれが良かったです。好調決算が続き妥当な株価圏である限りガチホールドです。第二のヤフーを目指して欲しい。

- パラマウントベッドが四季報通読して非常に欲しくなりました。先行投資で減益ですが増配は崩さず。優待は長期保有で100株2000円QUOカード。コロナ禍の下げを除けば3年来安値水準。決算で1850円ぐらいまで下げないかと思います。ここはキャッシュが長期的に貯まる事業構造なので好きです。

- プロネクサスは買い増しすると軟調ですが1000円を割っていないから良いです。来年の3月末の権利取りで1200円~1300円になってくれればいい。勝負は半年後です。(むしろ夏枯れで1000円切れば買い増し。)

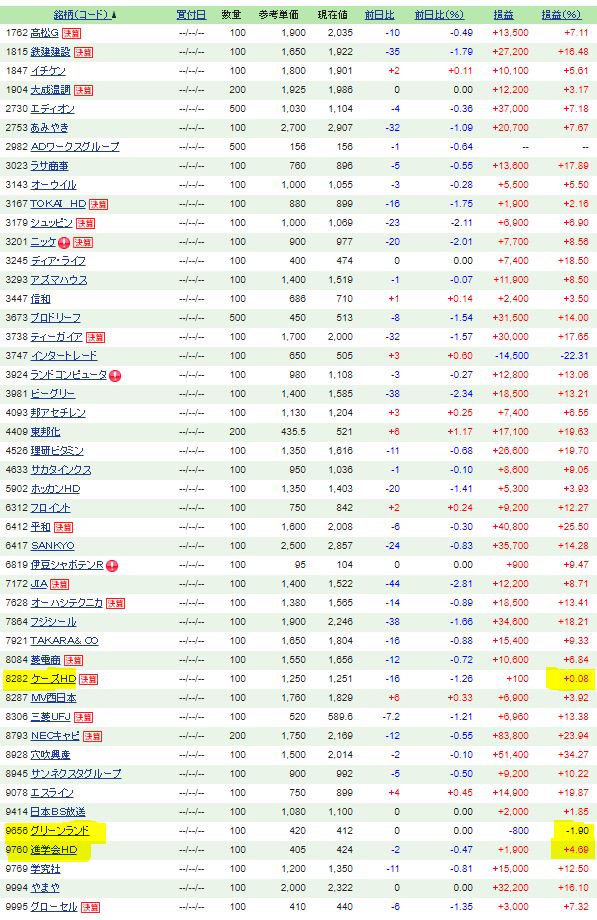

2.資産株の戦略検討

- エディオンは1000円台で親口座500株まで買い増し、子口座新規100株購入して正解でした。この株価で100株保有で年間8000円以上も配当と優待も来るのは破格です。44円配が20円ぐらいになっても保有しますね。まぁ、1100円台でも買いですが。

- 少し銘柄の入れ替えを行いました。

- 新たに、ケーズホールディングス、グリーンランド、進学会ホールディングスを入れました。

- ケーズは優待長期保有拡充で総合利回りが6%以上になりました。今まで欲しくても5%を切っていたので嬉しくなり購入です。子口座でも1枚購入。残り1つも欲しいですが今は買えずです。

- グリーンランドはアフターコロナ狙いです。前期は赤字でしたが財務はそこまで痛んでいない低PBR銘柄であること。株主優待は遊園地無料入場券2枚×年2回と株価4万円台では破格の利回りです。九州は遠いですが、優待があると九州旅行行こうかという話にもなります。

- 進学会ホールディングスは巨額赤字でしたが15円配継続。100株保有でQUOカード1000円と総合利回り5.8%は中々熱い。本業はそこまで悪くない事とこの赤字でも累進配当継続しているのでひとまず親口座のみ再ホールドです。

3.その他:10倍株のポテンシャル判断の方法

弐億貯男さんがこんなTweetと記事を書いていました。

介護業界で時価総額の小さい銘柄に対して、同業の規模を元に将来の成長性を図っておられました。この考え方は参考になります。

ブログ更新しました。 : 10倍株のポテンシャルの判断方法https://t.co/6o91ex7dH7

— 弐億貯男 (@2okutameo) July 14, 2021

そこで、相当規模の小さい保有銘柄の「ニッソウ」のポテンシャルも調べてみようと閃いたのでちょっと調べてみました。

四季報の同業銘柄情報を元に時価総額を調べましたがニッソウ21億の時価総額に対して

- キャンディル(58億)

- エムビーエス(40億)

- ルーデンホールディングス(41億)

でした。事業内容を見ると、ニッソウが不動産の原状回復事業を中心とするのに対して、キャンディルはホテルや厨房とちょっと対象顧客がずれているのは否めませんが、仕事内容は似ているところもありそうです。

利益率はこの中では一番ニッソウが良さそうなので、キャンディル並の営業利益4億(今の2倍)は稼ぎ出せば、ダブルバガーは狙えそうです。(僕にとっては数年後こうなってくれれば十分ですが…)

ニッソウのポテンシャルってどうなんだろうか?というのが疑問だったので

原状回復措置→賃貸住宅の住み替えのタイミングで需要が出る→年間の賃貸住宅の契約件数って何件なんだ?→そのうちニッソウのシェアをある程度取れると仮定して&1件辺りの売上金額をざっくりと仮定して…..と市場規模をざっくりと考える必要がありますね。

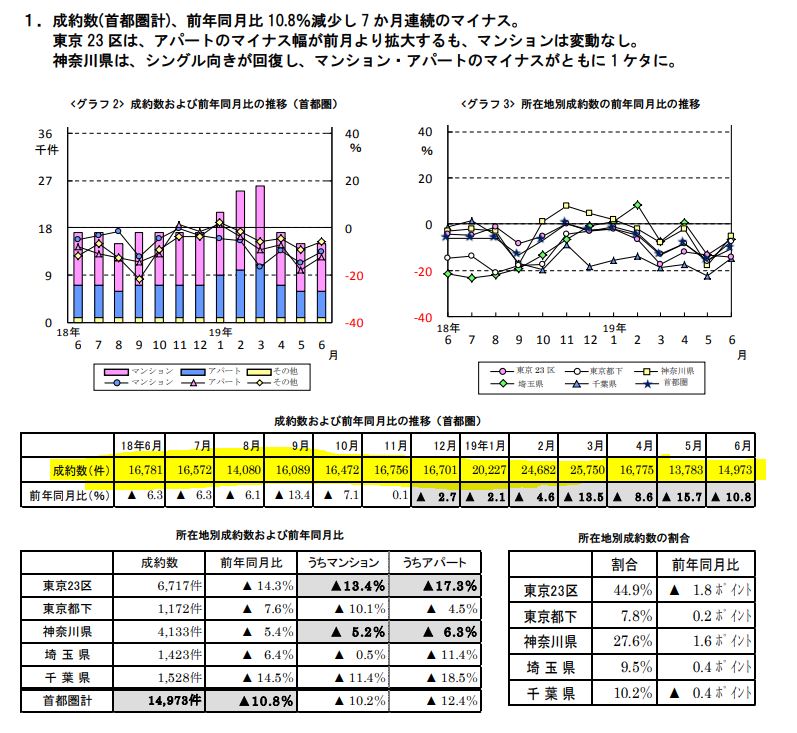

年間の賃貸住宅の契約件数を調べてみたいので、ざっくりと調べてみました。

- これは、アットホームの首都圏、関東圏の賃貸物件数の推移です。

- 少し古いですが18年6月からの1年間の総成約件数は21446件。

- 東京、埼玉、千葉、神奈川の人口はおよそ4000万人。

- 日本人口は大体12500万人

- 荒いですが日本の年間総賃貸物件の成約件数は3倍の64338件。

- 1件辺りの原状回復措置の売上は15万円と仮定すると市場規模は、96億円。

at homeの首都圏成約数より抜粋

戸建て住宅のデータはないです。これだけではないですが、ニッソウの今の売上高は30億程度。実は既にシェアは結構高い?

国内だけに留まっている場合の将来成長性は2倍程度かもしれないですね。(シェア100%は難しく現実的なところとして60%ぐらい取れれば凄いかと。)

10倍株を狙っていこうとするならば、ニッソウの海外進出を期待したいところです。

探り方としてはめちゃくちゃ荒くいですが、こうして考える事は大事なのかと思います。いい勉強になりました。値上がり期待株をの将来動向を考える際の参考にしたいと思います。

以上です!

閲覧有難うございました! 全世界の投資家とランナーに幸あれ!