株式売買による譲渡益があるので、クロス取引で取れない優待銘柄の権利を取ろう!

そう思ってチャレンジして取りにいった株主優待銘柄のTRUCK-ONE(3067)。優待が到着しました。

- 会社概要ざっくり紹介

- 優待内容紹介

- 権利落ち前に狙うと権利落ち後はどうなるのか…..

を紹介します。

1.TRUCK-ONE-会社概要

- 株式会社TRUCK-ONE

- 福岡Q-Board上場

- 1990年設立

- 事業概要:

国内販売事業

海外販売事業

事業用車両買取事業

冷凍車レンタル事業

車両整備事業

日本ではマイナーな福証証券取引所の中でも新興市場という更にマニアックな市場に上場しています。

トラックに特化してレンタルや買取サービスを行っています。

- ダンプ

- クレーン付き

- ウイングドライバン

- 冷凍車

- トレーラー

- 環境車両

などトラック関連ならなんでも揃っていますね。バイク王のトラック版のイメージを持ちました。

会社概要 中古トラックのトラックワンより抜粋

業績概要

- 業績不安定期を経て2015年以降は安定黒字が出せるようになった形ですね。

- 売上高45億前後で0.5億円の営業利益は…..かなり低いです。コモディティ事業なのでしょう。安定黒字が出せるようになっただけ頑張っていると思います。

財務概要

- 財務基盤も脆弱です。

- 安定黒字が出せるようになったとはいえ利益額が高く無いため財務強化スピードも緩やか。

- 自己資本比率は20%前後しかありません。

中長期で勝負する株ではないですね。

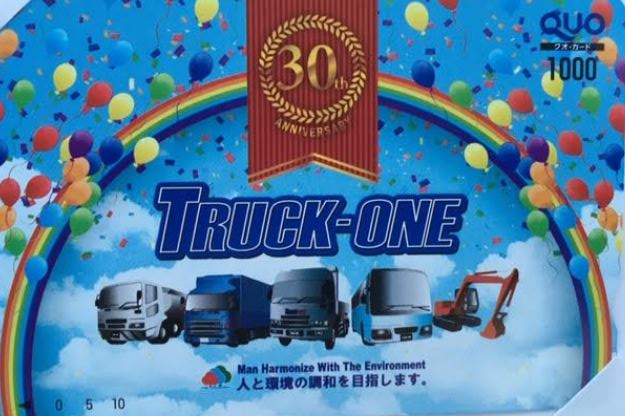

2.優待内容紹介

- 30周年記念配になります。

- スタイリッシュなデザイン冊子に入っています。

- めちゃくちゃ広告柄ですね!

- レンタル買取のトラック紹介万歳な感じです。

- 3万円台で買えて1000円のQUOカードと500円の配当は破格です。

- ですが、これは記念優待なので今期限りとなります。

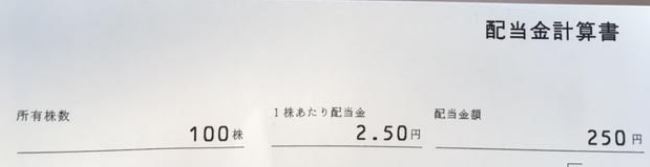

- 配当も頂きました。250円です。

- 株価は当時3万円台でした。

次に権利取りに行ったあとの売り買いがどうなったかを紹介します。。

3.権利落ち前に優待を狙うと…

冒頭で譲渡益と相殺(損益通算)できるからと深く考えずに権利落ち前の優待を狙いに行きました。

結果を紹介しましょう。

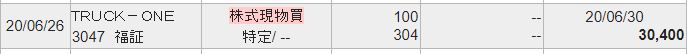

まず、以下の値段で100株購入しました。

- 6月末の権利落ち直前に304円で100株購入しました。

- 取得単価は304円です。

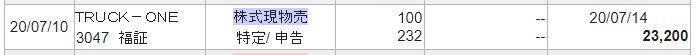

権利落ち日は流石にめちゃくちゃ落ちるので少し時間をおいてから売却しました。売却した時の単価は以下。

- 232円です。304円で購入したので差し引き7200円のマイナスです。

- 7200円ならば譲渡益で十分相殺できるからいいやと考えていました。ですが。。。

譲渡益と相殺できるといっても、相殺で戻ってくるのは税金分にしか過ぎません。これを考慮すると実際の損益は

【マイナス】

(304円-232円)×100株 = -7200円

【プラス】

株主優待1000円 + 200円(税抜き後)配当 =1200円

譲渡損で税金が返ってくる -> 7200円×20% = 1440円

合計2640円

税金が返ってくるとはいえ、実質7200円-2640円で4560円の損失になっています。これはイカンですね。ここから言える事は

損益通算で戻る金額+優待+配当金額 > 売り買いによるマイナス金額

こういう状態でないと、今回の優待狙いに行く場合は買い向かってはいかんと言う事です。今回の例で言うと304円で買ったならば、278円以上で売らないと実質損失になるという事です。

こういう切ない事に気づいたので今後は無理に優待を狙いに行く事はしません。クロス取引も狙おうとした銘柄はいつも信用売りが出来ない状態なので、基本思想に立ち返り、資産株投資として狙うのが堅いかと思います。

損益通算しても良い場合はどんな時か?

期末に株式の売り買いによる譲渡益や配当金収入による利益を売り買いの損失と相殺して税金を取り返す場合は、どんな時にやればいいでしょうか?

僕の中では以下の2つと考えています。

1.長期でキャピタルゲインを得る資産株投資の取得単価を下げる

先ほどの損失額の拡大と税金で戻ってくる金額を比較する事はしません。仮に損失が大きくなったとしても、資産株投資の場合は基本

- 資産株投資の条件(長期的に総合利回り5%以上を享受し続けられる)

に合致しているならば売る事はしないからです。だから、単純に節税だけ考えればいい。

2.値上がり狙いで保有するバリュー株や大型株の取得単価を下げる

これも同様です。仮に今年は含み損の状態で終わって来年目標含み益に達して売却する場合は

- 損益通算している分だけ昨年の税金が取り戻せる(キャッシュが増える)

状態になります。取り戻しても、来年は含み益が増えるので(前年に取得単価を下げておくと)意味がないじゃないか?と思うかもしれませんが意味はあります。

- 来年も250%の確率で譲渡益が必ず出せますか?

必ず毎年勝てる投資家は見た事がありません。なので、事前に備えて置けることは備えておくべきかと思います。損益通算しきっても利益が出ている状態になれば、初めてトータルでプラスになっていると考えます。

(アベノミクス相場のおかげで僕はリーマンショックの翌年からは毎年の通算で負けた事はありませんが、何があるかは分かりません。リーマンショック年は損失を確定申告して2年間で返しました。)

また、損益通算しておくと塩漬け株が減ります。これはこれで良い事だと思いませんか?いざ、魅力的な株があって乗り換える時にもスムーズに乗り換える事が出来ます。

と言う事で痛い出費でしたが新しい知恵を学ぶことが出来ました。

以上です!

投資家とランナーに幸あれ!