国内たばこ、海外たばこの主力事業に加えて医療、食品事業も手掛けているJT(2914)の2020年通期決算分析です。

継続保有していますが、今後の動向を調べるため分析しています。

2020年度の決算概要をざっくり見たイメージは以下です。

- 国内たばこ事業は長期的に縮小傾向(資源配分見直しや販管費抑制に移行中)

- 2020年度は関連ビルを売却する事でキャッシュを確保。21年度はこれが消失

- 海外たばこ事業は市場成長は素晴らしいが、為替影響を受けており若干の減益

- 医療、食品事業は小粒過ぎて事業を支える柱になっていない

- のれんの償却で利益が一見目減りしている。償却しきるのに時間がかかる。

- 21年度は為替影響が鍵を握る厳しい予想に。154円→130円へ減配

- 中期経営計画では配当性向75%±5%の範囲で変動。だが、この配当性向は、のれんの償却を足した調整後営業利益ベースであると考えられる。よって、通期予想通りであれば130円配当は妥当。

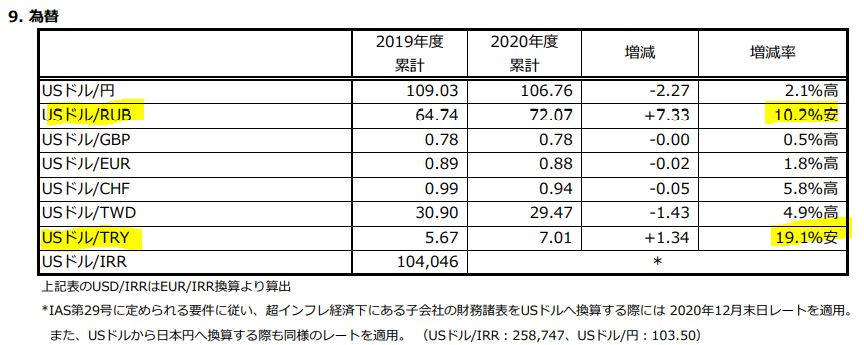

- JTの将来は新興国の為替次第か(RUBロシアルーブル、TRYトルコリラ安がきつい)

また、JTの資産株記事も書いていますので良かったらどうぞ。

日本トップクラスの連続増配 高配当株! 2914 JT 配当+優待利回り7%超え! 株主優待 食品 【資産株お勧め7.】

1.2020年度-通期決算分析-JT(2914)

- JTは巨大なので分析が難しいです。ざっくりと見ているので間違った解釈もあるかもしれません。時間が許す方は丹念に有価証券報告書を含めて読み解くのが吉です。

- 決算短信と決算説明資料から抜粋します。

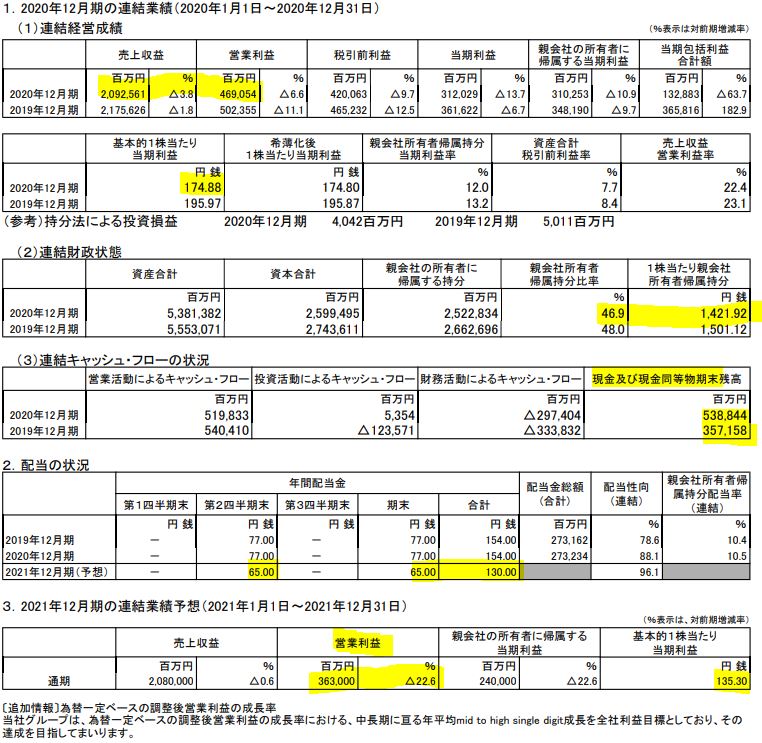

- 通期業績は前年同期比減収減益。昨年度も減益でしたが今期も営業利益-6.6%の減益となっています。

- 1株利益は174円。1株配当は154円なので配当性向88%と非常に高いですね。

- 来期業績予想は微減収、2桁減益予想となっており配当金は154円→130円へ減配です。

- 中長期に備えた投資がかさむ事、JT関連ビル売却に伴う利益が21年度は無い事が影響しています。

- 続いて決算説明資料。

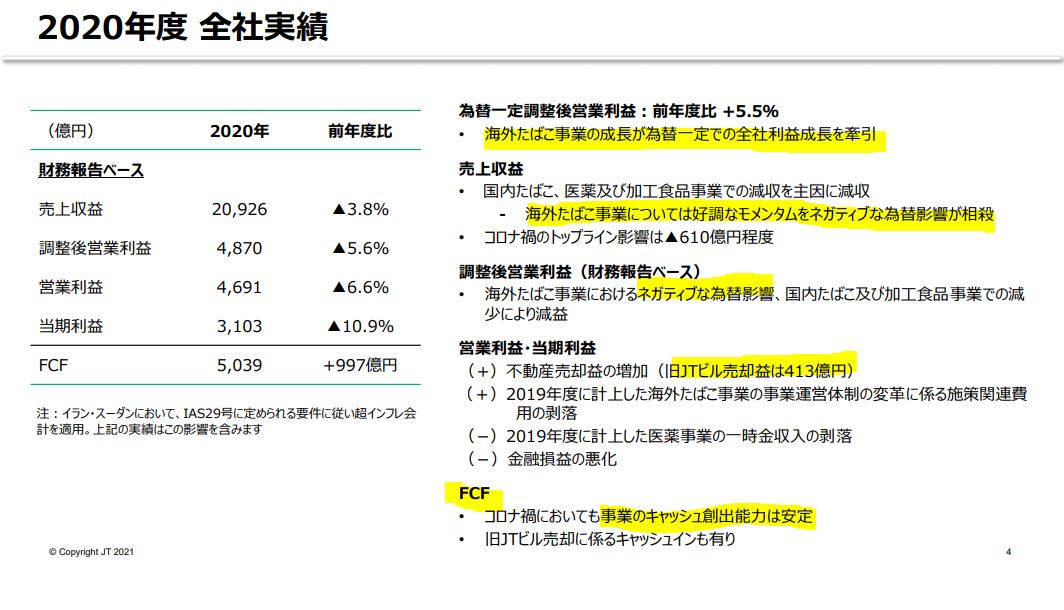

- 減収減益ですが、利益主力の海外たばこ事業は成長しています。ですが、為替の影響(新興国通貨安)で好調具合を食っており、減益になっています。

- 旧JTビル売却益は413億円、利益を押し上げています。今期利益の10%に達しますね。

- 国内たばこ、食品関係は減少です。

- セグメント別業績です。

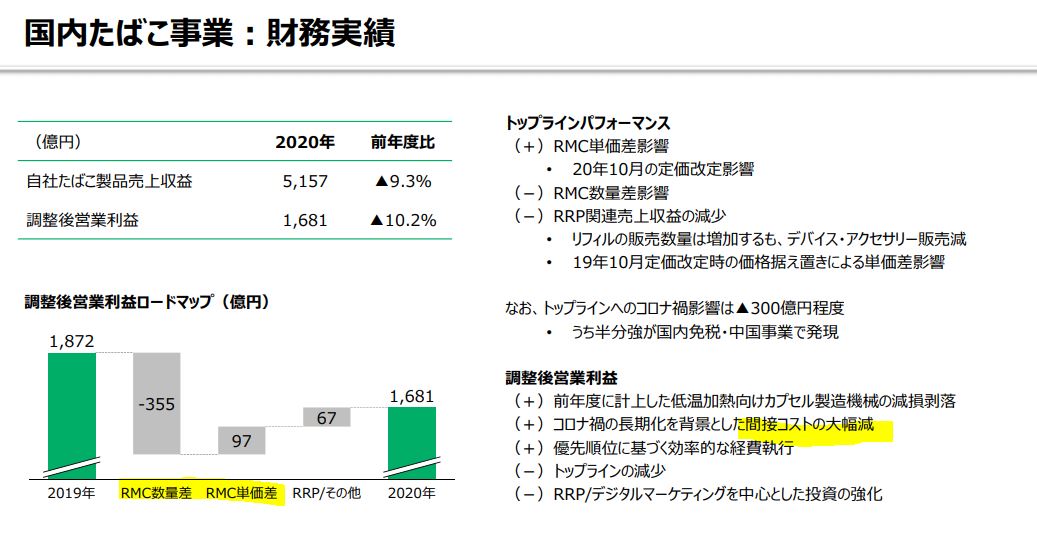

- 国内たばこ事業は減収減益。

- 値上げでプラスの一方、数量減少が響き減益。コロナ影響も受けています。

- 国内は衰退産業を見ているためか間接コストの減少(販管費抑制等)に舵を切っています。

- 今後もじり貧傾向が続くでしょう。(どこかで下げ止まると思いますが)

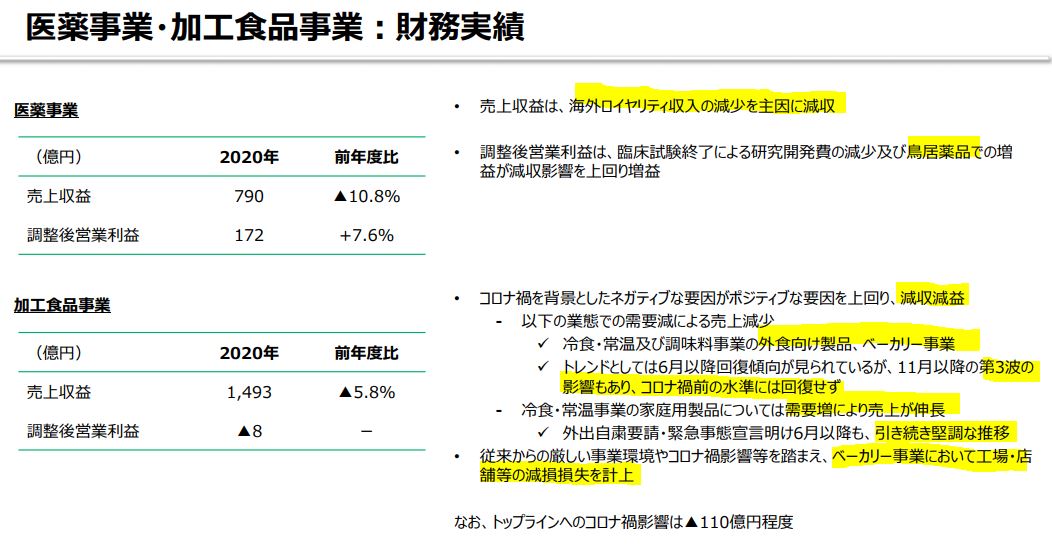

- 医薬事業は黒字ですが減収。

- 利益が出た要因は臨床試験終了に伴う開発費減少と関係会社の増益が寄与。利益成長は良いのですが小粒過ぎて主力のたばこ事業を補うレベルにありません。

- 加工食品は減収赤字。

- コロナの良化、悪化傾向のどちらも受けていますが悪化傾向の方が大きく減収減益です。

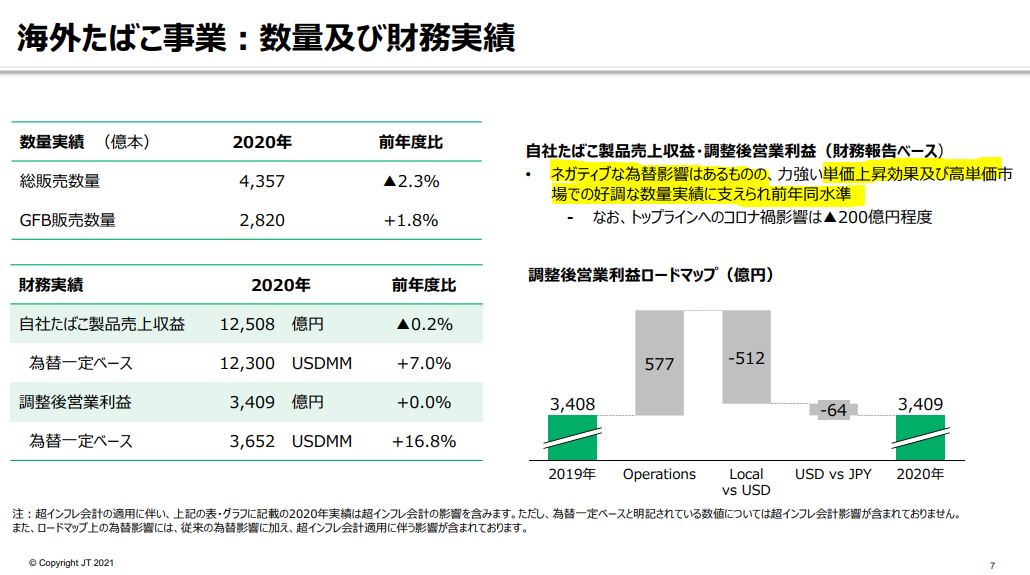

- 主力の海外たばこ事業です。

- コロナ影響を受けて総販売数量は減少も、注力しているGFB販売数量は増加。単価上昇効果や高単価市場での数量実績が増収増益要因である一方、強烈な為替影響を受けて営業利益はトントンベース。

JTの海外事業の売上は新興国通貨安の影響で大きく減益になる

- これは決算データの膨大な資料から抜粋したものです。

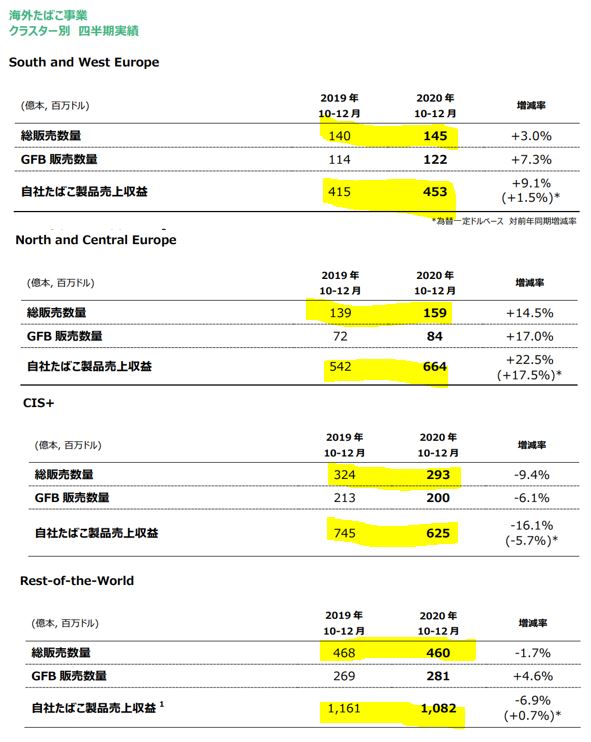

- この第四四半期の地域別の販売数量と売上収益を表しています。

- 数量に関しては第二主力のCIS+とRest-of-the-Worldが減少しつつもそれ以外が伸長しています。

- 欧州は好調のようですね。問題はCIS+とRest-of-the-Worldです。

- これはどこの国かと言うと、CIS+がロシア・カザフスタン・ルーマニア・セルビア・ウクライナ等の新興国系です。

- 次いで、Rest-of-the-Worldはイラン、台湾、トルコ等。トルコというとトルコリラという高金利通貨でFXのスワップ収入が大きい事で昔話題になりました。危険な匂いがします。

- 次いで、主な為替レートの19年度との比較です。10%以上もUSドルに対して安くなっている通過があります。

- RUB->ロシアのルーブルとTRY->トルコリラです。

- RUB安の影響による為替影響は-88百万ドルだそうです。1ドル100円で簡易計算すると88億円のマイナス。

- TRY安の影響による為替影響は-78百万ドルだそうです。同じく簡易計算で78億のマイナス。

この為替損影響に加えて総販売数量減少のダブルパンチが効いており第四四半期は減収となっています。主力の海外たばこ事業の将来を見据えると、この2国間通過の動きは要注意ですね。

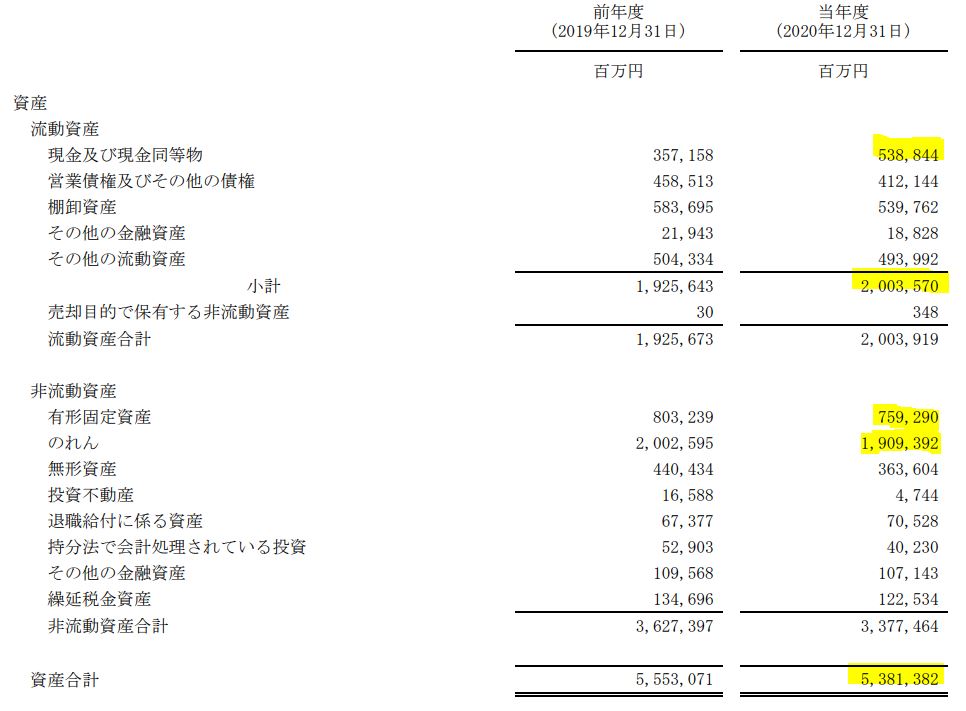

- B/S資産の部です。

- 現金はビル売却資金400億の増加も重なって1700億ほど増えています。額がデカいですね….。有形固定資産が400億ほど減っています。これがビル売却で減少した部分ですね。

- JTで有名な2兆円ののれん。これに対して1000億ほど償却されています。(海外たばこ資金生成単位からの減少となっています。)

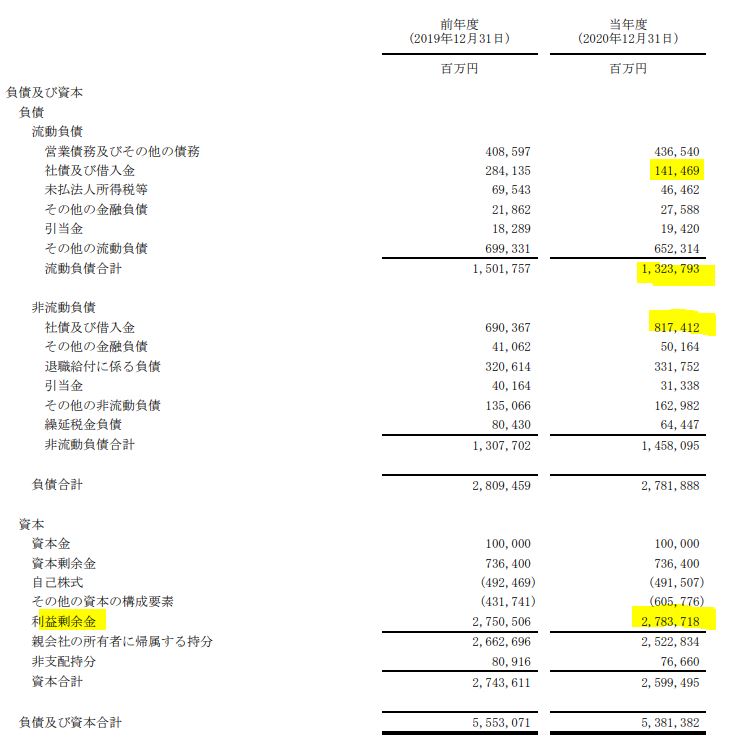

- 負債/資本の部です。

- 社債と借入金が流動資産と固定資産で似たような額が入れ替わっているので借り換えかと思います。

- 利益剰余金は伸びていますね。

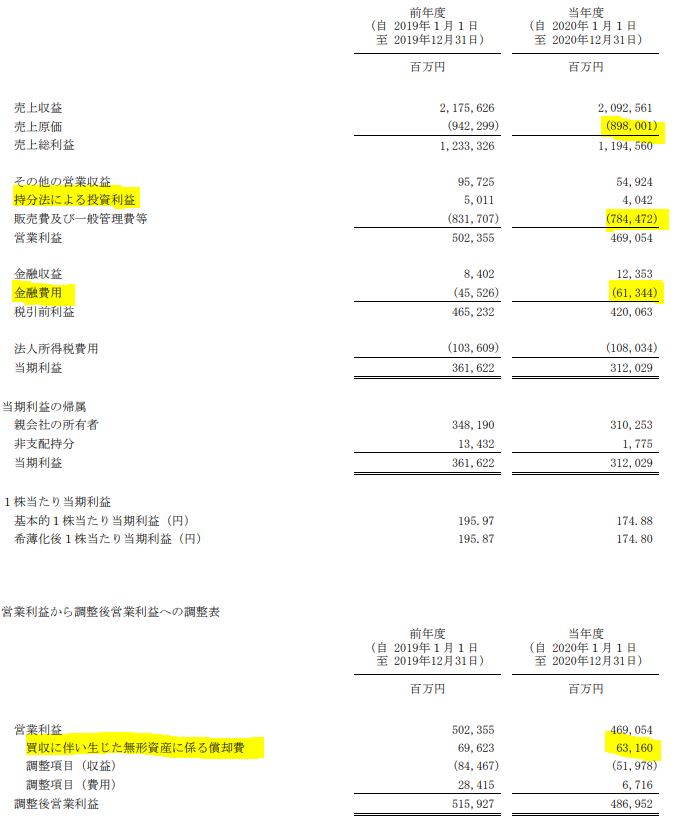

- 売上原価比率が42%と非常に低いので、高収益体制ですね。製造業でこの比率は相当に優秀です。配当性向が高められるひとつの要因かと思います。

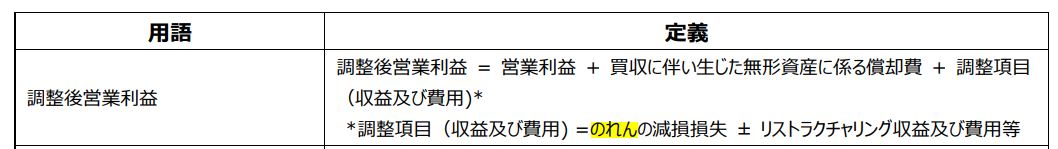

- あまり細かくは見れませんが、無形固定資産にかかる償却費というのがあります。これが、のれんですね。調整後営業利益の計算では631億ほど計上しています。

- 減益基調ながら高収益体質であることは健在ですね。

難しいですがまとめると

- 国内たばこ事業は減少傾向で如何にして間接をかけないで利益を維持できるか。

- 医薬品、食品は収益の柱には成り得ないまでも力を入れていく。

- 海外たばこ事業は欧州等先進国が販売数量増で為替影響もプラスで増益。しかし、ロシア・トルコ等の新興国関連の数量減少と強烈な新興国通貨安がこれを上回る減益で厳しい状況。新興国通貨安が止まるかが海外たばこ事業の生命線か

といったところでしょうか。

2020決算説明資料 より抜粋

2020年12月期決算短信 より抜粋

2020決算レポート より抜粋

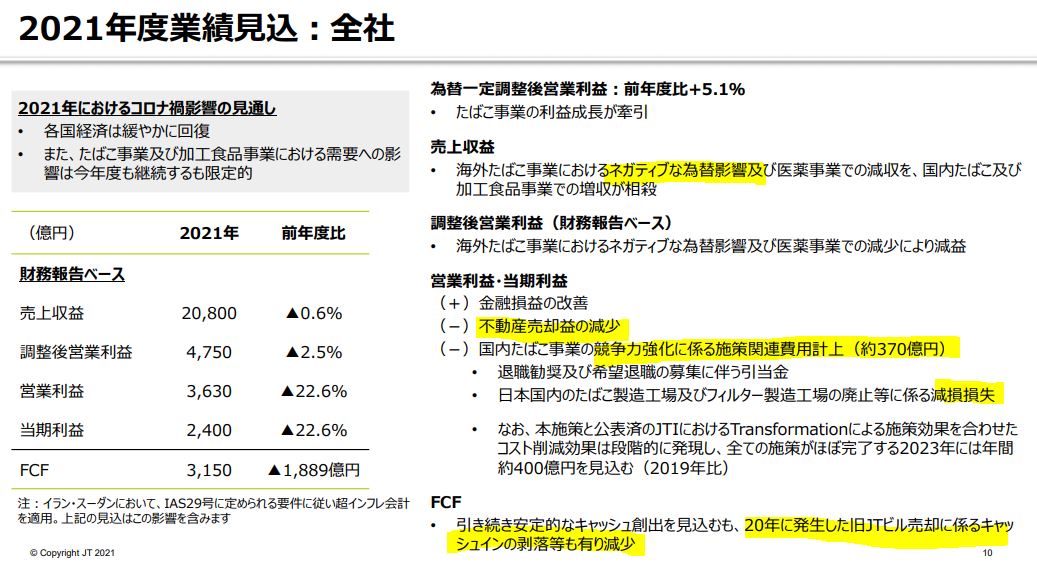

2.2021年度通期業績予想-JT(2914)

- 来期業績予想です。

- 微減収営業2桁減益予想です。

- 減収減益要因は

・海外たばこ事業による為替影響(新興国通貨安)が加速。

・海外たばこ事業のシェア拡大も総需要減少による数量減。(ロシアで大幅増税の影響)

・医薬品事業減収。

・ビル売却利益特需が剥落

・国内たばこ事業の競争強化のための費用計上(370億円)

といったところです。

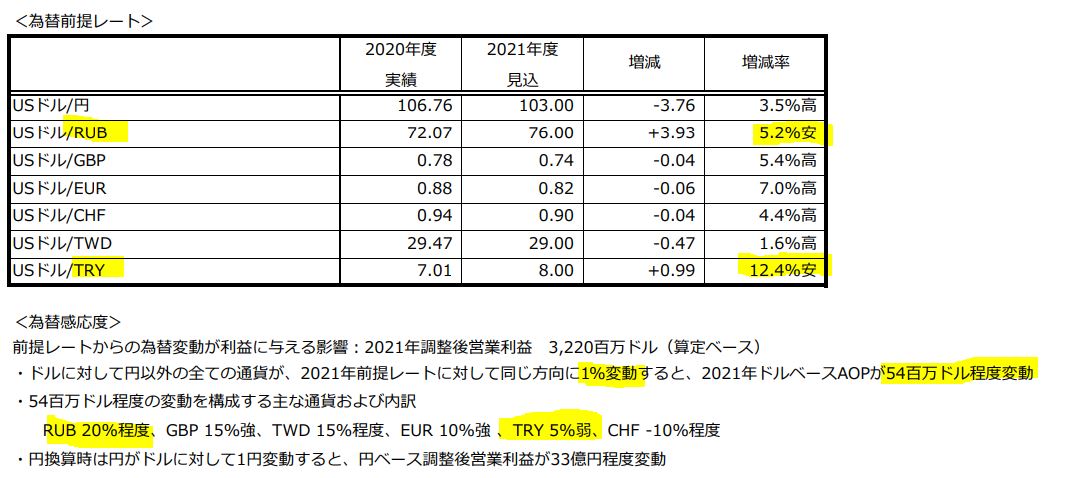

- こちらは2021年の為替予想です。

- 傾向は変わらず、RUBルーブルとTRYトルコリラ安の影響が響きますね。レートに関してはドルに対して円以外の通過が1%変動すると54百万ドルの為替影響を与えるそうです。RUBの5%安は構成が20%あるのでこれだけで54百万ドル減益じゃないですか...。

新興国通貨安に歯止めがかかるかが気になるところです。

2020決算説明資料 より抜粋

2020決算レポート より抜粋

3.2021年-中期経営計画-JT(2914)

- 中期的に一桁利益成長というのが中期の目標だそうです。

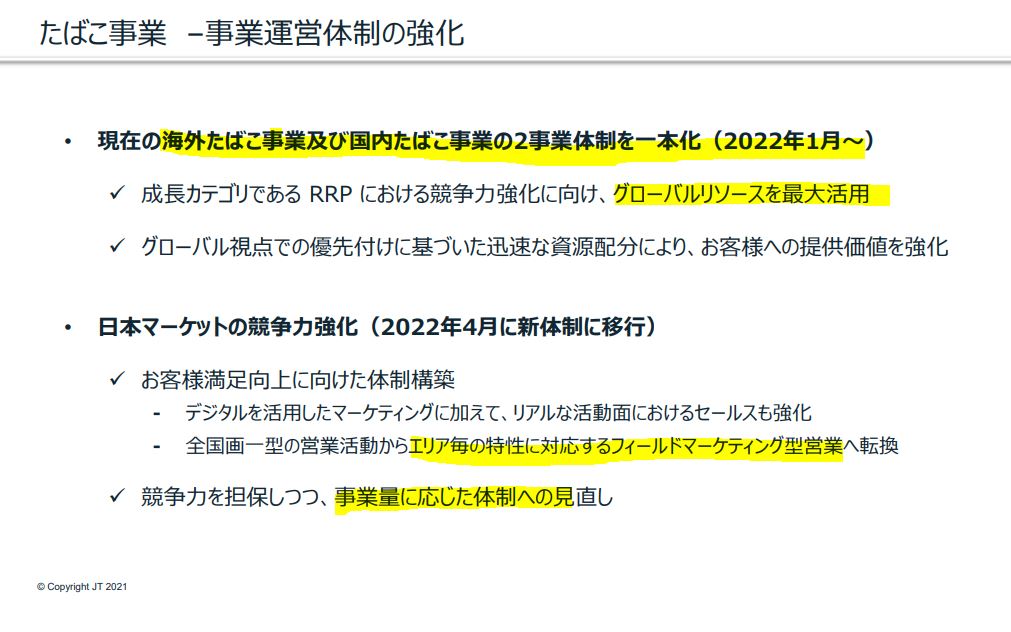

- 主力のたばこ事業は、2022年を目処に国内と海外たばこ事業を一体化するとあります。

- 主力事業同士が統合されるとシナジー効果や間接費削減効果が見込めるでしょう。

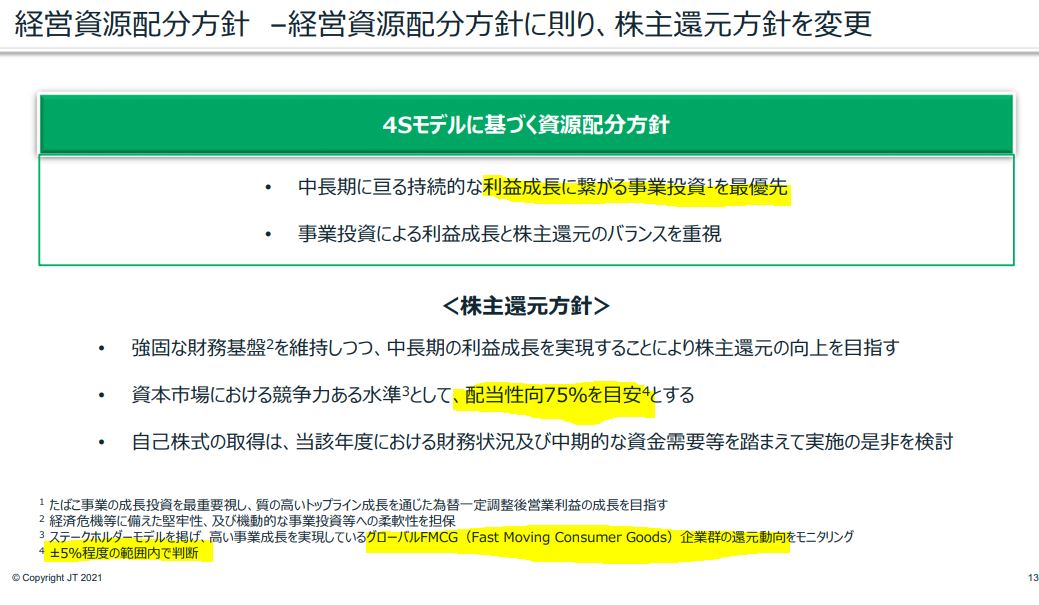

- 経営資源配分です。

- 配当性向は資本市場における競争力ある水準として….配当性向75%±5%を目安にするとあります。21年度の配当性向は90%を超えておりあれ?となりますが、おそらくこの配当性向は調整後の営業利益なのかと思います。

- 調整後営業利益は営業利益+買収に伴い生じた無形固定資産に係る償却費+調整項目とあります。

- 調整項目はよう分かりませんが、無形固定資産の償却費は、B/Sの項目にあった2兆円規模の巨大な、のれんの償却です。これが大体1000億ほどあります。

- 1000億営業利益が上乗せされた前提で1株利益を考えると…

営業利益3630億で1株利益135円

調整後営業利益4750億(3630億円の1.3倍)だと1株利益は135円×1.3=176.58円。

この配当性向75%は132円。

大体説明が付きました。

JTの配当はコロナ影響の解消とロシア等新興国通貨安次第ですね。

経営計画2021 より抜粋

非常に悩ましいですね。無理はない配当目標であることはよく分かりました。ですが積極的に買いまくるかは考え物です。130円配当で配当利回り7.5~8%ぐらいに達するのであれば突っ込みたいですが、今の1900円台という水準は微妙です。

なので、ネオモバでコツコツと買っていく程度にして全体相場安の時に攻め込むかは考えます。

以上です。

*当記事は個別銘柄について言及していますがあくまで個人の見解・分析であり、売り買いを推奨するものではありません。投資判断は自己責任でお願いします。