資産株投資によって10年で資産を2.5倍にした実績のある!

資産株紹介シリーズ第132弾!(過去記事一覧はこちら)

界面活性剤の製造販売を主力としており、電子・情報分野への展開模索中の東邦化学工業(4409)です。配当+優待利回りは5.5%です。(株価453円、15円配、QUOカード1000円優待前提)

2021年新春号の会社四季報で見つけた資産株です。財務が少し心配ですがそれでも増配姿勢を崩していないので参入しました。株価も21年1月現在、4万円台とマイルドで買いやすいため。

東邦化学工業(4409)の魅力は以下!

- 配当+優待利回り5.5%(15円へ近年増配基調)

- 株主優待は1年長期保有でQUOカード1000円

- 16年以降、業績は良化しておりコロナ禍で減収減益基調だが営業黒字

- 来期以降は業績回復が期待でき、15円配当・優待は維持できる可能性に期待

- 主力の界面活性材事業はコロナ禍で減収減益も黒字維持

- スペシャリティーケミカル事業は将来期待の星。ここに注力し、セグメント第二位の売上・利益を挙げている事

資産株については以下をレギュラー分析・紹介していきます。

- 事業概要

- 配当+優待利回り,割安指標,チャート

- 財務分析(高配当、優待を維持できる体力がどれだけあるか?)

- 業績分析(安定して稼げる利益はどれほどか?)

- 過去10年配当の推移(大きく減配していないか)

- その他(銘柄独自の魅力/リスク等)

分析は以下の

- 10年間で資産価値を2.5倍にした!

資産株ノウハウに従っています。

【10年間で資産価値2.5倍!】資産株ノウハウ 配当+優待利回り5%、利益剰余金が多い、業績安定、実質累進配当 【投資19.】

1.事業概要(化学)

主力収益事業(セグメント分析)や直近決算を掘り下げていきます。

会社概要

- 東邦化学工業株式会社

- 1938年設立

- 東京証券取引所第二部上場

- 事業内容

「界面活性剤、樹脂、化成品、スペシャリティーケミカル」の4製品分野を展開。

界面活性剤:整髪類(シャンプー)、農業用途、合成プラスチック、土木、紙パルプ

樹脂:ポリウレタン、インキ、塗料、接着剤等

化成品:金属加工、石油添加剤

スペシャリティーケミカル:電子情報材、ハイテク精密洗浄材

情報産業分野へ積極展開しているとあるのは、スペシャリティーケミカルの分野ですね。ここの伸びが将来業績を握るカギとなりそうです。

セグメント分析

- 最新の会社レポートと新、中期経営計画より抜粋して掘り下げます。

- 会社概要で紹介した4事業がセグメントになっています。

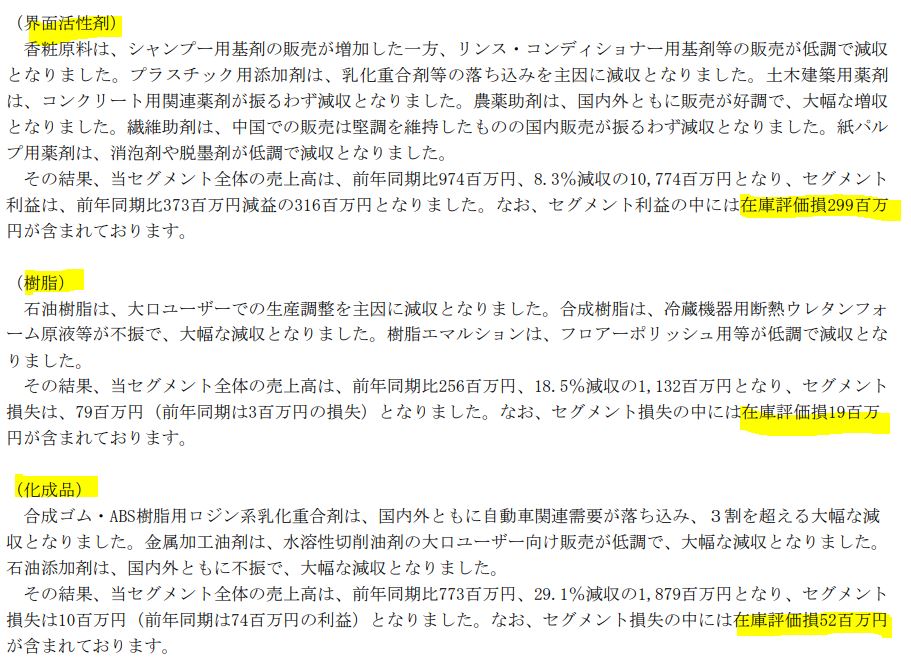

- 売上、利益の柱は売上の6割を占める界面活性剤。平常時はここの営業利益率は6%ほど。今期はコロナで減収減益ですが黒字なので十分でしょう。減収幅も10%以下で死に体ではありません。

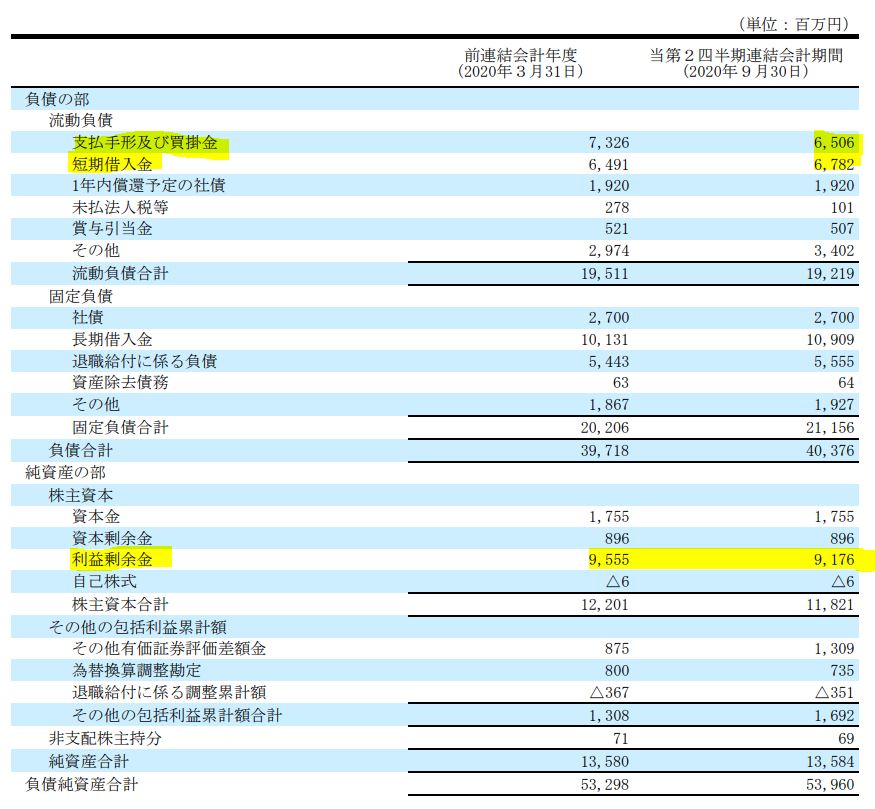

- 次いで主力は、今後力をいれていくスペシャリティーケミカル事業。ここの売上が30%弱というのが良いですね。5GやIOT対応で将来が伸びる事が予想される分野です。ここで売上を計上し、利益も1億単位でだせています。今期の減収幅はマイルドです。

- これは期待できる内容です。

- 第一四半期を底に回復の兆しを見せている業績。また、新三か年中期計画を策定し、それを体現するべくコロナ禍でも闘う姿勢を魅せています。

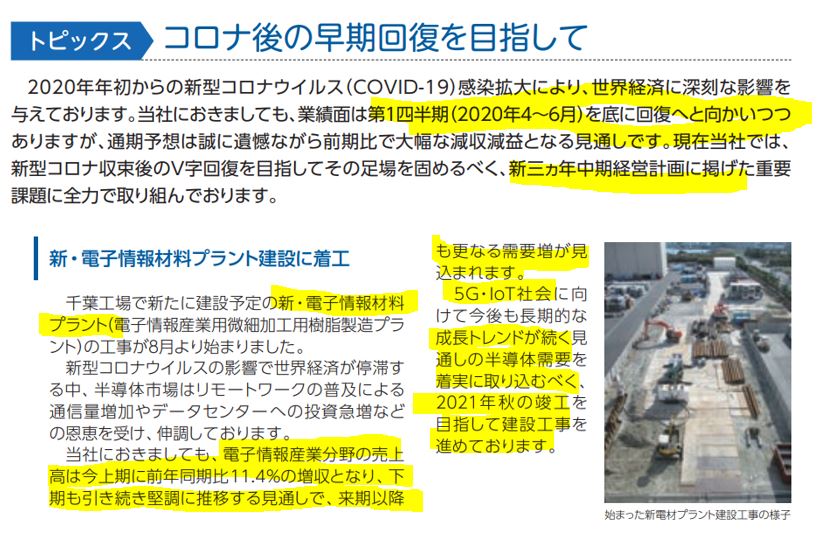

- 次の成長の柱、スペシャリティーケミカル事業のために、千葉工場で新工場の工事を開始。この分野はコロナ禍においても上期で前年同期比11%の増収となっています。5G・IOTの半導体需要取り込みのための積極投資です。財務は結構切ないですが、攻めています。

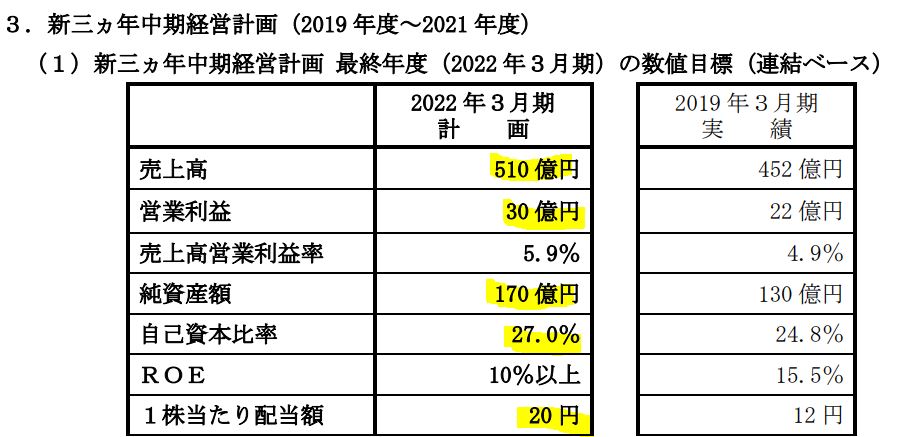

- 新三年中期計画(2019年策定)の抜粋です。

- 前中期経営計画は未達に終わりましたが、それでも17年に過去最高益(為替差益も効く)、次年度は80周年記念費用も加わり減益も過去二番目の利益を叩き出したそうです。

- これは、コロナ後を見据えて期待しますね。

新・中期経営計画 TOHO REPORT より抜粋

決算分析

- 2021年3月期第二四半期決算短信を掘り下げます。

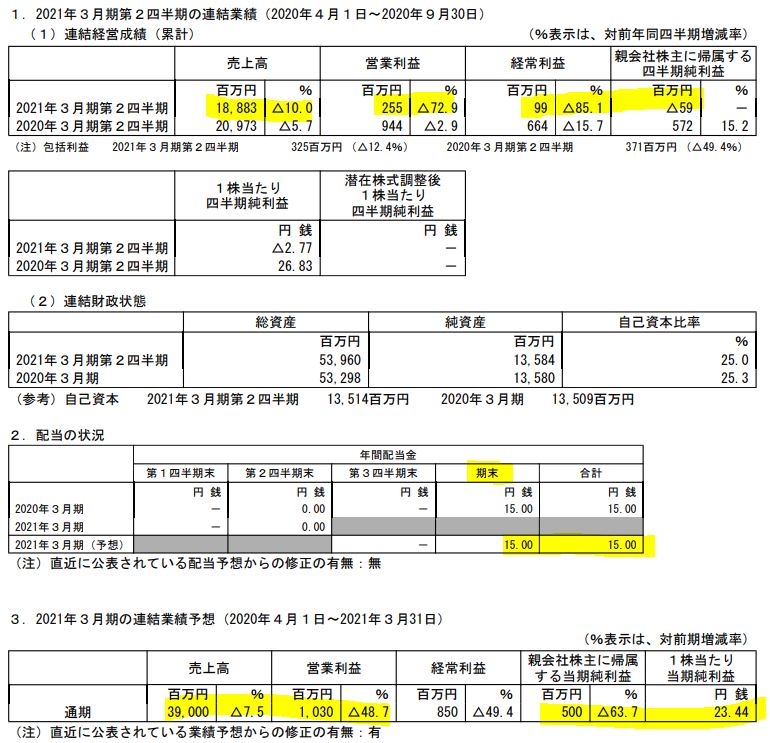

- 前期比減収減益です。減収幅10%に対して減益幅が72%と巨大です。何故こんなに差があるのでしょう?

- 通期予想は減収減益ですが、下期は営業利益7.8億を上げる予想となっておりV字回復が予想できます。

- 配当は期末一括配当です。3月に15円ドカッとの予想。

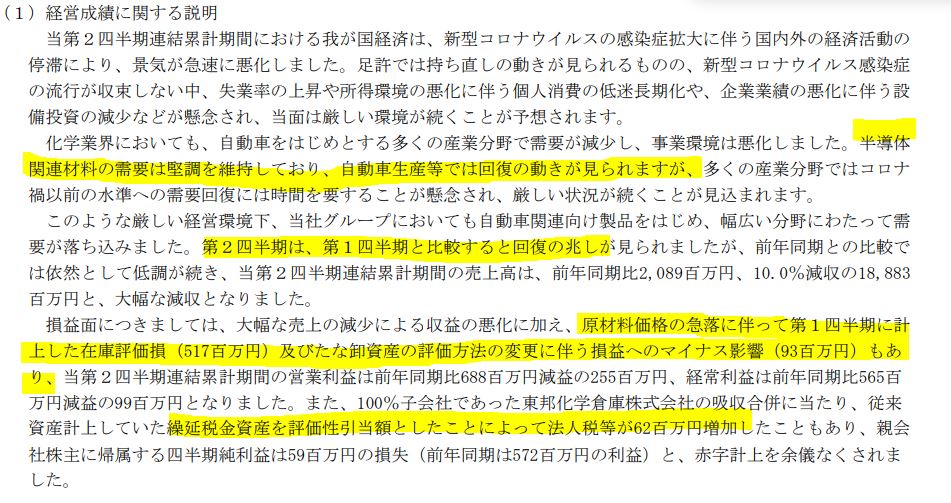

- 定性要因です。

- 自働車関連などの産業分野は需要減少。しかし、期待の半導体関連材料の需要が堅調推移との予想。となれば、ここに自動車他の産業機器関連の増加があれば来期は期待できそうです。

- 減益の要因がここに書いてありますね。原材料価格の急落に伴い、在庫評価損5.17億円、棚卸資産評価方法変更による減益0.93億円。合わせて6億程度減益です。これが無ければ大した減益幅ではなかったでしょう。下期は強気な営業利益予想になっているのは納得です。

- セグメント別業績です。

- 皆、在庫評価損でダメージを受けており、大半が減収です。

- 界面活性剤は上向き事業もあります。スペシャリティーケミカル事業は電子情報産業の堅調推移に期待です。

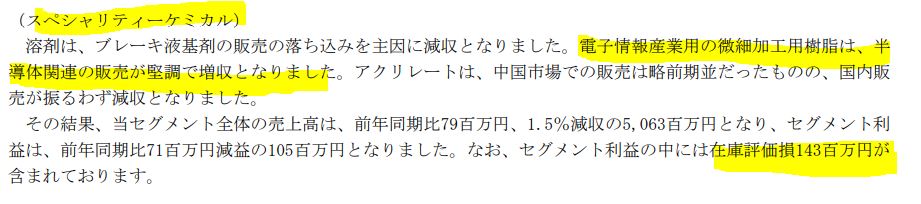

- B/S資産の部です。

- 勘定科目が少ないですね。本業に集中しているのでしょう。

- 流動資産と固定資産は大体半分。流動資産は現金預金・手形、掛金・棚卸資産がバランス良いです。この棚卸資産部分が評価損で6億減となったのですね..。

- 固定資産は、減損可能性が高い気になる機械装置関連の投資金額が27億と比較的少なめです。ですが、建設仮勘定があるので工場竣工になればこの部分がどかっと増えて50億に…。油断できない金額ではあります。

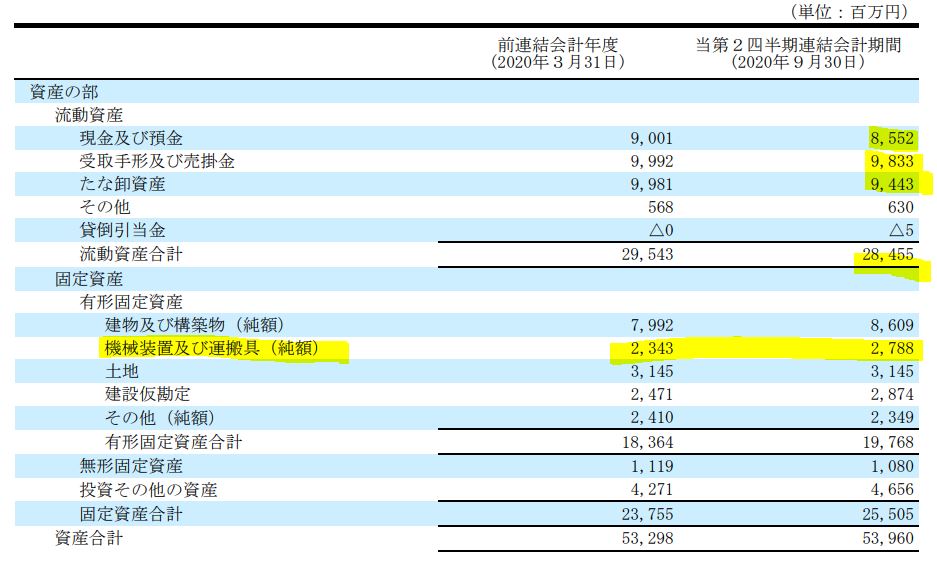

- B/S負債・資本の部です。

- 流動負債は192億。現金と手形・売掛金を合わせて、在庫が少し掃ければなんとかなるレベルなので油断はできない状況ですね。売上が急減したら(例えば50%減等)要注意です。

- 事業運営を長期借入で100億円で賄っているのは安心できますね。

- 利益剰余金を減らしています。

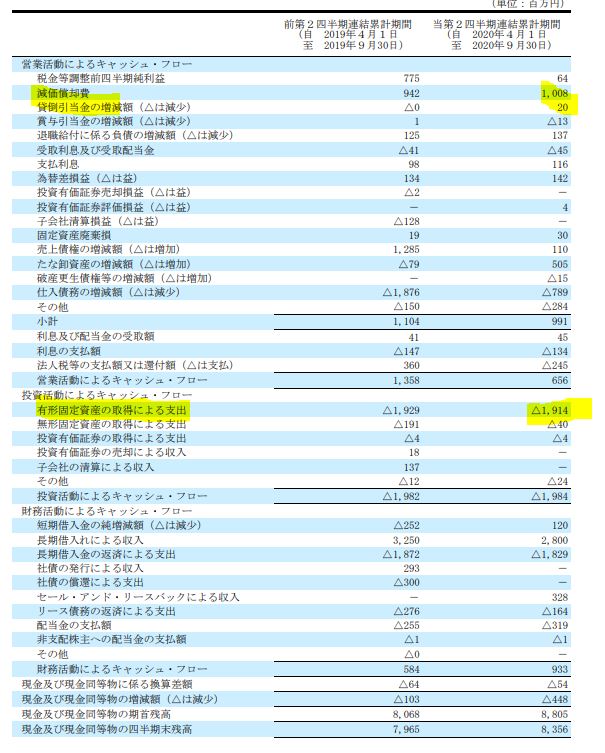

- キャッシュフロー計算書です。

- 工場投資で攻めている事が伺えます。有形固定資産取得が19億、減価償却費が10億。金がかかりますね。減価償却費が無ければ営業CFはマイナスです。

21.3期中間決算短信より抜粋

2.各種指標

(配当+優待利回り5.5%)

株主優待(1年長期QUOカード1000円)5年株価チャート

配当+優待利回りや割安指標、株主優待、チャートを紹介します。

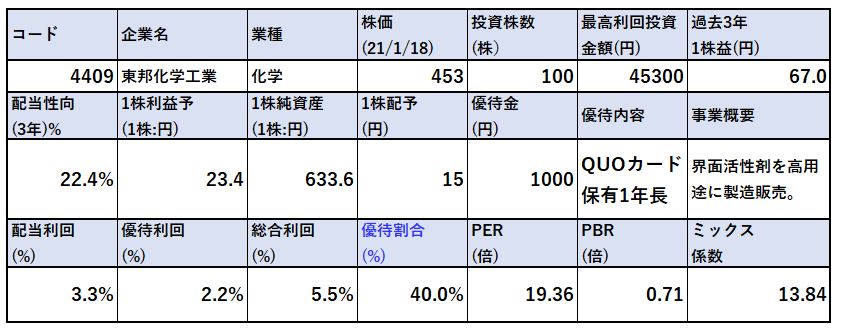

各種指標

以下の指標を表にまとめています。

- 過去3年利益に対する今期配当金予想の配当性向

- 1株配当、優待金

- 配当利回り

- 優待利回り

- 総合利回り(配当+優待利回り)

- PER/PBR/ミックス係数

- 今期は在庫評価損で大幅減益のためPERは高めです。これが一過性のものであると見れば、1株益は70~80円までは戻る。となれば、今のPERは5倍台で他、化学メーカーとそん色なくなります。

- PBR0.7倍は財務内容からすると適正です。

- 単元価格が5万以下と安いので手を出しましたが、10万台だとちょっときがひけますね。

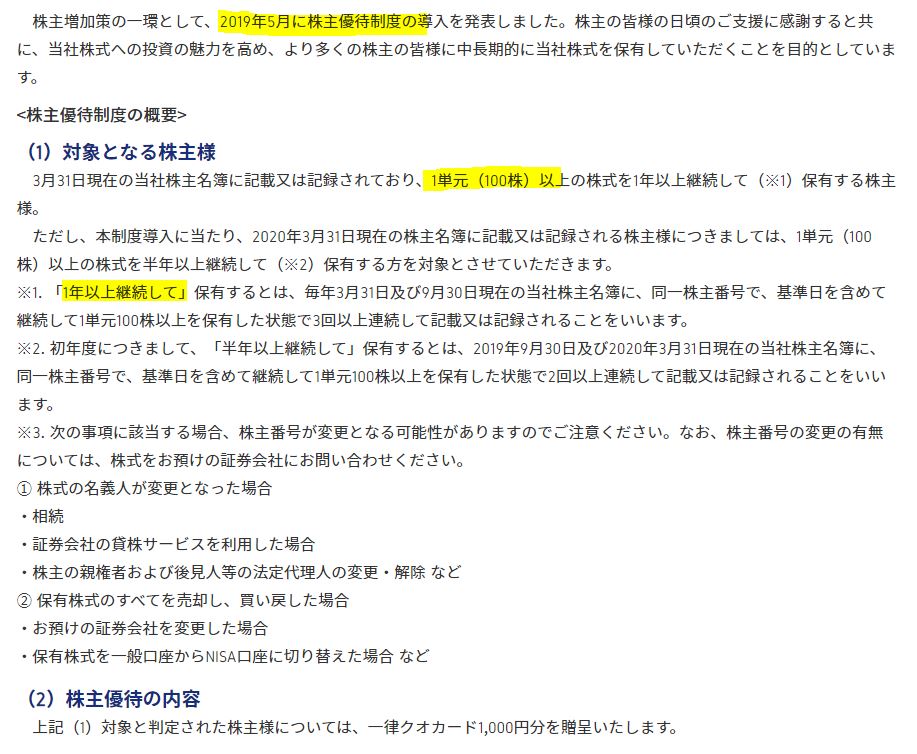

株主優待(1年長期QUOカード1000円)

- 2019年より株主優待制度を導入しました。

- 20.3期に初めて優待が開始されます。

- 株主優待は100株を1年以上保有するとQUOカード1000円がもらえます。

株主数が18年の株主通信では1195名。直近は5000名以上に増えています。株主優待費用は…

5000名×1000円 = 500万程度。

今の株主数なら配当支払いが3億ほど計上しているのでこれぐらいの費用なら問題なさそうです。これが100倍の5万名になると…死にますが。

始めから1年長期保有前提にしているのは賢いですね。クロス取引対策の一手を打っています。

株主優待制度より抜粋

5年株価チャート

- 過去最高益を挙げた17年に株価はピークの800円を叩き出しました。

- それまでは300円を切る状態で推移。配当も6円でしたし納得です。

- 増収増益と増配を元にここまで上がったんですね。以降は業績ピークから徐々に下がっているので500円台、コロナでは500円切る450円に落ちてきました。

仕込むには良い位置かと思います。

100株保有は余裕です。

tradingview よりチャート転載

3.財務分析

配当+優待利回り5.5%を維持できるか財務体質を調べます。

- 高配当や優待を維持できる体力がどれほどあるのか

- 体力は過去から増え続けているか(高配当と優待を維持しながら体力増強しているか)

を確認していきます。

株主資本の増加と利益剰余金の増加を見る事で財務体質の強化具合を把握します。

現金等の金額推移をみる事で短期的な配当余力や支払い能力がどれほどあるかも把握します。

IR BANKから抜粋して独自に加工ています。(業績、配当・自社株買いの項目も同様)

財務分析

- 株主資本、現金等は順調に増えています。有利子負債も増加しています。

- 現金の伸びが大きいので資金繰りは良化しているように見えます。

- 急激な減収が無い限りは問題はなさそうです。自己資本比率は低いので油断はできません。

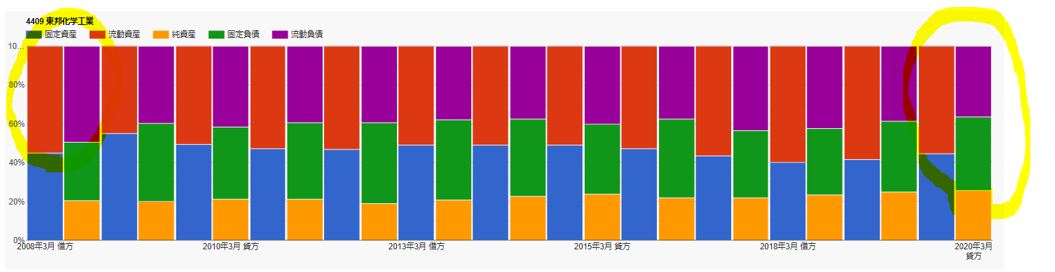

資産構成

- 資産構成は10年前と比較すると流動資産=流動負債となっていたのが

- 流動資産>流動負債とハッキリわかるレベルまで良化している事が分かります。現金等も伸びているので資金繰りは良化しているでしょう。

今の業績、来期以降は下期の業績が推移する限りは配当と優待は問題ないでしょう。

4.業績

配当+優待利回り5.5%を維持できるか資産株としての体力を培う業績です。

- 売上高

- 営業利益

- 経常利益

の推移を見ていきます。

- 黒字を維持できるか

を第一に見ます。次いで、効率的な経営が出来ているかを見るために

- 営業利益率、経常利益率

を見ます。

業績

- リーマンショック時の赤字は当たり前として、14年・15年も大幅に減益していますね。

- 今期のように棚卸資産の評価損が発生したのかもしれません、原材料急落によって。

- ですが、リーマンショック以降は営業黒字で推移しており、14・15年を除けば徐々に財務は良化していける業績に思います。

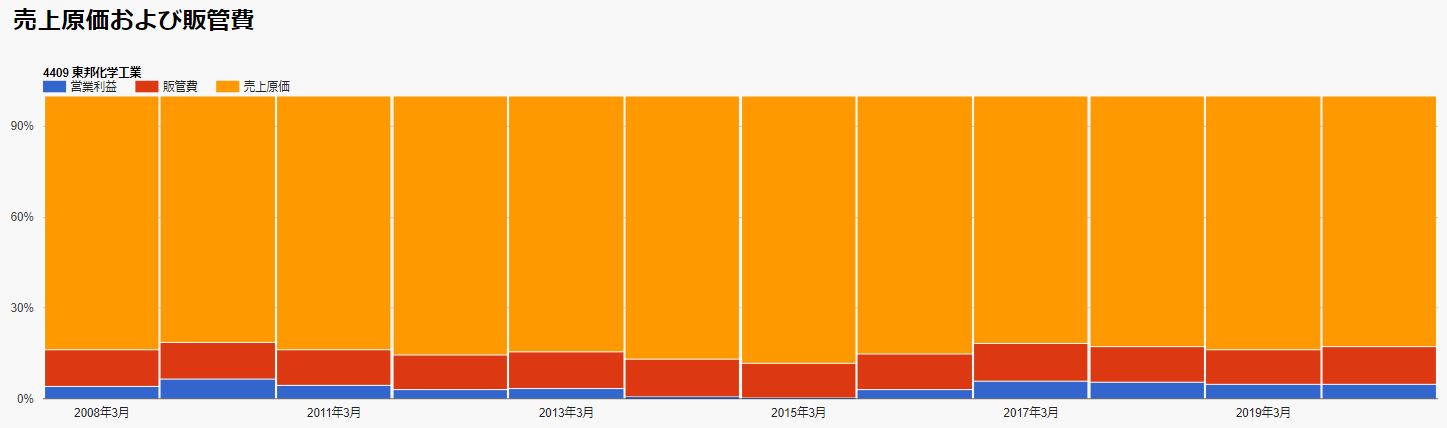

売上原価および販管費

- 売上原価構成です。

- 売上原価は82%前後、販管費比率は10%以上と高めです。

- 値下げ競争が激しい業界なのだと推測できます。

値上がり期待で大量投資して闘う株ではないですね。

5.配当金、自社株買い

株主還元姿勢をみます。

- 利益の成長と共に安定して配当を伸ばしているか

- 自社株買いを実施して配当・優待維持に繋げているか

- 減益でも配当維持(実質累進配当姿勢)の株主への還元姿勢があるか

などで判断します。

配当金、自社株買い

- 長らく6円配当でしたが創立80周年記念の18年度から増配し始めています。

- 20年は15円配当で21年も維持予想。

- ここ数年の業績回復を見る限りは15円配当は維持できるでしょう。

- 21.3期のEPSが23.44円と急減していますが(第一四半期の減益要因)、21年上期は業績回復しているので1株益はやはり….50円以上は堅そうに見えます。15円配当は維持できると見ます。

6.魅力とリスク

高周波熱錬の魅力とリスクを考えてみます。

魅力

- 配当+優待利回り5.5%(15円へ近年増配基調)

- 株主優待は1年長期保有でQUOカード1000円

- 16年以降、業績は良化しておりコロナ禍で減収減益基調だが営業黒字

- 来期以降は業績回復が期待でき、15円配当・優待は維持できる可能性に期待

- 主力の界面活性材事業はコロナ禍で減収減益も黒字維持

- スペシャリティーケミカル事業は将来期待の星。ここに注力し、セグメント第二位の売上・利益を挙げている事

- 株主優待制度は19年に新設で20年に初めて開始。優待費用は株主5000名で1000円と見ると500万と3億の配当比べて影響はマイルド。継続できると見ます

リスク

- 株主優待の維持は株主数の急増に注意。今の10倍など増えるようであれば改悪・廃止も。

- 財務は良化してきているとはいえ、脆弱。急激な売上減少で資金繰りが悪化すると大ピンチに陥る

以上です!

他の資産株分析も宜しければ閲覧ください。

閲覧有難うございました! 全世界の投資家とランナーに幸あれ!

会社四季報はお宝銘柄がいっぱいです。ぜひ、この機会にお宝銘柄を探してみては如何でしょうか?

|

|

会社四季報で銘柄発掘をした後に取引する証券会社としてSBIネオモバイル証券はお勧めです。

SBIネオモバイル証券の魅力

- 1ヵ月辺り50万円までの取引きであれば実質手数料月20円!

(220円手数料に200Tポイントが付きます) - 1Tポイント1円で株の購入資金に出来ます

- 1株から株が買えます!(他証券会社と比較し手数料激安!)

- 1株から買えるので株価の高い銘柄も含めて少額資金で分散投資できます

- 月、50銘柄まで1株から定期買付機能があるのでドルコスト平均法に最適

- 100株投資も出来るので、株主優待銘柄の購入にも向いています

- 1株から申し込めるIPO(新規公開株買付)もあります

その余っているTポイントで投資してみませんか?【SBIネオモバイル証券】 ![]()

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/0eb2d4a7.b1ccdd63.0eb2d4a8.384b9fb8/?me_id=1213310&item_id=20181434&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F0116%2F4910023230116.jpg%3F_ex%3D240x240&s=240x240&t=picttext)