資産株投資によって10年で資産を2.5倍にした実績のある!

資産株紹介シリーズ第148弾-①!(過去記事一覧はこちら)

北関東地盤の家電量販店のケーズホールディングス(8282)です。現金値引きをしてくれるところが魅力的な会社です。個人的に接客姿勢が◎です。押し売り姿勢は無く、こちらが商品について聞きたい時にそっと聞ける心地よさが良いです。(場所によるのでしょうが、関東と関西の2店舗を見た限り、同様の接客でした。売る事が目的でない姿勢を感じてGoodです。)

長期的に大幅な増収は無いものの安定して営業黒字を出し続けています。財務内容も良化しており、以前は流動資産<総負債の構図だったのですが、最近は流動資産>総負債の構図になっています。

株主還元姿勢が豊富です。利益の成長はあまり無いものの、大規模かつ定期的な自社株買いを続けているおかげで、利益横ばいながら長期増配を達成しています。

最近になって更に、株主優待の拡充を発表しました!なんと、100株1年以上の保有で優待金額が倍になります。四季報通読でこれに気づいたため、家電量販店ではいつも欲しいと思いつつ総合利回りの点で魅力薄だった同社の魅力が一気に増したため、即買いしました。

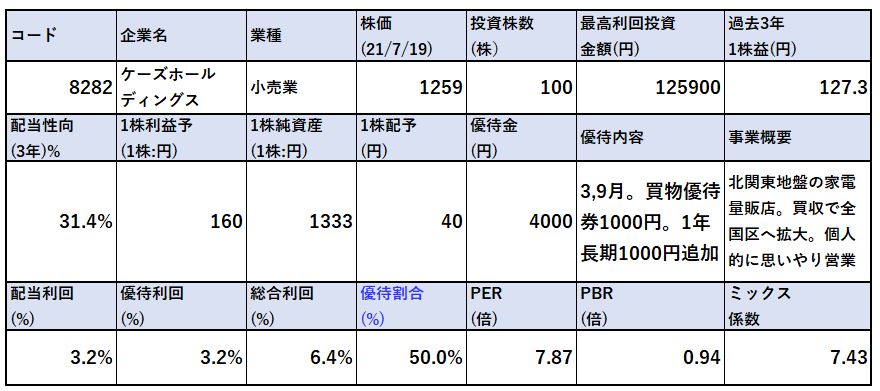

ケーズホールディングス(8282)の指標面での魅力は以下!

- 配当+優待利回り6.4%

- 株主優待は100株1年以上の保有で年間4000円相当の買物優待券!(3月,9月2000円ずつ)

- 流動資産>総負債の構図になり、自己資本比率も増加し長期的に財務強化が進む

- 自己資本比率10年間で40%台→64%へ!

- 自社株買い常連企業!20~180億越えの大規模自社株買いを13年間で10回も実行!筆頭株主は自社!

- 大規模自社株買いのおかげで大きな利益成長なくとも長期的に増配!2010年6.25円→21年40円へ6倍以上増配!

事業概要、直近業績面の分析は以下です。

https://ie36ken.com/assets-stock/8282-ksdenki-2

資産株については以下をレギュラー分析・紹介していきます。

【前半:指標面、過去実績分析】

- 配当+優待利回り,割安指標,チャート

- 財務分析(高配当、優待を維持できる体力がどれだけあるか?)

- 業績分析(安定して稼げる利益はどれほどか?)

- 過去10年配当の推移(大きく減配していないか)

- その他(銘柄独自の魅力/リスク等)

【後半:事業概要、直近決算分析】

- 会社情報

- 事業概要orセグメント別分析

- 直近決算分析

- その他(事業面での魅力/リスク等)

分析は以下の

- 10年間で資産価値を2.5倍にした!

資産株ノウハウに従っています。

【10年間で資産価値2.5倍!】資産株ノウハウ 配当+優待利回り5%、利益剰余金が多い、業績安定、実質累進配当 【投資19.】

1.各種指標

(配当+優待利回り6.4%)

株主優待(100株保有で年間4000円)5年株価チャート

配当+優待利回りや割安指標、株主優待、チャートを紹介します。

各種指標

以下の指標を表にまとめています。

- 過去3年利益に対する今期配当金予想の配当性向

- 1株配当、優待金

- 配当利回り

- 優待利回り

- 総合利回り(配当+優待利回り)

- PER/PBR/ミックス係数

- 指標が魅力的です。

- 家電量販店銘柄の中ではPERが割安の部類になると思います。

- 株主優待は今まで100株保有で1000円×2回でしたが長期保有でこれが倍になったため、優待と配当のバランスがよくなり、総合利回り5%越えになり魅力度が増しました。

- 利益の安定成長や長期的に増配していく姿勢、株価は高値圏から2割程度の下落と値ごろ感があったため即買いです。

株主優待(年間4000円)

ケーズホールディングスの株主優待は100株1年保有で年間4000円の買物優待券がもらえます。(100株保有時)

株主優待をもらうには

- 3月末日

- 9月末日

に100株以上保有している必要があります。初年度は1000円×2回。2年目は2000円×2回と長期保有で優待利回りがアップします。

1000株以上保有すると長期保有でもらえる金額が1000円から2000円にアップします。値上がり期待も狙って仕込むならば1000株保有が良さそうです。

優待は1回の買物で最大32枚まで使用可能です。

株主優待より抜粋

5年株価チャート

- 5年チャートでは比較的高値圏で推移しています。

- 5年来安値は16年の800円。コロナ禍では1000円割れまで行きました。

- そこからコロナ特需を迎えて株価は18年高値の1600円に迫りました。

- 現在は昨年の特需業績から減益予想で材料出尽くしもあって、高値から2割下落し値ごろ感有の水準です。

- テクニカル的にはまだ下がりそうですが、資産株保有するには総合利回り6%越えであり、この水準は配当性向30%以下で無理が無い事、加えて自社株買い連打で配当性向は今後も下がっていく(から増配する)事を考えると仕込まない手はない。だから買いました。

100株保有は余裕です。

tradingview よりチャート転載

2.財務分析

配当+優待利回り6.4%を維持できるか財務体質を調べます。

- 高配当や優待を維持できる体力がどれほどあるのか

- 体力は過去から増え続けているか(高配当と優待を維持しながら体力増強しているか)

を確認していきます。

株主資本の増加と利益剰余金の増加を見る事で財務体質の強化具合を把握します。

現金等の金額推移をみる事で短期的な配当余力や支払い能力がどれほどあるかも把握します。

IR BANKから抜粋して独自に加工ています。(業績、配当・自社株買いの項目も同様)

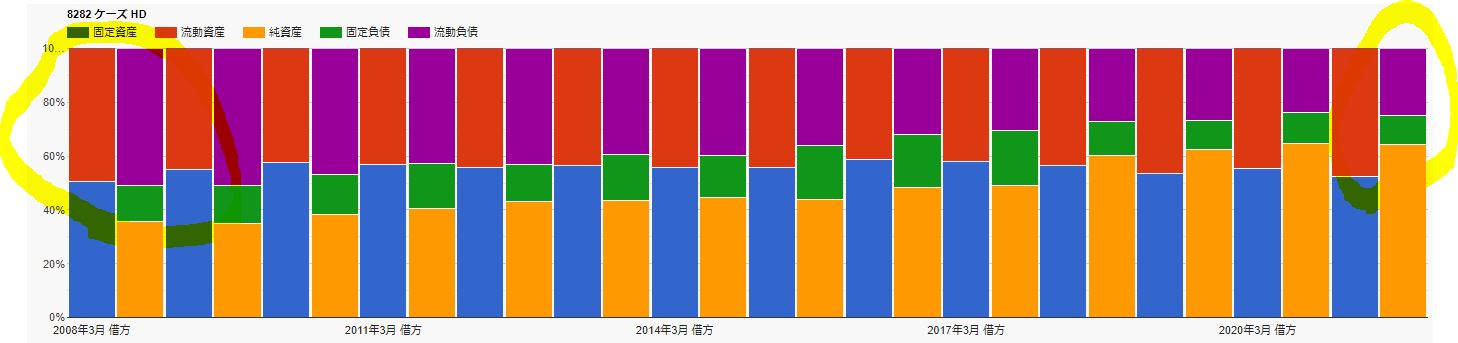

財務分析

- 長期的に増配しながら、財務は強化されています。

- それが分かるのは有利子負債の項目。一時1000億を超えていましたが徐々に下がってきており、現在は100億を切っています。

- 更に現金預金がここ4年増加傾向です。(92→279億)株主資本の金額と比較すると現金預金が少なめですが、後に紹介する大規模常連自社株買いを見る限りは安心できそうです。(自社株買いをしていなければ、現金預金は13年間で500億は増えていそうです。)

- 自己資本比率は40%台から64%まで強化されています。

- 財務構成です。

- 昔は流動資産<総負債の構図でしたが、4年ほど前から流動資産>総負債の構図になっており財務が強化されている事が分かります。

- 固定資産の中身が何なのかは気になるところです。(決算分析で掘り下げます。)ここが、現金化しやすい有価証券等で固められていると非常に安心できますが果たして….

配当+優待利回り6.4%は無理なく続けられる財務水準に思います。

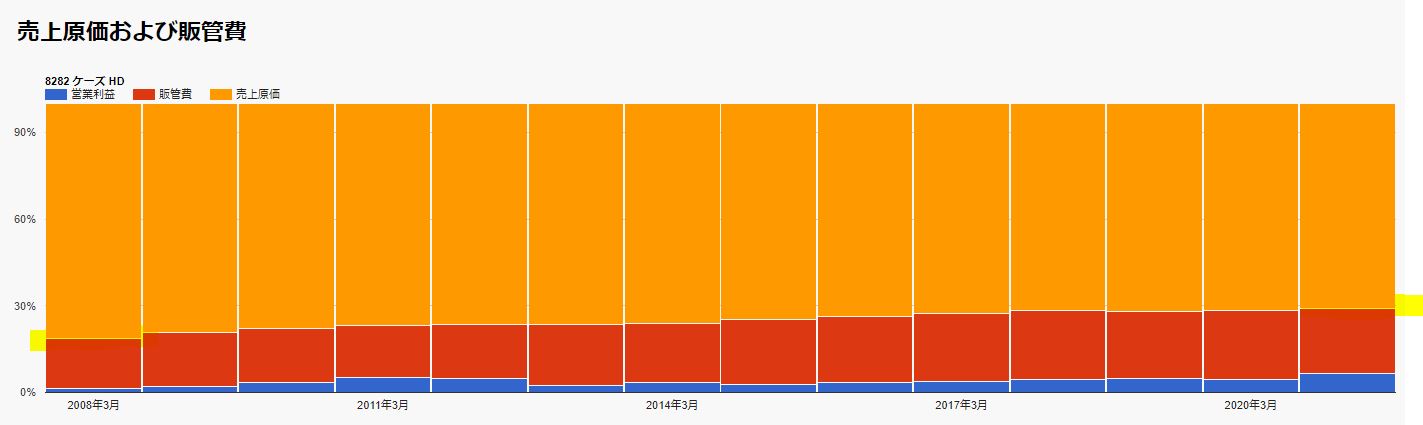

3.業績

配当+優待利回り6.4%を維持できるか資産株としての体力を培う業績です。

- 売上高

- 営業利益

- 経常利益

の推移を見ていきます。

- 黒字を維持できるか

を第一に見ます。次いで、効率的な経営が出来ているかを見るために

- 営業利益率、経常利益率

を見ます。

業績

- 小売り業で家電銘柄であるため利益率は低めです。

- とはいえ、ここ4年は良化しており営業利益率の実力値は4%程度とざっくり見れそうです。

- リーマンショック、コロナショックでも営業黒字であることは心強いですね。

- 僅かですが、売上原価比率が下がってきており利益率改善が進んでいます。

- 買収や自社経営努力の賜物かもしれません。

配当+優待利回り6.4%は長期的には問題ないでしょう。

4.配当金、自社株買い

株主還元姿勢をみます。

- 利益の成長と共に安定して配当を伸ばしているか

- 自社株買いを実施して配当・優待維持に繋げているか

- 減益でも配当維持(実質累進配当姿勢)の株主への還元姿勢があるか

などで判断します。

配当金、自社株買い

- IR BANKの配当実績は17年度が間違っています。四季報より17年は27.5円配当を出しています。これを踏まえると2010年から11年間非減配です。長期的に増配傾向であり11年間で配当は6倍以上に増配しています。

- 素晴らしいのがEPSと配当性向。営業利益はあまり大胆な成長はありませんでした。ですが、配当は6倍にも上げてきています。これは、08年から21年までの13年間で10年間も20億以上の大規模な自社株買いを積み上げてきた結果です。

- 今後も自社株買い姿勢は崩さないと考えられるため、あの右肩上がりの株価は納得です。

家電量販店というコモディティな業種でまさか、プロネクサスのような自社株買い常連企業に出会えるとは思いませんでした。ここは押し目は買って長期的に値上がり期待も狙える銘柄かもしれませんね。

会社の還元姿勢の方針を確認して自社株買いを今後も連発する姿勢があるならば、値上がり期待株としても監視しようと思います。

配当+優待利回り6.4%は維持・向上できると見ます。

5.魅力とリスク

ケーズホールディングスの魅力とリスクを考えてみます。

魅力

- 配当+優待利回り6.4%

- 株主優待は100株1年以上の保有で年間4000円相当の買物優待券!(3月,9月2000円ずつ)

- 流動資産>総負債の構図になり、自己資本比率も増加し長期的に財務強化が進む

- 自己資本比率10年間で40%台→64%へ!

- 自社株買い常連企業!20~180億越えの大規模自社株買いを13年間で10回も実行!筆頭株主は自社!

- 大規模自社株買いのおかげで大きな利益成長なくとも長期的に増配!2010年6.25円→21年40円へ6倍以上増配!

リスク

- コロナ特需が終わり、株価は右肩下がりの状態であるため、まだ下がる可能性がある

- コロナ後の利益安定度合い(EPS100円前後は欲しい)を見極める必要がある

- 今後も大規模自社株買いを実行する還元スタンスがあるかどうかは見極めたい

- 営業利益率は4%程度と低めであるため、大幅な減収には注意が必要

以上です!

*当サイトで分析している内容は独断と偏見に満ちているため、内容間違いもあるかもしれません。投資は自己責任でお願いします。

他の資産株分析も宜しければ閲覧ください。

閲覧有難うございました! 全世界の投資家とランナーに幸あれ!

会社四季報はお宝銘柄がいっぱいです。ぜひ、この機会にお宝銘柄を探してみては如何でしょうか?

|

|

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/0eb2d4a7.b1ccdd63.0eb2d4a8.384b9fb8/?me_id=1213310&item_id=20363730&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F0710%2F4910023230710_1_3.jpg%3F_ex%3D240x240&s=240x240&t=picttext)