主力の四輪用クラッチ最大手のエクセディ(7278)の下落が止まらずです。第二四半期で上方修正を出して第二四半期黒字化で着地しましたが、市場の反応は悪く、先週までの全体高相場に全く乗れずで年初来安値を更新しました。(2020年11月30日。)

対して、国内の同業で最も類似事業を展開していると思われる、二輪クラッチ最大手で四輪クラッチも手掛けるエフ・シー・シー(7296)は同じ上方修正を出していますが、株価はコロナ後右肩上がりで回復しています。

エクセディは

1350円ほど(3月) → 1234円(11月30日。年初来安値更新)

エフ・シー・シーは

1343円(3月23日) → 1992円(11月30日。年初来安値から48%高)

です。そんなにエフ・シー・シーは良いのか?と思ったので決算分析と指標比較をざっくりしてみます。

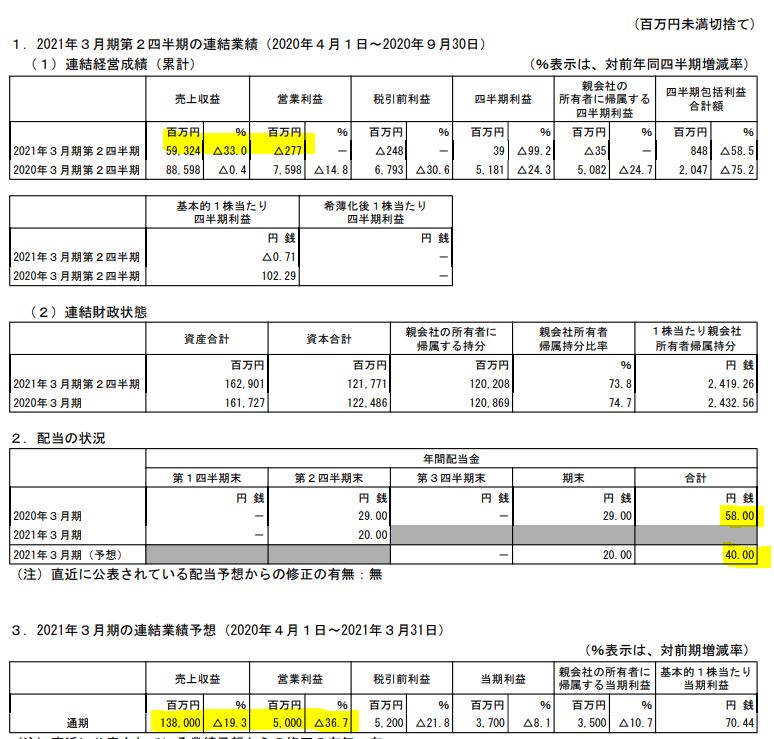

決算概要をざっくり見たイメージは以下です。

- 上期業績は営業赤字ながら上方修正

- 通期予想は営業利益50億円(エクセディは55億円)

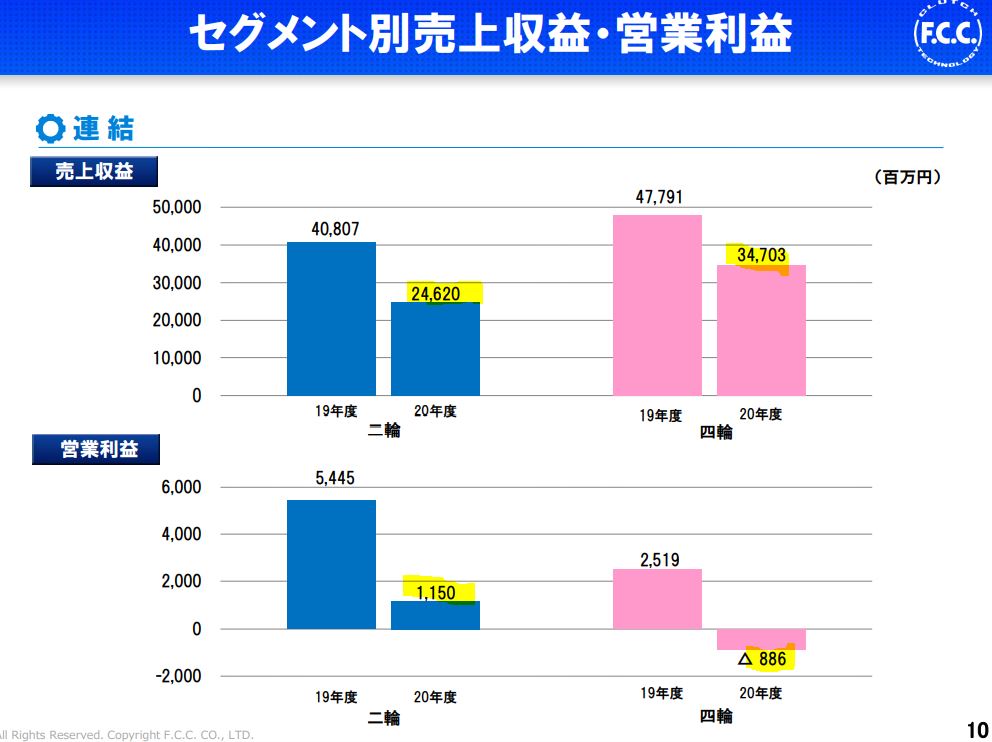

- 二輪セグメントは減収減益ながら黒字。四輪セグメントは赤字

- 財務内容はエフ・シー・シーの方が良さげ(有形固定資産がエクセディの1/3)

- 指標面はエクセディの方が圧倒的に良い

- ホンダ系が主の売上。エクセディはトヨタ系。

1.2021年第二四半期決算概要

- 決算短信と決算説明資料を掘り下げます。

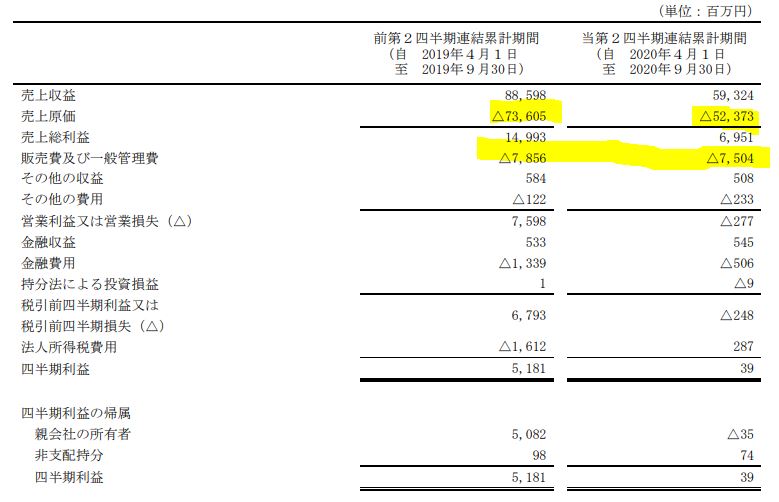

- 第二四半期は前年同期比33%の減収、赤字転落。

- 通期業績予想は売上高1380億円(-19.3%)営業利益50億円の黒字(-36%)の予想です。

- 対してエクセディの通期業績予想は売上高2100億円(-20.4%)営業利益55億円の黒字(-67.4%)の予想です。

- エクセディは第一四半期が落ち込み過ぎたため減収減益幅が大きいですね。これが一番嫌気されて株価が上がらない主要因でしょうね。株価は業績に一番左右されますから。エフ・シー・シーは細部まで読み解いていないですが上期赤字のものを下期50億以上稼ぎ出すのは厳しいように思います。

- エクセディは以前の記事で保守的に見た予想としていると書いたので上方修正を出してくるとみています。が、それは第三四半期以降を見ないと分からないです。不透明、不安なのがこの株価下落の証左なのでしょう。

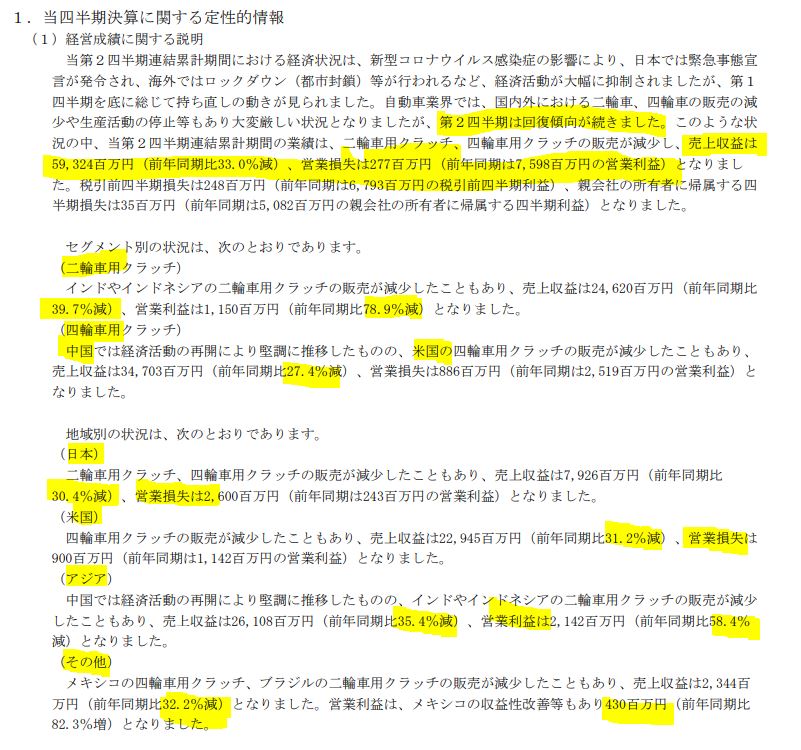

- 定性要因です。

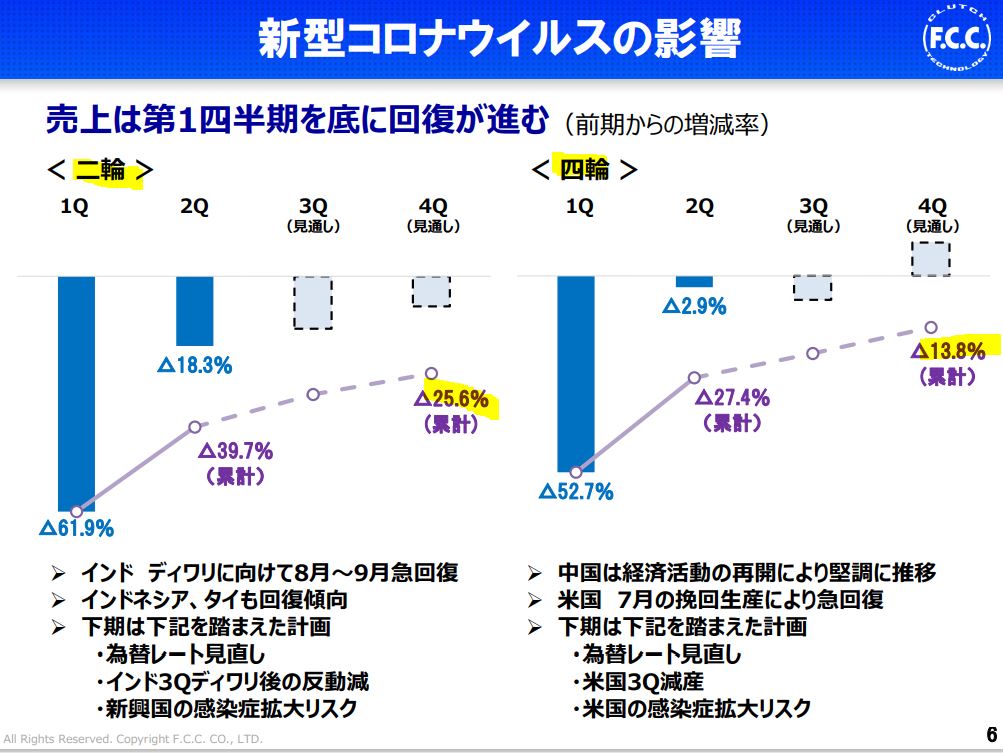

- 二輪、四輪共に第二四半期で回復基調といえど減収減益。

- 減収幅はおおよそ30%前後です。

- 唯一、メキシコは収益性の改善が進み前年同期比82%の増益というのがあります。その他事業なので影響は軽微ですが。

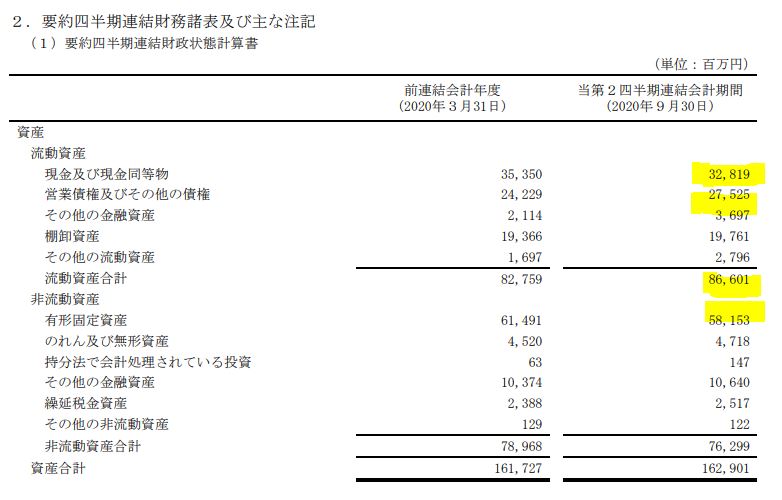

- B/Sです。

- エクセディよりもコンパクトにまとまっています。

- ここが良いなと思う点は有形固定資産の比率が低い事。エクセディはここが大きいので経営効率が悪く見えます。↑の業績予想でも売上高が1.5倍ほどエフ・シー・シーよりあるにも関わらず、営業利益の増益額は5億円。有形固定資産はエフ・シー・シーが581億に対して、エクセディは1638億円もあります。減損の可能性が高そうな点が心配ですね。

- ガンガン市場が伸びる時には生産ラインの設備は有効に作用しますが、コロナ後の回復が鮮明に出てこないと難しいところです。

- 21年3月期決算時に営業利益は増益ながら減損損失を出さない事を願います。

- また、総資産に占める流動資産の割合が50%を超えているのでエクセディよりも資産内容は良いですね。相対的に現金化しやすい流動資産があるという事です。

- でも、これを差し引いても売られ過ぎな気がしますね。。

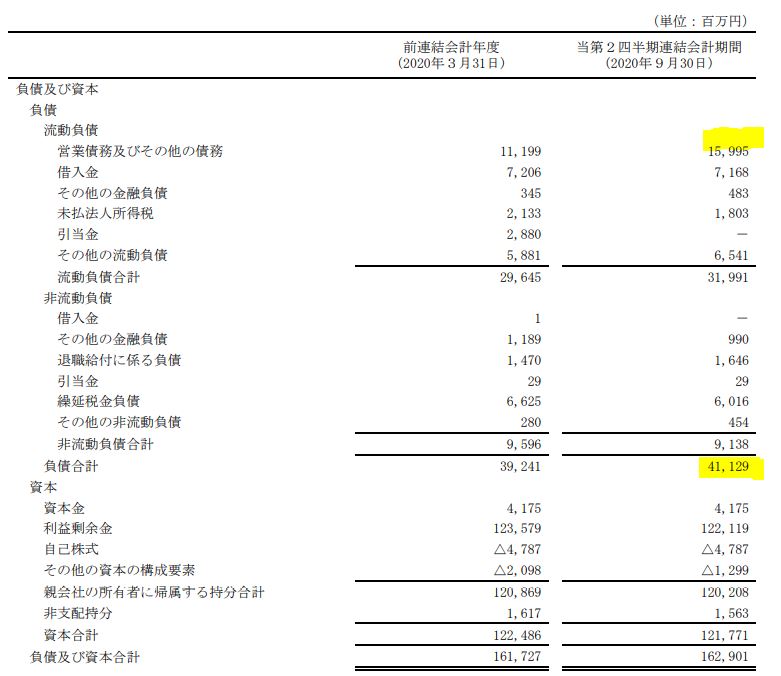

- 続いて負債の部。

- 総負債411億円が流動負債の半分なのでこちらもエクセディより好財務であることが分かります。(エクセディも総負債<流動負債なので決して悪すぎるわけではないですが)

- P/Lです。

- 売上高営業利益率はエクセディの方が若干上です。

- 設備投資が多い分、材料費・労務費といった売上原価に繫がる部分が安く作れているのかもしれません。

- 販売費・一般管理販売費はあまり減らせなかったようです。ここは4.4%前年同期比減に対して、エクセディは16%下げられています。

- 二輪と四輪の売上傾向です。

- 四輪の減少が第二四半期では殆どありませんね。

- 二輪は第四四半期まで前年同期減少予想。四輪は第四四半期に増加に転じる予想。

- エクセディもこういう決算説明資料が欲しいところですが、第二四半期は無いようです。こういうIR資料のきめ細かい部分の差も株価に反映されていそうですね。

- 二輪と四輪のセグメント別業績です。

- 二輪の減収減益幅が大きいですね。

- 四輪も減っており赤字に転落していますが、二輪の減少が大きいです。

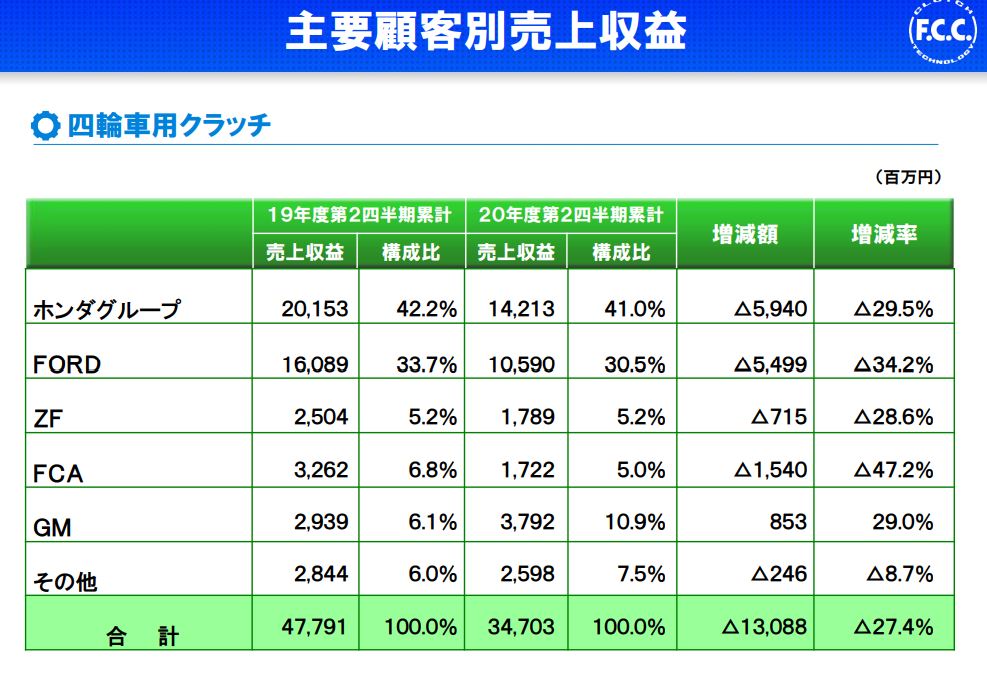

- 四輪車用のクラッチの主要得意先別売上構成です。

- ホンダ向けが42%、FORD向けが33.7%と主力です。

- これを見ていると、クラッチは電装化で将来無くなるのでエクセディが冴えないのでは?と思っていましたが、ここも同じ環境では?と思います。ならば、それが要因で株価が冴えないのではないのでは??

(電装化について僕は疎いので、もしやホンダやFORDは電装化の準備をトヨタと比べ着々と進めており、エフ・シー・シーとそこは連携している….と言う話があるのであれば別ですが。)

なんというかここまで見て思うのは、自動車は世界のトヨタが圧倒的と思っているのですが部品メーカーまで掘り下げて行くと、クラッチ領域ではエフ・シー・シー(ホンダ系)がエクセディ(トヨタ系)を大きく引き離している気がします。それは

- 収益力が高い

- 二輪という武器があり、四輪にも展開している。

- 資本効率が高い(有形固定資産に3倍の差が出ているが、利益額はほぼ同じ予想。)

といったところからです。

2021年第二四半期決算短信 より抜粋

2021年第二四半期決算説明資料 より抜粋

2.エクセディvsエフ・シー・シー

- さて、ここからは独断と偏見でエクセディとエフ・シー・シーの比較をします。

- エクセディに特攻をしかけた時にエフ・シー・シーはずっと見ていました。

- 3月のコロナショックを底に株価は反発し、25日移動平均線を超えてゴールデンクロスになって上昇し続けています。

- チャートは良い形です。

- 対してエクセディのチャートです。

- 3月のコロナから一旦回復して25日移動平均線を超えるかに思えましたが、第一四半期で大幅赤字決算の発表があったため急反落。

- デッドクロスが延々と続いている状況で株価は底ばいです。この第一四半期の強烈な赤字ショックが第二四半期の上方修正では払拭しきれないので株価は反発しきれずにデッドクロスが続いているのでしょう。

- コロナショック以降に年初来安値更新です。

tradingview よりチャート転載

デッドクロスとゴールデンクロスで天と地の差が出ていますね。かたや底値から50%近くの上昇。かたや底値を更新。時価総額はこれだけで1.5倍は差がついています。

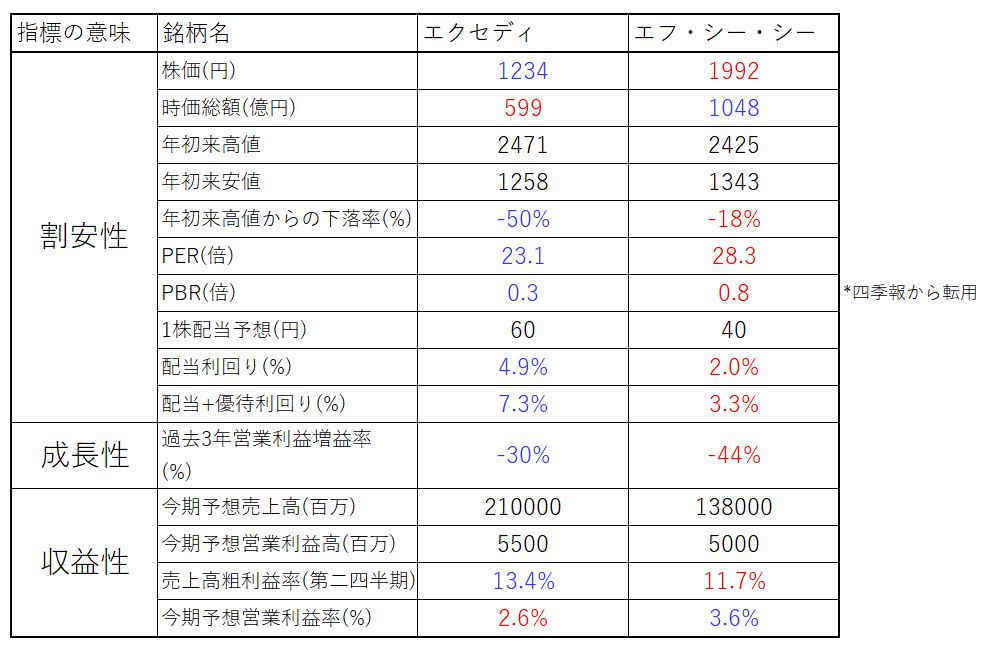

続いて、独断と偏見でざっくり指標比較をします。

- 割安性と成長性と収益性と考えられる指標を自分なりに並べてみました。

- 青字は指標面で優位な状態です。

- 割安性指標として株価はエフ・シー・シーが年初来安値1343円から1.5倍程度の1992円になっているのに対して、エクセディは11月30日に年初来安値を更新しました。

- 年初来高値からの下落率はエクセディが50%。エフ・シー・シーが18%です。

- 時価総額はなんと、売上高と営業利益が大きいエクセディがエフ・シー・シーに対して4割も低くなっており、完敗です。もし、エクセディがエフ・シー・シー並の株価に回復していれば時価総額は上回っていたでしょう。

- PERはどちらも減益なのであまり参考になりませんがエクセディの方が割安です。PBRは圧倒的に割安ですが、資産内容の内訳はエフ・シー・シーの方が良いので割安と言えど、この数字通りのインパクトは無いでしょう。

- 配当や優待利回りについてはエクセディの方が上です。叩かれ過ぎているのでこれぐらい差は付きますね。

- 成長性指標は売上高の過去3年(18年と20年の営業利益の増減)で比較していますが、意外にエフ・シー・シーの方が減益だったんですね。

- 収益性はどんぐりの背比べでしょうか。粗利はエクセディの方が高いですが営業利益率は低いです。ですが、エクセディは有形固定資産が巨大なのでここに大きな減損損失の発生がある可能性を考えると…..エフ・シー・シーの方が内容は良いでしょう。

ここまでまとめて思うのは

- 指標としては激安

- チャートの形は底値伺いであり、デッドクロス化で出来高が急増しているので底打つ可能性はある

と思う反面、回復基調の業績かどうかが第三四半期まで数字を見ないと見いだせないので積極的な買いが入りづらいのでしょう。

これ以上、積極的には買いづらい状況です。買うのであればもう一段下か?

以上です。

*当記事は個別銘柄について言及していますがあくまで個人の見解・分析であり、売り買いを推奨するものではありません。投資判断は自己責任でお願いします。