株主優待 1500円のQUOカード! 配当+優待利回り4.6%以上! 4668明光ネットワークジャパン

資産株投資によって10年で資産を2.5倍にした実績のある!

僕のお勧めの資産株紹介シリーズ第12弾!

2020年会社四季報分析上で見つけた新たな資産株仲間の「明光ネットワークジャパン」です。

小中校向けの個別指導補習塾の「明光義塾」をFC展開しているCMでもお馴染の会社です。

- 完全無借金経営!

- 個別指導塾の国内シェアが4割でトップ!

- 自己資本の9割以上が利益剰余金!

- 100株、3年保有で

3000円1500円相当のQUOカード贈呈!(3年未満は500円1000円)配当と優待を合わせた総合利回りは5.88%! - 大規模自社株買い!利益剰余金の40%を自社株買いし15%の発行済み株式を削減!

- 直近は減益ながらも10期連続黒字!

- チャートは右肩下がり後、反転基調!

*20.7.10の第三四半期決算発表と共に株主優待内容が改悪されました。

改悪後は100株保有で3年未満500円、3年以上1500円相当のQUOカードに半減されます。配当は据え置き予想です。

直近の業績は先行投資のために減益予想ですが21年以降は反転予想となっているため購入しました。(自分&ジュニアNisa口座)

他の資産株分析も宜しければ閲覧ください。

資産株については以下をレギュラー分析・紹介していきます。

①事業概要

②総合利回り,割安指標,チャート

③財務分析(高配当、優待を維持できる体力がどれだけあるか?)

④業績分析(安定して稼げる利益はどれほどか?)

⑤過去10年配当の推移(大きく減配していないか)

⑥その他(銘柄独自の魅力/リスク等)

なお、分析の根本は資産株ノウハウに従っています。

【10年間で資産価値2.5倍!】資産株ノウハウ 配当+優待利回り5%、利益剰余金が多い、業績安定、実質累進配当 【投資19.】

①事業概要(個別指導塾市場シェア4割!)

【企業理念】

企業理念より転載

創業36年。個別指導塾のパイオニアとして開業された会社です。個別指導塾市場シェアは4割だそうです!経営理念の2つ目の自己実現を支援する。というのは顧客である子供だけでなく、学習塾のFC店を通じて経営する独立開業者にも当てはまる言葉に思えます。

三位一体はよく言われますね。真っ当な方針です。

全国47都道府県すべてに教室展開し、1,937教室、113,081人を指導されています。

指導の特徴は

- 自立学習のための個別指導

- 成績中位層を対象とした補習

- 個別指導なのに低料金

- 全国すべての都道府県に教室展開

です。成績中位層というのが良いですね。頭の良い子は1言って10理解するのですが1言って1しか理解できない子を伸ばす教育指導というのは期待できます。

事業情報より引用

主要取引先銀行が「三菱UFJ」というのがいいですね。三菱は手堅い事業運営をしている会社を融資先に選ぶ気質があるので、減益ながらも10年以上黒字維持というのは納得です。

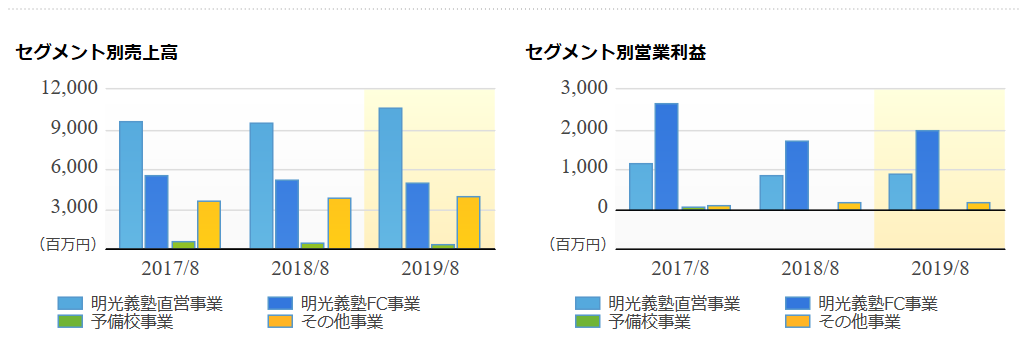

【セグメント別売上高、営業利益】

不思議なセグメント情報ですね!

事業は明光義塾の直営店とFC事業が2大柱になっています。

普通、直営店の方が忠誠心の高い社員を置いて仕組みが整っており、利益の源泉を生み出すイメージを持っています。売上高は確かに直営店が主なのですが、利益はFC事業が中心になっています。

FC店だと自由に出来て自由度が比較的高いのでのびのびと指導が出来て利益にもつながるのでしょうか。

セグメント別情報より抜粋

2.総合利回り,割安指標,チャート

独自にまとめている総合利回りや割安指標を紹介します。

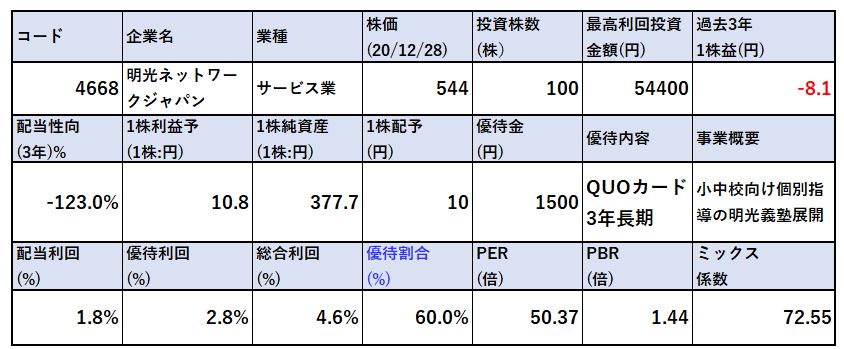

【株価や各種指標】

以下の指標を表にまとめています。

・過去3年利益に対する今期配当金予想の配当性向

・1株配当、優待金

・配当利回り

・優待利回り

・総合利回り

・PER/PBR/ミックス係数

ここ数年業績が悪化している関係でPER/PBRは高めです。19年は18年比で増収増益になったので、底打ちを確認しているところです。

ここにコロナが襲い掛かり、昨年は大幅赤字を計上しました。そのため3年間の平均利益はマイナスへ転落。(20.12.28追記)

お勧めな理由

- 長期保有前提ならば総合利回り5.88%!優待割合が半分なので手取りも多い!(税金で持っていかれない) →優待改悪と減配で総合利回りは4.6%へ

- 個別指導塾の国内シェアは4割と高い事

- 利益剰余金>>>>有利子負債で殆ど完全無借金経営

この状態で業績底打ち感が見えてきているのも良いですね。

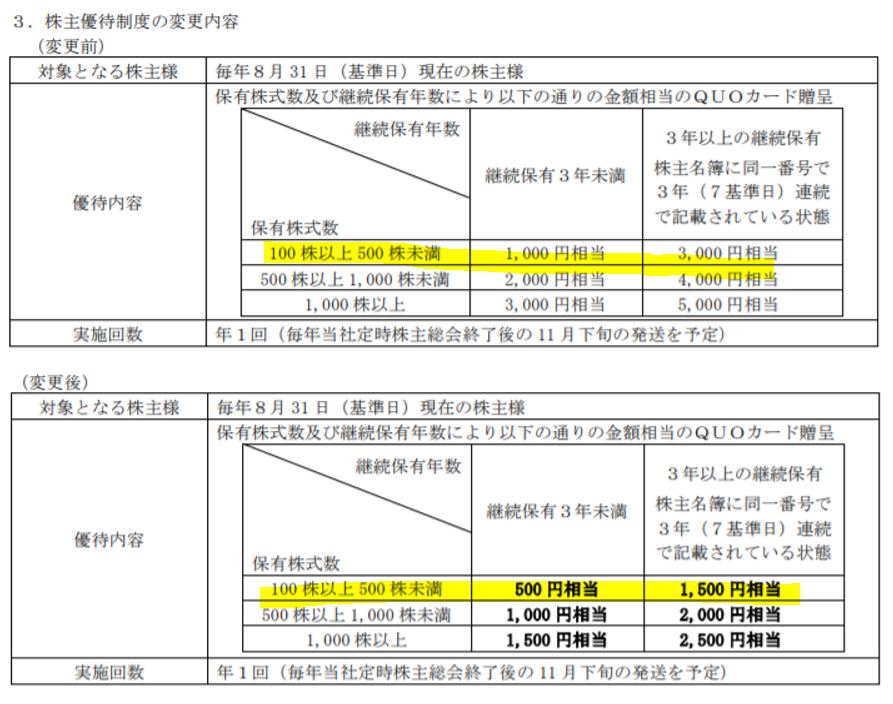

株主優待

2020年7月10日の第三四半期発表で一点赤字予想の急激な減益決算を発表したため株主優待が改悪されました。配当金は30円配当据え置きなので一定株主重視姿勢は満たしているとは考えます。

改悪後前後は以下のようになっています。

配当据え置きのため、コロナで取得単価を下げた現在、なんとか目標利回りを保っている状態です。今後の動向見守りたいと思います。

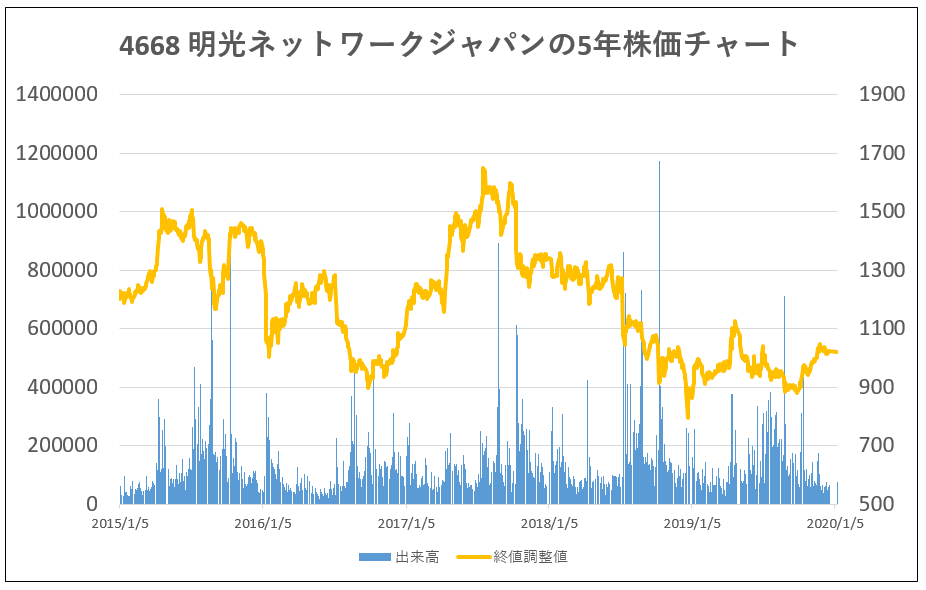

株価チャート

2017年の1600円程度の高値から業績悪化で右肩下がりに落ちてきました。20年度は微減益予想ですがシステム開発などの先行投資の影響なので、本業は底打ちしたと考えています。

業績底打ち感があるならば右肩下がり後の横ばいなので悪くないチャートです。

出来高は絶えずあります。資産株狙いとして100株入るには問題ないでしょう。

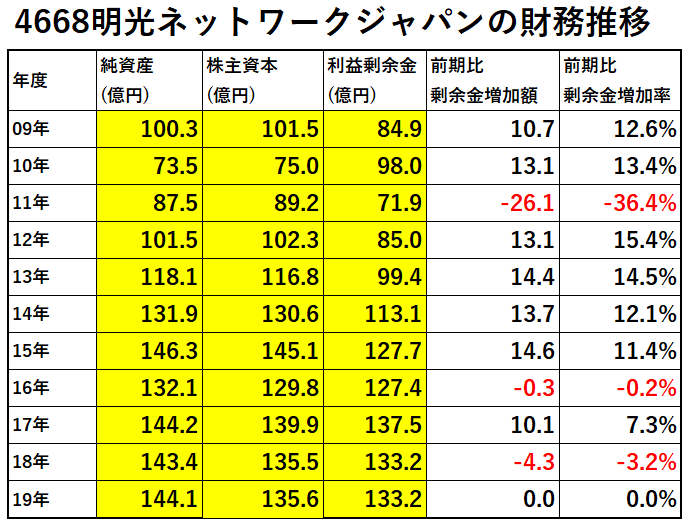

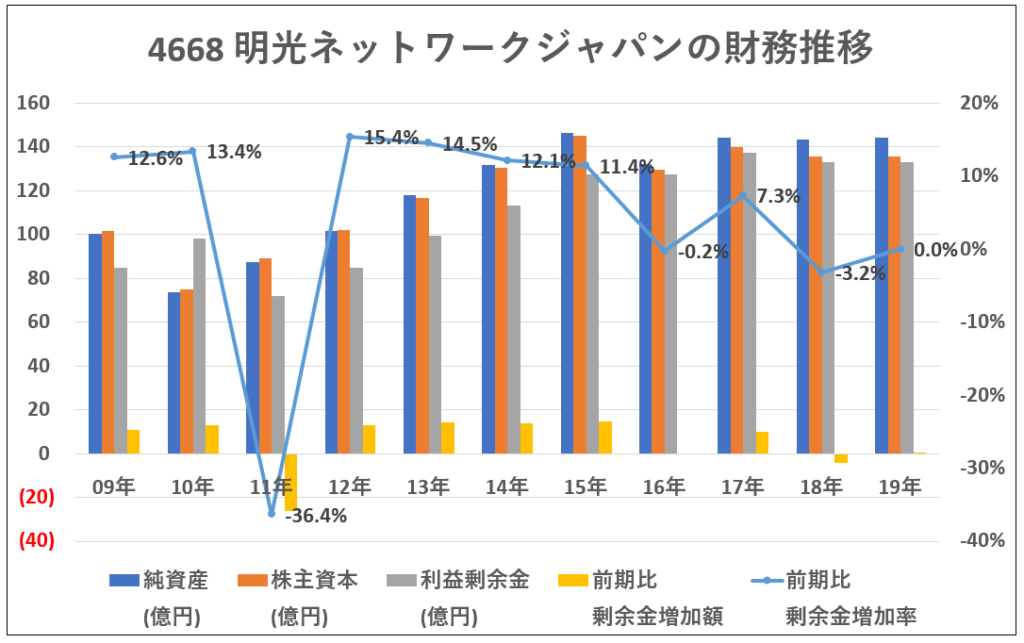

3.財務分析

ここでは

・高配当や優待を維持できる体力がどれほどあるのか

・体力は過去から増え続けているか(高配当と優待を維持しながら体力増強しているか)

を確認していきます。

体力が安定して増えてきているかは主に株主資本と利益剰余金の増加額で確認しています。

なお、以下のデータはIR BANKから抜粋して独自に加工しています。(業績分析、配当の項目も同様)

11年に大きく利益剰余金を減らしていますがこれは、大規模な自社株買いを実施したためです。四季報を見ると分かりますが3300万の発行に対して600万近く消却しています。(15%以上!の株式価値が上がった事になります。)

顧客、株主、社員の三位一体を謡うだけありますね。還元姿勢は旺盛です。

直近が配当性向高めで剰余金を減らしていますが配当原資、優待原資はまだ出せる状態なので大きな問題はないと見ました。

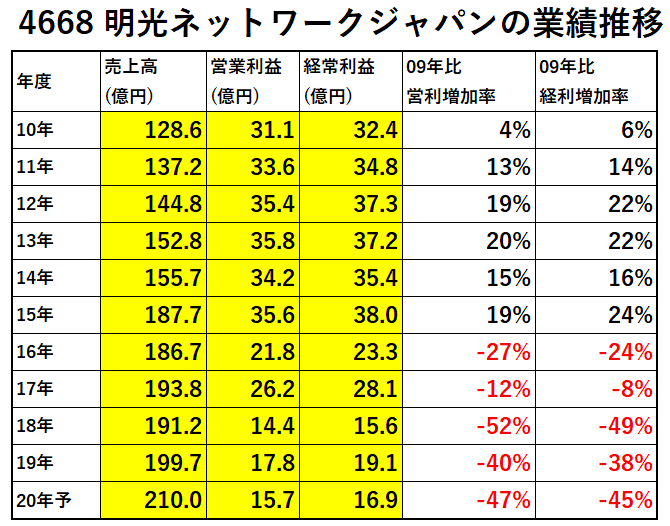

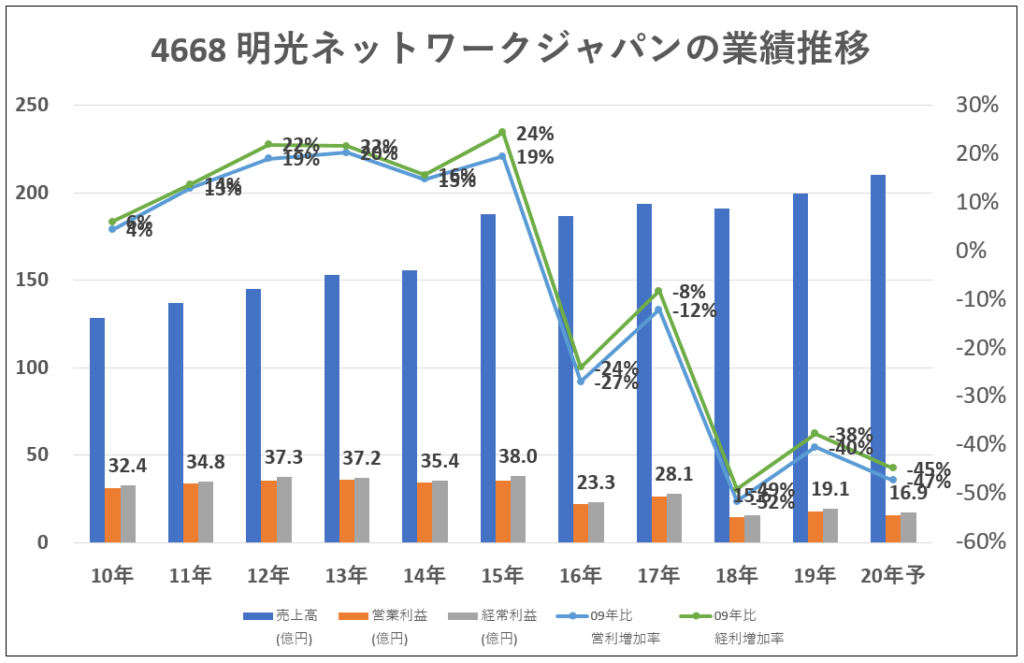

4.業績分析

資産株としての体力の源泉を培う業績です。ここでは

・売上高

・営業利益

・経常利益

の推移を見ていきます。増益基調になっているのが勿論良いですが、資産株として重要なのは現在の配当と優待が維持できる事なので、横ばい基調でもよしです。

減益基調だとしても、配当性向が低ければよしです。

見てみましょう。

15年以降は09年比でマイナスです。連続増配を続けていましたが19年には堪らず大きく減配しました。

始め、利益剰余金がたっぷりあるのに業績悪化ですぐ減配してしまうのだなと思いましたが、事業内容や業績、剰余金、発行済み株式数を見て思いました。

この30円配は事業が踊り場になっている今、減らさない鉄壁の防衛ラインでは?

今期は先行投資のため減益予想です。でも、この先行投資が無ければ増収増益になるでしょう。その状態で30円配ならば長期配当出来るだろう。といった読みがあるのかもしれません。

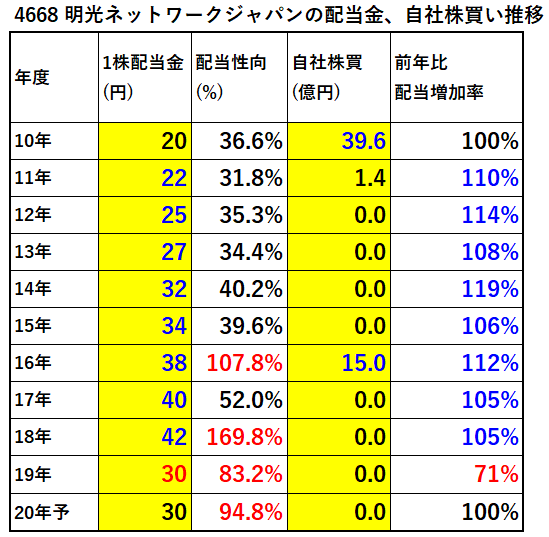

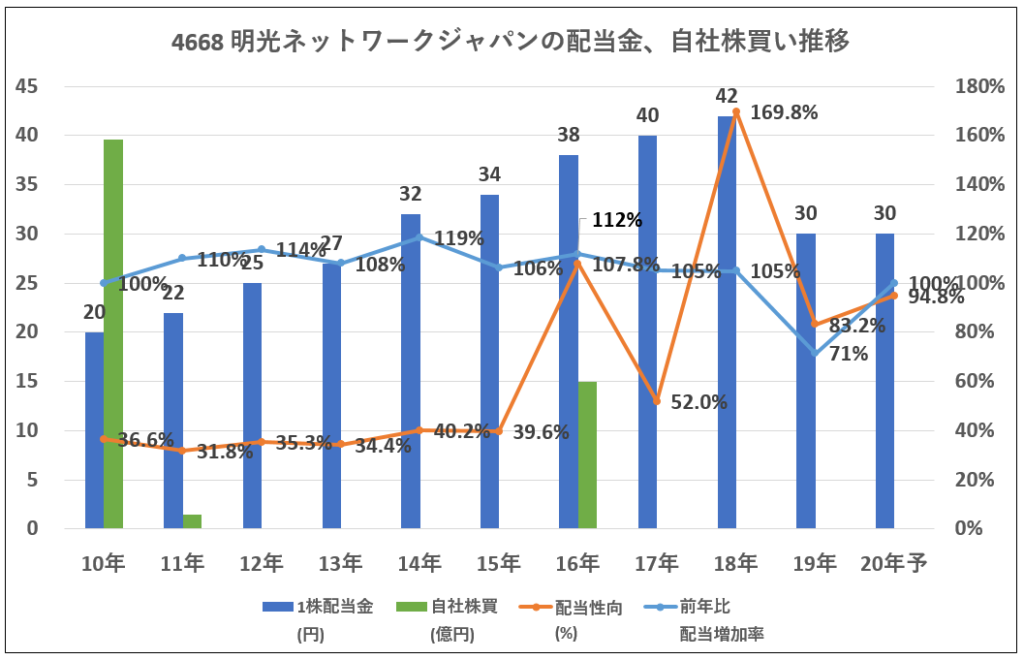

5.過去10年間の配当推移

ここでは株主還元度合いを調べていきます。

・利益の成長と共に安定して配当を伸ばしているか

・自社株買いを実施しているか

などを見ます。

18年まで業績悪化の中連続増配頑張ってますね!17年、18年が連続増配出来たのは16年の自社株買いが大きいとみています。19年、20年の配当性向も高いですが、剰余金が多いため経営が踊り場で株価が低迷している今は、積極果敢に自社株買いを実施してほしいですね。

- 既存株主還元(価値上昇)

- 配当コスト抑制(発行済み株式数が減る)

ためです。

10年度の自社株買いのは40億円弱。10年度の利益剰余金は100億程度なので如何に規模が大きかったかが読み取れます。(実に40%!)凄いですね。そんなに固定費がかからないビジネスなのですか。個別指導塾というのは….。

こんなデカい自社株買いは見た事がありません。

これも魅力ですね!

6.その他(銘柄独自の魅力/リスク)

僕が考える明光ネットワークジャパンの魅力とリスクは以下です。

(殆ど経験からくる主観です)

魅力

- 完全無借金経営!

- 個別指導塾の国内シェアが4割でトップ!

- 100株、3年保有で3000円相当のQUOカード贈呈!(3年未満は1000円)配当と優待を合わせた総合利回りは5.88%!

- 大規模自社株買い!利益剰余金の40%を自社株買いし15%の発行済み株式を削減!

- 直近は減益ながらも10期連続黒字!

調査すると相当、株主還元に手厚い会社だと分かり一気にファンになりましたね。業績底打ち反転期待してます!

リスク

- 少子高齢化が加速し小中高生の需要が減り市場規模減少

- 直営店の効率化が課題(何故高いのか?)

思うのですが、陣営を揃えるのが大変ですが

学びたい大人

を対象にした個別指導塾の路線も検討するというのも需要がないですかね。例えば、「これだけは知っておきたい、社会で使える中学生の基本知識」とか。

僕自身の体験ですが、中学まで殆ど勉強をしていなかったので未だに基本知識とか漢字の読み書きとか、理科の基本現象とかが抜けており苦労するときがあります。(話題について行けなかったり)

先行投資後の業績回復に期待して長期でお付き合いお願いします!

他の資産株分析も宜しければ閲覧ください。

以上です、更に詳しく明光ネットワークジャパンを調べられたい方は

会社サイトから有価証券報告書を調べたり

会社四季報で業績、財務、株主構成などを調べられたら如何でしょうか?

閲覧有難うございました! 全世界の投資家とランナーに幸あれ!

|

|

資産株保有はネオモバで

ネオモバだと1ヵ月220円の固定手数料で50万円まで取引が出来ます。

ネオモバには他の証券会社に無い独自の特徴(メリット)がこんなにあります!

・1株ずつ買える(少額投資)

・毎月、定期買付機能がある(管理が楽)-50銘柄まで対応!

・定期買付上限値が決められるので「高値掴み」を防げる!

・売り買い手数料が激安!(50万円まで月額220円で固定、期間限定でTポイント200円ついて実質20円!)→1株取引の手数料は普通この数倍かかります

・Tポイントで株が買える!溜まる!

宜しければ、ネオモバの口座開設を下記からどうぞ。

↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓

宜しければランキングにご参加ください。

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/0eb2d4a7.b1ccdd63.0eb2d4a8.384b9fb8/?me_id=1213310&item_id=19819036&m=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F0109%2F4910023230109.jpg%3F_ex%3D80x80&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F0109%2F4910023230109.jpg%3F_ex%3D240x240&s=240x240&t=picttext)

“株主優待は1500円のQUOカード!配当+優待利回り4.6%! 4668 明光ネットワークジャパン 【お勧め資産株12.】” への1件の返信