2021年に思い知ったグロース株の戒め第四弾です。

今回は 主事業に重大なリスクを抱えたら即撤退です。

今回はたまたま、ここにヒットした銘柄がグロース株なだけでこれはどんな株にでも当てはまる事です。

こう考える理由を考察したいと思います。

2021年にグロースの悲劇でダメージを受けた銘柄たち。

以下がしくじった銘柄たちです。

主事業に重大なリスクを抱えたら即撤退

これは、リスクモンスター(3768)で起きました。それは11月にいきなりひとつの開示情報で知る事になります。

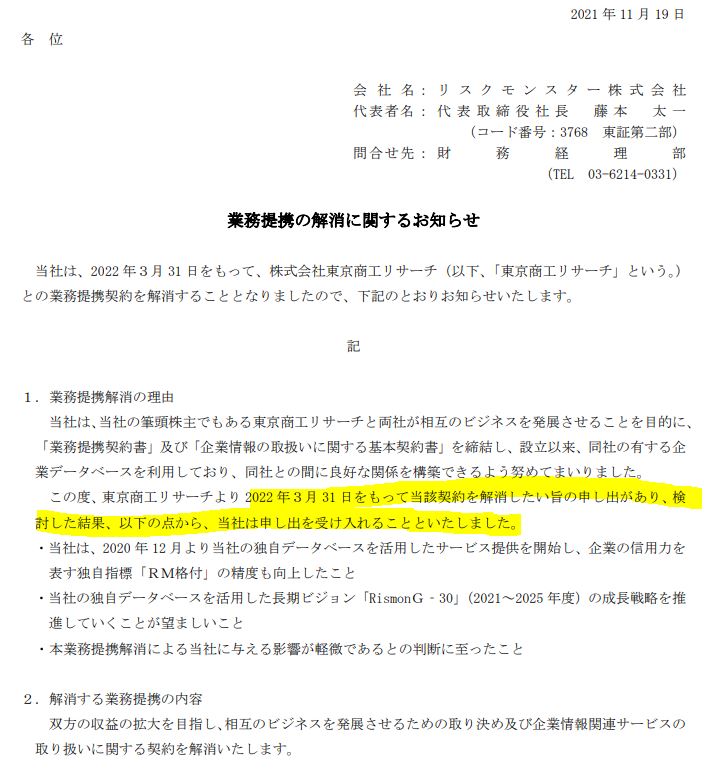

業務提携の解消に関するお知らせより抜粋

リスクモンスターは東京商工リサーチのデータを主で扱いながら、与信管理サービスを提供している会社です。与信管理は企業の信用格付けを査定する機能が命なのでその大元となっている信用データの精度が命です。この命の部分を提供元の商工リサーチが解消する事を申し出ており、これに同意した内容です。

僕は初めこのニュースが出た時に独自のデータベースを活用したサービスの提供があるので全く問題ないと思っていました。ですが、よくよく考えてみると….

- いくらデータベースが整っていたとしても、データ収集元の企業業績は絶えず変わるものでありPLやBS、CFや取引先情報などのデータは定期的に更新されないと陳腐化する

- 同社は東京商工リサーチ以外の調査会社30からのデータを取得していると回答されているがその精度は….実際よく分からない。

- 顧客の信頼を考えるとこの提携解消は信頼度を失う事にもなるが、その手当が無い事

- 何より、東京商工リサーチは同社にとって筆頭株主であり、提携解消になるとその株の引き受けをどうするかもセットで考えるのが上場企業ではあって然るべき。引き受けの交渉が決裂したのであれば、株価影響を考えて自社株買いや増配、その他マイナスを埋めるインパクトのある材料をセットで出すのが株主重視の経営者の在り方だと考えられる。が、それが全くない事

など、ニュース翌日に暴落した後に不安感と不信感が一気に押し寄せてきました。ここから暫くして更に

- 急落した後の株価を前提にした新株予約権発行に関するIR

が発行されて信頼度は更に落ち込みました。フェアに考えるなら行使価格は暴落前のものを採用するのが適切に思います。

このように不信感と不安が蔓延した状態で含み損を抱えると脆いものです。更にグロース全体が劣勢の状態も相まって株価はずるずると下げていきました。初めのニュースが出た翌日の急落のリバウンドで売却すれば良かったのですが下手に握力が強かったのが災いしました。

- 提携解消ニュースが出た直後は670円台へ下落

- リバウンドで740円ぐらいまで回復(ここで逃げるべきでした)

- その後、提携解消ニュースに対するサプライズの材料が出る事は無く株価はずるずると下げ行く形に

結局僕が手放したのは618円でした。740円と言わず700円ででも手放していたら30万近く損失を抑えられました。一時の躊躇が月手取り+αを飲み込む事になったのですね….。

リスクモンスターに関しては第二四半期の進捗率が悪い事もあり(臨時収入のBPO事業の落ち込みが大きい)、もしかすると第三四半期で下方修正が出るかもしれないという不安もありました。(最高益を更新してきたので先行投資期に入る可能性を不安視して)

今は600円前後で動いています。ここが底で反転する可能性はあります。PER10倍台、PBR1倍を切っているので成長性を維持出来れば割安に思います。

ですが、ここまで時間が経っても東京商工リサーチの株の行方や同社に変わる信頼できるデータ提供元の存在のIRが無いので中々握力強く握るには骨が折れます。

今回の戒めは、内容によって判断は難しいですが、今後類似事象が起きた時は以下のように行動しようと思います。

- 悪材料発覚

- 中長期で会社の存続生命を失うような材料か?(Yes or No)

- Yesならどんなに損失を出していても売却、Noなら中長期の業績動向を想定して保有か売却かを決める

- YesともNoとも判断が付かなければ即、売却

これは難しいもので、類似事象を沢山経験しないとカン、コツが分からないと思います。判断が比較的簡単なのは

- リーマンショックやコロナショックのような市場全体に対する一時的な悪材料

です。リーマンショックで世界的にものの流れが停滞し、製造業では生産が急減するような事態での下げならば中長期で見た場合に、会社存続する可能性が高いので相当な含み損を抱えても保有継続!と判断しやすいです。(財務が貧弱で一時的な赤字を乗り越えられない企業は別)

これはリーマンで理解していたので、2020年に買いまくっていた資産株や財務が堅い製造業などは大きな不安なく継続保有する事ができました。

こういう個別企業事例は難しいです。

2020年は、プレサンスコーポレーションの社長が逮捕されて株価が急落しました。創業者であったため危ないとは思いつつも総合利回りの高さや業界No.1である事、不動産事業は参入障壁が低く社長独りが抜けても大勢に影響がない….かな?と思い、優待分だけ保有していました。

この事例の場合、幸い業界大手のオープンハウスがTOBしてくれるという超ラッキーに恵まれました。

今回の件もひとつの経験値としてリスクモンスターの動向は引き続き見て学びたいと思います。

勝手な予想では

- 第三四半期以降で下方修正か来期減益予想で株価急落(ここがおそらく買い)

- 配当と優待は維持(総合利回りが4%台になっているか?)

- その後、資産価値に対して割安になっているところでTOBや資本提携が入る

- もしくは東京商工リサーチ以外のデカい信用会社との提携ニュースで復活する

のようなシナリオになると思っています。前者2つの状態が来ればしめたもの。この時に400円台などになっていればチャンスです。(この場合、グロースではなくバリュー株扱いでの参入になります。)

以上です。

閲覧有難うございました! 全世界の投資家とランナーに幸あれ!