21年8月19日の株式投資戦略です。

米国相場が最高値から下落をしていますが、日経平均は弱い。夏枯れ相場本番になってきました。日経平均はどこまで下がるか分かりませんが26000….25000円は覚悟しないといけないかと思います。

そしてトヨタの9月4割生産台数減のニュース。半導体不足の影響で日経平均下落に拍車をかけ、自動車関連株が軒並み下がりました。でも、需要が落ち込んだものでないのならばいずれ回復すると見て相当下げたところは狙いたいですね。

以下の考え方で投資戦略は展開しています。

- 監視銘柄の管理と参入タイミングの検討

- 今後の投資戦略や方針検討

僕自身の忘備録以外に以下の方の参考になればと思います。

- 値上がり期待株の投資戦略を検討している方

- 高配当、優待銘柄の投資戦略を検討している方

- どのように銘柄分析や買いタイミングを検討すればよいのか、一事例を知りたい方

*本記事は、推定や憶測が基本であるため、事実と異なる事が多々あります。投資は自己責任でお願いします。

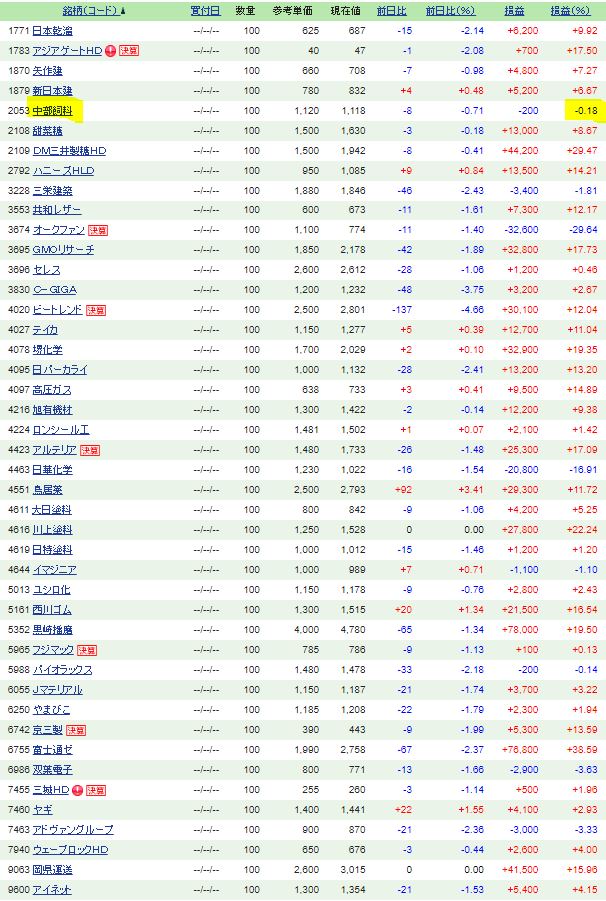

1.値上がり期待株(バリュー、グロース、大型株)の戦略検討

SBI証券のポートフォリオ機能を使って目標購入単価を参考価格として入れています。

バリュー、グロース株

- 中部飼料を今回はざっくり買い単価を見直してみました。上記は見直し前の目標単価です。業績は安定して黒字でここ8年ほどは営業利益前年比-30%以上を出しておらず堅いです。財務強化が進み、配当性向20%で無理なく増配。営業利益も長期的に伸びておりGoodです。PERは6倍程度が底で実力は11倍といったところでしょうか。

- 日華化学が下げ幅を拡大。良い決算なんですがね。。ここも掘り下げてみたいですね。

- 双葉電子も下げています。ここは業績回復待ちです。

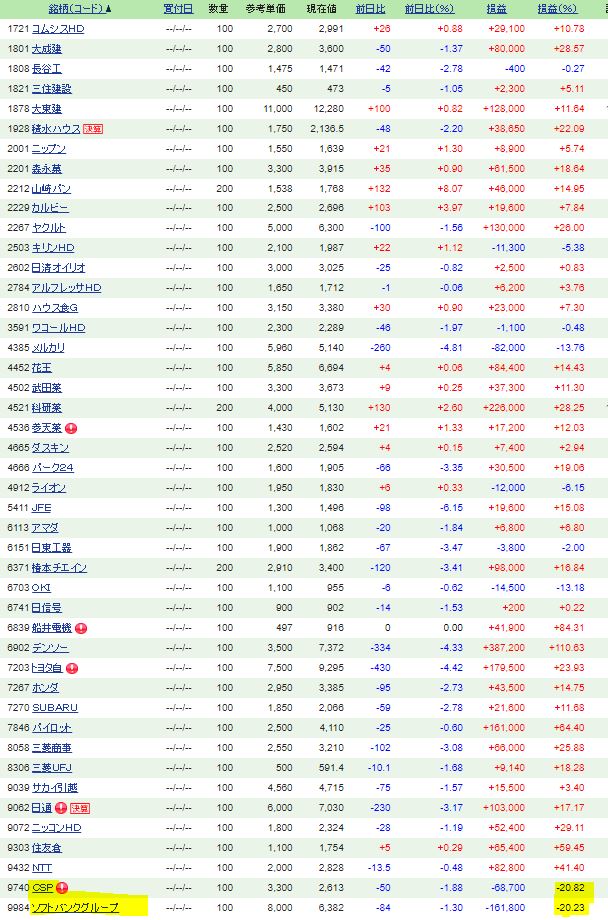

大型株

- キリンHLDが海外の不買い特損の影響を考えるともう一段下げそうです。1900円程度でしょうか。

- ライオンがマイナス圏になっていますね。業績が良くなかったのでしょうか。

- CSPは安値更新を継続…..。更に損益通算した側から下げています。耐え時です。

- ソフトバンクは6400円割れ。狙うは5000円ぐらいでしょうか。昨年3000円台で下げたところで少し拾った時に10%戻しで売却しました。オンリーの売却資金で100株だけチャレンジしてみてもいいかもしれません。買ったら1年単位で放置し、2~3年内に1万円回復。きっとその時は実力UPで12000~13000円ぐらいまでは出せる実力を付けているでしょうからそこまでは黙って保有。こんな事を考えて買うといいかもしれません。現物です。あくまで現物。

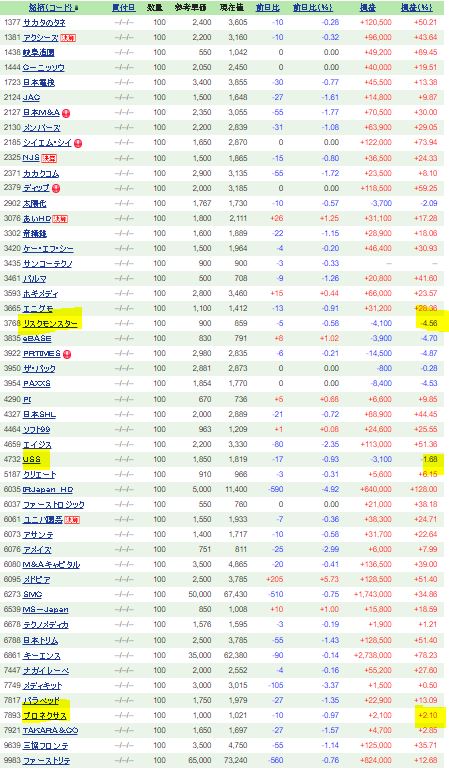

永続的優位性を持つと考える株

ここは勉強中です。ウォーレンバフェットさんの銘柄選択術で一番刺激を受けた

- 永続的優位性を持つ事業を展開している企業

を僕なりにリストアップして並べています。

- リスクモンスターはどこまで転げ落ちればいいのか。オンリー売却資金の大半をここに特攻かけようと思っています。コロナでも業績安定。半導体不足の影響もきっと軽微か無い。超長期狙いならば相当に堅いはず。こういう銘柄に張るのが投機家ではなく投資家。

- メディキットも好決算でしたが下げています。ここも分散投資したいところ。

- プロネクサスは買い増し買い増しです。

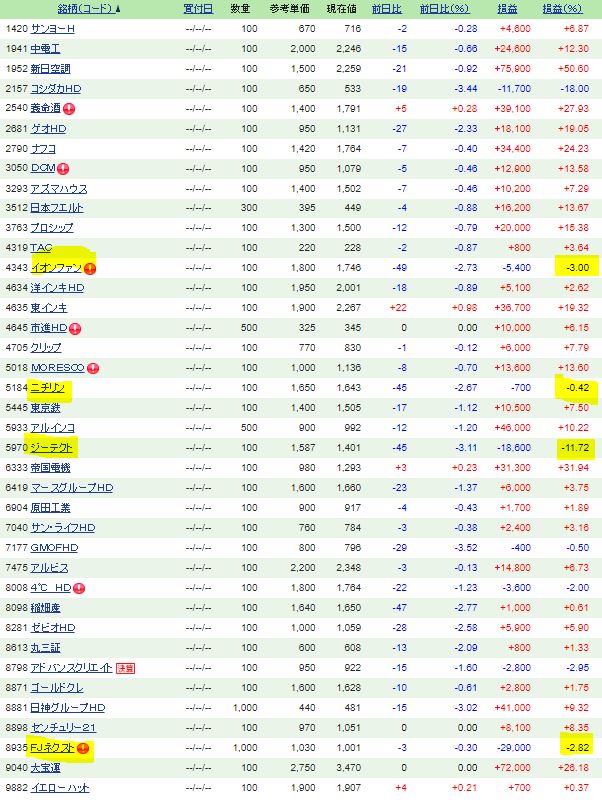

2.資産株の戦略検討

- イオンファンタジー。珍しくこんな銘柄が買値圏に落ちてきました。モーリーファンタジー等のゲームセンターで遊べる優待券がもらえます。なのでここは100株は欲しいところ。コロナが収まって、地元に帰省する事が出来るようになれば子供にとって従兄弟もいるので、みんなでワイワイ集まって楽しみたいところ。

- FJネクストは配当利回り4.4%水準へ。子口座1000株への道を歩み始めましょうか!

- ニチリンは子口座分購入済み。ジーテクトも半導体不足トヨタの影響を受けて下落。ここも子口座分を考えてもう少し下がったところで欲しいところ。

3.その他:中部飼料の情報更新

中部資料の過去指標を元に目標購入単価を引き下げました。

指標面の概要として

- PER過去8年推移は底値が6倍。高値は13~15倍程度

- PBR過去8年推移は底値が0.4倍。高値は1.1~1.3倍程度

- 2020年3月のコロナでは900円割れが底

- 営業利益は08年から21年までで20億円台から50億円台へ倍以上成長

- 業績のばらつきが少なく、ここ9年の営業利益前年比で-30%を割り込んだ事はない底堅い業績

- 純資産、BPS、自己資本比率は順調に伸びている。有利子負債は減少傾向で財務強化進む。現金同等物も16年以降順調に伸びている(46億→100億円台)ので長期保有は安心できる

- EPS順調に伸びておりここ数年は1株100円台が連発。実力値は130~150円の間といったところ

- 2010年以降非減配。16円→28円へ緩やかながら無理なく増配。配当性向20%

- 自社株買いは昨年4億台のデカいものを発動。財務強化が進んでいるので今後は配当性向の引上げや自社株買いに期待。

飼料大手で直系農場は無し。伊藤忠との提携解消で売上減少だが、第一四半期は経常利益進捗率27%とまずまず。30円配へと増配予想。主原料の値上げが厳しいが飼料の転嫁もある傾向。

株価は3月末までで1500~1600円程度だったが、伊藤忠の売り出しで1100円台へ下落し現在1118円の値頃感。1株利益136円予想と見るとPERは8.2倍と底値ではないが割安圏。PER10~11倍は優待権利落ちの3月末では狙えるのでは?と見ると1400円程度までは1~2年で狙えそう。

業績変動が少ないため、1000株ほど仕込んで優待も楽しみながら1~2年で25~35%程度の値上がり益を狙うのが堅いと思います。

業績が安定しており好財務であるため株価下落もマイルドになると考えます。下がっても好財務堅い業績なので安心して保有できますね。

PER8倍の1088円というところが買い目標単価でしょうか。夏枯れ相場で下がれば欲しいですね。

以上です!

閲覧有難うございました! 全世界の投資家とランナーに幸あれ!