バリュー株分析第26弾!

建設老舗でトンネル関係を多く手掛け、トグル制震構法で耐震に定評のある飛鳥建設(1805)です。リーマンショック、東日本大震災で大赤字でしたがそこから復調し、配当開始。開始後は徐々に増配基調です。PER6.37倍、PBR0.54倍、配当利回り4.6%です。(株価1098円、50円配当前提)

飛鳥建設(1805)の魅力は以下!

- PER6.37倍、PBR0.54倍

- 今期50円配当据え置き予想で配当性向も低く安定配当を期待(配当利回り4.6%)

- 近年業績回復基調で営業利益率5%台へ成長。コロナ禍でも黒字予想

- チャートは6年来安値水準で値ごろ感有

バリュー株は下記の要素を重視して選定しています。

【投資15.】バリュー株投資 ノウハウ ①Mustで絶対に外せない点 「業績向上 or 横ばい」 「指標 割安 」「上場来安値 年初来安値」

1.事業概要(建設業)

どのような事業で収益を挙げているのかをセグメント分析で掘り下げ、直近の決算内容で業績動向を掘り下げます。

会社概要

- 昭和22年設立

- 東京証券取引所第一部上場

- 事業概要

土木、建築、開発等

事業概要が無く、会社の目的として多岐に渡っていたため要は土木と建築と開発を請け負いコンサルし、管理していると理解しました。

会社概要 より抜粋

セグメント分析

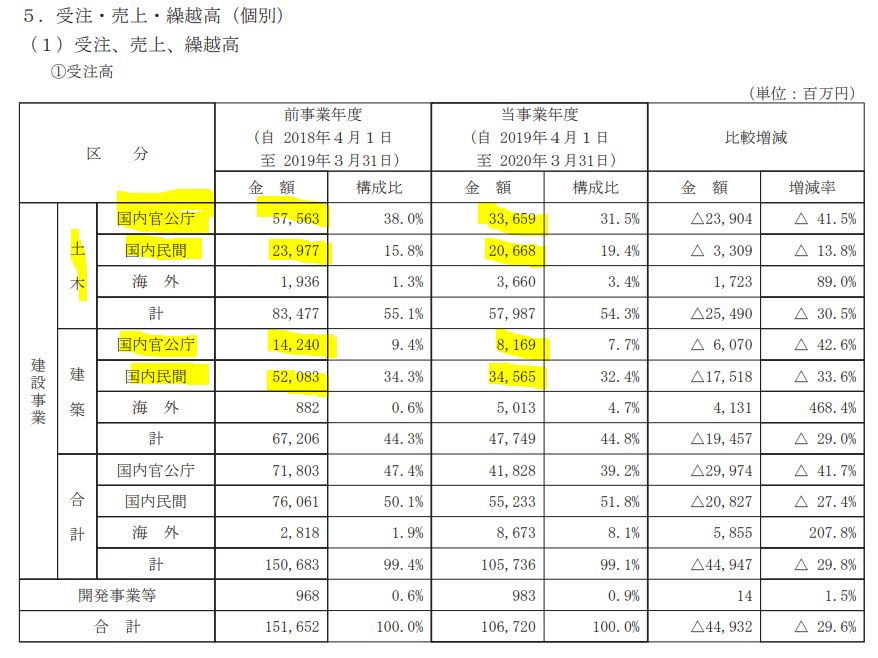

- セグメント業績は無かったのですが受注や売上が得意先別に分かれていたのでこれで傾向が分かります。

- 土木関連は、国内官公庁向けが主力ですが大きくばらついています。次いで国内民間ですがこちらも過去4年間では増減が大きいです。

- 建築になるとこれが逆転し、国内民間が主力、次いで国内官公庁向けになります。

セグメント別受注は中々バラつきがあるようですね。売上になるとこのバラつきは幾分是正されています。売上タイミング等を図っている?のかもしれませんね。

20.3期決算短信より抜粋

決算分析

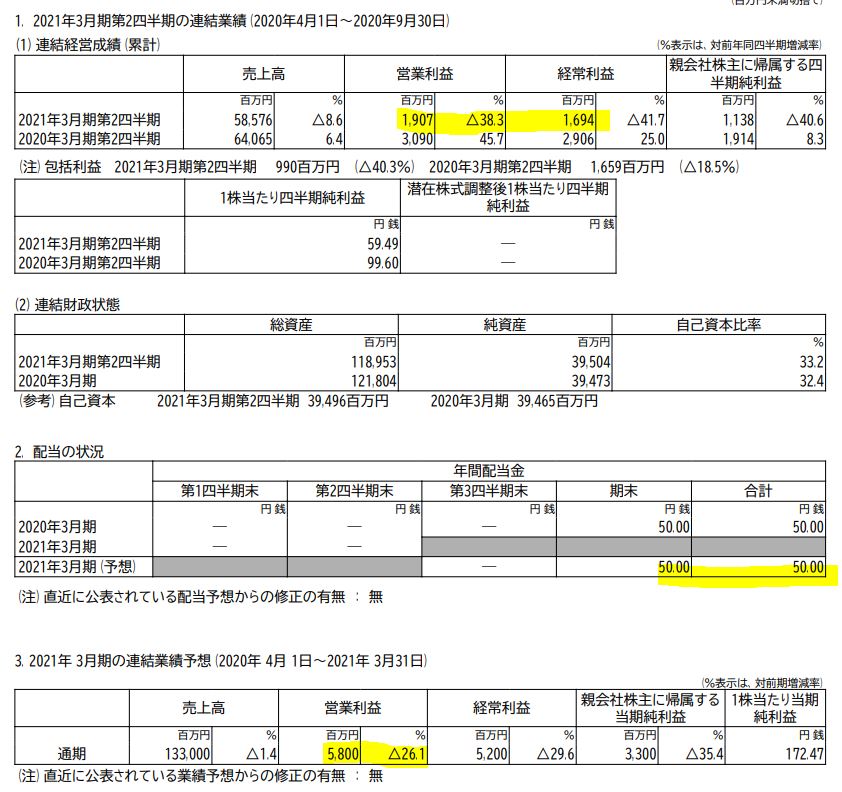

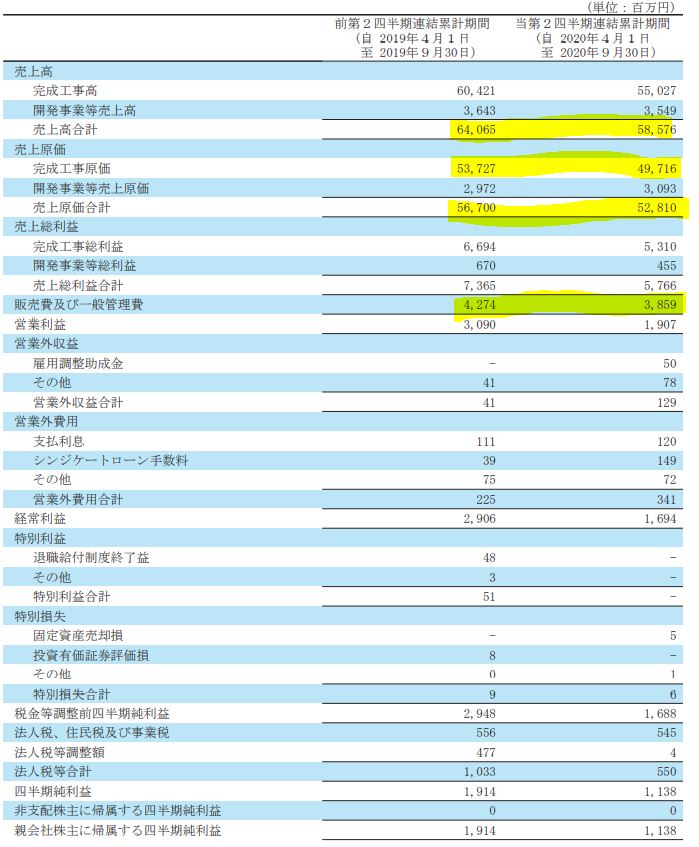

- 2021年第二四半期決算短信をざっくり掘り下げます。

- 前年同期比減収減益。減収幅に対して減益幅がデカいですね。損益分岐点売上高がだいぶ高いのかもしれません。もしくは、好採算の案件が前期はあったかもしれませんね。

- 50円配当は期末に集中。と言う事は3月に向けてこの配当取りで上がる可能性がありそうです。

- 通期予想に対する進捗率は悪いですが、第四四半期に売上が集中する季節性変動の影響をこの会社は受けます。

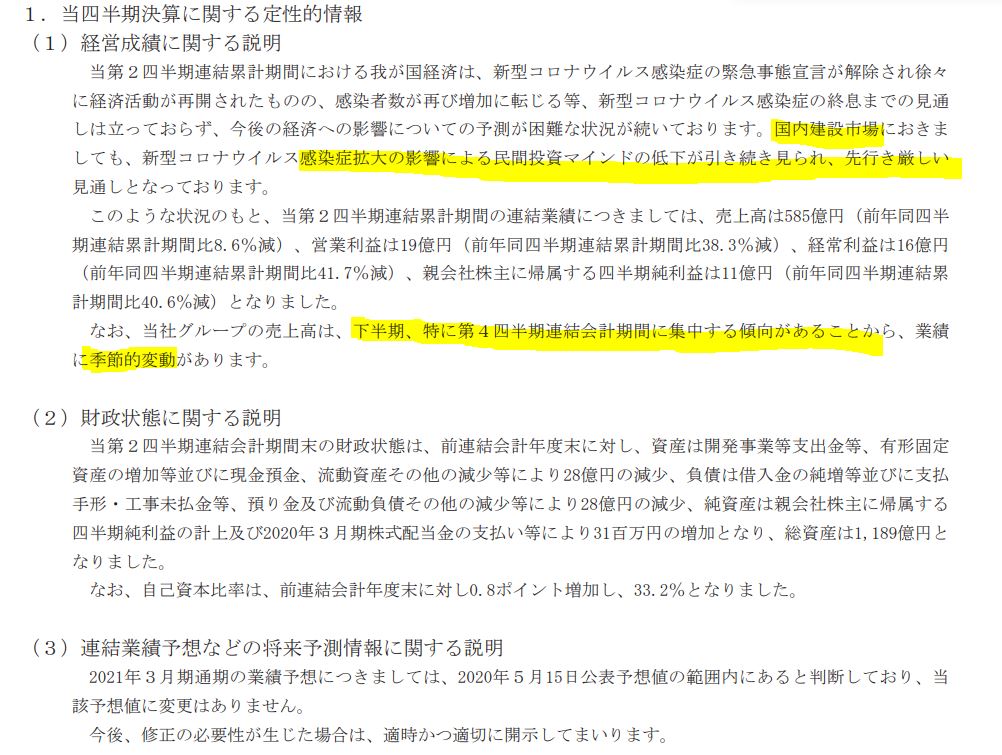

- 定性要因です。

- 自社の良しあしの状況が文面から読み取る事が出来ません。

- 市場動向はコロナによって消費が低迷するため受注案件に支障が出るかと思います。

- B/S資産の部です。

- 自己資本比率が低めですが、財務内容は流動資産が大半で少し安心。ですが、中身の大半は受取手形と完成工事未収入金等とあります。手形や未収金が多いという事はここの回収期間が長いのかと思います。これは、現金預金の持ち具合によっては資金繰りが厳しくなる可能性がありそうです。

- 固定資産は189億と全資産の2割弱なので減損の影響は少なそうです。

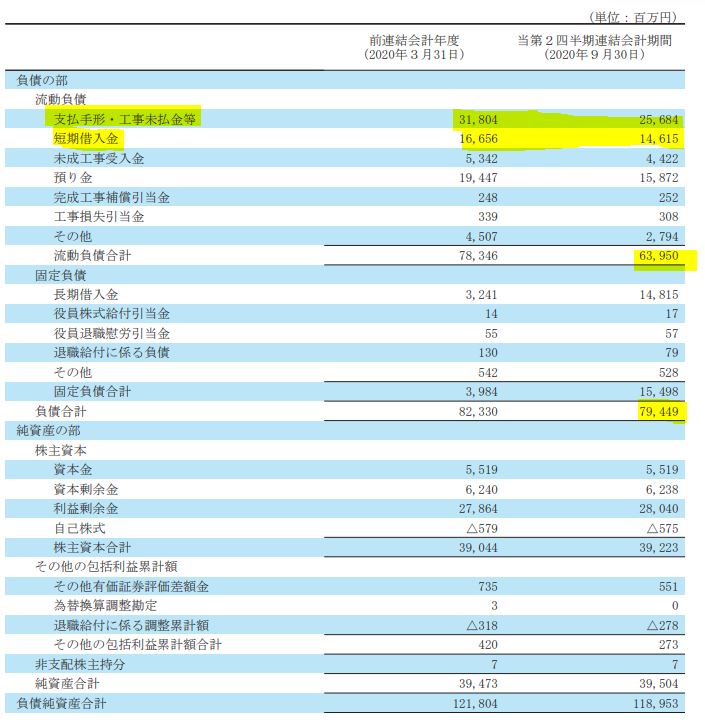

- 続いて負債の部です。

- 現金預金で支払手形や工事未着手金と短期借入金を賄いたいところですが半分しか賄えません。受取手形や未収金に対して支払い手形と未着手金の額が50%ぐらいしかないので、得意先との力関係は弱いのかもしれません。(逆なら強みに思えます。)

- 建設、土木は売上発生まで息の長い事業なので借入は殆どを長期借入で賄いたいところですが短期借入も結構多いです。(146億円)

財務内容は流動資産と流動負債の手形、工事未着手収入、着手金の推移等に注視したいです。

- P/Lです。

- 売上原価率は90%と前年同期より2%悪化しています。原価率がは高めで推移しておりキャッシュが貯まりづらい構図ですね。

- 販売費一般管理販売費は売上減少に追従して下げられています。

それ以外の費用は殆ど無いので本業に集中している姿勢は評価できます。

2021年第二四半期決算短信より抜粋

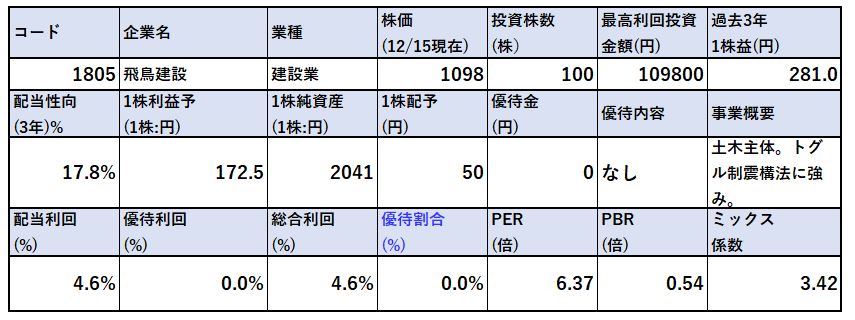

2.各種指標

(PER6.37倍、PBR0.45倍)

株主優待(なし)5年株価チャート

配当利回りや割安指標、株主優待、チャートを紹介します。

各種指標

以下の指標を表にまとめています。

- 過去3年利益に対する今期配当金予想の配当性向

- 1株配当、優待金

- 配当利回り

- 優待利回り

- 総合利回り(配当+優待利回り)

- PER/PBR/ミックス係数

- 指標面は建築土木系は基本的に激安なのであまり割安さを感じません。ただし、今の株価水準で前年並みに業績が回復すると見ればPERは結構な割安水準かと思います。

- 50円配当維持の方針が素敵ですね。これを貫いている限り今の株価水準は入りやすいです。

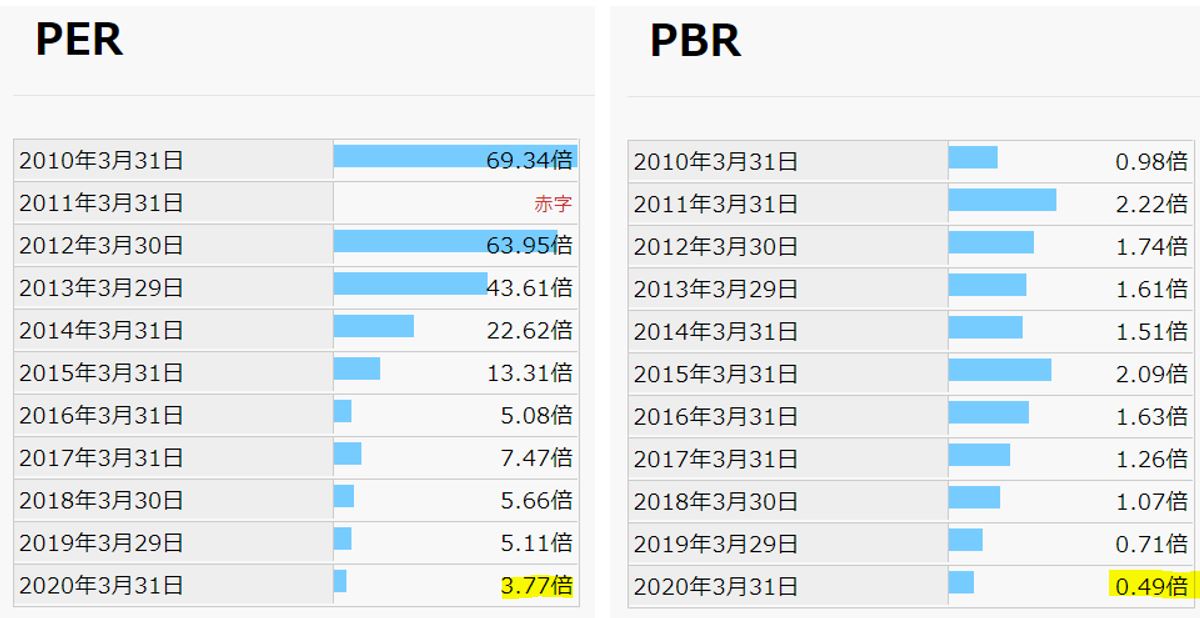

期末PER/PBR推移

- コロナショック過は900円台まで下落し、過去10年間で稀に見る激安水準だったようです。

- 財務内容は年々黒字で良化しており低PBRになってきました。

- 資産バリュー度から攻めてみてもいいかもしれませんね。流動資産が大半なので。大手民間企業と官公庁向けなので未回収の可能性は低そうです。

株主優待(なし)

飛島建設の株主優待はありません。

5年株価チャート

- 5年来安値水準です。

- 18年は2000円まで上がった時がありましたが、昨年1100円程度まで下落し、年末に向けて1600円まで上昇した後、コロナショックで900円台に下落、そこから復帰して今は1098円という位置です。

- 悪くはない位置ですね。

tradingview よりチャート転載

3.財務分析

ここでは、長期保有に適しているかを見ます。要は

- 短期的な業績悪化で潰れる心配はないか

- 事業継続場で資金繰りが厳しく、無理な状態ではないか

これを見ます。バリュー株は上がるまで長期的に待つ戦法です。潰れてしまうと意味がないのでそこを見ます。配当余力が無くても構いません。

具体的には

- 自己資本比率が30%以下など低すぎないか

- 手元現金は豊富か

- 財務基盤は強化されているか

この辺りを荒く見ます。

IR BANKから抜粋して独自に加工ています。(業績、配当・自社株買いの項目も同様)

財務分析

- 08年と11年に大きな赤字を計上し、利益剰余金がマイナスに。無配でした。

- 11年以降業績が回復し、徐々に財務内容が良化されてきています。

- 有利子負債がこの3月に94億増えていますがコロナに備えた資金繰り対策でしょうね。

たちまち、数年の保有は問題なしです。

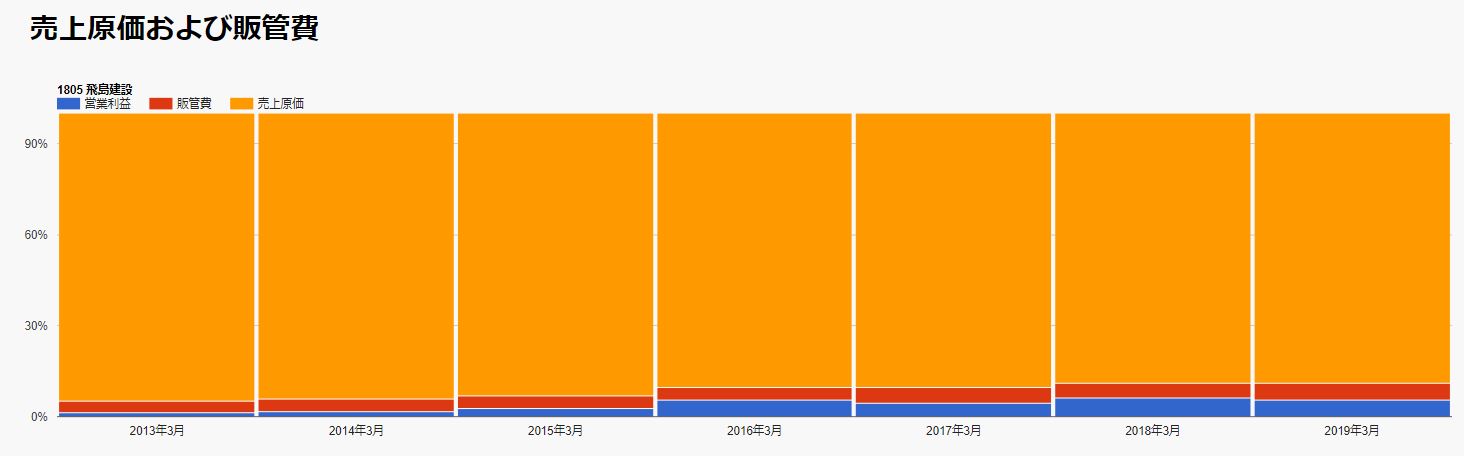

4.業績

業績は

- 減益から下げ止まった横ばいか

- 長期的に増益基調か

ここをメインで見ます。前者だと株価反転のチャンス。後者だと長期的には上昇するからです。

業績

- 08年と11年で総額98億円の大規模営業赤字を計上しています。利益剰余金マイナスだったので倒産の可能性もあったと思います。

- ここでよく立ち直りましたね。以降は長期的には増収増益基調で、この赤字を上回る黒字を計上出来ており財務内容の良化に繋がっています。

コロナショックを乗り切ればまた、営業利益70~80億円台をねらってほしいですね。

- 売上原価率は95~90%と非常に高いですが最近90%を切る場面が出てきて良化していきています。

- このため、営業利益率が5%以上出せるようになってきていますね。

5.配当金、自社株買い

配当金、自社株買い

- 11年のEPSのマイナス幅が巨額過ぎて倒れそうですね。

- 16年から配当再開し、順調に増配してきています。

- 20.3期は株価が余りにも下がり過ぎたためか自社株買いが入っています。

- 今の株価水準が今後も続き、業績が20年並に回復してくればまたやるでしょうね。

業績回復狙いで闘うには良いかもしれません。上期業績も上方修正していますし。

6.魅力とリスク

飛鳥建設の魅力とリスクを考えてみます。

魅力

- PER6.37倍、PBR0.54倍

- 今期50円配当据え置き予想で配当性向も低く安定配当を期待(配当利回り4.6%)

- 近年業績回復基調で営業利益率5%台へ成長。コロナ禍でも黒字予想

- チャートは6年来安値水準で値ごろ感有

- 財務内容は良化してきている。売上原価率が90%を下回る時が出てきた。

リスク

- 財務内容は脆弱。

- 受取手形、工事未収金が高額推移であるため資金の回収が長期に渡っているのでは?支払手形、工事未払金と同額に持って行って欲しいところ。

- 受注変動が激しいため安定した売上高の形成は期待しづらい。(値上がり期待で短期中期保有で狙い、長期保有は控えたい)

以上です!

日の目を見ないバリュー株にも幸運の光があらんこと!!

閲覧有難うございました! 全世界の投資家とランナーに幸あれ!

会社四季報はお宝銘柄がいっぱいです。ぜひ、この機会にお宝銘柄を探してみては如何でしょうか?

|

|

会社四季報で銘柄発掘をした後に取引する証券会社としてSBIネオモバイル証券はお勧めです。

SBIネオモバイル証券の魅力

- 1ヵ月辺り50万円までの取引きであれば実質手数料月20円!

(220円手数料に200Tポイントが付きます) - 1Tポイント1円で株の購入資金に出来ます

- 1株から株が買えます!(他証券会社と比較し手数料激安!)

- 1株から買えるので株価の高い銘柄も含めて少額資金で分散投資できます

- 月、50銘柄まで1株から定期買付機能があるのでドルコスト平均法に最適

- 100株投資も出来るので、株主優待銘柄の購入にも向いています

- 1株から申し込めるIPO(新規公開株買付)もあります

その余っているTポイントで投資してみませんか?【SBIネオモバイル証券】 ![]()

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/0eb2d4a7.b1ccdd63.0eb2d4a8.384b9fb8/?me_id=1213310&item_id=20112892&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F1007%2F4910023231007.jpg%3F_ex%3D240x240&s=240x240&t=picttext)