バリュー株投資によって1.5倍~ダブルバガーを狙う!

バリュー株紹介シリーズ第52弾-①!(過去記事一覧はこちら)

建設現場の仮設材や物流機器の製造販売を展開している信和(3447)です。

上場10年未満ですが業績は安定しておりPER7.7倍、PBR0.75倍です。(株価815円、1株益108円、1株純資産1089円)

営業利益は18~24億程度で推移しており営業利益率は10%以上と高め安定です。

財務は良化してきており最新決算では流動資産>総負債の構図で安心できます。

配当性向40%方針で一時減配あったものの35~44円の高配当で推移。

目だった魅力は無いですが高配当(配当利回り5%以上)と業績安定、高還元姿勢で長期保有に向くと見て参入です。

信和の指標面での魅力は以下!

- PER7.7倍、PBR0.75倍

- 高配当!配当利回り5.3%(43円配当、1株815円前提)

- 営業利益率10%以上で営業利益18億~24億で安定黒字

- 財務も徐々に良化してきており流動資産>総負債の構図に

事業概要、直近業績面の分析は以下です。

https://ie36ken.com/category/value-stock/3447-2

バリュー株については以下をレギュラー分析・紹介していきます。 【前半:指標面、過去実績分析】

- 配当+優待利回り,割安指標,期末PER/PBR推移,チャート

- 財務分析(中長期保有できる体力はあるか?)

- 業績分析(業績安定度や成長性による中長期株価上昇期待はあるか?)

- 過去10年自社株買い、配当の推移(増配や自社株買いによる株価上昇余地はありそうか?)

- その他(銘柄独自の魅力/リスク等)

【後半:事業概要、直近決算分析】

- 会社情報

- 事業概要orセグメント別分析

- 直近決算分析

- その他(事業面での魅力/リスク等)

分析は以下のバリュー株ノウハウに従っています。

【投資15.】バリュー株投資 ノウハウ ①Mustで絶対に外せない点 「業績向上 or 横ばい」 「指標 割安 」「上場来安値 年初来安値」

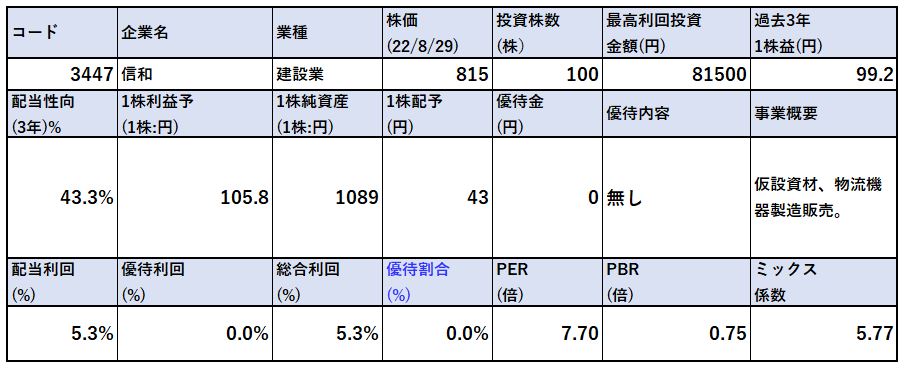

1.各種指標 (PER倍,PBR倍) 株主優待(なし)5年株価チャート

配当+優待利回りや割安指標、株主優待、チャートを紹介します。

各種指標

以下の指標を表にまとめています。

- 過去3年利益に対する今期配当金予想の配当性向

- 1株配当、優待金

- 配当利回り

- 優待利回り

- 総合利回り(配当+優待利回り)

- PER/PBR/ミックス係数

- 建設関連銘柄ではPER7倍台というのは高すぎず安過ぎずの程よい水準。

- PBRも同様です。

- コロナショック時に減益となり35円へ減配しています。配当性向40%方針を忠実に再現していますね。

- 減配は今後もあるでしょうが、とはいえ業績が比較的安定しているので配当半減など不測の事態は起きにくいと思います。

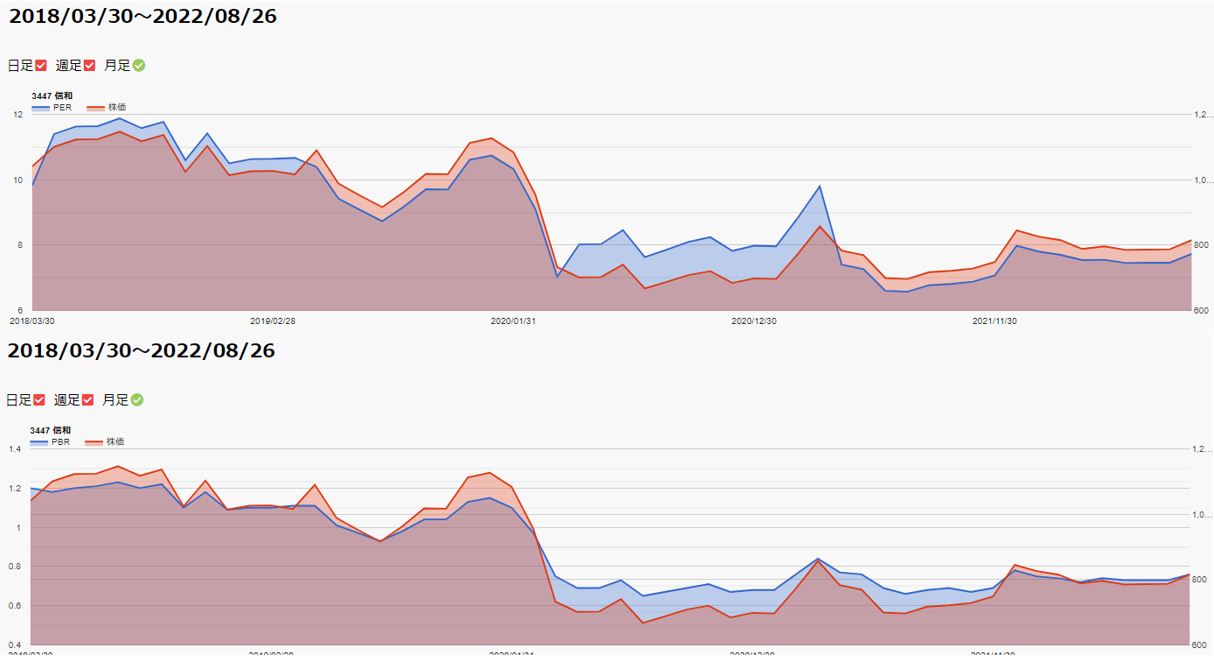

期末PER/PBR推移

過去、実績指標と比較してこの株独自の割安度を調べます。

- PERは6倍台、PBRは0.7倍台が過去安値ですね。

- コロナショック時に大きく株価が落ちた後は回復しきっていない状況。

- そのため、過去指標と比較してこの銘柄にとっては安い位置にあります。

株主優待(なし)

信和に株主優待はありません。

5年株価チャート

- コロナショック時に700円割れまで下落。

- その後、一時900円まで回復後下落。

- 業績が堅調に回復して35円配当が43円配当に戻った事も好感してジリ上げといったところです。(この辺りで僕は参入しました。)

- コロナ前だと900~1100円の位置。中期的(2~3年9に配当を貰いながら、1000円超えしてくれればいいかなと。

tradingview よりチャート転載

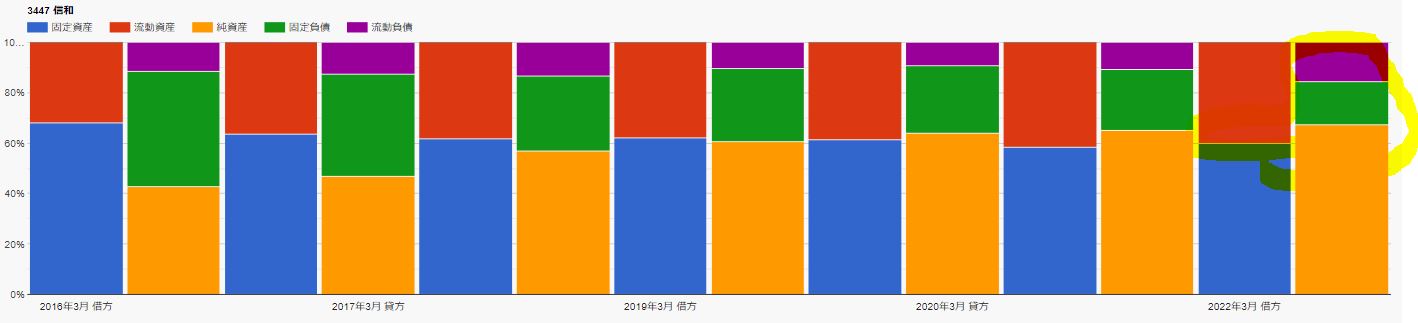

2.財務分析

ここでは、長期保有に適しているかを見ます。要は

- 短期的な業績悪化で潰れる心配はないか

- 事業継続場で資金繰りが厳しく、無理な状態ではないか

これを見ます。バリュー株は上がるまで長期的に待つ戦法です。潰れてしまうと意味がないのでそこを見ます。配当余力が無くても構いません。 具体的には

- 自己資本比率が30%以下など低すぎないか

- 手元現金は豊富か

- 財務基盤は強化されているか

この辺りを荒く見ます。 IR BANKから抜粋して独自に加工ています。(業績、配当・自社株買いの項目も同様)

財務分析

- 純資産、株主資本、利益剰余金、現金等は順調に増加。

- 自己資本比率も67%と良化しておりGoodです。

- 高配当を維持しながら財務を良化させてきているのはいいですね。

- 3期前で流動資産=総負債。

- 前期から流動資産>総負債の構図で財務は着実に良化しているようですね。

長期保有は安心できます。

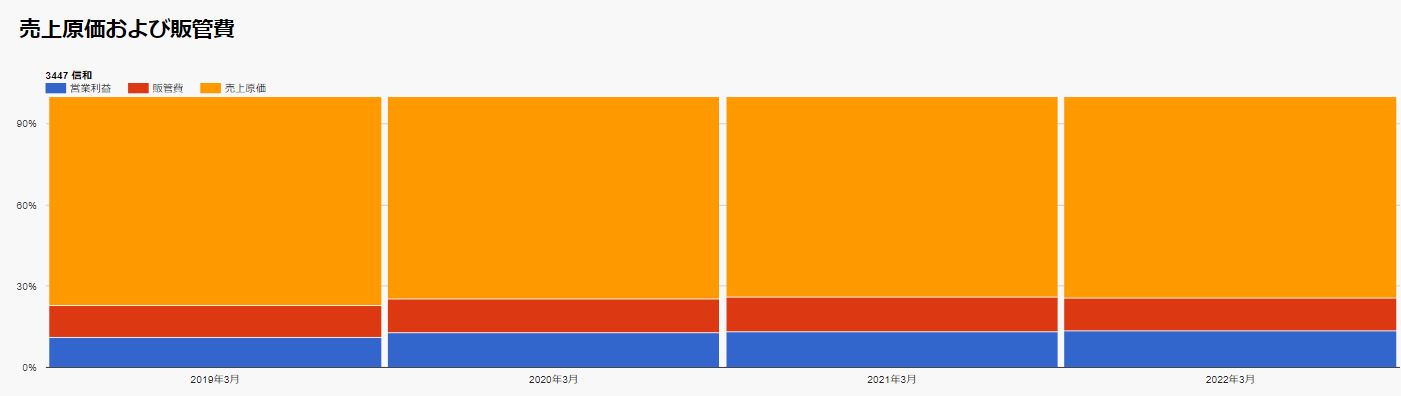

3.業績

業績は

- 減益から下げ止まった横ばいか

- 長期的に増益基調か

ここをメインで見ます。前者だと株価反転のチャンス。後者だと長期的には上昇するからです。

業績

- 営業利益率が12%前後と高めですね。

- 営業利益額も18.5~26億程度でここ5年は推移しています。

- 売上原価率は75%前後で推移ながらも良化してきています。(76%→74%台へ)

大きな成長は無いでしょうが業績安定で財務強化が進めば、いずれ自社株買い・消却によって同配当性向でも増配の期待が中長期ではできます。

4.配当金、自社株買い

配当金、自社株買い

- 18年から配当開始。

- 44円推移後、21年に減配。22年に43円へ復配。

- 20年と22年に自社株買いを1億、2億台とコツっとやっているのは良いですね。

5.魅力とリスク

信和の魅力とリスクを考えてみます。

魅力

- PER7.7倍、PBR0.75倍

- 高配当!配当利回り5.3%(43円配当、1株815円前提)

- 営業利益率10%以上で営業利益18億~24億で安定黒字

- 財務も徐々に良化してきており流動資産>総負債の構図に

- コロナショックで700円前後が底値。そこから15%弱の上昇。コロナ前の株価は回復しておらず過熱感は薄いか。

- コロナショック、22年と1億、2億台の自社株買いも実施しており今後、業績が安定して自己資本が積みあがってくると自社株買い->消却->増配の期待が中長期(3~5年)ではできそう。

リスク

以上です!

*当サイトで分析している内容は独断と偏見に満ちているため、内容間違いもあるかもしれません。投資は自己責任でお願いします。 他のバリュー株分析も宜しければ閲覧ください。

バリュー株分析カテゴリー 閲覧有難うございました!

全世界の投資家とランナーに幸あれ!