バリュー株投資によって1.5倍~ダブルバガーを狙う!

バリュー株紹介シリーズ第44弾-①!(過去記事一覧はこちら)

ポイ活サイトで最大級。会員数800万人越えの「モッピー」を展開するセレス(3696)です。企業からの広告収入が収益源であり、ここ最近は暗号資産交換所を持分適用会社に治めており売上・営業利益予想は18年比で2.4倍の高成長予想です!

株価は一時コロナ前の安値から5倍の5000円を付けましたが失速。第一四半期・第二四半期と好調でしたが振るわず現在2700円台の位置は高値から半値近くに落ち込んでおり、収益バリュー度が高い状態。暗号資産交換所やモッピーの業績は手堅く安定していると見て参入しています。

セレス(3696)の指標面での魅力は以下!

- PER10.37倍、PBR3.97倍(収益バリュー株)

- 18年比で21年業績は売上高107億→250億。営業利益12億→29億の高成長予想!

- 21年高値5000円から2700円台へ下落し、現収益実力から見て割安感有の手頃な位置

- 利益剰余金、現金預金長期で増加傾向。流動資産>総負債で財務に問題は堅い

事業概要、直近業績面の分析は以下です。

https://ie36ken.com/value-stock/3696-2

バリュー株については以下をレギュラー分析・紹介していきます。

【前半:指標面、過去実績分析】

- 配当+優待利回り,割安指標,期末PER/PBR推移,チャート

- 財務分析(中長期保有できる体力はあるか?)

- 業績分析(業績安定度や成長性による中長期株価上昇期待はあるか?)

- 過去10年自社株買い、配当の推移(増配や自社株買いによる株価上昇余地はありそうか?)

- その他(銘柄独自の魅力/リスク等)

【後半:事業概要、直近決算分析】

- 会社情報

- 事業概要orセグメント別分析

- 直近決算分析

- その他(事業面での魅力/リスク等)

分析は以下のバリュー株ノウハウに従っています。

【投資15.】バリュー株投資 ノウハウ ①Mustで絶対に外せない点 「業績向上 or 横ばい」 「指標 割安 」「上場来安値 年初来安値」

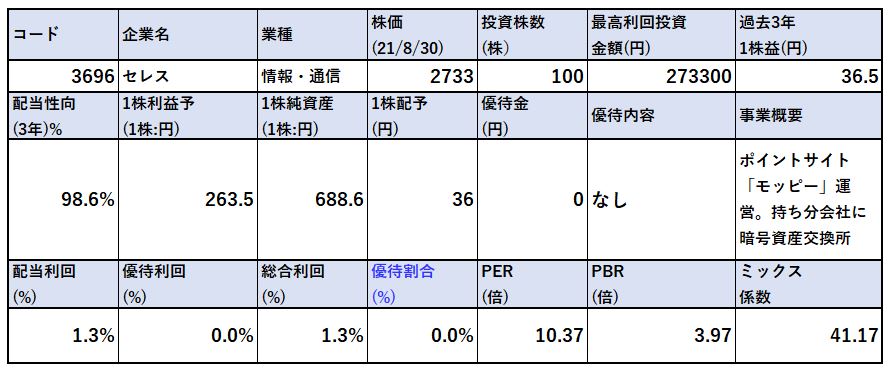

1.各種指標

(PER10.37倍,PBR3.97倍)

株主優待(なし)5年株価チャート

配当+優待利回りや割安指標、株主優待、チャートを紹介します。

各種指標

以下の指標を表にまとめています。

- 過去3年利益に対する今期配当金予想の配当性向

- 1株配当、優待金

- 配当利回り

- 優待利回り

- 総合利回り(配当+優待利回り)

- PER/PBR/ミックス係数

- 過去3年でEPSの伸び方が凄まじく、18年は赤字でしたが前年の17年と21年予想比で86.39円→263.5円で4倍以上になっています。ポイントサイトモッピーの伸びも良いと思いますが、持ち分法の暗号資産交換所の貢献度合いが高そうです。

- 配当予想は前年比倍の36円。配当利回りは低いですが伸びが凄まじいですね。

- これだけの利益成長を伴ってPERは10倍台前半。上方修正が期末にかけて出そう(進捗率が第二四半期までで高い)事を考えるとかなり割安に思います。

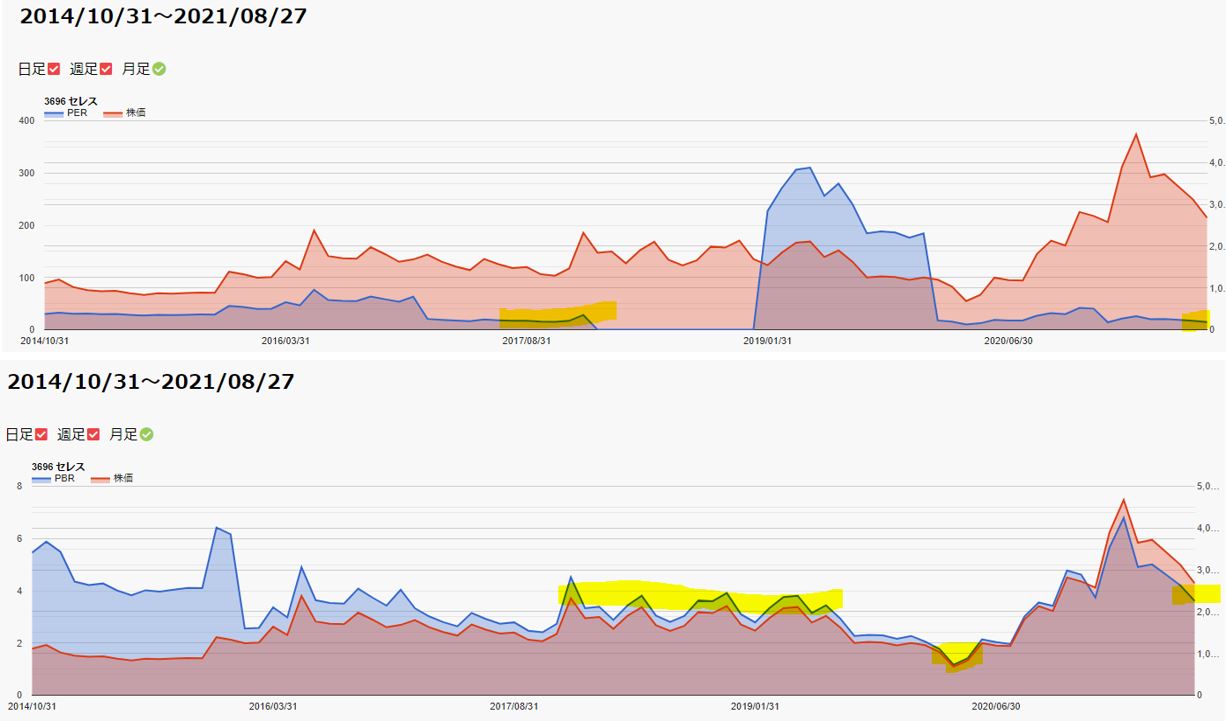

PER/PBR推移

過去、実績指標と比較してこの株独自の割安度を調べます。

- 14年以降のPER,PBR推移です。

- PERは直近数カ月は13~20倍といったところ(17年実績より若干低い)

- PBRは株価上昇に伴い高めですが、18~19年の高値より若干高めです。ですが、現在の利益水準が続くと見れば来年、再来年にはガンガン下がってくるでしょうね。

PER面での収益度が高いと見ています。

株主優待(なし)

セレスに株主優待はありません。

5年株価チャート

- 2019年度までは株価は緩やか推移でした。1500~2000円前後といったところ。

- コロナショックに伴い一時500円を切るまで下落し、ポイ活サイト好調で暴騰。暗号資産交換所も傘下に入れて更に暴騰しテンバガーを付けた後、半値近くに下落し値ごろ感有といったところです。

- 下値は下手をすると2000円ぐらいまでありそうですが、18~19年の業績と比較すると飛躍的に成長しているので現在の業績予想が来期以降も続くと見るとここからの下落は低いと見ます。(来期業績予想が悲観的で大幅に減益予想が出るならば、その限りではないですが..)

第三、第四四半期にかけて上方修正が出る可能性を考えると悪い闘いには思えない位置です。

tradingview よりチャート転載

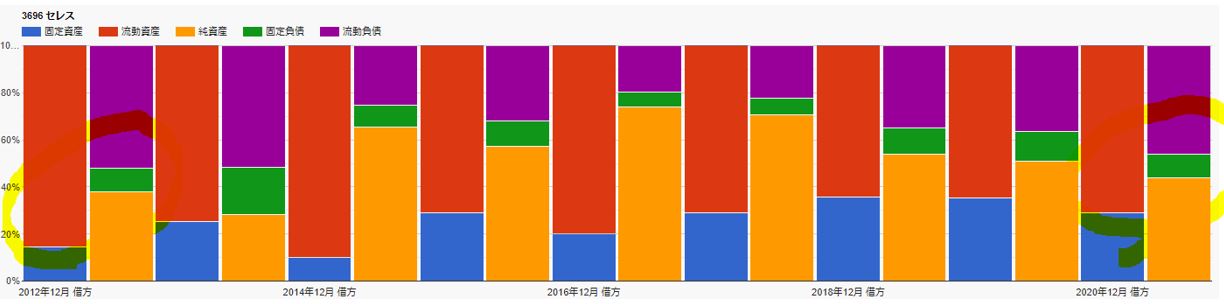

2.財務分析

ここでは、長期保有に適しているかを見ます。要は

- 短期的な業績悪化で潰れる心配はないか

- 事業継続場で資金繰りが厳しく、無理な状態ではないか

これを見ます。バリュー株は上がるまで長期的に待つ戦法です。潰れてしまうと意味がないのでそこを見ます。配当余力が無くても構いません。

具体的には

- 自己資本比率が30%以下など低すぎないか

- 手元現金は豊富か

- 財務基盤は強化されているか

この辺りを荒く見ます。

IR BANKから抜粋して独自に加工ています。(業績、配当・自社株買いの項目も同様)

財務分析

- 株主資本、利益剰余金、現金預金は順調に伸びています。

- 有利子負債も伸びていますが、現金預金の伸びの方が大きいので財務は堅いと見ます。

- 流動資産>総負債の構図なので財務は堅いですね。

- 固定資産が伸びているのは持ち分適用会社を増やしたからかと思います。(関係会社株式が増加している)

資金繰りは問題なく長期保有は安心して出来そうです。

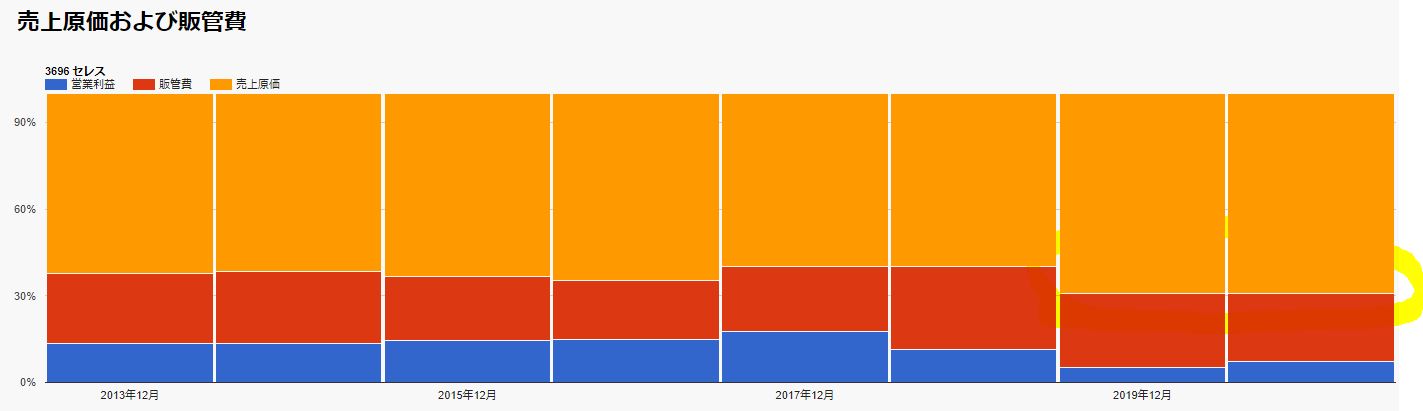

3.業績

業績は

- 減益から下げ止まった横ばいか

- 長期的に増益基調か

ここをメインで見ます。前者だと株価反転のチャンス。後者だと長期的には上昇するからです。

業績

- 13年で営業利益黒字化してからは増収増益基調。19年に落ち込んでいますが、それを除くと全て営業増益です。

- 19年の落ち込みはフィナンシャル事業のマーキュリーにて減損と投資で営業損失が発生した事によるもの。お財布.com等が低調に推移した年のようです。

- 売上原価率は70%以下で低めで推移していますね。

- ですが、この手の情報・通信系にしては売上原価率69%というのは高いように思います。

19年のBOTTOM業績が発生するとリスクは高いですが、長期的には成長しているので長期投資向きの銘柄に思います。

4.配当金、自社株買い

配当金、自社株買い

- 19年を除き配当開始後は増配基調。今期予想は36円なので2倍計画です。

- EPSは21年予想181円となっていますが、これはirbankのバグですかね?会社四季報予想では263円となっています。

- 昨年、3億近い自社株買いを発動しています。

5.魅力とリスク

セレスの魅力とリスクを考えてみます。

魅力

- PER10.37倍、PBR3.97倍(収益バリュー株)

- 18年比で21年業績は売上高107億→250億。営業利益12億→29億の高成長予想!

- 21年高値5000円から2700円台へ下落し、現収益実力から見て割安感有の手頃な位置

- 利益剰余金、現金預金長期で増加傾向。流動資産>総負債で財務に問題は堅い

リスク

- 高値から半値近くに下落しているとはいえ、17~19年の株価を見ると減益基調に転換すれば、更なる下値不安有

- EPS260円以上の高収益状態が続く前提で見ると割安に見えるだけに、業績が全て

- 利益成長の陰りや来期減益予想を出した瞬間に大幅下落のリスクははらむか..?

以上です!

*当サイトで分析している内容は独断と偏見に満ちているため、内容間違いもあるかもしれません。投資は自己責任でお願いします。

他のバリュー株分析も宜しければ閲覧ください。

閲覧有難うございました! 全世界の投資家とランナーに幸あれ!

会社四季報はお宝銘柄がいっぱいです。ぜひ、この機会にお宝銘柄を探してみては如何でしょうか?

|

|

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/0eb2d4a7.b1ccdd63.0eb2d4a8.384b9fb8/?me_id=1213310&item_id=20363730&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F0710%2F4910023230710_1_3.jpg%3F_ex%3D240x240&s=240x240&t=picttext)