1.5倍~ダブルバガーを狙うバリュー株分析第33弾!(過去記事一覧はこちら)

クラフト紙袋首位の昭和パックス(3954)です。正直こことザ・パック(3950)のどちらを買うか四季報を見て悩んでいました。それぐらい長期的に業績が安定して伸びている優良企業です。

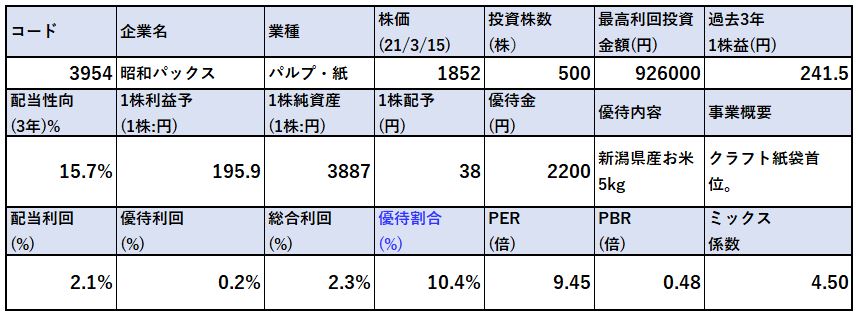

PERは9.45倍、PBRは0.48倍(前提:株価1852円、1株益195.9円、1株純資産3887円)です。コロナ影響で減益基調ですが減益幅はマイルドです。

リーマンショック時も黒字で今期も黒字予想で手堅い業績。長期的に成長しており、営業利益は過去1桁億だったものが10億を超えてきており、ここ数年利益率も向上しています。

株主優待もあり、500株必要ですが5kgの新潟県産コシヒカリがもらえます。

チャートの形は僕には珍しく長期的に右肩上がりです。

昭和パックスの魅力は以下!

- PER9.45倍、PBR0.48倍

- 長期的に増収増益で営業利益はここ数年10億~15億円を叩き出している

- 営業利益率改善し5%台に乗る

- 長期的に増配も実行しており、10年間で20円→38円へ

- クラフト紙袋首位

バリュー株は下記の要素を重視して選定しています。

【投資15.】バリュー株投資 ノウハウ ①Mustで絶対に外せない点 「業績向上 or 横ばい」 「指標 割安 」「上場来安値 年初来安値」

1.事業概要(パルプ・紙)

2.各種指標(PER9.45倍、PBR0.48倍)

株主優待(500株保有で新潟県産コシヒカリ5kg)、5年株価チャート

3.財務分析

4.業績

5.配当金・自社株買い

6.魅力とリスク

1.事業概要(パルプ・紙)

どのような事業で収益を挙げているのかをセグメント分析で掘り下げ、直近の決算内容で業績動向を掘り下げます。

会社概要

- 昭和パックス株式会社

- 昭和10年設立

- 東証JASDAQ・S上場

- 事業概要:包装容器ならびに包装材料の製造・販売

営業品目

重包装袋(クラフト紙袋・ポリエチレン重袋)

フィルム製品(農業用・工業用・食品用ほか)

コンテナー(ワンウェイフレコン・バルクコンテナライナー・液体用ライナー)

包装機械装置システム

不動産賃貸

産業用包装容器メーカーとして活躍しています。工場は国内に加えてタイがあります。昭和54年にはサンエー化研(筆頭株主)と資本提携していますね。

会社概要 より抜粋

セグメント分析

- 同社は4事業のセグメントを保有しています。

- 主力のクラフト紙袋。フィルム製品、コンテナ製品、そして不動産賃貸です。

- クラフト紙袋は耐混入性や開封のしやすさ、密閉度等要求仕様が多岐に渡っているイメージです。粉物がよく入っていそうな袋ですね。(小麦粉とか)

- これはクラフト紙の中型袋の一例です。

- テープで止める、バンド付き仕様。

- 重量によって1~10kgまで多岐に渡っています。

- 持ちやすさもあるでしょう。10kgというと腰痛が気になりますね。

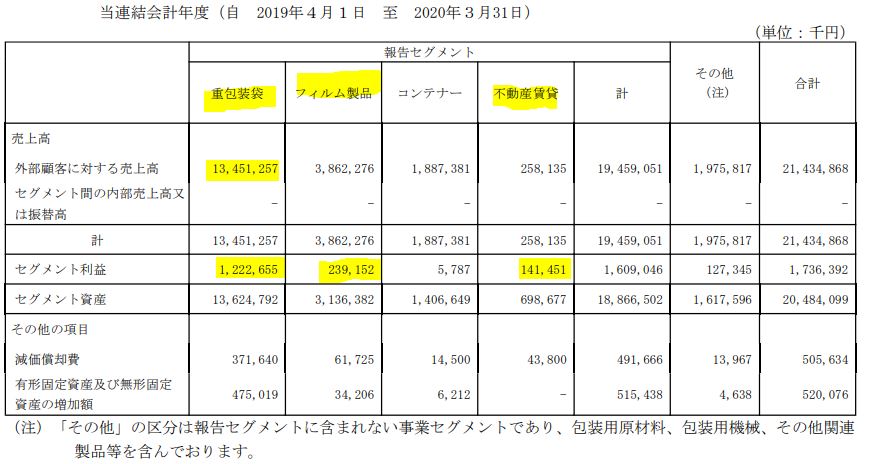

- セグメント別業績です。

- 主力の重包装袋(クラフト紙)は安定の営業利益率9%程ありますね。

- フィルム製品、不動産賃貸と続きます。

- コンテナーは利益額のばらつきがあるようです。

- 売上の主は日本、次いでタイとなっています。

主力事業が元も売上があり、利益率・利益額が高いので事業は安定している事が伺えます。

製品情報より抜粋

2020年3月期決算短信より抜粋

決算分析

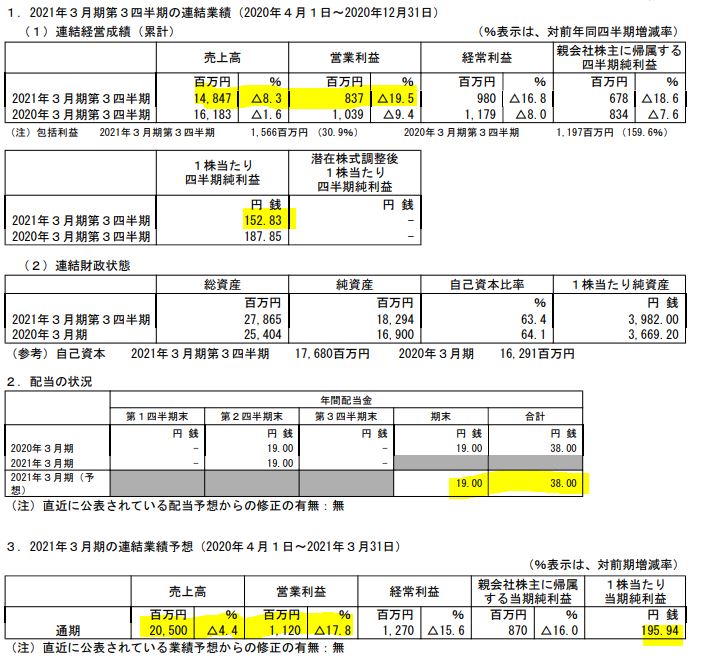

- 2021年3月期第三四半期決算短信を掘り下げます。

- 前年同期比減収減益ですが減益幅は前年比20%以下と製造業にしてはコロナ影響軽微ですね。

- 配当性向は低く財務も堅いので配当は据え置きですね。余力はありそうです。

- 通期予想に対しての営業利益進捗率は77%で順当といったところ。

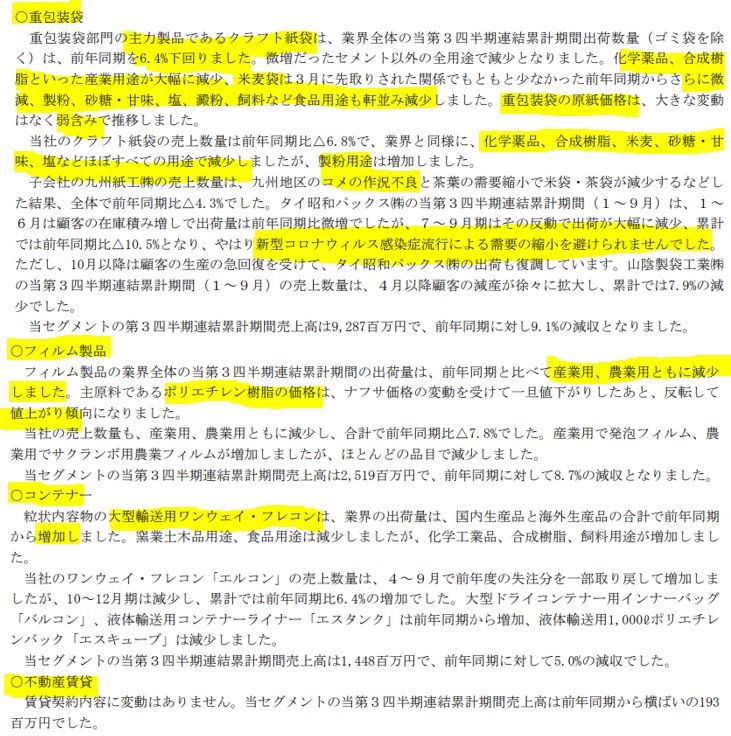

- セグメント別定性要因です。

- 主力の重包装袋、フィルムは総じて減少の文字が並びます。コロナ影響やコメの不作で減少とあります。しかし、減少減少という割には大した減益幅になっていないので影響は軽微ですね。

- コンテナーに関しては大型輸送用のフレコン等で一部増加がみられます。

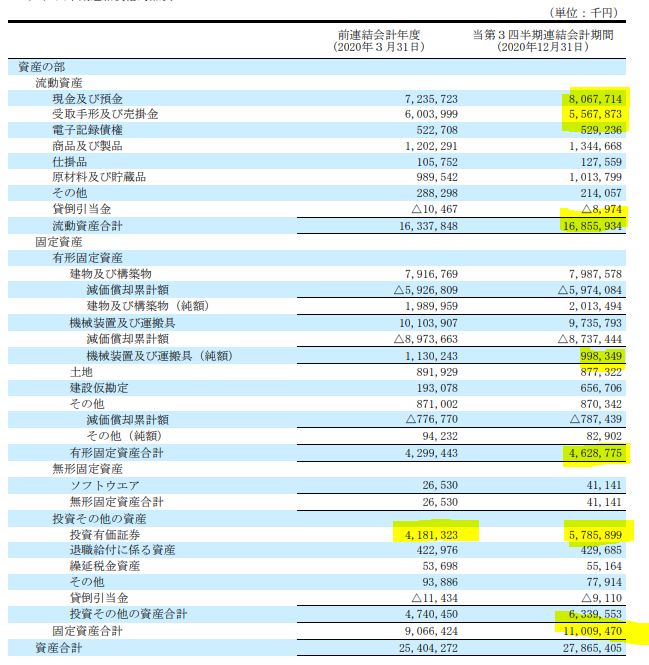

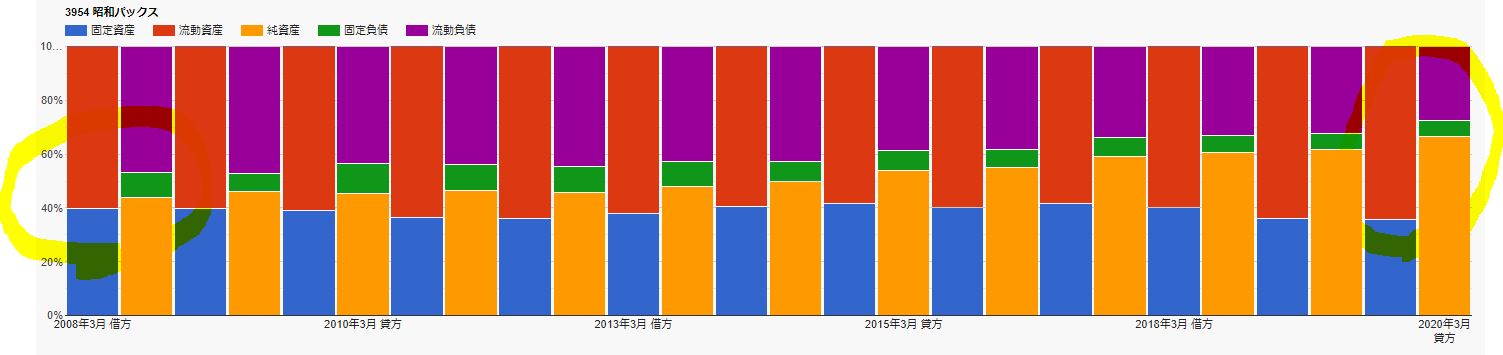

- B/S資産の部です。

- 資産278億のうち現金預金が80億、手形が55億。投資有価証券が57億。これは好財務ですね。有価証券は国内の製造業が多いです。取引先関係が多々ありますね。あとは、銀行です。これは借入の関係でしょうか。

- 今時珍しい、株式の持ち合いがまだ残っているのでしょうね。

- サンエー化研の大株主に昭和パックスがいます。昭和の資本提携が未だに続いているのですね。

- 固定資産も少なくGoodな財務です。

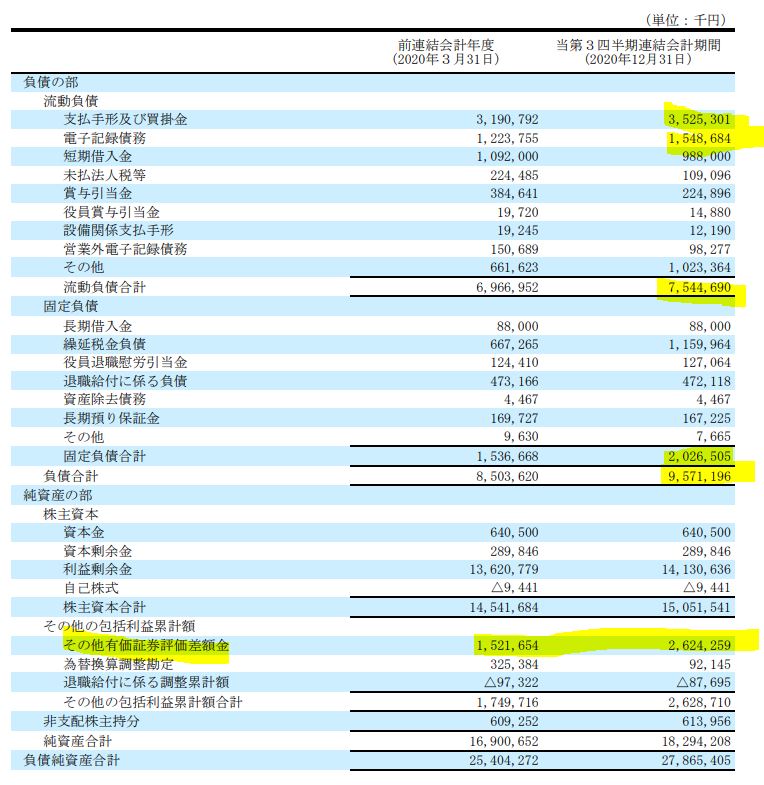

- B/S負債の部です。

- 支払い手形と買掛金が主。現金預金と少々の受取手形で総負債を賄えるので財務はやはり堅いです。

- 資本の部で有価証券評価差額金というのが26億もあります。相当昔から株を持ち続けているところだと含み益が大きいのでしょうね。昭和50年代の日経平均株価…..今より低そうですね。(63年まで行くと高そうですが)

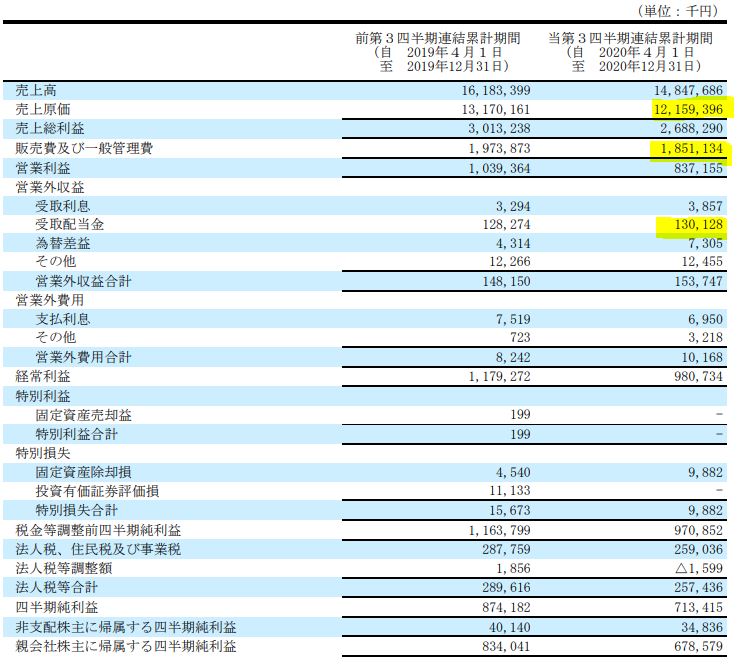

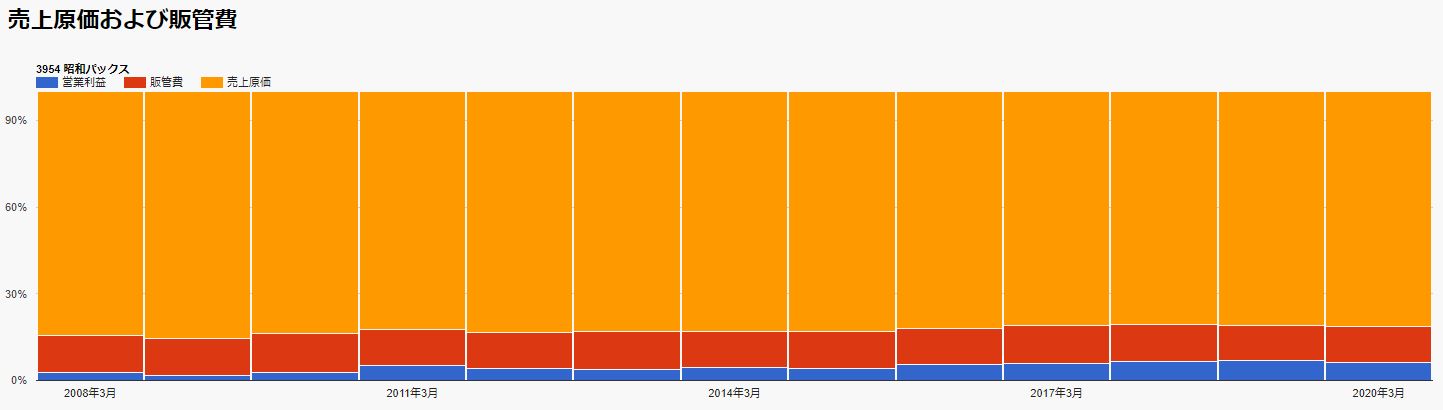

- P/Lです。

- 売上原価率は81%と製造業では普通か若干高めです。

- これが営業利益率が低い原因でしょう。ですが、コロナ禍であっても売上の減少幅が大したことが無いので事業の安定性は高いですね。リーマンショックの時も黒字でした。

- 受取配当金が営業利益の15%ほどありますね。滅多に売らないでしょうから、これは安定収益源ですね。

コロナ禍であっても安心して保有できる手堅い業績、財務基盤であることは分かりました。

21.3期第三四半期決算短信より抜粋

2.各種指標

(PER9.45倍、PBR0.48倍)

株主優待(500株で新潟県産コシヒカリ5kg)5年株価チャート

配当利回りや割安指標、株主優待、チャートを紹介します。

各種指標

以下の指標を表にまとめています。

- 過去3年利益に対する今期配当金予想の配当性向

- 1株配当、優待金

- 配当利回り

- 優待利回り

- 総合利回り(配当+優待利回り)

- PER/PBR/ミックス係数

- 長期的に成長していく事を考えると割安に見えるのですが、この株の過去指標と比較すると割高気味です。(PER)

- 昨年並みの業績に戻る事を考えると今の位置は悪くはないです。

- 財務は流動資産が〇なのと有価証券が〇なのを考えるとPBRは割安ですね。

- 好財務であること、業績が安定して黒字で財務が強化されていく体質であること、これを考えると増配していく可能性は高いと見ます。

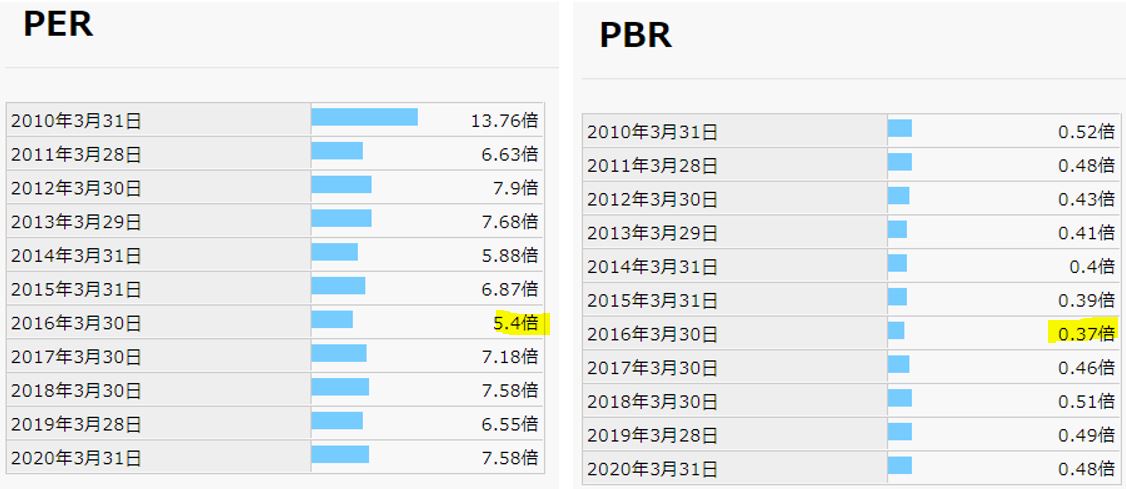

期末PER/PBR推移

- PERは16年の5.4倍が過去割安水準。昨年業績に戻ったところでは7倍台といったところでしょうか。コロナ後は業績が戻る事を考えると今の水準は程よい位置ではあります。

- PBRは0.37倍が過去割安水準。0.5倍以下で欲しいところですが地合が良い中では中々落ちないでしょうね。

下値を狙うより、業績が底堅いので超長期で保有してゆっくりと1.3~2倍を中長期で狙うのが堅そうです。

株主優待(500株保有で新潟県産コシヒカリ5kg)

昭和パックス(3954)の株主優待は500株保有で新潟県産コシヒカリ新米5kgがもらえます。ん。

- 3月末日

に保有している事が条件です。同社のクラフト袋が使われているのでこれは、自社商品優待と見る事も出来ますね。廃止の可能性は低そうです。優待金額も投資額に対しては少額ですしね。

株主優待のご案内より抜粋

5年株価チャート

- 手堅い業績

- 利益率も向上中

- 長期的に増配で好財務

- それはそれは上がるでしょう。株価は右肩上がり基調です。

- 18年の2250円はコロナ影響が無くなれば狙えそうですね。

tradingview よりチャート転載

3.財務分析

ここでは、長期保有に適しているかを見ます。要は

- 短期的な業績悪化で潰れる心配はないか

- 事業継続場で資金繰りが厳しく、無理な状態ではないか

これを見ます。バリュー株は上がるまで長期的に待つ戦法です。潰れてしまうと意味がないのでそこを見ます。配当余力が無くても構いません。

具体的には

- 自己資本比率が30%以下など低すぎないか

- 手元現金は豊富か

- 財務基盤は強化されているか

この辺りを荒く見ます。

IR BANKから抜粋して独自に加工ています。(業績、配当・自社株買いの項目も同様)

財務分析

- 財務も綺麗です。

- 株主資本と現金預金が順調に増加している事が伺えます。

- 有利子負債がそれにつれて減少しているのも◎ですね。

- 自己資本比率も強化されていっています。素晴らしいです。

- 財務チャートにもそれは特徴として表れています。

- 流動資産>>>総負債の構図ですね。

長期保有は安心できます。

4.業績

業績は

- 減益から下げ止まった横ばいか

- 長期的に増益基調か

ここをメインで見ます。前者だと株価反転のチャンス。後者だと長期的には上昇するからです。

業績

- リーマンショックでも営業利益3億で黒字です。

- 以降、少しずつ上下動を繰り返しながら長期的に増収増益基調です。

- 16年以降は営業利益10億以上で安定していますね。営業利益率も5%水準になってきました。

- 売上高原価率は80%前後で安定推移です。

5.配当金、自社株買い

配当金、自社株買い

- 配当も順調に増えており10年間で20円→38円と約2倍になっています。

- 配当性向は長らく20%を下回っており、緩やかに増配しながら財務を強化している好循環です。これはいずれどこかでデカい株主還元がある可能性を期待してしまいますね。もしくは、好財務に目を付けてどこかが買収したくなるような感じです。

- EPSも大きな減損損失が無いのでしょう。安定しています。

素晴らしいですね。

6.魅力とリスク

昭和パックスの魅力とリスクを考えてみます。

魅力

- PER9.45倍、PBR0.48倍

- 長期的に増収増益で営業利益はここ数年10億~15億円を叩き出している

- 営業利益率改善し5%台に乗る

- 長期的に増配も実行しており、10年間で20円→38円へ

- クラフト紙袋首位

- 業績安定度が高い。リーマンショックでも黒字、コロナショックでも全面減少と言いながら営業利益は前年同期比20%以下の減益幅で収まっており不況に強い。

- 好財務。現金預金が資産の主で80億。投資有価証券55億。流動資産>>>>総負債の構図が長期的に拡大しており財務が強化され続けている。

- 配当性向は長らく20%以下であり、好財務体質からどこかで大きな株主還元に舵を切る可能性も期待したい

リスク

- コロナ影響長期化により長らく業績横ばい傾向の継続

- チャートの形としてはボラティリティが低いため大きな値上がり益は狙いづらい

- 好業績好財務の割に株主還元には消極的(総合利回り3%以下)

以上です!

日の目を見ないバリュー株にも幸運の光があらんこと!!

閲覧有難うございました! 全世界の投資家とランナーに幸あれ!

会社四季報はお宝銘柄がいっぱいです。ぜひ、この機会にお宝銘柄を探してみては如何でしょうか?

|

|

会社四季報で銘柄発掘をした後に取引する証券会社としてSBIネオモバイル証券はお勧めです。

SBIネオモバイル証券の魅力

- 1ヵ月辺り50万円までの取引きであれば実質手数料月20円!

(220円手数料に200Tポイントが付きます) - 1Tポイント1円で株の購入資金に出来ます

- 1株から株が買えます!(他証券会社と比較し手数料激安!)

- 1株から買えるので株価の高い銘柄も含めて少額資金で分散投資できます

- 月、50銘柄まで1株から定期買付機能があるのでドルコスト平均法に最適

- 100株投資も出来るので、株主優待銘柄の購入にも向いています

- 1株から申し込めるIPO(新規公開株買付)もあります

その余っているTポイントで投資してみませんか?【SBIネオモバイル証券】 ![]()

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/0eb2d4a7.b1ccdd63.0eb2d4a8.384b9fb8/?me_id=1213310&item_id=20181434&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F0116%2F4910023230116.jpg%3F_ex%3D240x240&s=240x240&t=picttext)