バリュー株分析第12弾!

5年以上前からずっと光り輝く原石だと思いつつも横目で見るだけだったエイジス(4659)です。PER8.75倍、PBR1.39倍(2749円前提)。棚卸代行業務が事業の主力であり、国内ダントツでトップ!の素晴らしい状態です。株主優待として100株保有でお米券3kgがもらえるのも魅力的。利回りは落ちましたが値上がり待ちの資産株として持つのも悪くはない株です。

長期的に見ると業績は増収増益。営業利益率は5%~9%でしたが2016年にブレイク!して10%台に向上しました。自己資本比率78%の好財務で有利子負債ゼロです。攻守ともに優れた優秀なグロースバリュー株です。収益バリュー株ですね。

エイジス(4659)の魅力は以下!

- PER8.75倍 PBR1.39倍

- 主力の棚卸代行業務で国内シェアトップ!

- 営業利益率10%以上で安定推移

- 長期的に増収増益のグロース株!

- 自己資本比率78%で現金豊富な好財務株!

- 長期的に増配!自社株買いもこなす株主想いの会社

- 株主優待は100株保有でお米券3kg!(9月権利落ち)

資産株風に見ながら、バリュー株のMust要素を抑えたいと思います。

【投資15.】バリュー株投資 ノウハウ ①Mustで絶対に外せない点 「業績向上 or 横ばい」 「指標 割安 」「上場来安値 年初来安値」

1.事業概要(棚卸代行業務で国内トップ!)

会社概要です。

- 株式会社エイジス

- 1978年設立

- 東京JASDAQ上場

- 事業概要:

・実地棚卸サービス

・その他の流通業周辺サービス

直営48拠点で運営。本社は千葉県と関東でもちょっと珍しい位置にあります。

国内シェアは70%!国内だけでなくアジアにも展開しており、代行業務の生産性向上にも余念がない様子。

株主構成がユニーク。トップが自社従業員で21%も保有。次いでおそらく社長さん関連が続きます。特定株比率が高い印象です。

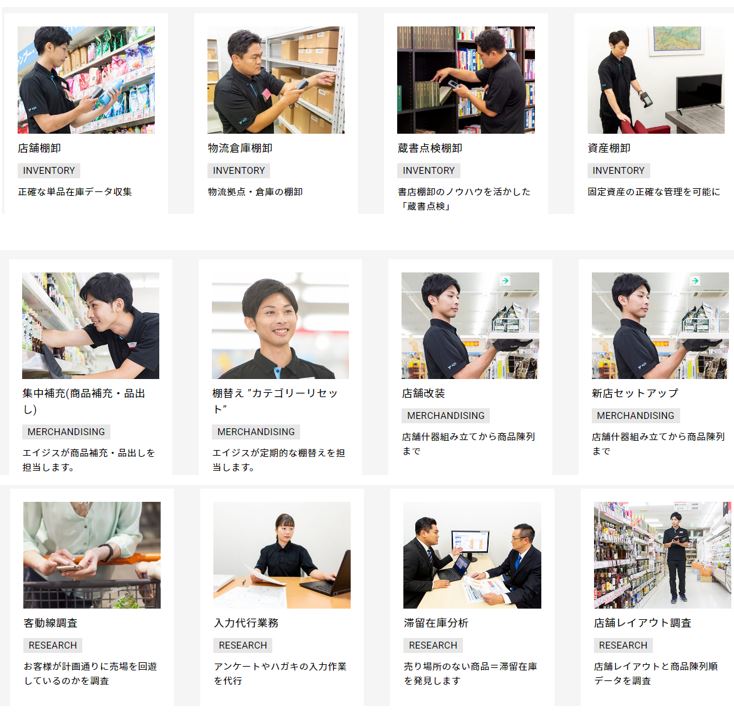

事業概要

- 棚卸代行業務を中心に関連事業、というか棚卸を実施する側の視点に立つと欲しい機能や要望をワンストップで提供している非常に嬉しい事業形態です。

- 単なる商品の棚卸(商品の出し入れ、陳列)や倉庫の在庫チェックと補充をやる事が棚卸の印象が強いですが、ここは1歩、2歩、数歩先に踏み込んでやっています。

- 棚卸代行、商品陳列サービスに加えて調査・分析があるのが良いです。

稼働率調査

賞味期限チェック

欠品レポート

ES(従業員満足度調査)

滞留在庫分析

店舗レイアウト調査

客動線調査

これは事業内容が違いますが、製造現場の管理改善活動と通じるものがありIE(Industrial Engineer)の取り扱う領域です。こういう分析や改善活動は自社で行うイメージが製造メーカーでは強いですが、ここはアウトソースされる業務の中に専門として持っているようです。これが出来る外注は強いです。 - 加えて分析した結果を元に改善提案とフォローを行う「ロスプリベンション」というサービスも保有しており、いわばコンサルティング業務もあります。

エイジスに任せておけば店舗の棚卸運営は盤石だし、店舗状況や将来の動向を見据えてより生産性が高く高品質な業務に変えて行ってくれる。これは利用しますね。

- あれだけ至れり尽くせりのサービスを提供しているだけあって、この実績は納得です。

- 取引先は総合GSやスーパー、ドラッグストアやコンビニ、家具業界等、小売り業関係が中心です。イオンがあるのが強いですね。イオンの利用者インタビューも載っているので見てみると面白いですよ。

- サービス提供エリアは日本全国です。

- この実績は今後も続くでしょう。

サービスより抜粋

決算分析

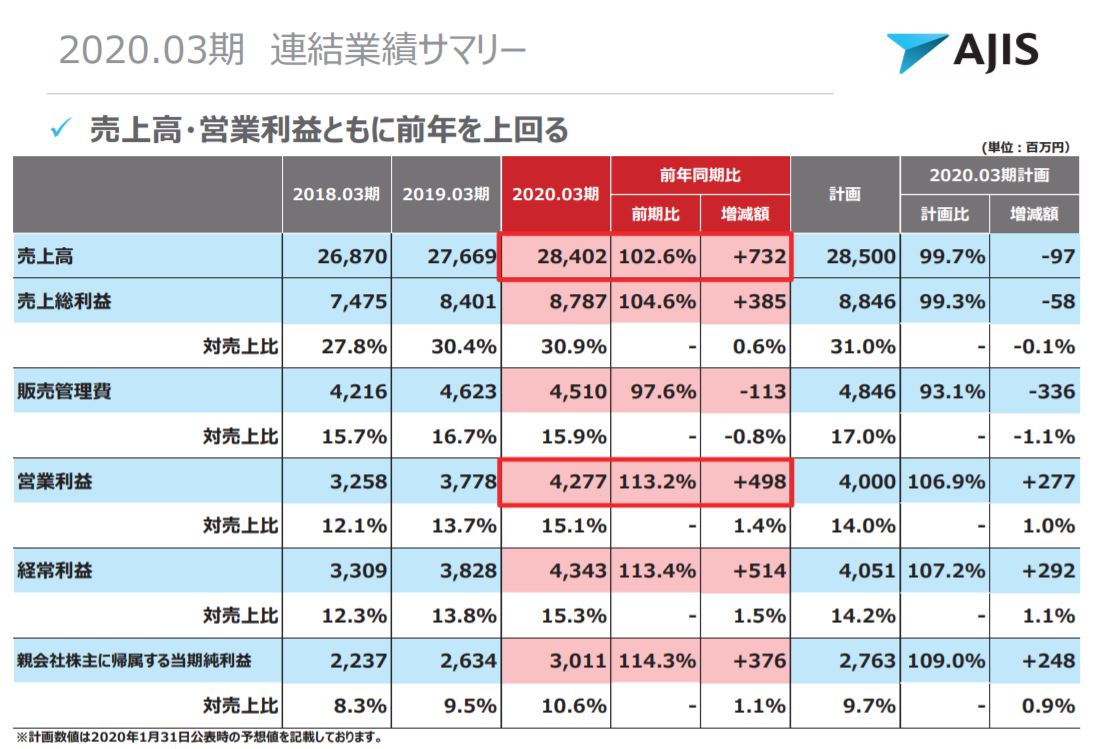

- 最新の通期決算の説明資料、決算短信を掘り下げます。

- 売上が計画若干未達でしたが増収増益で過去最高益を更新です。

- 営業利益率15%は素晴らしいですね。

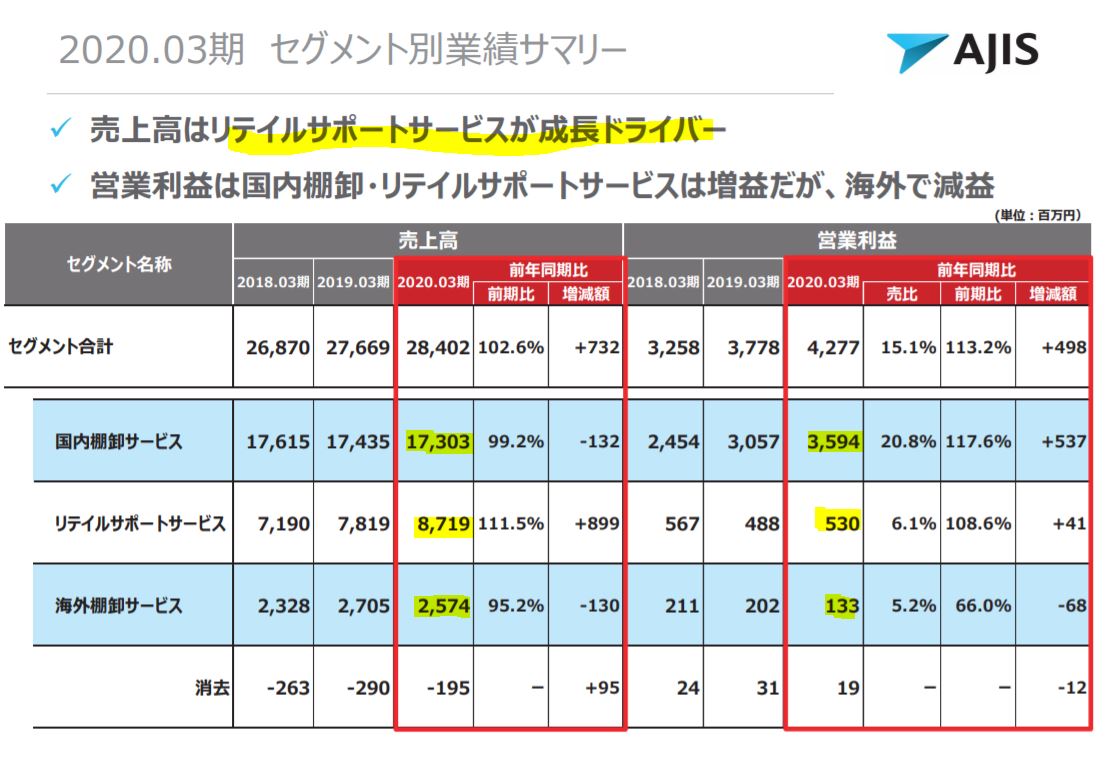

- セグメント別では主力の国内棚卸代行サービスは営業利益率20%と好調を維持。減収になりましたが、RFIDの導入による顧客業務社内化によるものです。時代の流れで致し方ない部分ですね。ですがフィールド生産性向上で利益率を高めてこれを補っています。ここは素晴らしい。自社の生産性に対するこだわりを感じます。

- リテイルサポートと海外棚卸サービスが今後の成長の柱とみているようです。良事業は営業利益率5%超えなので悪くはありません。シェア拡大と今後の活躍に期待です。

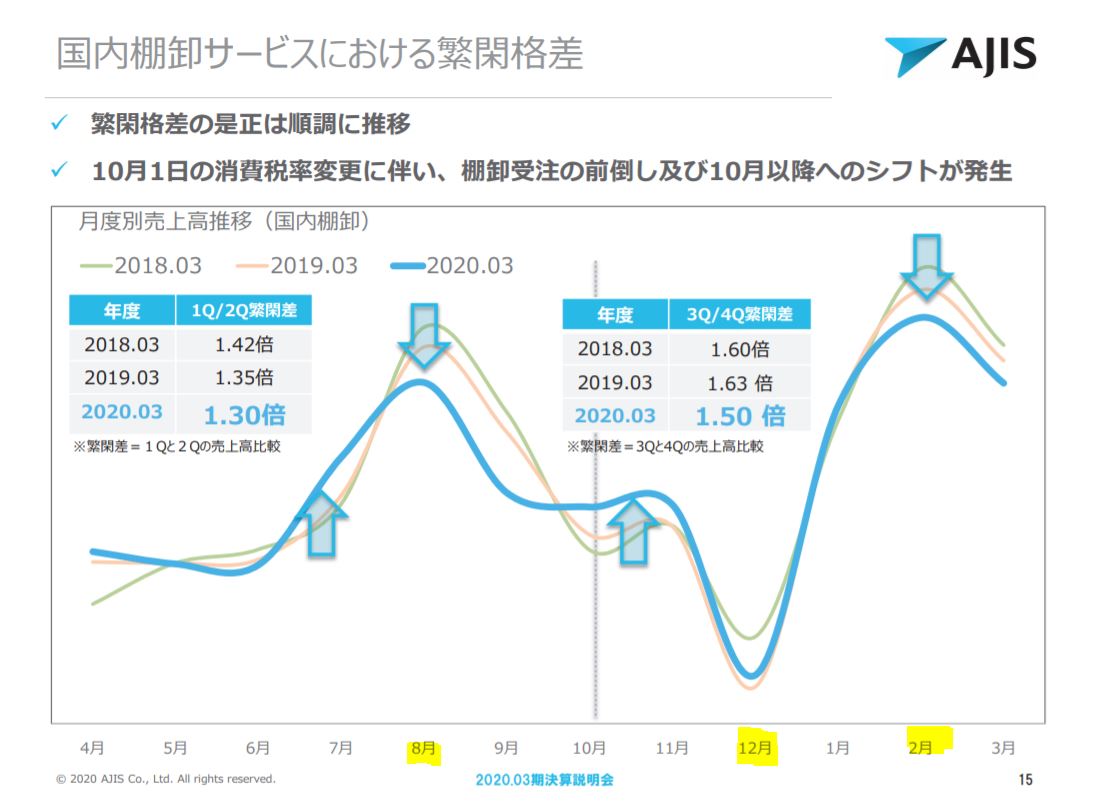

- これは面白い資料です。月次売上を同社は公開しています。

- 顧客の決算期は9月と3月です。決算時に棚卸は正確に把握する必要があるので、その前月に大きな売上があるのだと推測します。

- これはエイジス側にとっては、このバラつきを如何に吸収して変動を平準化(山と谷を慣らす)のが重要です。バラつきがあるという事は

山(受注ピーク)時は大量に人が必要

谷(受注減少)時は少人数でオペレーションが必要

であることを意味します。何が言いたいかと言うと、山に備えて人を抱えておく傾向になりやすく、谷の時に生産性が著しく落ちるのです。(人件費がかかる)

これは受注変動が激しい製造業でも苦戦しているところです。 - そういう意味でこのバラつきを低減させる取り組みが今後の課題ですね。(外部環境の影響が大きいですがそこも含めて改革出来ると強い。)

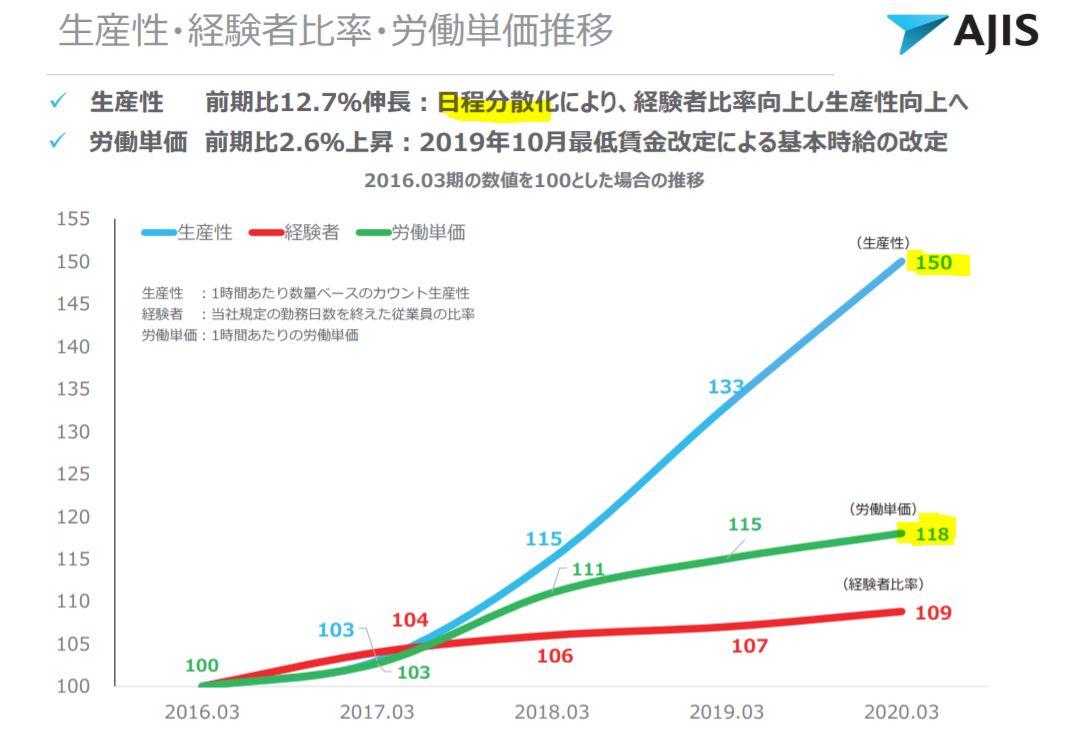

- ここは人件費高騰を生産性向上がどれだけ上回るかが損益改善の要諦です。

- 人件費高騰率を生産性向上率が上回っておりカバーできていますね。素晴らしい!!!

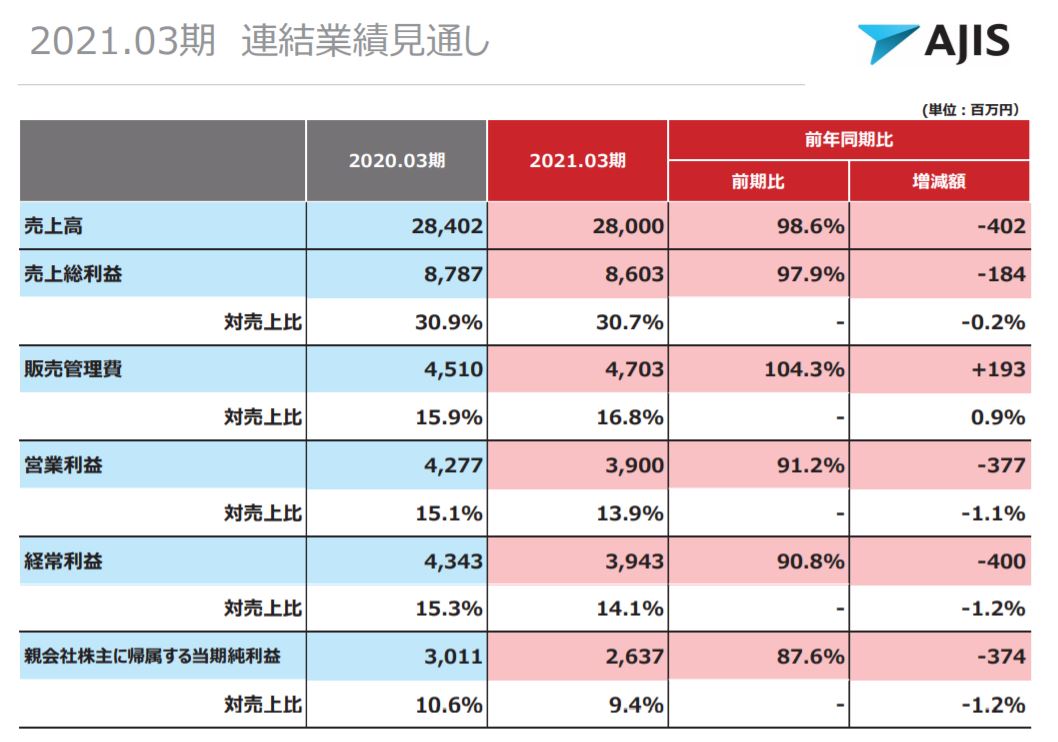

- 来期見通しです。

- コロナ影響で減収減益予想。販管費が増えているので投資などの姿勢は崩さずだと思います。

- 中期方針が終盤に相当枚数がありました。

- 物流改革のためのロボの導入やアメリカ関連の情報が多彩でどれも魅力的でした。

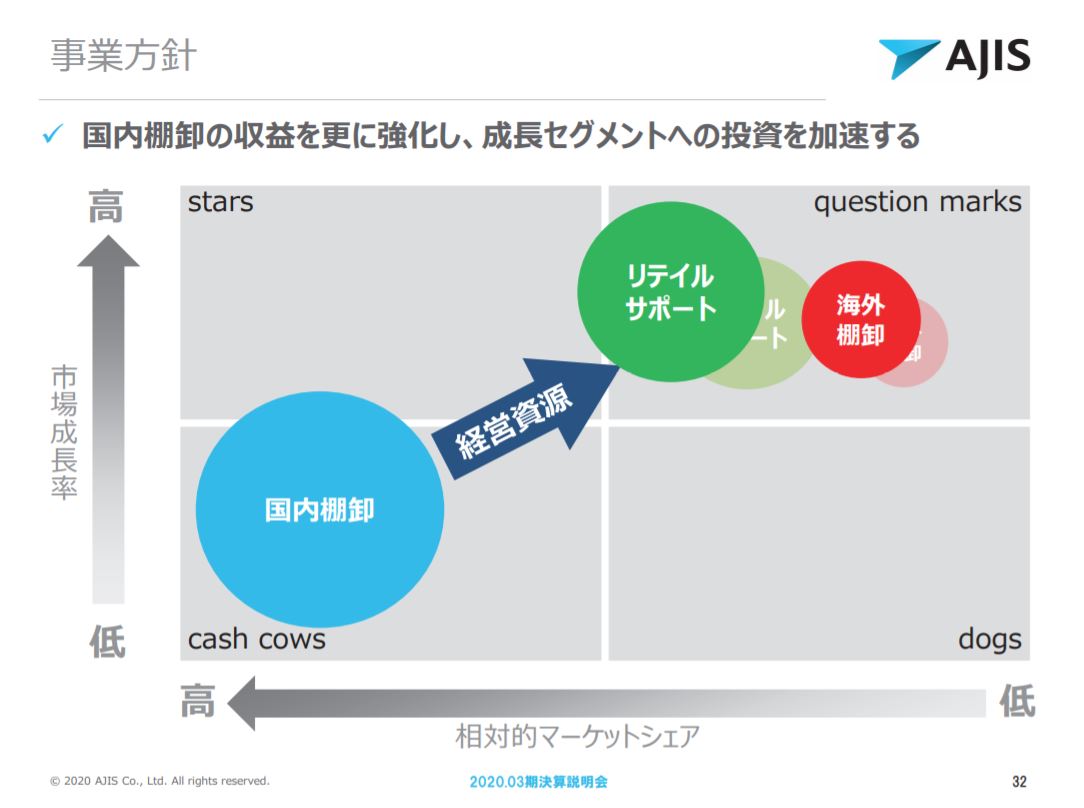

- 僕の目に止まったのはこれ。

- 事業を4つに分けて表現する事がよくあります。既存業務は成長性は低いけれどシェアが高いので金の成る木(キャッシュフローマシン)になっています。暫くはこれで稼ぐ。

- ここで稼いだ資金を使って未開拓だけど成長率が高い将来性のある事業(リテイルサポート、海外棚卸)に資金投下する構図です。

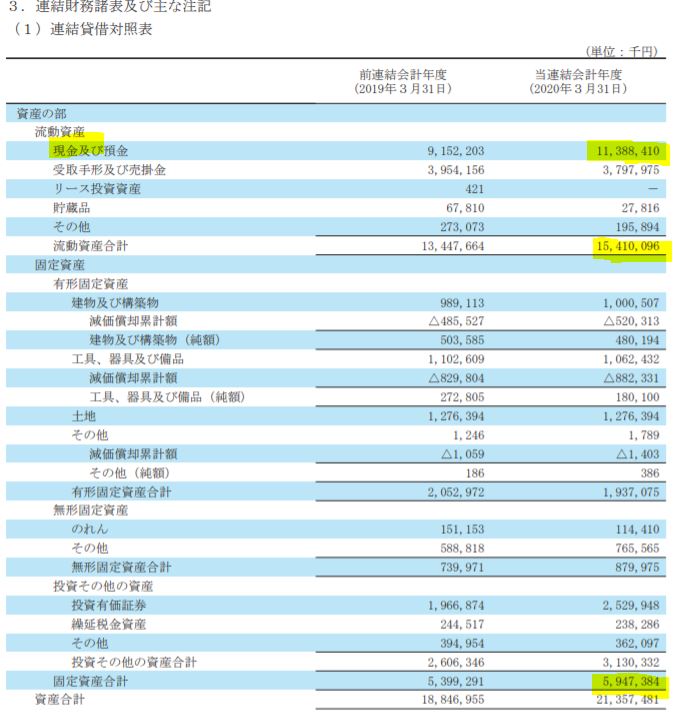

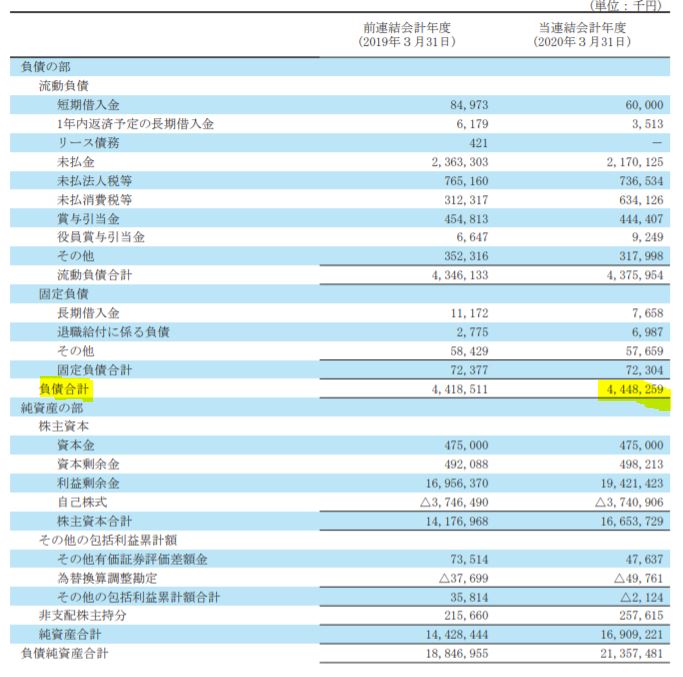

- B/S資産の部です。

- 資産合計213億円にたいして流動資産154億、固定資産59億。現金預金と手形で150億円。キャッシュリッチです!

- 続いて負債の部。

- 負債合計が44億円。すぐに使える資産150億円で3回は総負債を支払えます。資金繰りは超余裕で安心財務です。

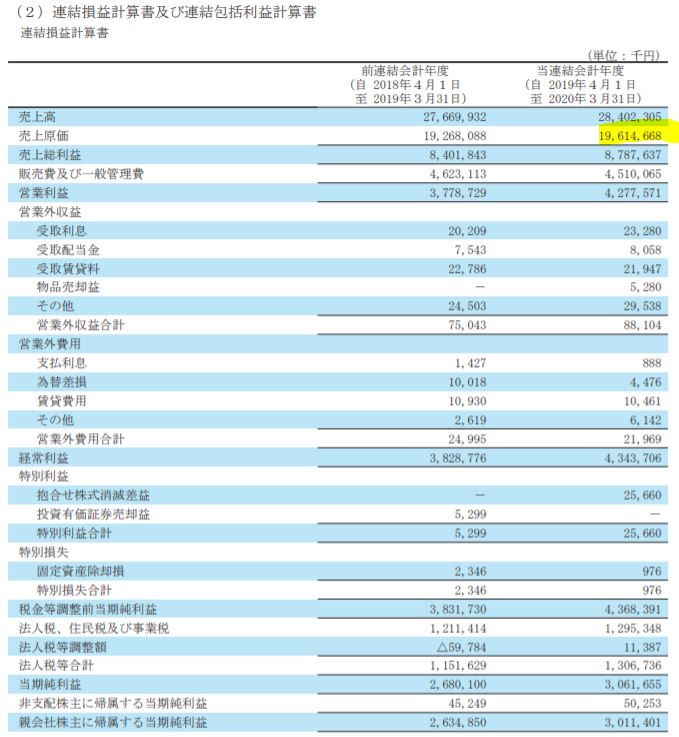

- P/Lです。

- ここでのポイントは売上原価。

- 棚卸代行関連業務というのは単価が低く薄利多売のイメージです。なので売上原価率が90%以上はあると思ったのですが70%弱と中々低いです。これが利益率が高い証左なのかと思います。

20.3決算説明資料 20.3期決算短信より抜粋

2.各種指標

(PER8.75倍、PBR1.39倍)

株主優待(なし)5年株価チャート

配当利回りや割安指標、株主優待、チャートを紹介します。

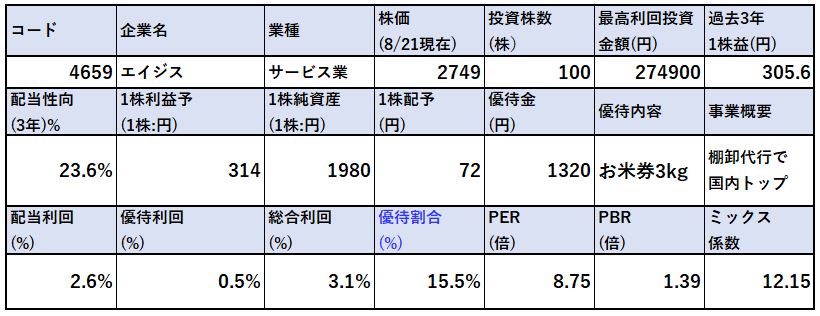

各種指標

以下の指標を表にまとめています。

- 過去3年利益に対する今期配当金予想の配当性向

- 1株配当、優待金

- 配当利回り

- 優待利回り

- 総合利回り(配当+優待利回り)

- PER/PBR/ミックス係数

- 長期的に成長して伸びている株なのでPBRは1倍以上となっています。

- 割安度はPERですね。成長性が高い事を考えるとPERは12,3倍ぐらい行ってもいいと思います。

- コロナショック時は総合利回り5%に迫る勢いでしたが株価が上がってきてしまいましたね。

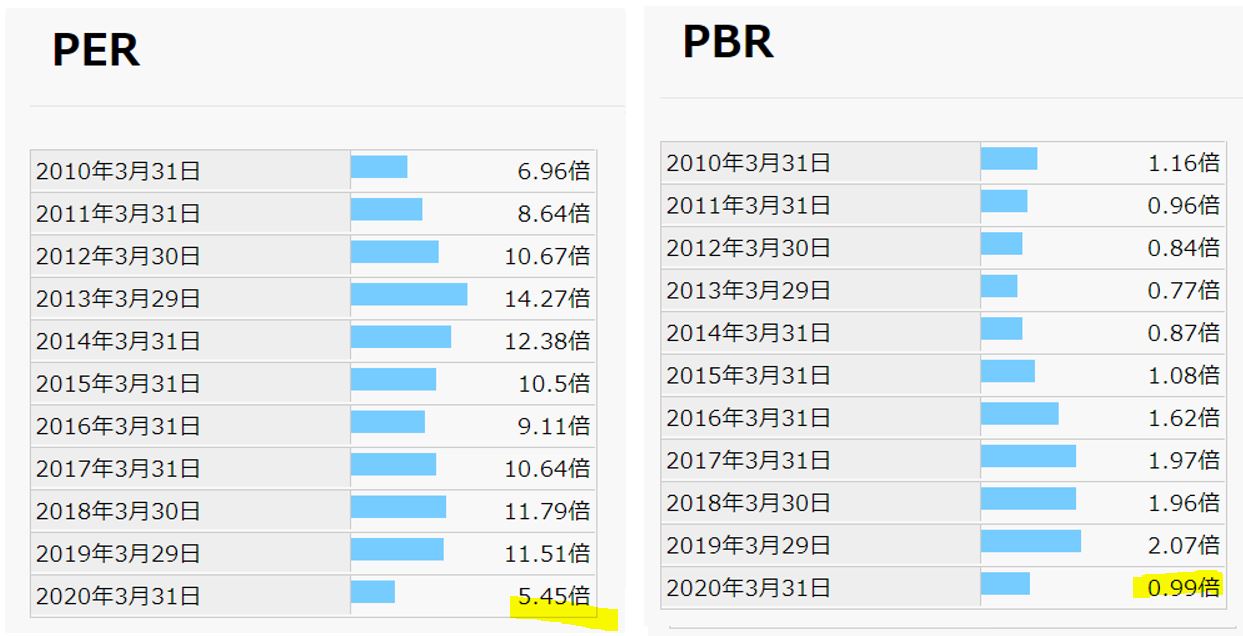

期末PER/PBR推移

- 期末推移では、コロナショックがあった3月31日時点では5.45倍…。PBRも1倍を切る激安水準でした。

- 過去推移を見るとPER14倍の時もあるので、今の8.75倍は利益成長していく事も考えると割安部類には入ると思います。PBRはキャッシュが貯まる構造なのでいずれ1倍に肉薄してくるでしょう。

株主優待(おこめ券3kg)

エイジスの株主優待はお米券がもらえます。おこめ券をもらうには100株以上を

- 9月末日

に保有している必要があります。

保有枚数によってもらえる枚数が変わります。

- 100株:3kg相当のおこめ券

- 1000株:5klg相当のおこめ券

- 10000株:10kg相当のおこめ券

2017年に1→2分割していますが優待金額は変わっていないのでこの時に優待利回りが倍になっていますね!男前な企業ですね!好財務だから成せる技ですが、意志が無いと出来ないので株主還元姿勢が感じられます。

株主還元 より抜粋

5年株価チャート

- 今回から25日移動平均線とRSIを一緒に表示してみました。

- 両指標を使いこなしていきたいため、今後も載せていきます。

- コロナで2000円割れは大バーゲンセールでした。5年来安値に接近していますね。

- コロナ禍ではこういう過去最高益を叩き出した強い株が下がった時に強気に投資するのが堅い事を学びました。僕が生きている間にあと、3回は今回のような大暴落はあるでしょう。その時に忘れず腹に刻み付けておくのです。強烈に強い株は目標を定めて勇気を持って買い闘えと。

- 5年来安値水準ではRSIは10%を割るほどになっています。買いですね。

- コロナ後は6月にRSI指標が50%を超える場面が出ており、上昇相場へ転換しようとしているように見えます。直近では25日移動平均線も超えているので上昇サイクルに入った可能性はあります。RSI50%以下なら仕込んでもいいかもしれません。

tradingview よりチャート転載

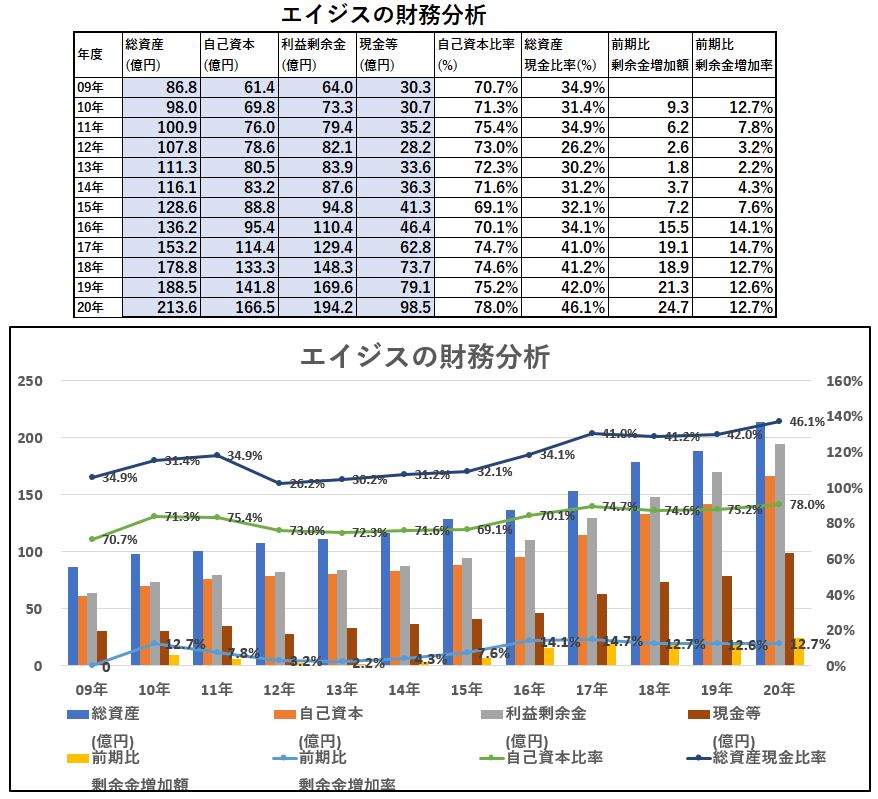

3.財務分析

ここでは、長期保有に適しているかを見ます。要は

- 短期的な業績悪化で潰れる心配はないか

- 事業継続場で資金繰りが厳しく、無理な状態ではないか

これを見ます。バリュー株は上がるまで長期的に待つ戦法です。潰れてしまうと意味がないのでそこを見ます。配当余力が無くても構いません。

具体的には

- 自己資本比率が30%以下など低すぎないか

- 手元現金は豊富か

- 財務基盤は強化されているか

この辺りを荒く見ます。

IR BANKから抜粋して独自に加工ています。(業績、配当・自社株買いの項目も同様)

財務分析

- 財務推移も安心できますね。順調に自己資本、利益剰余金、現金等を増やし続けてきています。ここのところの現金預金の伸びは特に素晴らしい。(20年)

- これは安心して長期で持てる株ですね。本当に。

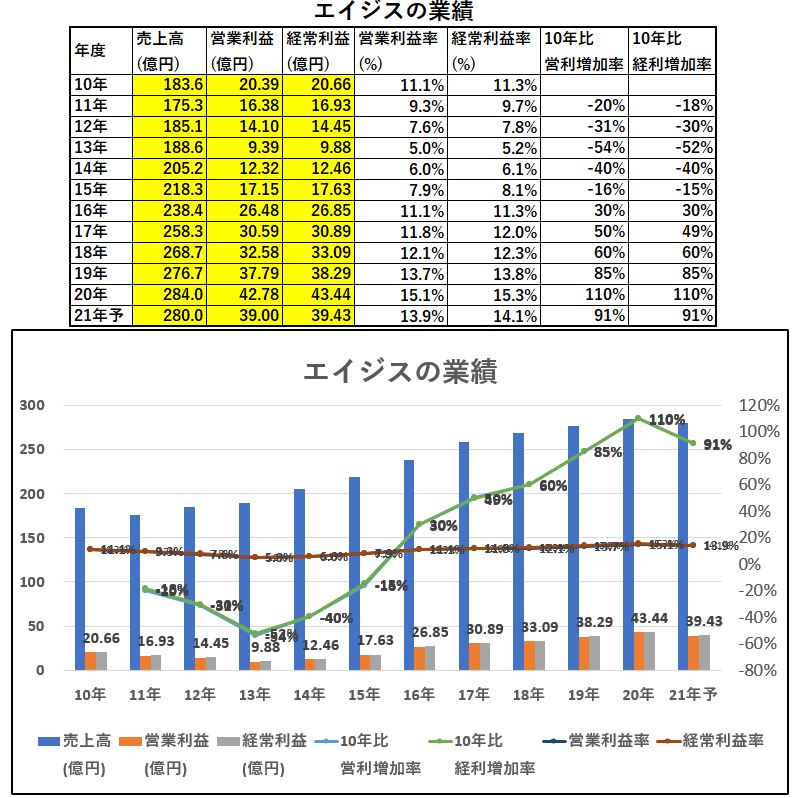

4.業績

業績は

- 減益から下げ止まった横ばいか

- 長期的に増益基調か

ここをメインで見ます。前者だと株価反転のチャンス。後者だと長期的には上昇するからです。

業績

- 11~15年が厳しい時期でした。それでもbottomの営業利益率は5%。調子が悪くともキャッシュは貯まる状態です。

- 16年からブレイクして成長曲線に乗った形ですね。無理なく良い伸びです。

- 21年は流石にコロナで減益ですが、大した減益幅ではないです。

国内事業で成長資金を稼ぎ出しながら新しい柱の開拓に精を出せますね。

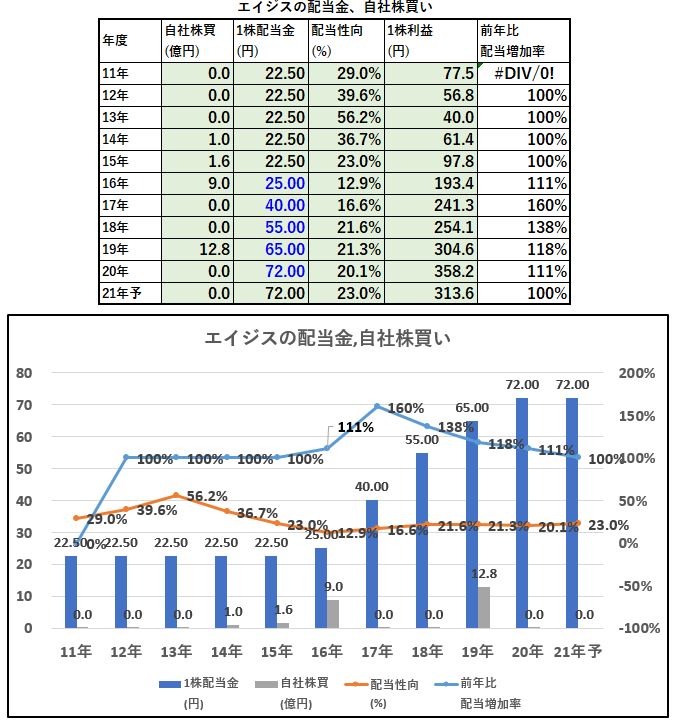

5.配当金、自社株買い

配当金、自社株買い

- ブレイクした年辺りから増配を始めています。ここ5年で3倍以上に増配していますね。それでも、配当性向は20%台。

- あの財務内容ならば余裕ですね。まだまだ増配余地はありそうです。

- 19年に大規模な自社株買いもやってくれていますね。今後も期待有です。

6.魅力とリスク

エイジスの魅力とリスクを考えてみます。

魅力

- PER8.75倍 PBR1.39倍

- 主力の棚卸代行業務で国内シェアトップ!(70%以上!)

- 営業利益率10%以上で安定推移

- 長期的に増収増益のグロース株!

- 自己資本比率78%で現金豊富な好財務株!

- 長期的に増配!自社株買いもこなす株主想いの会社

- 株主優待は100株保有でお米券3kg!(9月権利落ち)

- 現金預金豊富なキャッシュリッチ企業!今後の増配にも期待!

リスク

- 超長期で見ると国内は停滞していく可能性有。(労働生産人口減少基調なので仕方なし)

- 人件費高騰 >> 労働生産性向上となる時は国内市場の利益の伸びは止まる可能性有

- 海外、新規事業の成長は未知数

以上です!

日の目を見ないバリュー株にも幸運の光があらんこと!!

閲覧有難うございました! 全世界の投資家とランナーに幸あれ!

2020年春号の会社四季報はお宝銘柄がいっぱいです。ぜひ、この機会にお宝銘柄を探してみては如何でしょうか?

|

|

会社四季報で銘柄発掘をした後に取引する証券会社としてSBIネオモバイル証券はお勧めです。

SBIネオモバイル証券の魅力

- 1ヵ月辺り50万円までの取引きであれば実質手数料月20円!

(220円手数料に200Tポイントが付きます) - 1Tポイント1円で株の購入資金に出来ます

- 1株から株が買えます!(他証券会社と比較し手数料激安!)

- 1株から買えるので株価の高い銘柄も含めて少額資金で分散投資できます

- 月、50銘柄まで1株から定期買付機能があるのでドルコスト平均法に最適

- 100株投資も出来るので、株主優待銘柄の購入にも向いています

- 1株から申し込めるIPO(新規公開株買付)もあります

その余っているTポイントで投資してみませんか?【SBIネオモバイル証券】 ![]()

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/199a5609.540b894e.199a560a.4713512d/?me_id=1278256&item_id=19298056&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Frakutenkobo-ebooks%2Fcabinet%2F5911%2F2000008635911.jpg%3F_ex%3D240x240&s=240x240&t=picttext)