資産株投資によって10年で資産を2.5倍にした実績のある!

資産株紹介シリーズ第127弾!(過去記事一覧はこちら)

自働車部品や携帯部品の製造販売を手掛ける独立メーカーのオーハシテクニカ(7628)です。株主優待は100株保有でおこめ券2kg×年2回最大もらえます。(3年長期保有前提)配当+優待利回りは4.9%です。(株価1430円、52円配当前提)

業績はバラつきがあるものの過去10年以上安定黒字です。リーマンショック時も当期純利益含めて黒字の手堅い企業ですね。営業利益率は向上してきており、ここ5年では8~10%の高水準です。

財務内容も良好です。内部留保を確実に蓄えており自己資本比率向上、株主資本、現金等も着実に増加。有利子負債ゼロ化と資産株に適しています。

株価は5年来安値水準ではないですが良い位置です。配当性向にも無理はないため長期安定配当と優待をもらうには安心できる銘柄ですね。

オーハシテクニカの魅力は以下!

- 配当+優待利回り4.9%

- 株主優待は100株保有でおこめ券2kg×年2回(3年長期保有前提、3年未満1kg)

- 営業利益率は8~10%高め安定推移

- 有利子負債ゼロ!

- 自己資本比率10年で56%→74.4%へ向上!

- 現金等増加中(直近218億円)

- 9期連続増配中

- 業績正常時(前年実績)では配当性向30%前後で無理ない

資産株については以下をレギュラー分析・紹介していきます。

- 事業概要

- 配当+優待利回り,割安指標,チャート

- 財務分析(高配当、優待を維持できる体力がどれだけあるか?)

- 業績分析(安定して稼げる利益はどれほどか?)

- 過去10年配当の推移(大きく減配していないか)

- その他(銘柄独自の魅力/リスク等)

分析は以下の

- 10年間で資産価値を2.5倍にした!

資産株ノウハウに従っています。

【10年間で資産価値2.5倍!】資産株ノウハウ 配当+優待利回り5%、利益剰余金が多い、業績安定、実質累進配当 【投資19.】

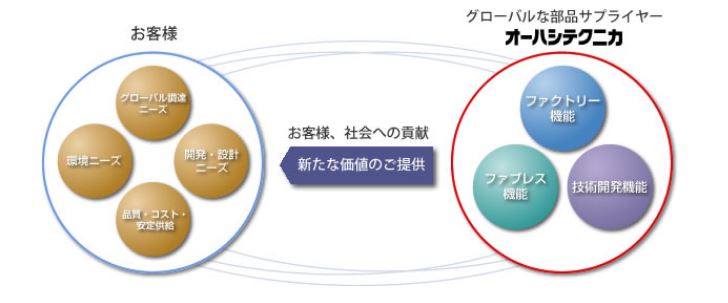

1.事業概要(卸売業)

主力収益事業(セグメント分析)や直近決算を掘り下げていきます。

会社概要

- 株式会社オーハシテクニカ

- 1953年設立

- 東京証券取引所第一部上場

- 事業内容:

“1. 自動車関連部品等の製造・販売、及び加工技術開発

2. 物流業務並びに輸出入業務” - 主要取引先:

トヨタ自動車株式会社

本田技研工業株式会社

日産自動車株式会社

三菱自動車工業株式会社

スズキ株式会社

日野自動車株式会社

いすゞ自動車株式会社

株式会社デンソー

アイシン精機株式会社

株式会社豊田自動織機

日立オートモティブシステムズ株式会社

NTN株式会社

株式会社エイチワン”

有名優良大手自動車関連が主要取引先ですね。景気循環株ですが安定黒字なので不況に強いと見ます。

会社概要 より抜粋

セグメント分析

- オーハシテクニカは2万点に及ぶ自動車部品を取り扱っており、得意先の要望に合わせて

ファクトリー機能:得意先の現地生産に対応し、自社工場で部品生産

ファブレス機能:300の協力会社よりなる調達網の利用

技術開発機能:独自技術を利用した開発提供

にて要望のある部品の製造販売を展開しています。

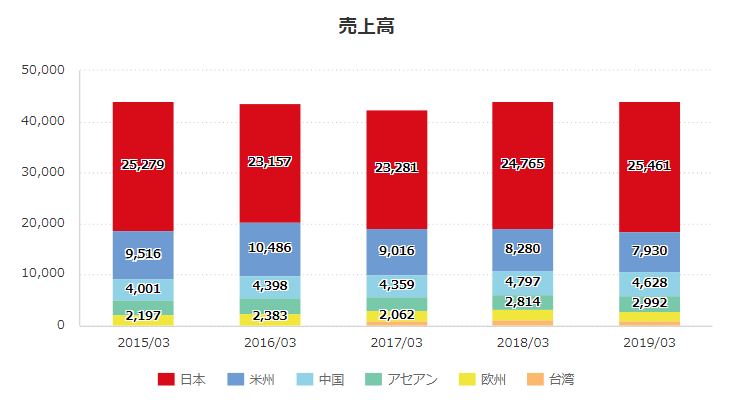

- セグメント別業績は自動車部品業界らしく、特定の商品でな地域別に分かれています。

- 日本が主力です。ファブレス機能で素早く対応するには新商品開発が盛んな国内需要が多いのでしょう。

- 次いで、米国、中国、アセアン、欧州と続きます。

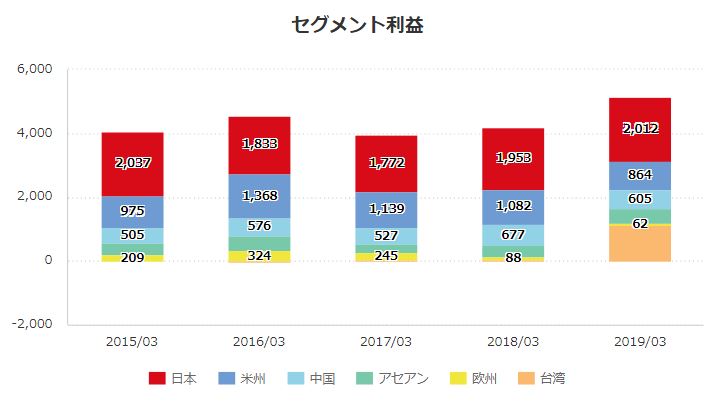

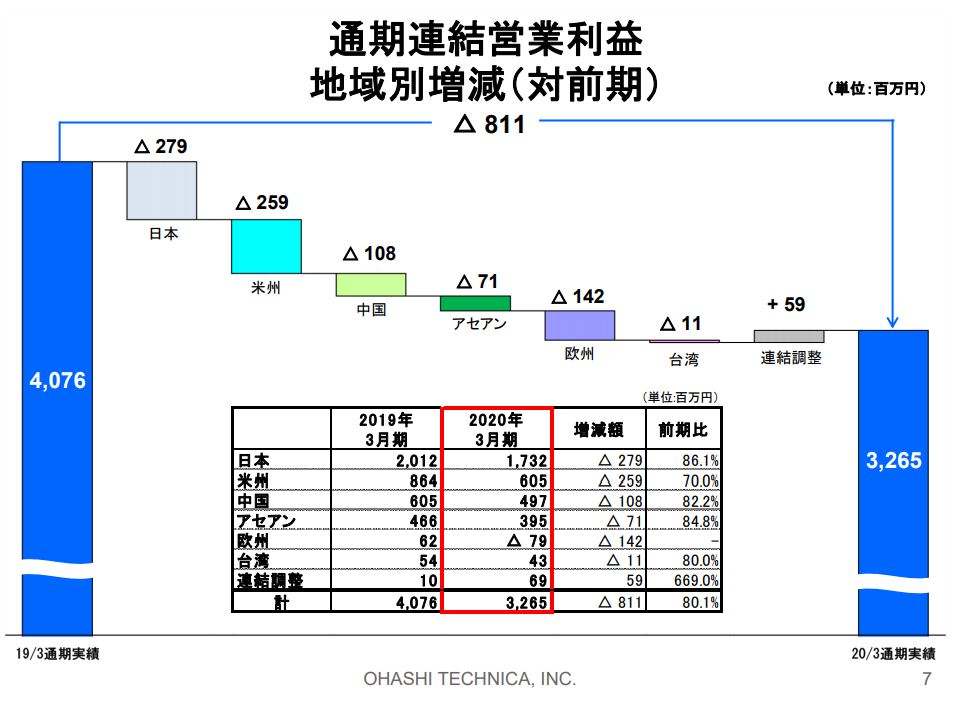

- セグメント別利益です。

- この企業は売上と利益の傾向が一致していますね。

- 売上高の傾向と同じく、日本、米州、中国、アセアン、欧州と続きます。

海外はバランス良く稼いでいるイメージです。

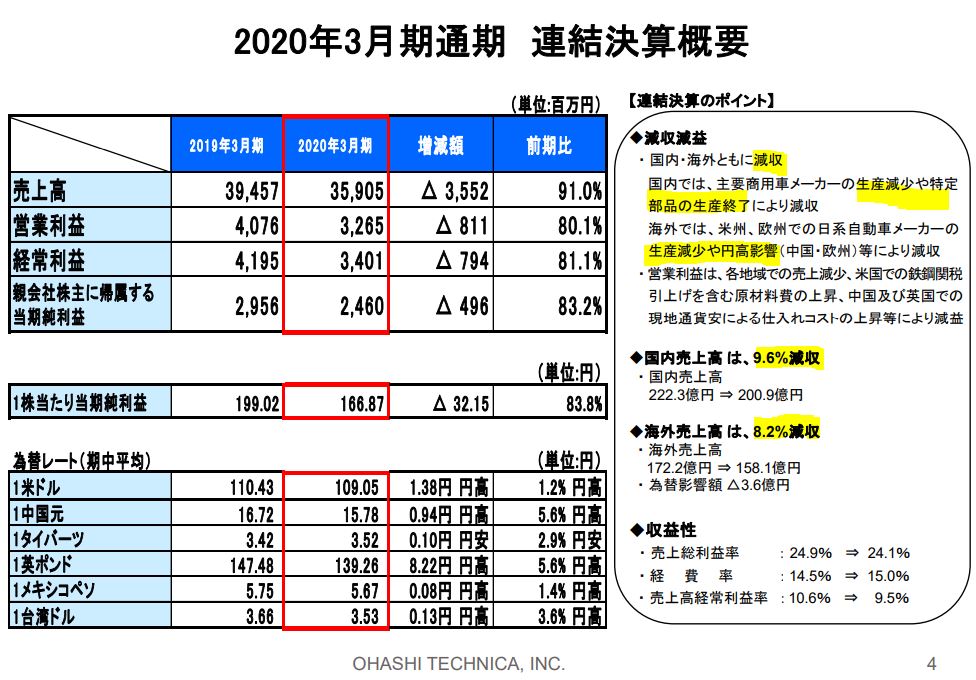

決算分析

- 20.3期の決算説明資料と21.3期の第一四半期決算短信の一部を掘り下げます。

- 20.3期は自動車メーカーの生産台数減少によって国内、海外ともに減収。

- 海外は円高の影響で想定為替レートよりも円高が進み減益要因に。

- 鉄鋼関税値上げや現地通貨安による仕入れコストの上昇なども減益要因に効いています。

- とはいえ、営業利益率10%を確保しており、1株益も166円もあるので52円配当と優待は余裕で維持できる水準です。

- 利益増減グラフです。(左が昨年の営業利益、右が今期の営業利益、間が増減益要因を示しています。)

- 総じて国内外のセグメントで減益となっています。中でも米州が30%と落ち込み幅が大きいですね。

- 減益基調ですが、同社は長期的に将来に展望を持っているようです。

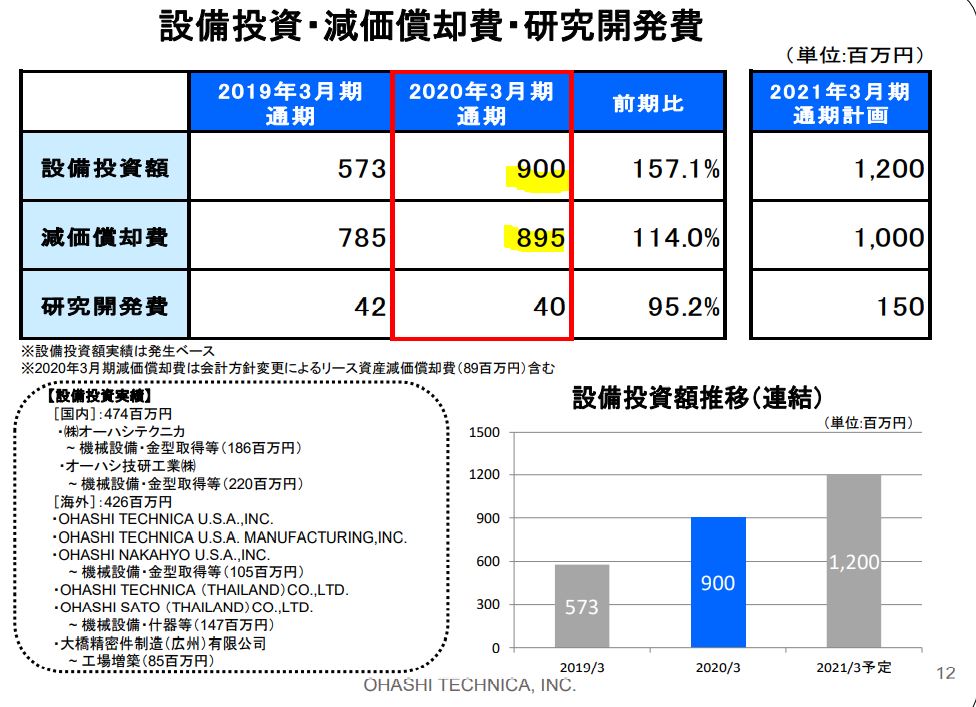

- その証拠に設備投資額が前期比で倍近くに増えています。(5.7億→9億円)

- 更に21年には12億と2年前の倍以上を予定しています。と言う事は将来は…..

- こういう資料があると嬉しいですね。

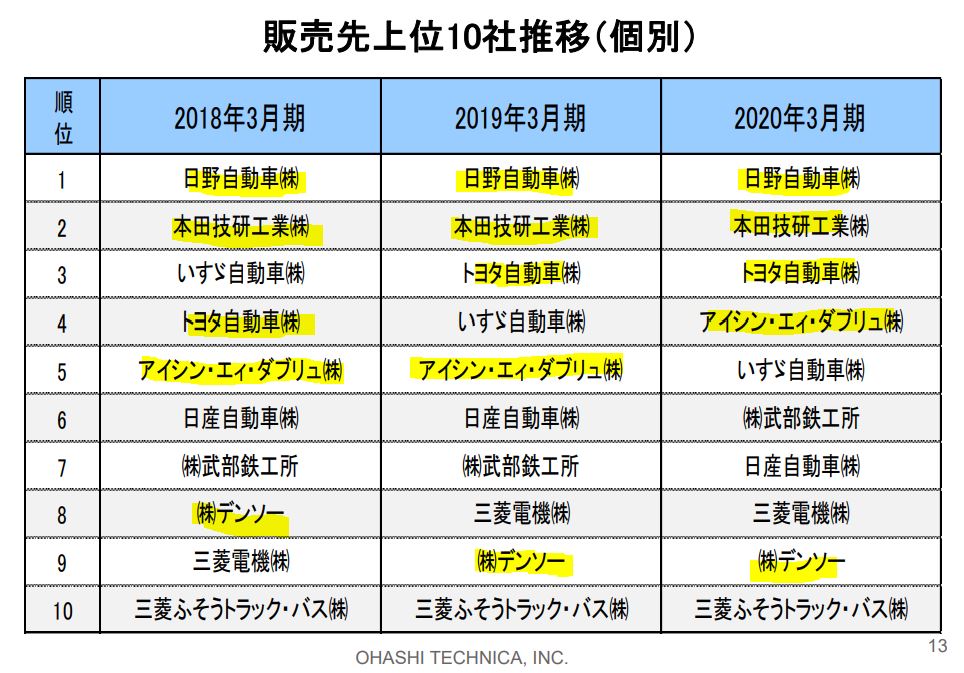

- この会社の将来動向は、得意先の売上動向に左右されるという事です。

- 黄色で塗りつぶしたのはトヨタ系かホンダ系です。売上の大半を自動車実質世界首位のトヨタが占めるので堅いですね。日の自動車はトヨタのトラック関連を担当しています。トラック関連の部品需要が毎年旺盛なのですね。

- 10位に三菱ふそうのトラック・バスがある事も興味深いです。

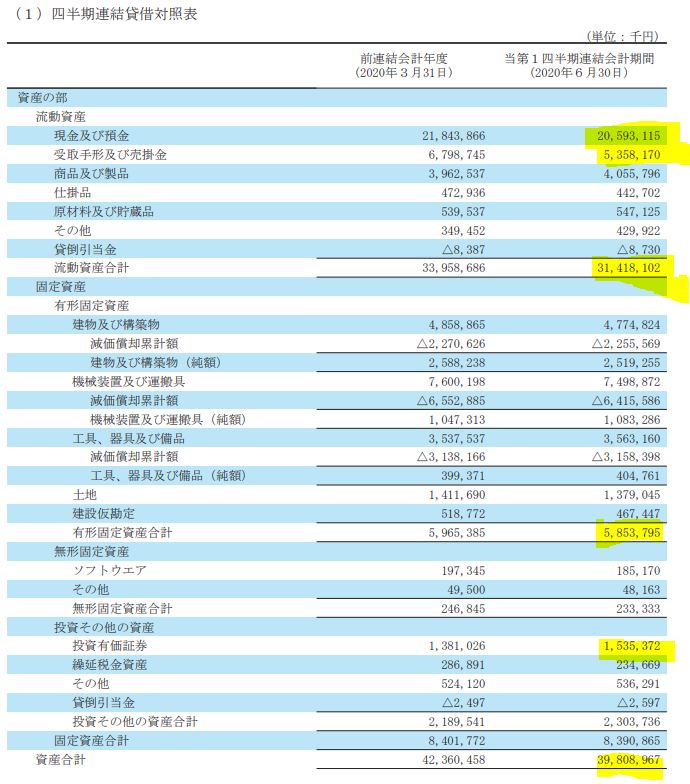

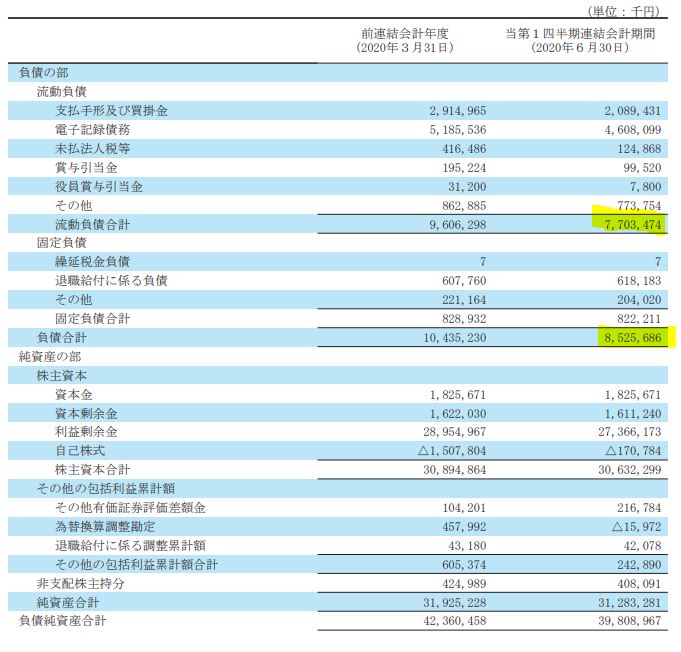

- 変わって21.3期の第一四半期決算短信のB/S抜粋です。資産の部。

- 資産内容は良いですね。総資産398億円、うち流動資産は314億円。そのうち、現金化しやすい現金預金と受取手形・売掛金で258億円もあります。要は、総資産の6割が現金化しやすい資産と言えます。資産バリュー株ですね。

- 設備投資金額は伸びているとは言え、12億円。現金が200億以上あるのでこれだけ現金預金が潤沢であれば、配当と優待維持は減益・赤字になっても余裕ですね。

- 続いてB/S負債の部です。

- 総負債は85億円です。先ほどの現金化しやすい資産258億円と差し引くと177億円。

- 時価総額が212億円なので会社を即解散するよりは株価は見られる形になっていますが、相当資産バリューかと思います。

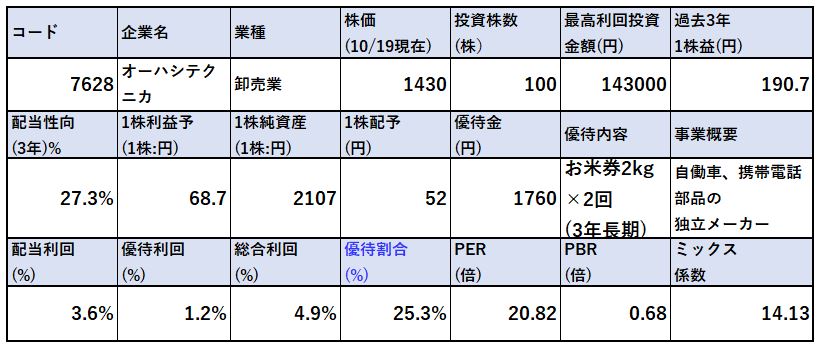

2.各種指標

(配当+優待利回り4.9%)

株主優待(おこめ券2kg×年2回)5年株価チャート

配当+優待利回りや割安指標、株主優待、チャートを紹介します。

各種指標

以下の指標を表にまとめています。

- 過去3年利益に対する今期配当金予想の配当性向

- 1株配当、優待金

- 配当利回り

- 優待利回り

- 総合利回り(配当+優待利回り)

- PER/PBR/ミックス係数

- 株価14.3万円というのは資産株狙いでは良い位置です。

- 配当性向は過去の正常業績前提でいくと27.3%で無理はありません。内部留保を蓄えながら株主還元が十分に出来る良い水準です。今期の配当予想も出しており、減益ながら52円配維持の累進配当を掲げています。

- 優待はおこめ券です。100株保有で3年未満は1kg×年2回。3年以上で2kgになります。

- PERは正常業績持だと10倍前後だと思います。自動車メーカーならフェアバリューでしょうね。PBRについても同様です。指標面の割安度は高くはないが安くはない微妙なラインです。

資産株として長期保有するには安心な水準ですね。

株主優待(おこめ券2kg×年2回)

オーハシテクニカの株主優待は100株保有でおこめ券最大2kg×年2回がもらえます。

株主優待をもらうには

- 3月末日

- 9月末日

に100株以上保有している必要があります。

- 100株保有で3年未満1kg、3年以上保有で2kg

- 1000株保有で3年未満3kg、3年以上保有で4kg

- 10000株保有で3年未満5kg、3年以上保有で6kg

になります。100株保有が一番利回りが高いですね。

2008年より長期保有優遇を採用しているという事でなんと12年も優待改悪なく継続している事になります。流石、安定黒字で内部留保も充実しているだけありますね。これは保有したくなります。

株主優待より抜粋

5年株価チャート

- 5年チャートでは5年来安値水準にはコロナでは達していません。

- 19年の高値1800円からコロナショックで1200円触れる程度まで下落してここから盛り返して今の位置(1420円)です。

- 5年来安値は1200円を下回るところですね。

株価のボラティリティは低いですね。

100株保有は余裕です。

tradingview よりチャート転載

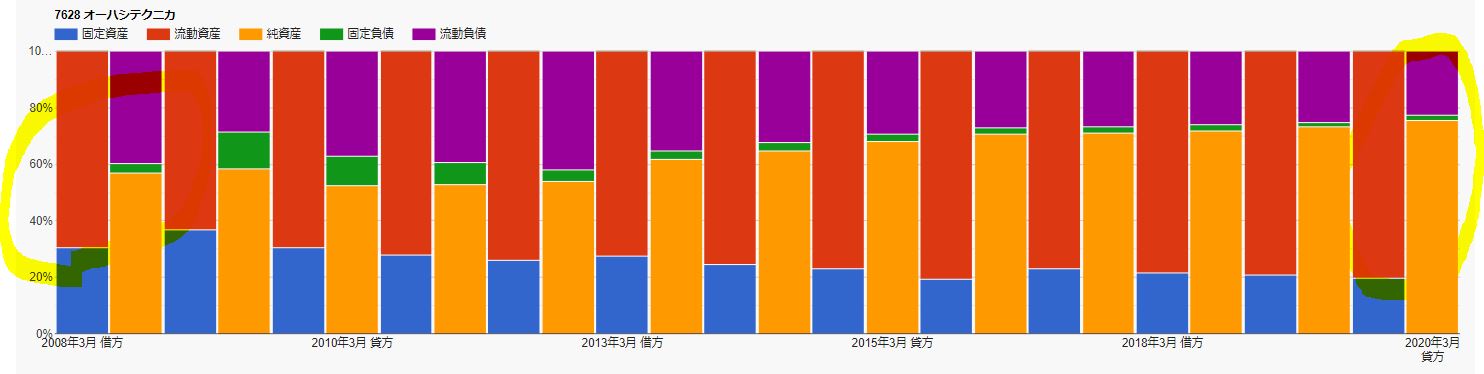

3.財務分析

配当+優待利回り4.9%を維持できるか財務体質を調べます。

- 高配当や優待を維持できる体力がどれほどあるのか

- 体力は過去から増え続けているか(高配当と優待を維持しながら体力増強しているか)

を確認していきます。

株主資本の増加と利益剰余金の増加を見る事で財務体質の強化具合を把握します。

現金等の金額推移をみる事で短期的な配当余力や支払い能力がどれほどあるかも把握します。

IR BANKから抜粋して独自に加工ています。(業績、配当・自社株買いの項目も同様)

財務分析

- 非常に優秀、安心できる内容です。

- 株主資本、利益剰余金、現金等が順調に伸びています。

- 有利子負債はゼロが続いています。実質無借金経営!

- 自己資本比率も良化傾向です。

100点ですね!

- 資産構成もEXCELLENTです!

- 流動資産>>>>総負債の構図は10年前から変わっていないのですが、流動資産の額が増えており、総負債が減少しています。総負債×3倍以上の流動資産がある状態です。超キャッシュリッチですね。

配当+優待利回り4.9%の維持は余裕でしょう。

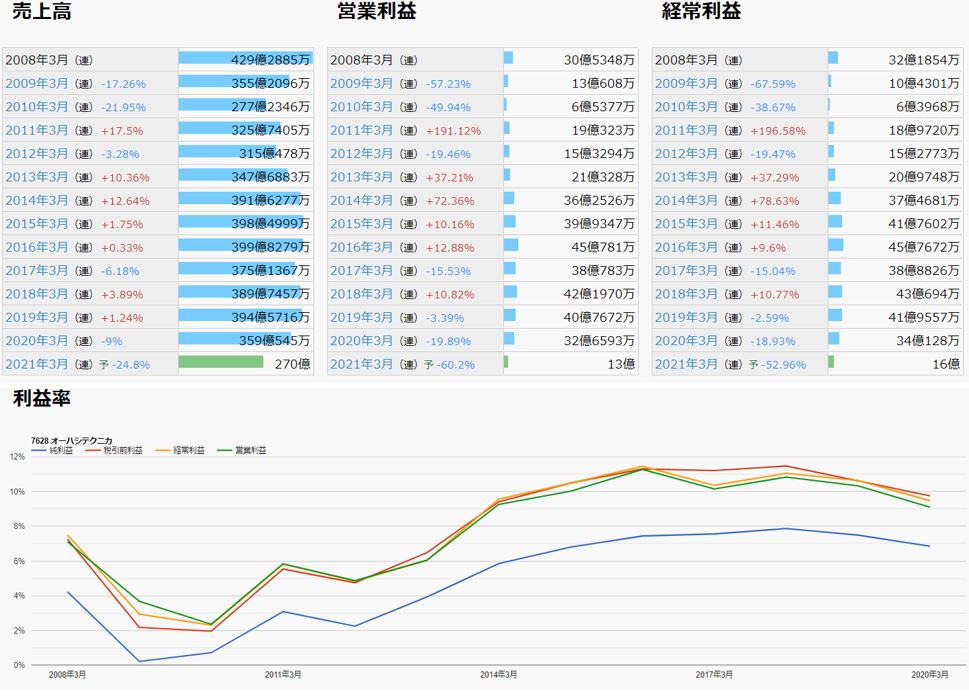

4.業績

配当+優待利回り4.9%を維持できるか資産株としての体力を培う業績です。

- 売上高

- 営業利益

- 経常利益

の推移を見ていきます。

- 黒字を維持できるか

を第一に見ます。次いで、効率的な経営が出来ているかを見るために

- 営業利益率、経常利益率

を見ます。

業績

- 業績に関しては自動車メーカーが得意先なので景気循環の影響を受けます。

- とはいえ、リーマンショックやこのコロナショックでも黒字が維持できる水準なので素晴らしいです。第一四半期のコロナ影響をモロに受けた状態で黒字なのは相当不況に強い証拠と見ます。(ファブレス機能が固定費がかからないモノづくりが出来ているのかもしれません。)

- 直近5年間は営業利益率が10%前後の非常に良い水準で推移しています。

配当+優待利回り4.9%は長期的には問題ないでしょう。

5.配当金、自社株買い

株主還元姿勢をみます。

- 利益の成長と共に安定して配当を伸ばしているか

- 自社株買いを実施して配当・優待維持に繋げているか

- 減益でも配当維持(実質累進配当姿勢)の株主への還元姿勢があるか

などで判断します。

配当金、自社株買い

- 株主還元姿勢も中々良いですね。

- 配当性向は13~30%程度で落ち着いています。

- 2010年から4倍以上に増配していますね。(12円→52円)

- 自社株買いも億単位で入っているので良いです。

- 2020年8月にも実施しており3億ほど自社株買いが入っています。(終了しました。)

非常にバランスが良い良い株ですね。

好財務、高利益率、安定黒字、不況下でも黒字。長期的に増配傾向で自社株買いも有。穴が無いです。

配当+優待利回り4.9%の維持は余裕ですね。むしろこれからも増配していく可能性が高いでしょう。

6.魅力とリスク

オーハシテクニカの魅力とリスクを考えてみます。

魅力

- 配当+優待利回り4.9%

- 株主優待は100株保有でおこめ券2kg×年2回(3年長期保有前提、3年未満1kg)

- 営業利益率は8~10%高め安定推移

- 有利子負債ゼロ!

- 自己資本比率10年で56%→74.4%へ向上!

- 現金等増加中(直近218億円)

- 9期連続増配

- 業績正常時(前年実績)では配当性向30%前後で無理ない

- 総資産の6割が現金化しやすい資産で資産バリュー株

- 10年間で4倍以上の増配。自社株買いも旺盛。

- おこめ券優待は2008年に長期優遇導入後、変化なし。12年同じ優待維持は素晴らしい。

- 不況に強い。第一四半期決算コロナ影響を受けるも安定黒字維持!(ファブレス機能の影響か?)

リスク

- 為替影響を受ける

- 国内、世界首位の商品や技術は見えない(競争力がどこにあるかが読めない。数字は抜群)

- 株価のボラティリティが低いので値上がり益期待はしづらいかもしれない。(が、内容は良いので見直されれば1800円の高値は優に超えてくる実力は持つと見ます。)

以上です!

他の資産株分析も宜しければ閲覧ください。

閲覧有難うございました! 全世界の投資家とランナーに幸あれ!

会社四季報はお宝銘柄がいっぱいです。ぜひ、この機会にお宝銘柄を探してみては如何でしょうか?

|

|

会社四季報で銘柄発掘をした後に取引する証券会社としてSBIネオモバイル証券はお勧めです。

SBIネオモバイル証券の魅力

- 1ヵ月辺り50万円までの取引きであれば実質手数料月20円!

(220円手数料に200Tポイントが付きます) - 1Tポイント1円で株の購入資金に出来ます

- 1株から株が買えます!(他証券会社と比較し手数料激安!)

- 1株から買えるので株価の高い銘柄も含めて少額資金で分散投資できます

- 月、50銘柄まで1株から定期買付機能があるのでドルコスト平均法に最適

- 100株投資も出来るので、株主優待銘柄の購入にも向いています

- 1株から申し込めるIPO(新規公開株買付)もあります

その余っているTポイントで投資してみませんか?【SBIネオモバイル証券】 ![]()

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/0eb2d4a7.b1ccdd63.0eb2d4a8.384b9fb8/?me_id=1213310&item_id=20112892&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F1007%2F4910023231007.jpg%3F_ex%3D240x240&s=240x240&t=picttext)