輸送用機器メーカーを中心にマニュアル作成を手掛けているクレステック(7812)。決算期が6月のため、昨年のコロナ影響は第四四半期に打撃を受けて減収減益。減配。稼ぎ頭のアジアにおいてフィリピンがロックダウンに入る事で大きな打撃を受けた事が要因かと思っています。

株価も1000円を割り込み、大きな含み損です。2021年度に入り第一四半期決算数字は見た目は厳しいです。

決算概要をざっくり見たイメージは以下です。

- 増収営業減益。コロナ影響を引きずっているが、影響がない20年6月期と比較して減益幅は低い。

- 配当性向30%を下限に上期11円減配。下期は1円増配の通期では36円→26円へ減配

- セグメント別は中国、米州が好調。アジアは回復基調で大幅減益。日本は減収の割に大幅減益

将来に期待が持てない決算ならば損益通算から損切りを考えましたが、これは保有継続ですね。クレステックのバリュー株記事も書いていますので良かったらどうぞ。

クレステック(7812) 取扱説明書・マニュアル作成特化! PER7.22倍 PBR0.85倍! 配当利回り4.3% 【バリュー株分析.4】

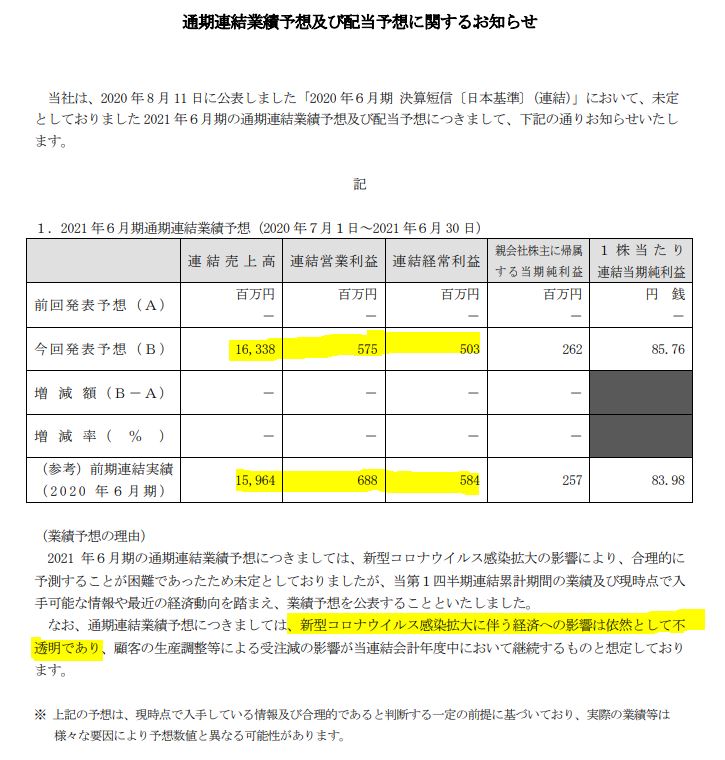

1.2021年6月期業績予想、配当予想

- 新型コロナウイルスの影響が見通せなかったため来期予想は出していませんでした。

- ですが、第一四半期の数字を元に引き続き生産調整や受注減の影響が継続する前提で予想を出しています。

- 増収ですが営業減益。純利益は増益。数字だけ見ると微妙です。ですが、増収なのは何か期待させる内容です。コロナの影響受けて生産調整や受注減があるのに、増収?

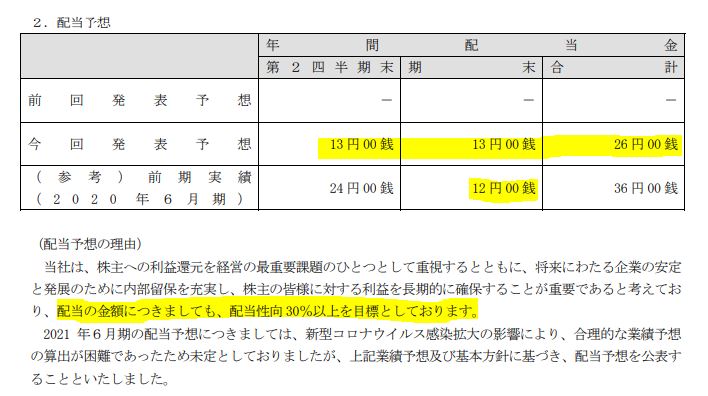

- 配当予想です。第一四半期の数字だけ切り取ってみると減益幅の割に減配幅が大きすぎると思いますが、前年はコロナ影響ゼロの配当でした。ここはあくまで純利益に対して配当性向を考えているのでしょうね。純利益はほぼ半減になっています。第二四半期には中国の関連施設の減損損失8500万を計上する事も加味してでしょう。

- 配当性向30%以上を目標とあります。コロナで先が見通せないため同社としてもこの範囲内で保守的に出しているのでしょう。今期26円というのは配当性向30%で公言通りです。

- 下期に1円増配予想となっている事から少し期待は出来る内容です。

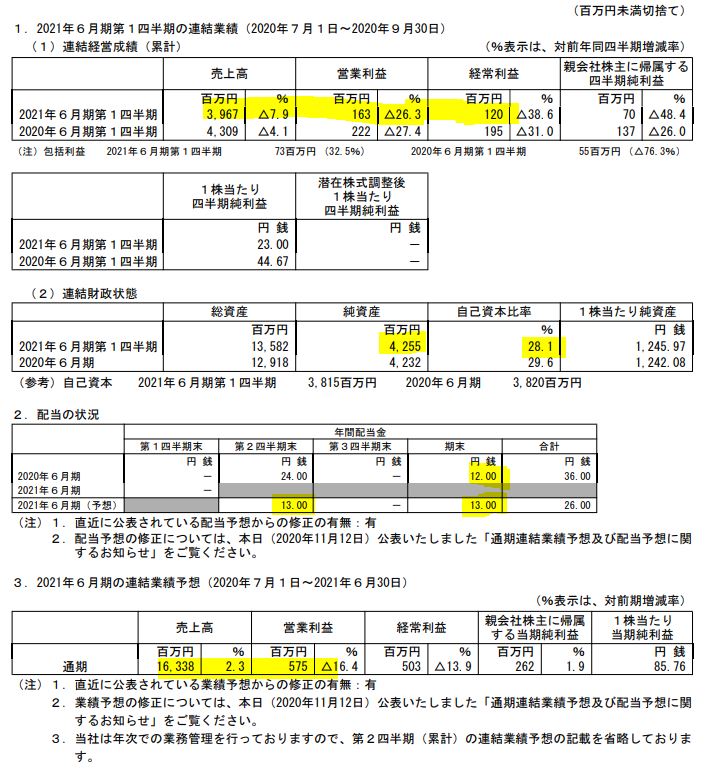

2.2021年6月期第一四半期決算概要

- 増収減益。営業利益は2桁減の-22%。自己資本比率は悪化しつづも純資産は増。

- 通期営業利益予想に対しては進捗率が若干低いですね。

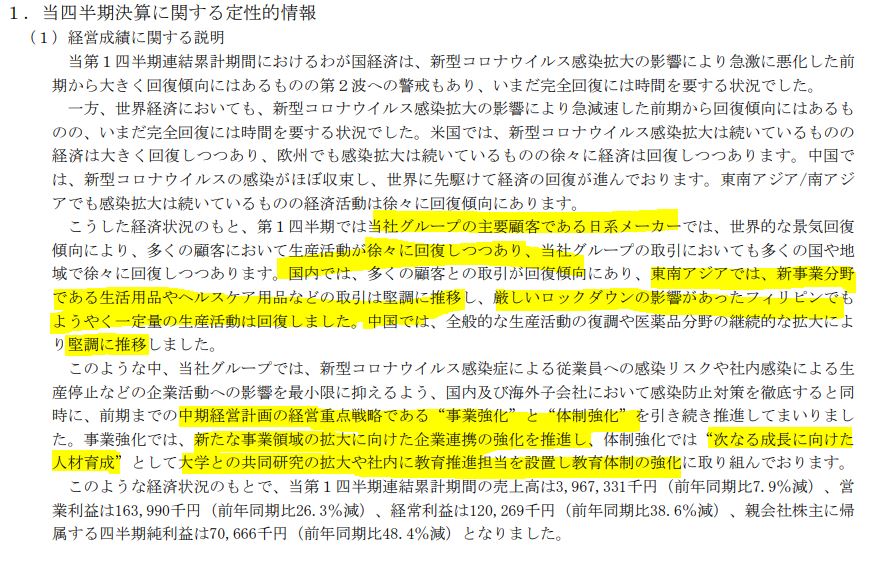

- 定性要因です。

- 主要顧客の日経メーカーは生産活動再開で回復傾向。ロックダウンで厳しい影響を受けたフィリピンも一定の生産活動が回復。

- 中国は堅調推移と好調。

- 前期までは中期取組として事業強化と体勢強化を推進。

- 外部環境が良化してきていると思います。

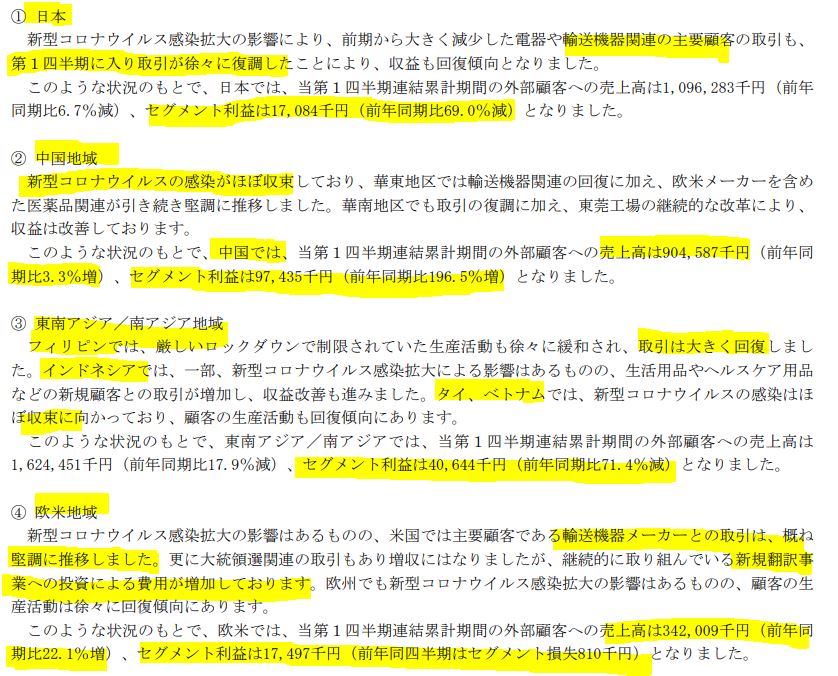

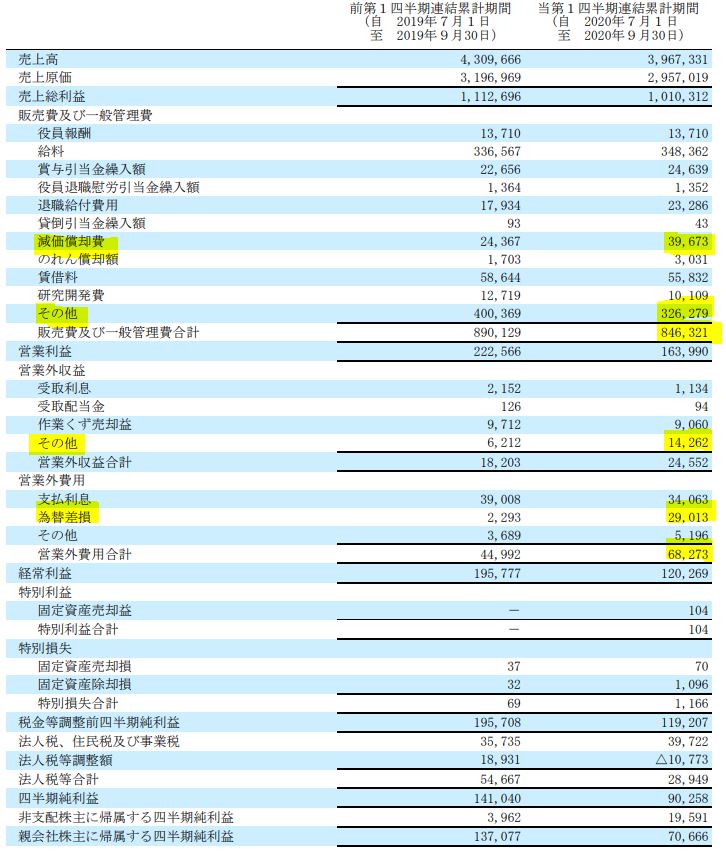

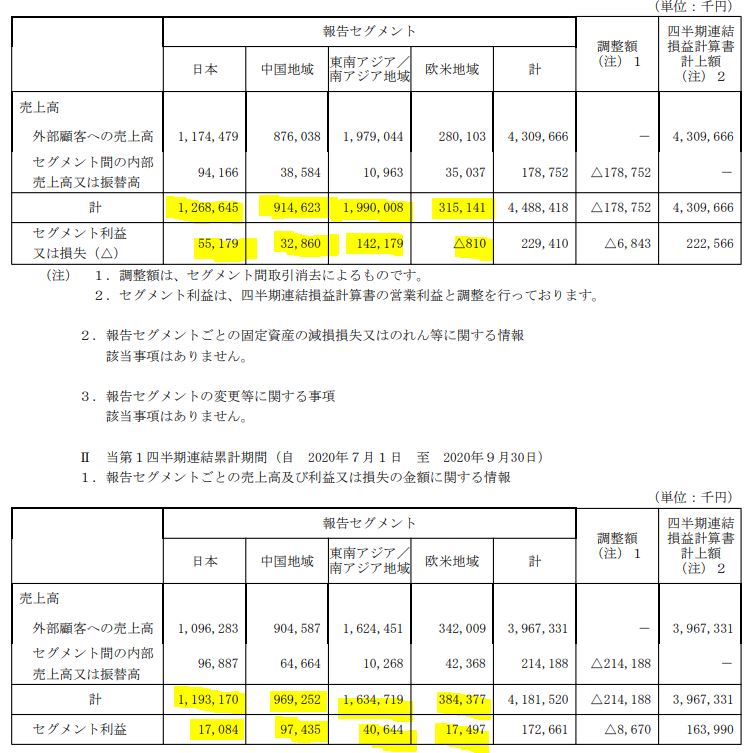

- セグメント別概要です。

- 日本は輸送用機器関連の顧客が復調してきました。減収大幅減益。減収幅7.7%に対して減益幅が69%とデカいのが気になります。固定費回収目途の損益分岐点が高いのかもしれません。

- 中国はコロナ影響ほぼ終息。改革もうまくいっており増収大幅増益!(増益幅が前年比+196%!)

- 東南アジアはフィリピン、インドネシアは回復基調。タイ、ベトナムは収束に向かうい減収(17%減)大幅減益(71%減)ですが黒字維持。

- 欧米はコロナ影響を受けながらも堅調推移。新規投資費用が増加。増収(22%増)黒字化(損失81万→利益1749万)と黒字化

中国が熱いですね。ここに東南アジアの回復が入れば面白い事になりそうです。

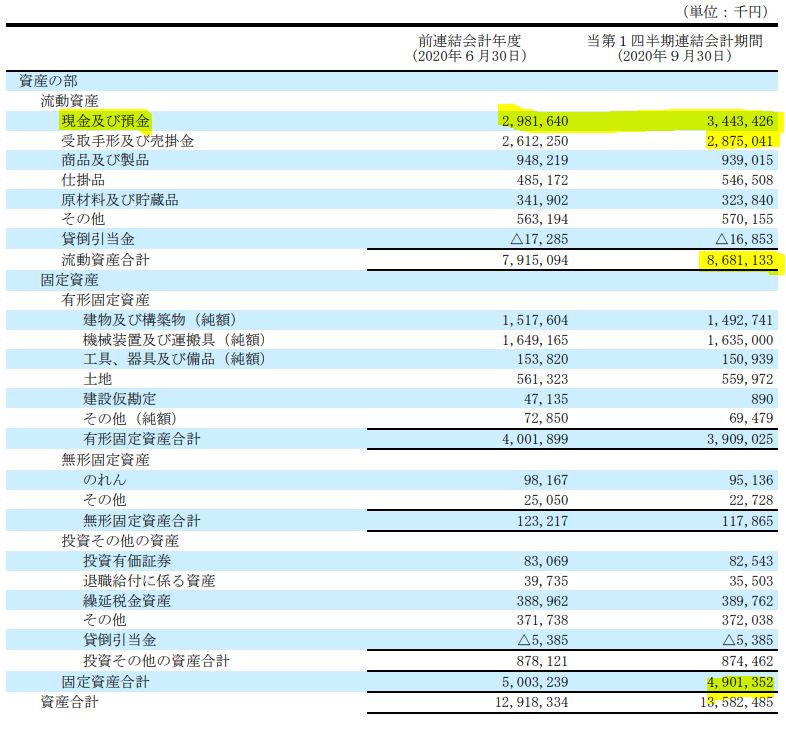

- 財務です。ここは自己資本比率が28%と低いので急激な赤字やキャッシュの流出が無いかは注意が必要です。

- 流動資産は7億増加し86億円。現金預金と受取手形・売掛金が主に増えているので健全な増え方です。

- 固定資産はほぼ変化なし。減価償却が一定進んだものと考えます。

- 総資産135億、固定資産49億円。流動資産86億円。

- 続いて負債です。

- 負債合計は93億円。流動負債は手形と短期借入が上昇し65億円。

- 長期借入金も1億程度増えています。

- 僅かですが借入金や手形の増加よりも現金預金と受取手形・売掛金の増加が多いので財務体質は良化していると見ます。

- 流動資産86億、流動負債65億なのでたちまちの流動比率100%以上でたちまちの支払い能力は大丈夫そうです。

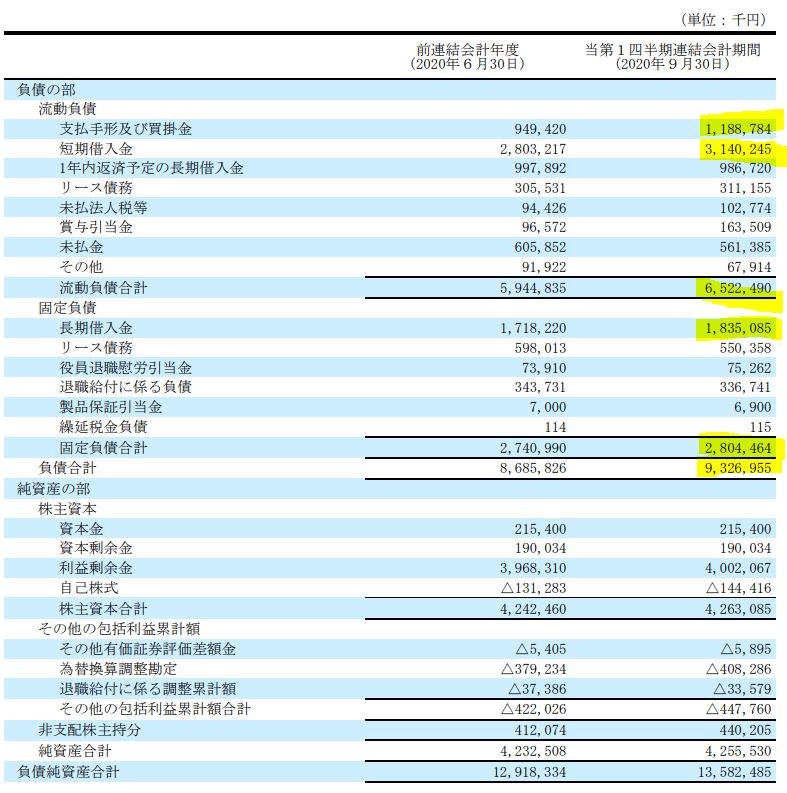

- P/Lです。

- 特段大きく変わったところはなさそうです。減価償却費が前年比で増えているため、投資をしている事が伺えます。

- 営業外でその他が増減しています。

- ここは円高の影響を受けるようですね。為替差損が2900万発生しています。

- セグメント別業績です。

- 日本は減収幅が10%程度に対して利益が1/3に落ち込んでいます。この下げ幅は気になるところです。(減価償却が増えている分の投資はこの日本セグメントでしょうか?)

- 中国地域が激熱です!今期はコロナ影響を受けているにも関わらず前期比増収増益!セグメント利益は前年同期比で3倍になっています!これは良い!

- 一方、稼ぎ頭のアジアがフィリピンのロックダウン等も受けて大ブレーキです。減収超減益。こちらは1/3の利益になっています。

- 欧米地域は健闘しています。コロナ影響を受けているにも関わらず、増収増益!セグメント損失が黒字化へ!

セグメントの僕の印象ですが、良いじゃないですか。これは短期的には数字だけ見ると下げますが買い増ししたくなる水準です。中国の伸びと欧米の回復が良いです。アジアはコロナが終息すれば戻ってくるので….夢が広がりますね。

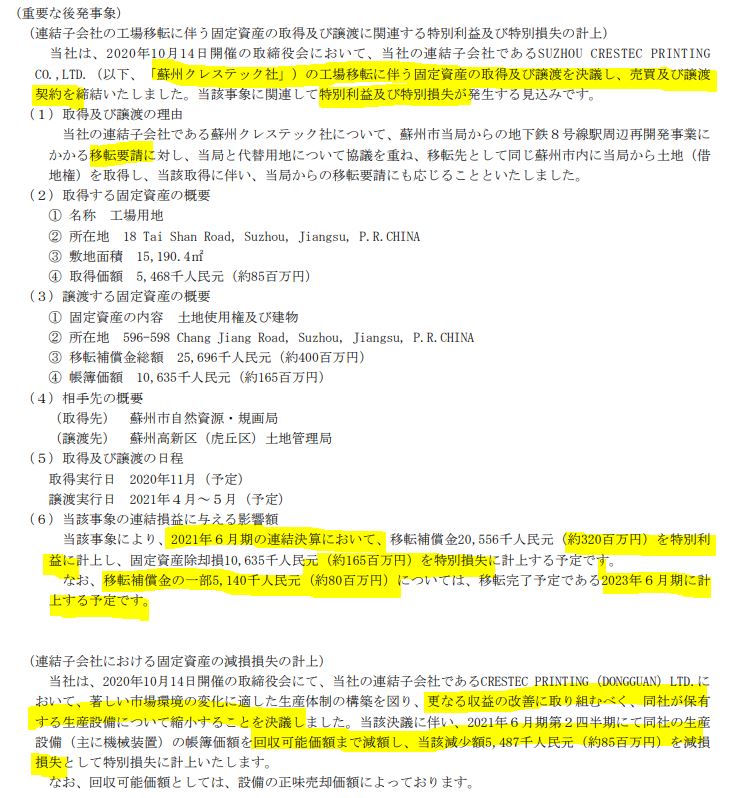

- ところで水を差すような情報があります。

- 中国の上り調子の子会社が蘇州市よりインフラ開発のために移転要請が入っています。これを受け入れる事で、後に移転補償金8000万円が計上されますが2023年と大分先です。

- 他方、これに伴い保有設備の縮小による減損会計を適用し、その特別損失が2021年度第二四半期で8500万計上されます。

- 第一四半期で7000万の純利益なので、第二四半期は同額稼いでも1株益が悪化します。キャッシュアウトは無いものの、数字が悪くなるため、これは嫌気されますね。

クレステックに関しては未来の先の先は明るそうですがここ、半年の先行きは不透明なので決算発表と共に株が売られたのかもしれないですね。他にコロナからの回復が鮮明で配当金も増配している企業が沢山あるので、そこへ資金が流れるのは自然な事です。

耐え時です。

2021年6月期第一四半期決算短信 より抜粋

以上です。

*当記事は個別銘柄について言及していますがあくまで個人の見解・分析であり、売り買いを推奨するものではありません。投資判断は自己責任でお願いします。