資産株投資によって10年で資産を2.5倍にした実績のある!

資産株紹介シリーズ第109弾!(過去記事一覧はこちら)

軸受けメタル専業で最大手。自動車エンジン用や大型船舶エンジン用で世界シェアトップ!(2019年現在)トラック、建設機械、二輪車用でも高シェアを持つ大同メタル工業(7245)です。配当+優待利回りは7.0%です。(20年7月31日現在、株価489円、配当30円、優待500株3年以上前提)

5年チャートは右肩下がりですが過去の営業利益率は6%程度の銘柄です。負債が多いですが、現金同等物は厚いく低PBR銘柄であるため、コロナを耐えれば将来性はある。とみて注目して打診買いしています。

大同メタル工業の魅力は以下!

- 配当+優待利回り6.9%(489円、配当30円、優待は500株QUOカード2000円前提)

- 株主優待はQUOカード500株保有で最大2000円(3年未満1000円)

- 軸受けメタル最大手。自動車用、船舶用世界シェアトップ!国内でも高シェア

- コロナ影響前は営業利益率6~8%で推移

資産株については以下をレギュラー分析・紹介していきます。

- 事業概要

- 配当+優待利回り,割安指標,チャート

- 財務分析(高配当、優待を維持できる体力がどれだけあるか?)

- 業績分析(安定して稼げる利益はどれほどか?)

- 過去10年配当の推移(大きく減配していないか)

- その他(銘柄独自の魅力/リスク等)

分析は以下の

- 10年間で資産価値を2.5倍にした!

資産株ノウハウに従っています。

【10年間で資産価値2.5倍!】資産株ノウハウ 配当+優待利回り5%、利益剰余金が多い、業績安定、実質累進配当 【投資19.】

1.事業概要(軸受けメタル最大手)

2.各種指標(配当+優待利回り7.0%)

株主優待(500株QUOカード最大2000円)、5年株価チャート

3.財務分析

4.業績

5.配当金・自社株買い

6.魅力とリスク

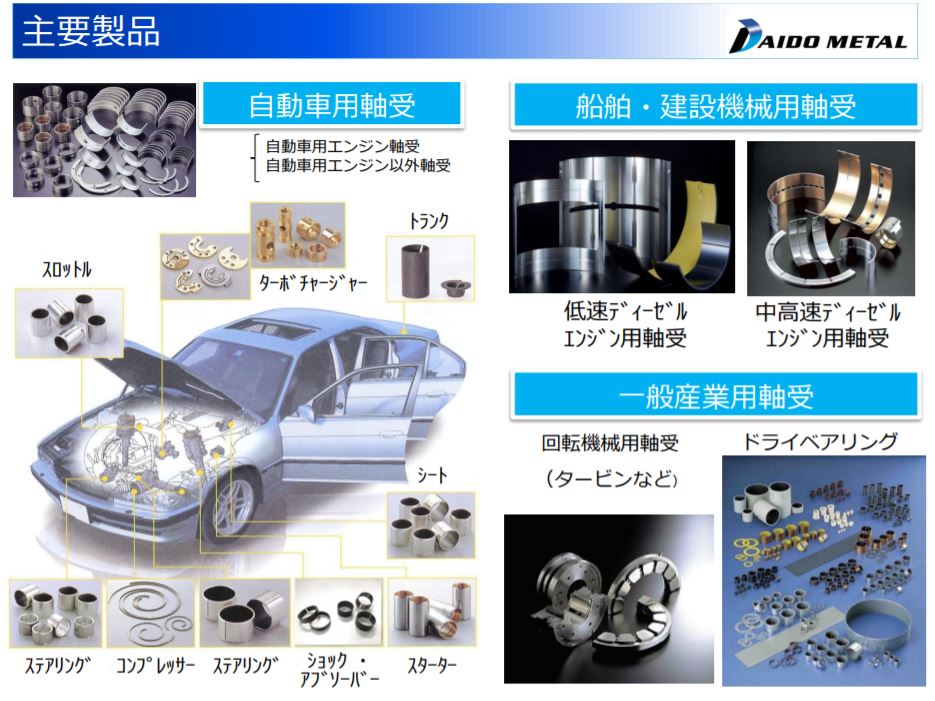

1.事業概要(軸受けメタル最大手)

会社概要です。

- 大同メタル工業株式会社

- 1939年設立

- 東京証券取引所第一部上場、名古屋証券取引所第一部上場

- 事業内容

自動車、船舶、一般機械向けの総合すべり軸受け事業

日本、欧州、北米、アジア、中国に生産拠点を展開。

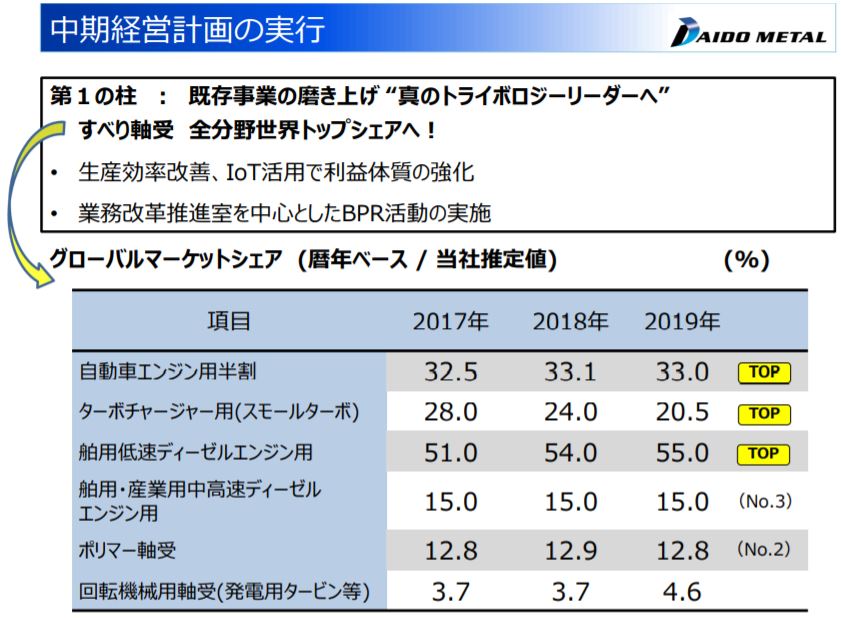

- 自動車のエンジン周りで利用される軸受けは世界シェア33%

- 大型船舶用エンジンの軸受けは世界シェア55%

と世界トップシェア製品を持ちます。(2019年同社推定値)ROSE規制の厳しい欧州向けに鉛フリー軸受けも展開しており好評だとのこと。製品は良いもの持っているようです!

会社概要 より抜粋

事業概要

- 軸受けは大きく、「ころがり軸受」と「すべり軸受」に分かれます。

- ころがり軸受のボールベアリングはイメージしやすいですね。日本精工も大手で良い会社です。(コロナで厳しい事になっています。)

- 同社はすべり軸受の製品を作っています。

- 軸受は摩擦抵抗を減らして容易にものを動かす事が出来ますが、回転をささえる部分に違いがあります。

- 同社製品は小型で形も多様で展開用途が多そうですね。

- 主力は自動車、船舶・建設機械、一般産業向け用途です。

- 自動車は1台で同社部品が数百、数千個使われていそうですね。

- 多品種少量、多品種大量生産が求められるため生産ラインも複雑そうです。(固定費が重そう。)

- 多品種多様用途のため、自動車、自転車、バイク、トラック、建設機械、風力発電、エネルギー施設、新幹線など用途展開先は無限大ですね。

- 動くモノの軸をささえている。良い言葉です。

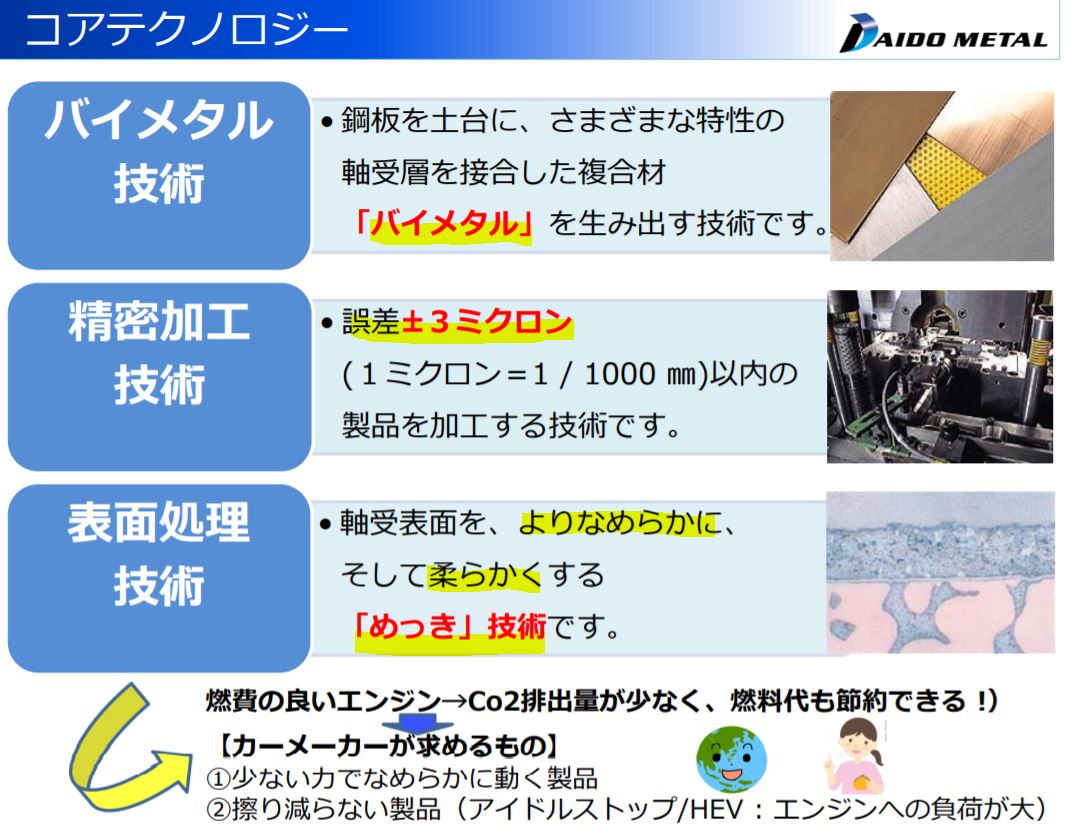

- 同社のコア技術は3つ。

- 多様な特性の軸受層を接合した複合材「バイメタル」を生み出す技術。

- あらゆる動くものの軸として寸分狂わず設置させるための精密加工技術。誤差±3ミクロンは凄いですね。

- 動かすものの抵抗を極限に減らすために、表面をなめらかに柔らかくする事が求められます。それを可能にんする「めっき」技術。自動車用途だとめっきが永久に剥げる事が無い事も求められるでしょうから、品質管理能力も高そうです。

あらゆる製品、動くものに展開できるすべり軸受けを、コアテクノロジーで多種多様に展開。真似る事は容易ではないでしょう。世界シェアトップは頷けます。

2020年通期決算説明資料 より抜粋

決算説明

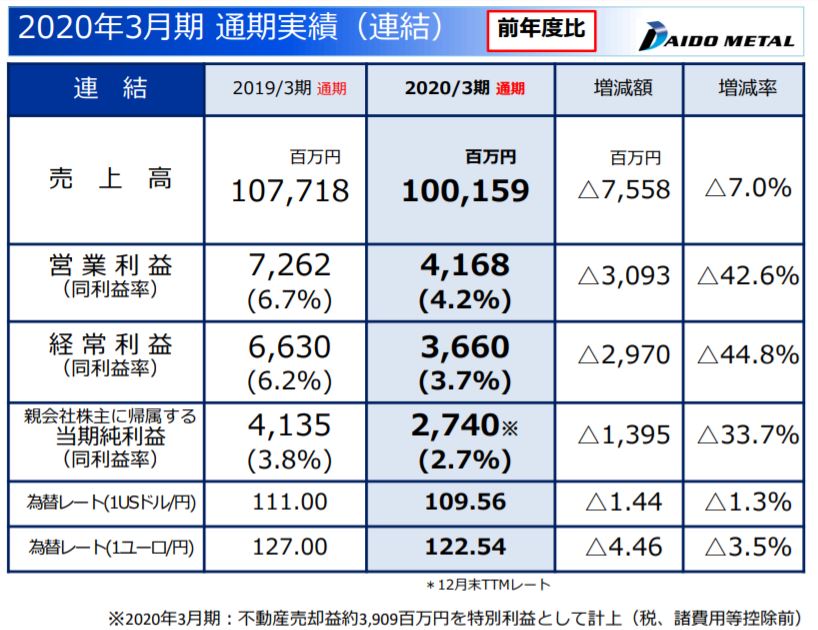

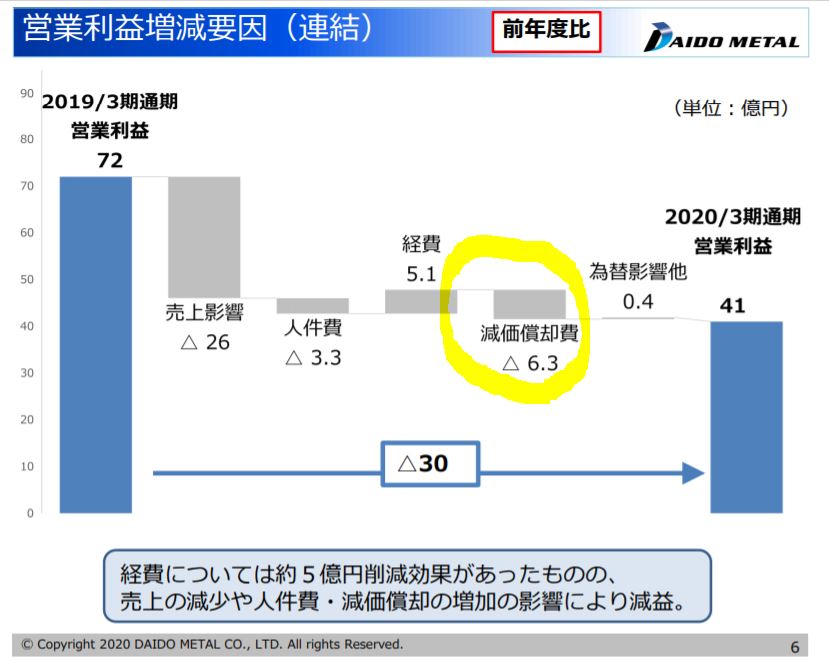

- 続いて決算分析です。

- 20.3期は微減収大きく減益です。

- 船舶用で増収増益シェア拡大したものの、売上・営業利益主力の自動車業界が減速した影響で減収減益。

- 為替も円高になっています。コロナが無くても耐え時です。

- ここは自動車部品メーカーなので資産に占める固定資産の割合が大きいです。顧客要求にきめ細かく対応するため設備投資過多になるのでしょう。

- 「金をかけずに顧客要望を満たすラインを構築する。」もしくは、「投資したら10年はフル稼働できる汎用性の高い生産ラインを構築する。」これが、設備投資が大きい製造メーカーの永遠の課題です。ここを間違えると、速攻で「減損損失」が待っています。

- 想像すると恐ろしいです。例えば、顧客の増産要求に応えるために売上高100億の会社が10億の設備投資を実行。実行したは良いが、1年で仕様変更で使えずに…..償却費が例えば5年消却だとするとあと4年は残っている………僕は製造コンサルの仕事をしているので新規設備投資は確実に投資資金+目標利益が回収できない限りやるな!と強く現場や経営者に言い続けています。知恵を使い、設備投資を如何に減らすかが命です。

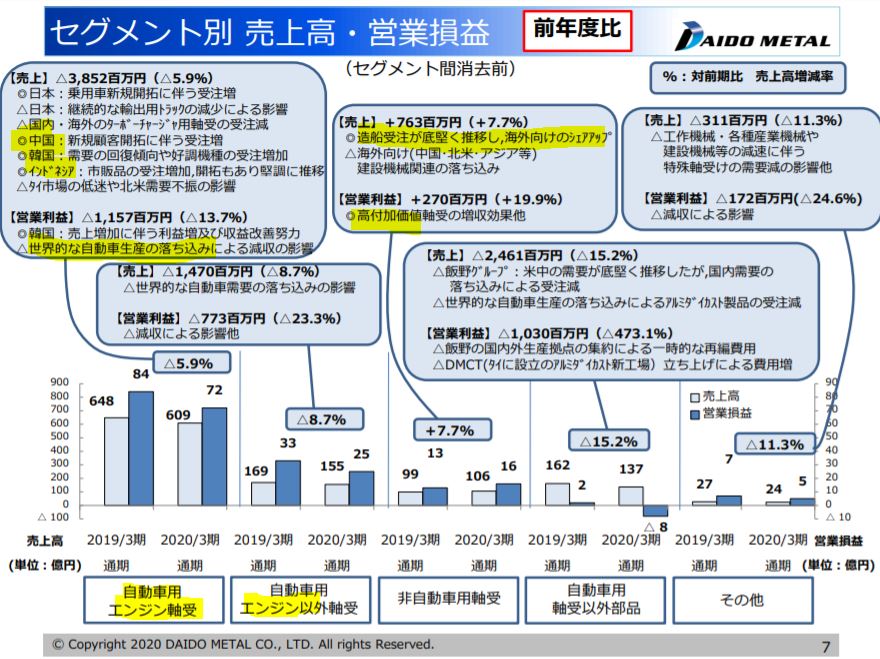

- セグメント別売上高と営業利益です。

- このシート1枚にどれだけ情報を詰め込んでいるのだ笑

- 几帳面で丁寧な仕事をする会社であることが読み取れます。誠実なのでしょう。

- ここでのポイントは

自動車用事業がこの会社の事業生命線(利益の7割以上をここが稼ぐ)

その自動車が世界的に落ち込み同社も影響を受けて今期は減収減益。

だが、自動車用の営業利益率は10%を超えており高利益事業。

今後はアジアや中国の伸びが期待できる。

と見ました。造船用途は小粒ですがここが順調に増収増益になっているのは良いですね。どれほど市場規模があるか読めませんが安定収益源にしてほしいです。

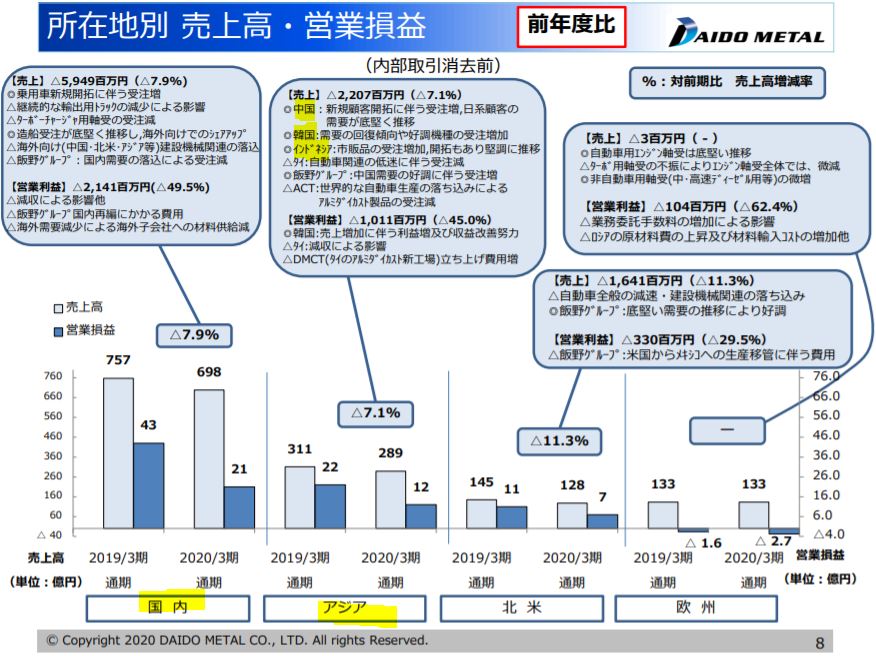

- こちらは国別のセグメント別業績です。

- 意外に国内が売上・利益の主力なのですね。常に新規商品や高単価商品は国内で生まれるのが基本なのでしょうか?自動車は海外で新規商品や高単価商品が生まれる時代になっているかと思いましたが違うようです。

- 海外はアジアが主力ですね。ここはどの自動車部品メーカーも伸びる傾向なのでその流れに乗るのでしょう。

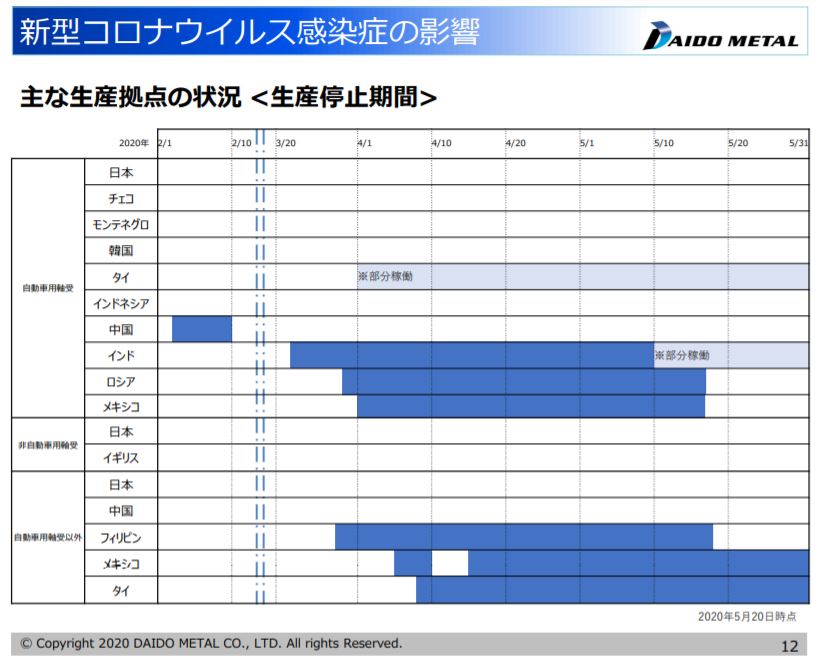

- コロナ影響による生産ライン停止状況です。

- 国内は全く止めていないのには驚きです。同社の部品は小物が多いので生産期間が短く在庫が少ないのかもしれないですね。

- 海外は2ヵ月停止しているところは、停止が延長し続けているところもあります。

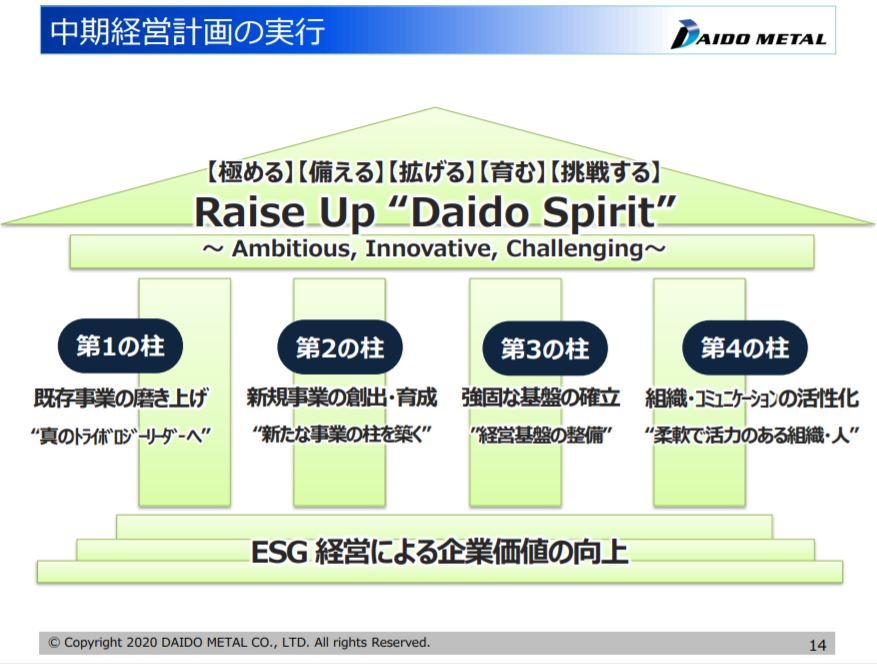

- 中期経営計画です。

- 事業に関係するのは第一、第二の柱部分ですね。

- 既存商品のシェアNo1の商品を増やしていく計画が第一の柱です。

- 施策内容からするとQCD競争戦略に見えます。アジア同業がいると厳しいかもしれません。(価格競争では中々勝てない)

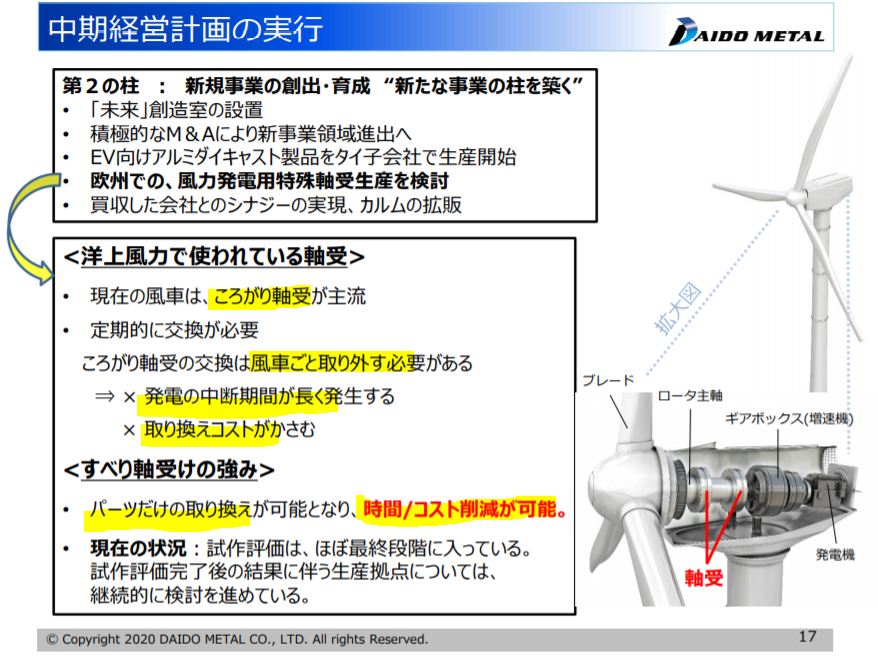

- これは地味ですが良い方策です。第二の新規事業部分です。

- 風力発電で使われる、軸受けをすべり軸受けに変える事で、メンテナンス時の交換時間・コスト削減が狙える。

- これは、顧客からしたら嬉しいです。メンテナンスで止めている時間は利益を生まないので損失でしかありません。これが解消されるならば魅力でしょう。

- あとは、ころがり軸受けと比較して安いか、品質は同程度かですね。

- 日本人らしい改善の発想で好きです。

2020年通期決算説明資料 より抜粋

2.各種指標

(配当+優待利回り7%)

株主優待(QUOカード2000円)5年株価チャート

配当+優待利回りや割安指標、株主優待、チャートを紹介します。

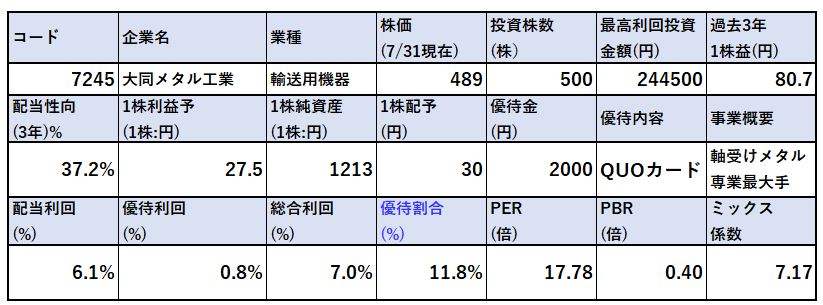

各種指標

以下の指標を表にまとめています。

- 過去3年利益に対する今期配当金予想の配当性向

- 1株配当、優待金

- 配当利回り

- 優待利回り

- 総合利回り(配当+優待利回り)

- PER/PBR/ミックス係数

-

- 減益基調なのでPERは当てにならないですね。

- PBRは流動資産が60%程度あり、その大半が現金預金と受取手形・売掛金と流動性が大半なので換金性が高いものだけで見ると半分の0.8倍程度とざっくり見れるので企業規模からすると割安ではあります。

- あとは、コロナを耐えられるかにかかっていますね。耐えると見れば、今の株価水準は割安と見ます。

- 配当金30円は21年、22年は減配と思った方がいいかと。優待改悪が無く、23年以降は業績が元に戻って25円配程度は出ると見ればこの株価水準で500株取りに行くのは堅いと見ます。

コロナで巨額の赤字が出ないかを見極めたいと思います。収支トントンならば見込ありです。

株主優待(QUOカード最大2000円)

大同メタル工業の株主優待は500株保有でQUOカード最大2000円がもらえます。

株主優待をもらうには

- 3月末日

に500株以上保有している必要があります。500株保有時が優待利回りは一番高く

- 3年未満:1000円

- 3年以上:2000円

になります。

株主優待制度の概要より抜粋

5年株価チャート

- 5年来安値を更新しているところをコロナショックが直撃

- 5年来安値を更新し続けています。

- 自動車の世界販売台数が減速している中のコロナなので企業体力が持つかどうかが心配です。

- 第一四半期の決算見極めたいと思います。

500株保有は一部上場で出来高が多い株なので余裕でしょう。

tradingview よりチャート転載

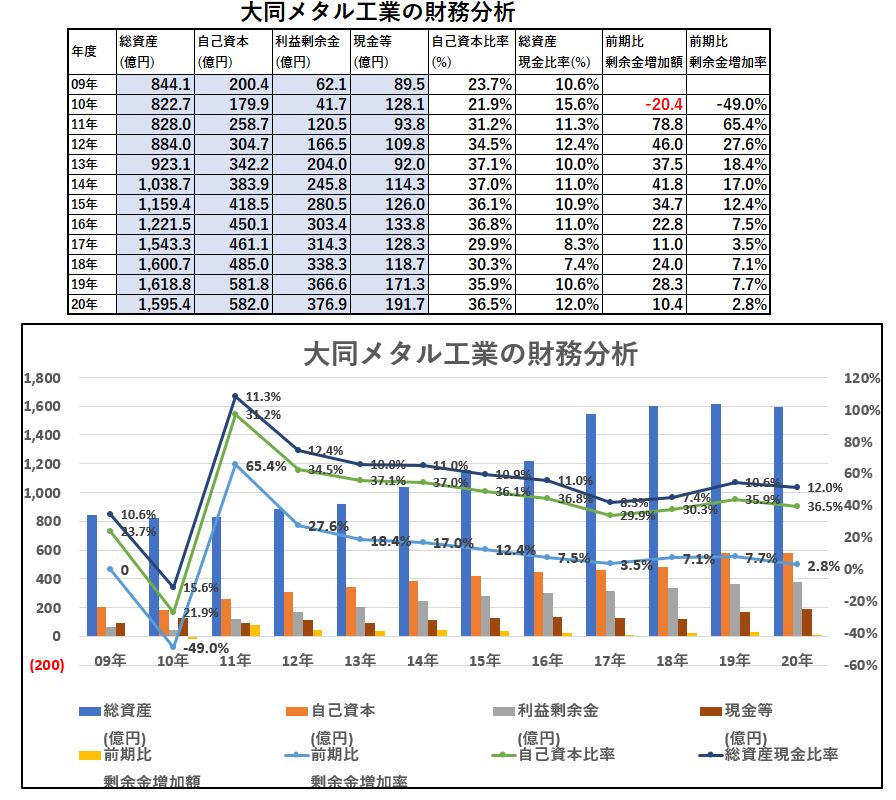

3.財務分析

配当+優待利回りを維持できるか財務体質を調べます。

- 高配当や優待を維持できる体力がどれほどあるのか

- 体力は過去から増え続けているか(高配当と優待を維持しながら体力増強しているか)

を確認していきます。

株主資本の増加と利益剰余金の増加を見る事で財務体質の強化具合を把握します。

現金等の金額推移をみる事で短期的な配当余力や支払い能力がどれほどあるかも把握します。

IR BANKから抜粋して独自に加工ています。(業績、配当・自社株買いの項目も同様)

財務分析

- リーマンショック時に赤字。

- 以降黒字を維持しており自己資本、利益剰余金、現金等の額は増えてきています。

- 同時に固定資産も増えており企業規模が大きくなってきている事が伺えますので自己資本比率や総資産に占める現金等の比率が変わっていないのが気になります。企業体力があまり強化されていない。と見ます。

配当+優待利回りの維持は、コロナ禍では難しいでしょう。赤字でこれ以上財務内容が悪化しないかを見極めたいと思います。財務内容が変わらず無配で乗り切って失望売りで400円前半まで落ちるようであれば仕込みたいところです。

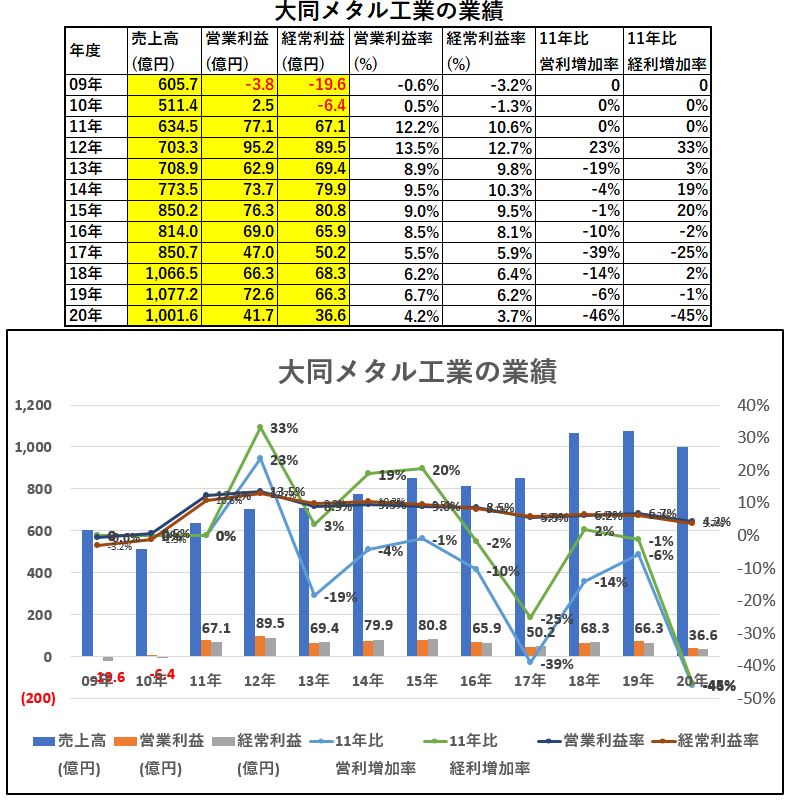

4.業績

配当+優待利回りを維持できるか資産株としての体力を培う業績です。

- 売上高

- 営業利益

- 経常利益

の推移を見ていきます。

- 黒字を維持できるか

を第一に見ます。次いで、効率的な経営が出来ているかを見るために

- 営業利益率、経常利益率

を見ます。

業績

- リーマンショックの影響を2010年まで引きずり赤字。

- 2011年から回復して黒字を継続してきていますが増収営業利益横ばい微減少気味です。

- 営業利益率は高いですがここ3年は下がっています。

- 増収で企業規模が増えた分、生産ラインも増加設備投資がかさみます。そのため、自己資本額や現金等の額は増えても資産の各比率は改善せずという状況です。

- 企業体力が向上しきらないところのコロナショック。厳しい。

今回は減配、無配は覚悟ですかね。

維持すると逆に心配です。

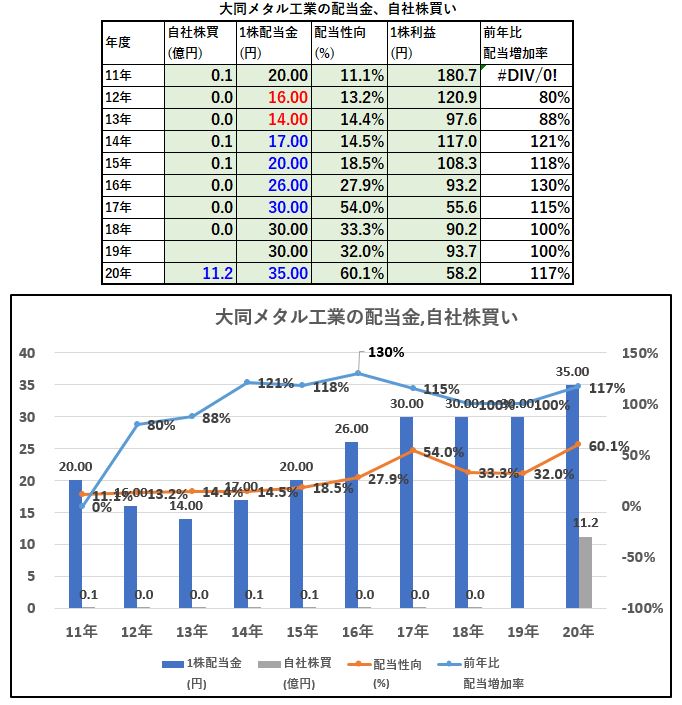

5.配当金、自社株買い

株主還元姿勢をみます。

- 利益の成長と共に安定して配当を伸ばしているか

- 自社株買いを実施して配当・優待維持に繋げているか

- 減益でも配当維持(実質累進配当姿勢)の株主への還元姿勢があるか

などで判断します。

配当金、自社株買い

- 11年の赤字復帰後に減配、以後長期的に増配してきています。

- 財務が厳しいですが株主還元には力を入れている事が分かります。

- 20年は同社では頑張って実施ている自社株買いが入っています。

個人的には無理せずこのコロナ禍では無配で耐える時期と見ます。

6.魅力とリスク

大同メタル工業の魅力とリスクを考えてみます。

魅力

- 配当+優待利回り6.9%(489円、配当30円、優待は500株QUOカード2000円前提)

- 株主優待はQUOカード500株保有で最大2000円(3年未満1000円)

- 軸受けメタル最大手。自動車用、船舶用世界シェアトップ!国内でも高シェア

- コロナ影響前は営業利益率6~8%で推移

リスク

- リーマンショック後に企業体力が向上していない

- 増収だが営業利益が向上せず減益基調

- 世界シェアの良いものを持っている技術力はあるが経営は….厳しい

- コロナ禍では減配、無配の可能性有

事業内容は良いものもってますが、財務が弱いので500株保有はリスクに対するリターンが少なそうです。買うなら21年度の業績は収支トントンで無配か減配は発表で400円以下になったところと見ます。

他に優待株で良いところを拾いながら様子見をします。

以上です!

他の資産株分析も宜しければ閲覧ください。

閲覧有難うございました! 全世界の投資家とランナーに幸あれ!

2020年夏号の会社四季報はお宝銘柄がいっぱいです。ぜひ、この機会にお宝銘柄を探してみては如何でしょうか?

|

|

会社四季報で銘柄発掘をした後に取引する証券会社としてSBIネオモバイル証券はお勧めです。

SBIネオモバイル証券の魅力

- 1ヵ月辺り50万円までの取引きであれば実質手数料月20円!

(220円手数料に200Tポイントが付きます) - 1Tポイント1円で株の購入資金に出来ます

- 1株から株が買えます!(他証券会社と比較し手数料激安!)

- 1株から買えるので株価の高い銘柄も含めて少額資金で分散投資できます

- 月、50銘柄まで1株から定期買付機能があるのでドルコスト平均法に最適

- 100株投資も出来るので、株主優待銘柄の購入にも向いています

- 1株から申し込めるIPO(新規公開株買付)もあります

その余っているTポイントで投資してみませんか?【SBIネオモバイル証券】 ![]()

【金券】の株主優待に興味のある方はこちらの記事もどうぞ

【資産株お勧め6.】7192 日本モーゲージサービス 配当+優待利回り8%超え! 株主優待 QUOカード カタログギフト 増配率437%!

【資産株お勧め15.】8年間 高配当継続! 8904 AVANTIA 株主優待 QUOカード 配当+優待利回り4.8%!

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/199a5609.540b894e.199a560a.4713512d/?me_id=1278256&item_id=19298056&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Frakutenkobo-ebooks%2Fcabinet%2F5911%2F2000008635911.jpg%3F_ex%3D240x240&s=240x240&t=picttext)