9728 日本管財 配当+優待利回り5%以上! 株主優待 カタログギフト ビルメンテナンス業界初上場

資産株投資によって10年で資産を2.5倍にした実績のある!

僕のお勧めの資産株紹介をしていこうと思います。第二弾も僕の保有銘柄、「日本管財」です。安定顧客で業績が安定しており、好財務。株主優待は長期保有で内容が高級化。総合利回り5%超えです。資産株については以下をレギュラー分析・紹介していきます。

①事業概要

②総合利回り,割安指標,チャート

③財務分析(高配当、優待を維持できる体力がどれだけあるか?)

④業績分析(安定して稼げる利益はどれほどか?)

⑤過去10年配当の推移(大きく減配していないか)

⑥その他(銘柄独自の魅力/リスク等)

なお、分析の根本は資産株ノウハウに従っています。

【10年間で資産価値2.5倍!】資産株ノウハウ 配当+優待利回り5%、利益剰余金が多い、業績安定、実質累進配当 【投資19.】

他の資産株分析も宜しければ閲覧ください。

①事業概要

企業サイトより引用

【サービス業】

企業サイトはこちら

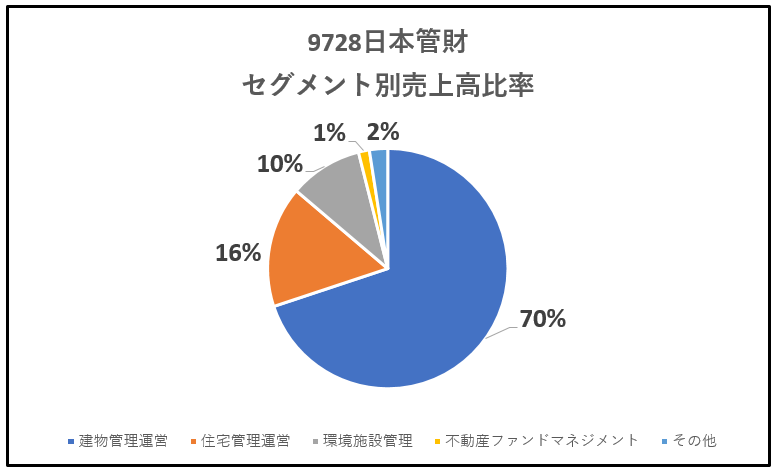

ビルメンテナンスやマンション管理等の管理事業を中心の事業を展開している。環境衛生施設管理事業、警備業も展開。ビルメンテナンス業界初の上場企業。

事業紹介に載っている建物管理に軸を置いた事業展開をしていて良いです。セグメント別利益も構成は同様です。

より詳細に調べられたい方はこちら

2.総合利回り,割安指標,チャート

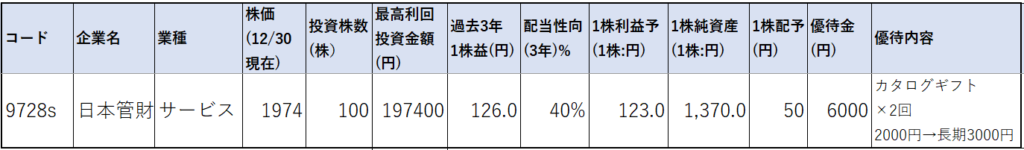

独自にまとめている総合利回りや割安指標を紹介します。

【株価や各種指標】

以下の指標を表にまとめています。

・過去3年利益に対する今期配当金予想の配当性向

・1株配当、優待金

・配当利回り

・優待利回り

・総合利回り

・PER/PBR/ミックス係数

優待は3年長期保有前提です。総合利回り5%超えです!

お勧めな理由

・業績が綺麗に安定している事(10年間赤字なし。収支トントンに追い詰められる大きな減益も無し)

・超好財務であること(利益剰余金 >>>> 有利子負債。その差10倍弱)

・管理ビジネスは契約解除まで安定した収益を挙げられる事業である事

これは本当に資産株向きです。10年単位で安心して持つ事が出来そうです。

指標は高いので、値上がり益を期待して入るには注意が必要です。

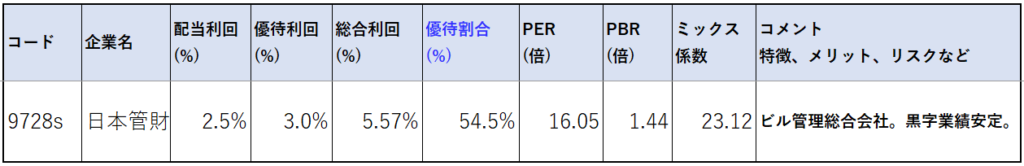

株主優待

日本管財のIRサイト より引用

食品(惣菜、食材、麺類、スイーツ)、調味料、ドリンク、食卓関係の備品など色々選べるようです。

カタログ内容の詳細は「くき」さんのサイトに詳しく載っています。

くきさんの優待紹介サイト

食品が高級でおいしそうですね!

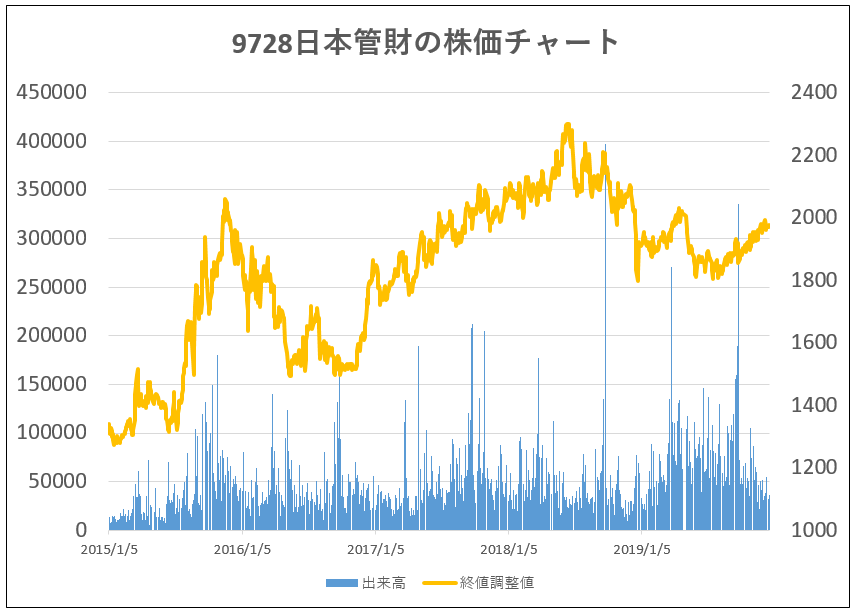

チャート

安定業績を叩き出している上に長期では着実に成長しているので株価も右肩上がりを続けています。

出来高が多いので欲しい時にはすぐに買えて、手放す事も容易に出来ます。出来高が多いので株価の値動きも比較的緩やかですね。

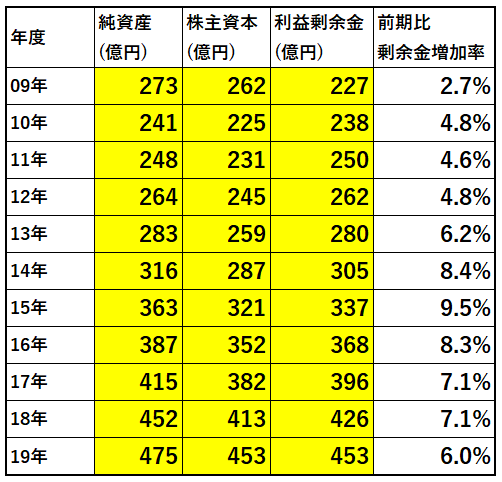

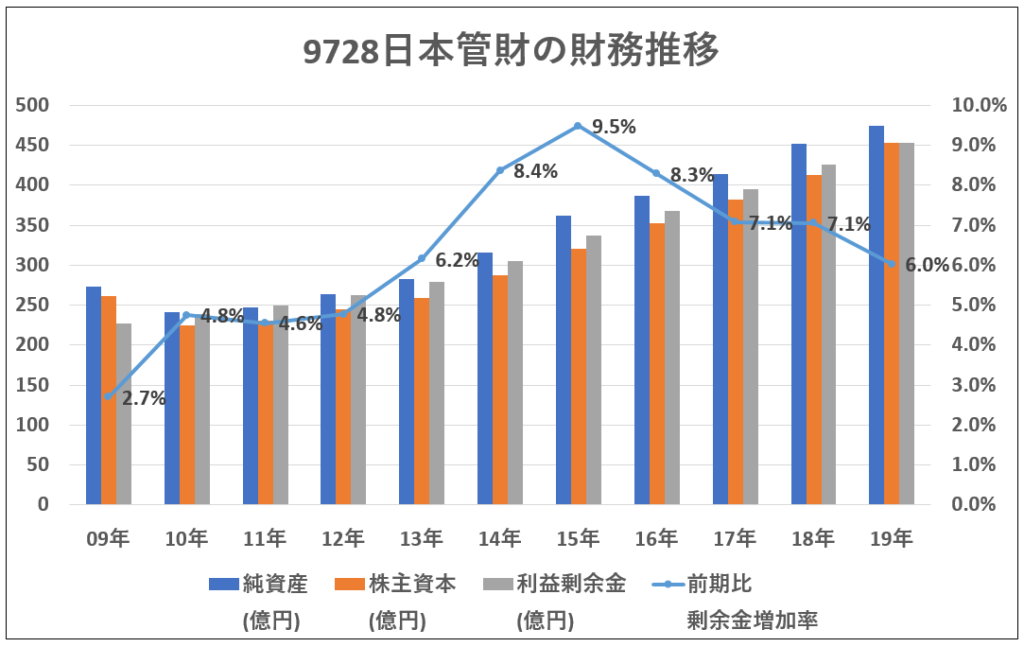

3.財務分析

ここでは

・高配当や優待を維持できる体力がどれほどあるのか

・体力は過去から増え続けているか(高配当と優待を維持しながら体力増強しているか)

を確認していきます。

体力が安定して増えてきているかは主に株主資本と利益剰余金の増加額で確認しています。

なお、以下のデータはIR BANKから抜粋して独自に加工しています。(業績分析、配当の項目も同様)

09年から毎年確実に剰余金を増加させてきています!

ビル管理メンテという事業が手堅い事の現れなのかと思います。直近増加率が落ちてきていますが、12年以前と比べると増加率はまだ高いレベルです。現在の総合利回り5%以上の配当と優待費用を負担しても、利益剰余金を増やし続けているので問題ないでしょう。

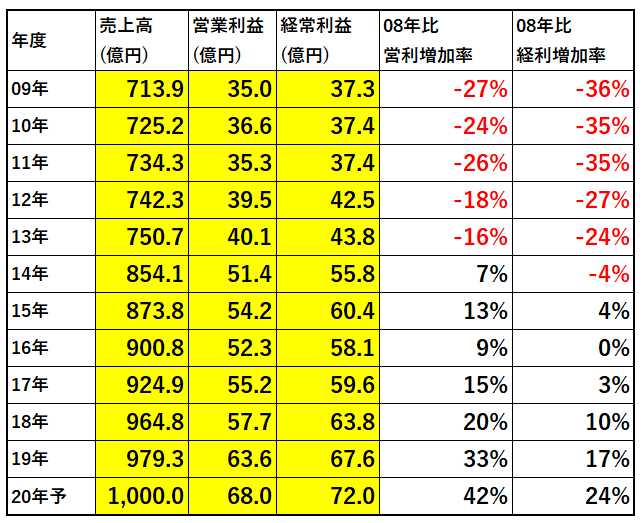

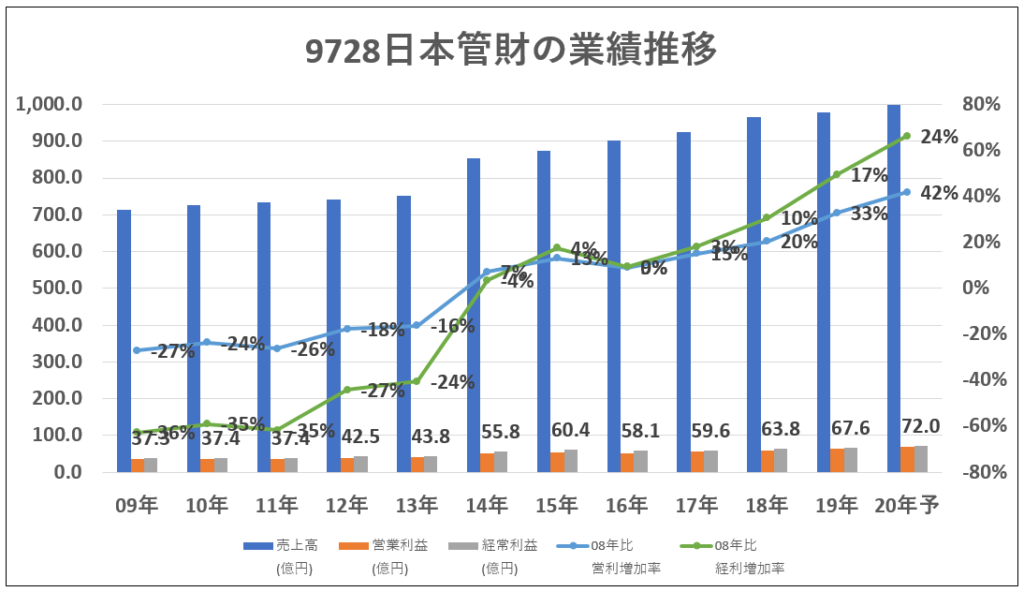

4.業績分析

資産株としての体力の源泉を培う業績です。ここでは

・売上高

・営業利益

・経常利益

の推移を見ていきます。増益基調になっているのが勿論良いですが、資産株として重要なのは現在の配当と優待が維持できる事なので、横ばい基調でもよしです。

減益基調だとしても、配当性向が低ければよしです。

見てみましょう。約10年分の実績と来期予想です。

折れ線グラフは08年経常利益に対する増加率を示しています。

08年がリーマンショックの時でしたが好調だったのでしょう。

・09~14年までは08年比で営業利益、経常利益で減益基調が続いています。

・14年度から目に見えて回復し始め、16年から年々上昇しています。

10年間を見据えると利益は14年以降に成長曲線に入っています。09~13年も08年比でマイナスと言えどずっと黒字確保です。黒字をずっと維持し続けているだけで安心できます。

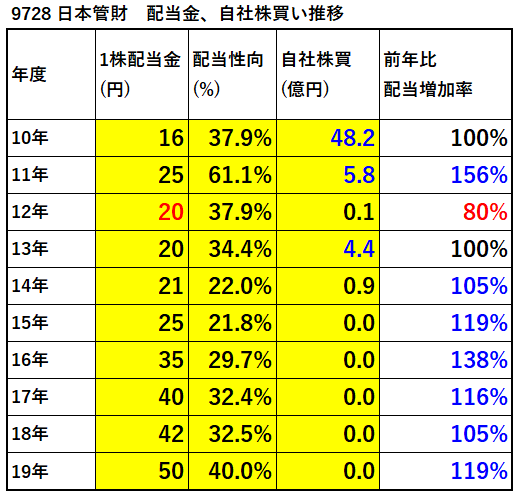

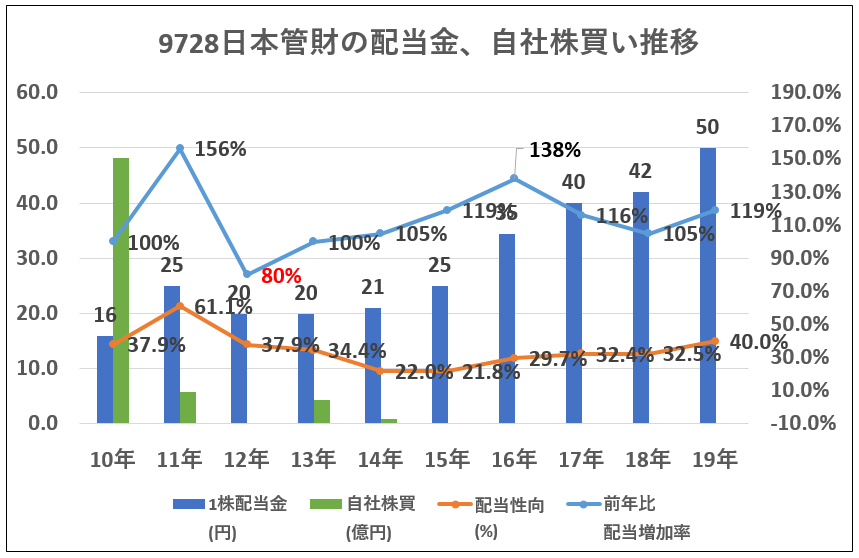

5.過去10年間の配当推移

ここでは株主還元度合いを調べていきます。

・利益の成長と共に安定して配当を伸ばしているか

・自社株買いを実施しているか

などを見ます。

比較のためのデータが取れなかったので10年からの比較となっています。

12年に減配しています。

12年は08年比で業績が悪化中の時なので仕方ない面もあると思います。むしろその前年の11年度に増配している事が褒められる事でしょう。

配当性向は高くないので無理なく業績向上に合わせて増配し続けてきていますね。今後も緩やかな業績成長と安定配当、無理ない範囲での増配をしてもらえればと思います。

6.その他(銘柄独自の魅力/リスク)

僕が考える日本管財独自の魅力とリスクは以下です。

(殆ど経験からくる主観です)

魅力

・ビルメンテという業態が安定ビジネスである事。急減する可能性が低く将来業績が予測しやすい。

・無理のない範囲で増配している事。カタログギフトと併せて総合利回り5%超を享受し続けられる可能性が高い事。

・安定しているという事は市場全体が落ち込んだ時につられて下がった時は買い!という事です。安定しているのでいずれ回復する事が見えます。

・総合利回り5%超なので、魅力の見直し買いが入り2500円も目指すかもしれません。

リスク

・短期的な急成長は望めない。業態や規模からいっても難しいでしょう。

・指標が高めなので、全体が売り込まれる時に予想以上に売り込まれる可能性がある。

→逆に言えば、単元株だけ持っておいて市場が急激に落ち込んだ時にナンピンして増やし続ける戦略は非常に手堅いと思います。何故なら、魅力の項目で述べているのに安定ビジネスなので業績は安定しており、少しずつでも成長していくからです。ナンピンするのであればこういう銘柄が手堅いと思います。

以上です、更に詳しく日本管財を調べられたい方は

会社サイトから有価証券報告書を調べたり

会社四季報で業績、財務、株主構成などを調べられたら如何でしょうか?

僕は19年12月の資産株調査の段階で良さに気づいたため自分とジュニア口座で保有を始めました。資産株として10年単位で保有していきたいと思います。

|

|

他の資産株分析も宜しければ閲覧ください。

宜しければランキングに参加ください。

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/0eb2d4a7.b1ccdd63.0eb2d4a8.384b9fb8/?me_id=1213310&item_id=19819036&m=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F0109%2F4910023230109.jpg%3F_ex%3D80x80&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F0109%2F4910023230109.jpg%3F_ex%3D240x240&s=240x240&t=picttext)