2022年11月3週目の株式投資戦略です。

今回は配当と優待利回りを狙う資産株2の監視対象を掘り下げています。

先週、配当性向が100%等高い状態で無理して増配している銘柄に注意と言っていましたがパイオラックスがまさにその事例でしたね。ここの1株益実力は90~130円ぐらいだと見ています。

財務はピカピカの完璧で相当な好財務です。なので配当性向100%を数年続けることが出来るので第一四半期の強烈な増配が出来たと見てます。

しかし、配当性向100%だと財務を強化していけないかつ、減益だと即減配になる….それを体現してくれています。

僕が同社の経営者だったら高配当に無理なくしていくためには配当ではなく自社株買いを10%、20%水準でドカンとやって、自社株消却してから配当性向上げても50~70%程度で財務を強化しながら増配していけるような戦略にしたいですね。でないと10年単位では持ちづらいです。

以下の考え方で整理しています。

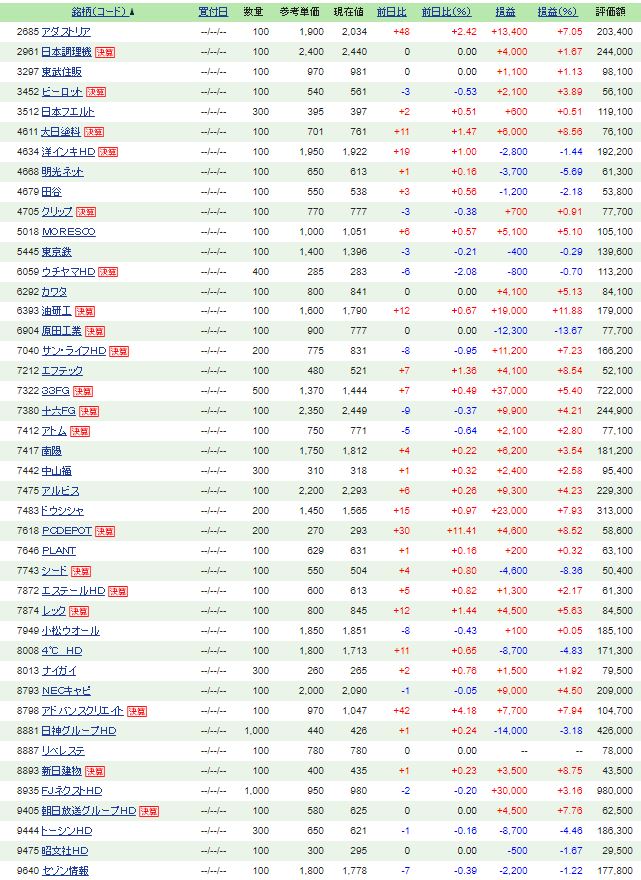

- 監視銘柄の管理と参入タイミングの検討

- 今後の投資戦略や方針検討

僕自身の忘備録以外に以下の方の参考になればと思います。

- 値上がり期待株の投資戦略を検討している方

- 高配当、優待銘柄の投資戦略を検討している方

- どのように銘柄分析や買いタイミングを検討すればよいのか、一事例を知りたい方

*本記事は、推定や憶測が基本であるため、事実と異なる事が多々あります。投資は自己責任でお願いします。

配当+優待のインカム狙い株(資産株2)の戦略検討

- 不動産がやはり光っています。

- 400株以上で優待ももらえる日神グループ

- 800円以下なら配当利回り5%以上の安定黒字好財務株のリベレステ。

- 960円以下なら配当利回り5%以上で1000株買うと優待も付いてくるFJネクスト。

- 先週2倍増配を発表しながらまだ配当性向に余力有。かつ好財務で優待も付いているエスリードを買いましたが、この辺の不動産株は分散して仕込みたいですね。

これら不動産銘柄は…原材料高が収まってくると増益基調に。円高はさほど悪影響は与えないと見てます。(110円、100円時代に業績急落した記述は見当たらず黒字維持。)リーマンショックのような国内需要も細るようなものがくるとどうしようもないですが、でもそれが来た後は復活できる体力を残している企業達。

無理なく自分のできる範囲で高配当。不動産そのものをやるともっといいのでしょうが、目利きが無いのでこういう銘柄たちを分散買いするのは手堅いと思うのです。10年、20年先を見ると。

閲覧有難うございました! 全世界の投資家とランナーに幸あれ!