1.5倍~ダブルバガーを狙うバリュー株分析第34弾!(過去記事一覧はこちら)

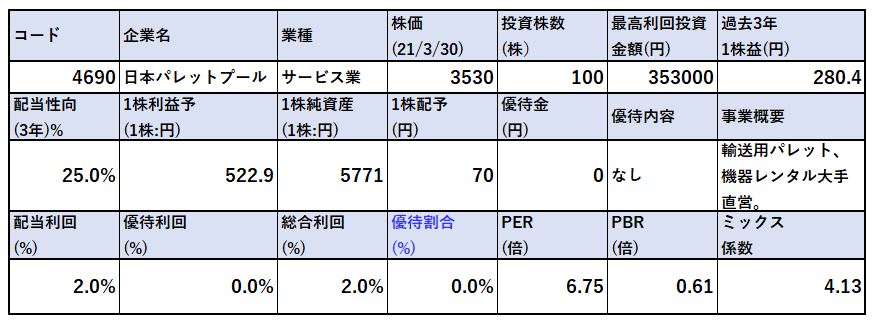

輸送用パレットや機器レンタル大手の日本パレットプール(4690)です。大株主は、日本貨物鉄道、日本通運等、輸送系です。PER6.75倍、PBR0.61倍です。(株価3530円、1株益522.9円、1株純資産5771円前提)

これは難しい株ですが、コロナが流行る前の19年以降に業績が伸び出しており、第三四半期決算で通期経常利益進捗率90%と上方修正が出そうな気配が大きい等注目しています。

コロナ前から好業績で20年、21年と業績好調が持続しているので業界好況期なのか….?と思い打診買いしています。(3/26日に1→2分割発表も)

分割を発表したという事は株主還元姿勢の現れか?(単元を安くして投資家が買いやすくする)好業績と合わせてもしかすると増配も…..と淡い期待を持ち参戦です。

日本パレットプールの魅力は以下!

- PER6.75倍、PBR0.61倍

- 19年以降業績が伸びている事

- 第三四半期経常利益通期進捗率90%で上方修正期待がある事

- コロナ前から好業績の状態で好業績に拍車がかかっている様子

バリュー株は下記の要素を重視して選定しています。

【投資15.】バリュー株投資 ノウハウ ①Mustで絶対に外せない点 「業績向上 or 横ばい」 「指標 割安 」「上場来安値 年初来安値」

1.事業概要(サービス業)

どのような事業で収益を挙げているのかをセグメント分析で掘り下げ、直近の決算内容で業績動向を掘り下げます。

会社概要

- 日本パレットプール株式会社

- 1972年設立

- ジャスダック証券取引所上場

- 事業概要

”1. パレット、荷役および運搬機器のレンタル並びにプール運営に関する事業

2. 一貫パレチゼーションの推進に関する事業

3. パレット作業に付随する各種機器の研究開発、販売に関する事業

4. 前各号に付帯関連する一切の事業”

パレットとはものを運搬する際に、専用の台に載せる事で運搬方法の統一化や運搬や保管効率の向上を目指す道具です。これを日本に広く普及させるために同社は関係、省庁・商工会議所・国鉄・日通などの支援を受けて立ち上がりました。国有事業に近いイメージですね。これは、無くてはならない会社です!

会社概要 より抜粋

事業概要

- 単一セグメントなので事業概要を掘り下げていきます。

- 同社は画像にあるような、木製・樹脂製のパレットを全国16の営業支店と200か所のサービス拠点で運用展開しています。パレットや関連機器のレンタル事業を主に展開しています。

- パレットを使って運搬コストを安く抑えたい

季節変動がある商品を抱えているけど、需要が多い時も少ない時もコストを抑えてタイムリーにものを供給したい

保管に関する管理コストを抑えながら耐環境性を意識した品質にも気を配りたい

こんな業者にはピッタリですね。パレットは形や重さ、大きさが異なるものを同じ運搬形態で詰めるのが一番の魅力です。パレットに統一する事で乗せ替え、乗せ降し等の荷役作業が軽減し運搬方法も1つになるので便利です。 - このパレットに統一して荷物を積載・梱包・運搬する形態を、業界では「パレチゼーション」と呼んでいます。製造現場の物流改善でも多く取り入れられる考え方です(言葉は知らなくても自然とやっている)

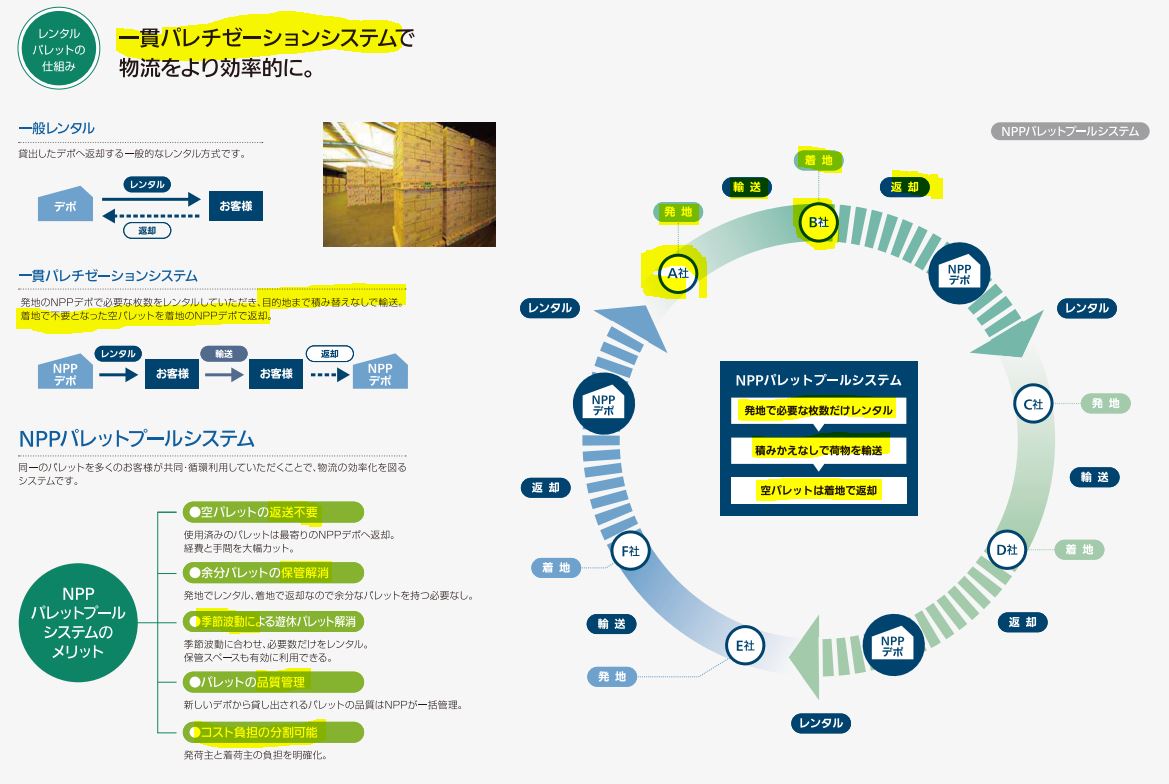

- これは同社のパレットを利用した事業形態の仕組みを表した図です。

- 通常、レンタル会社と契約を結ぶ場合、借りたパレットを使用後は空のパレットを返却しないといけません。ですが、同社は専用の拠点を持っているので空のパレットをわざわざ、発着地に返却する手間は要りません。(例えば、青森の発着拠点から鹿児島の得意先にパレットでものを発送した後、その空パレットを返却する事なく鹿児島の近隣にある拠点で預かるといった具合です。)

- 季節変動に対応できるのは魅力的ですね。飲料メーカー等は夏に消費が激しく冬は消費が落ち込み気味になります。要求パレット数の増減もあるでしょう。自社で運搬システムを全て構築する場合、パレットは夏場の最高需要を見越して揃える必要があり、冬場の不要パレットの保管場所や管理コストがかさみます。同社なら不要な時は返却する事でパレット費用もかかりません。欲しい時は日本全国の豊富なパレットを元に供給できるので、これは助かります。

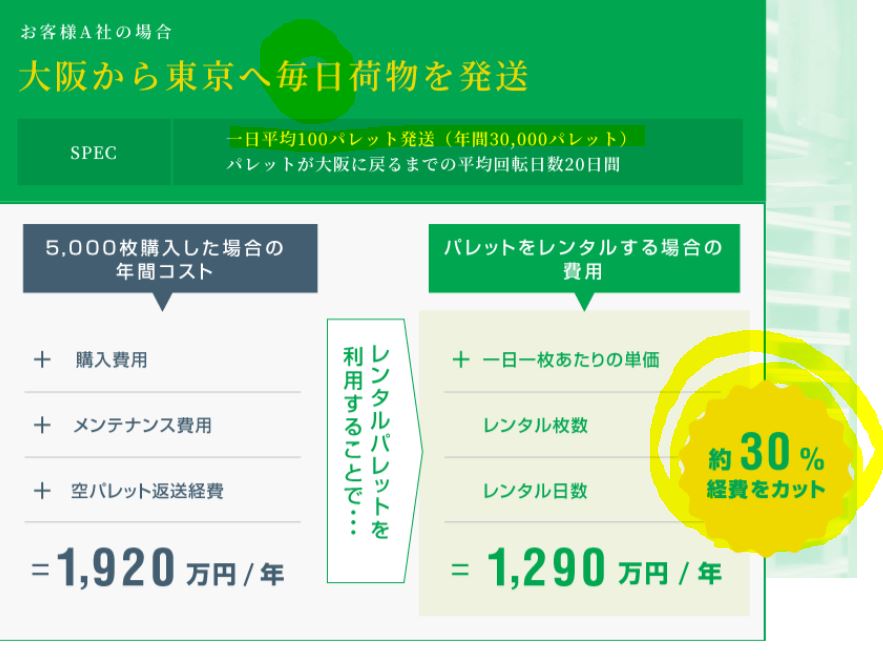

- 物流コストの一例です。

- 驚いたのは毎日大量に運搬するもののレンタルでさえ、自社で持つよりも経費削減になった事例があるとのことです。毎日大量に使うものであれば、自社で受け持ち効率化を進める方が一般的にはコストダウンになります。それを覆した事例ですね。

- 他にも、倉庫に長期間ものを保管する管理コストの比較などもあるため、気になる方は同社サイトを見てみると良いかと思います。

会社案内より抜粋

コスト比較より抜粋

決算分析

- 最新の決算短信を掘り下げます。

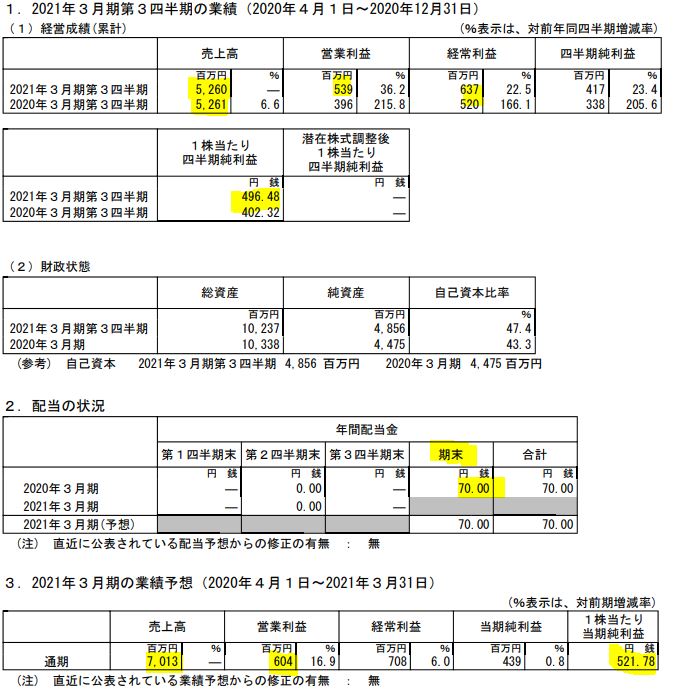

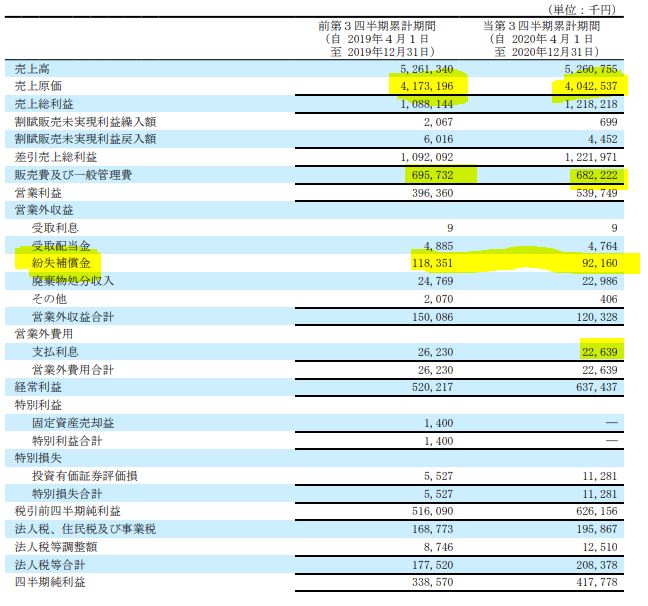

- 21年度第三四半期決算は、売上高横ばいですが営業利益が前年同期比で36%もの増加!1株利益は496円です。これは企業努力が垣間見える数字ですね。美濃窯業と同じ匂いがします。

- 配当は期末一括配当です。3月末の権利落ち後で大幅下落するならばチャンスですね。

- 通期予想は売上高横ばいの営業利益6億(前年同期比16%増)のコロナ禍では強気の予想です。ですが、既に営業利益の進捗率が90%ある事、及び第四四半期は例年季節変動も無い業績であること。これを考えると上方修正の可能性は高そうです。

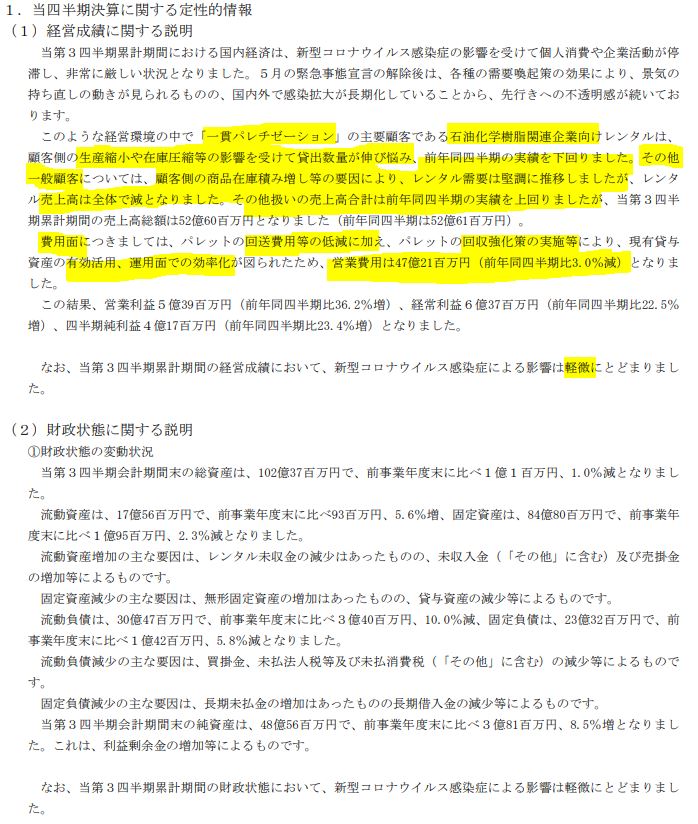

- 定性要因です。

- 同社の主力顧客は石油樹脂関連企業。ここの需要は生産減少を受けて減少。その他一般顧客の堅調でこれを補い売上高横ばいです。需要動向としてはまだら模様の決して手離しでは喜べない状況です。

- 特筆すべきは後半の費用面。パレット回収費用低減や回収強化により運用面での有効化が図られ営業費用は前年同期比3%減となっています。自社努力で業績を増益に持って行った好例ですね!美濃窯業と似ています。

- これはコロナ後の石油樹脂関連企業の生産戻しを考えると22年も期待できるかもしれません。

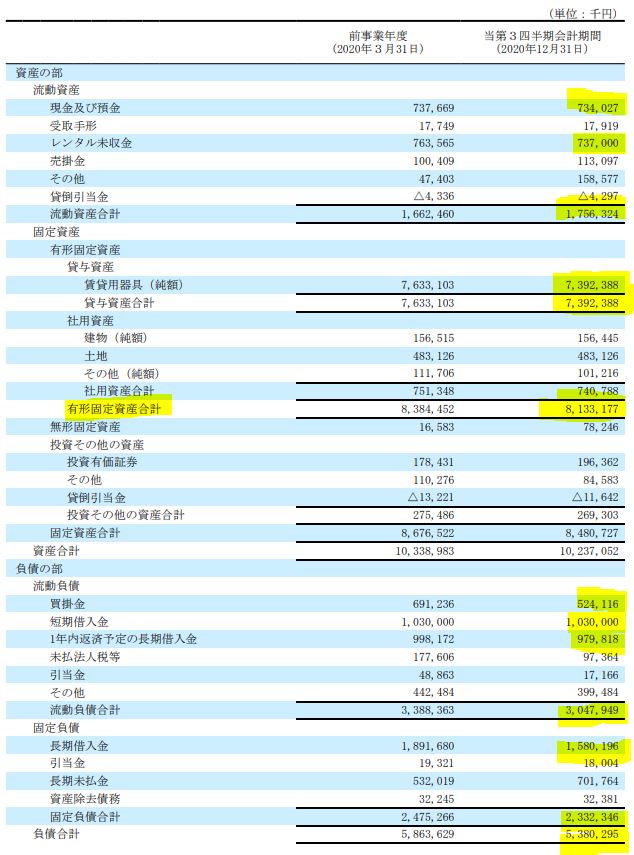

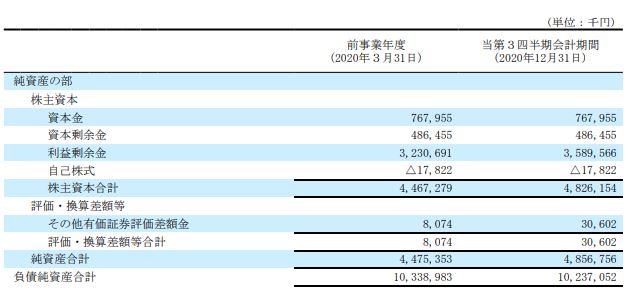

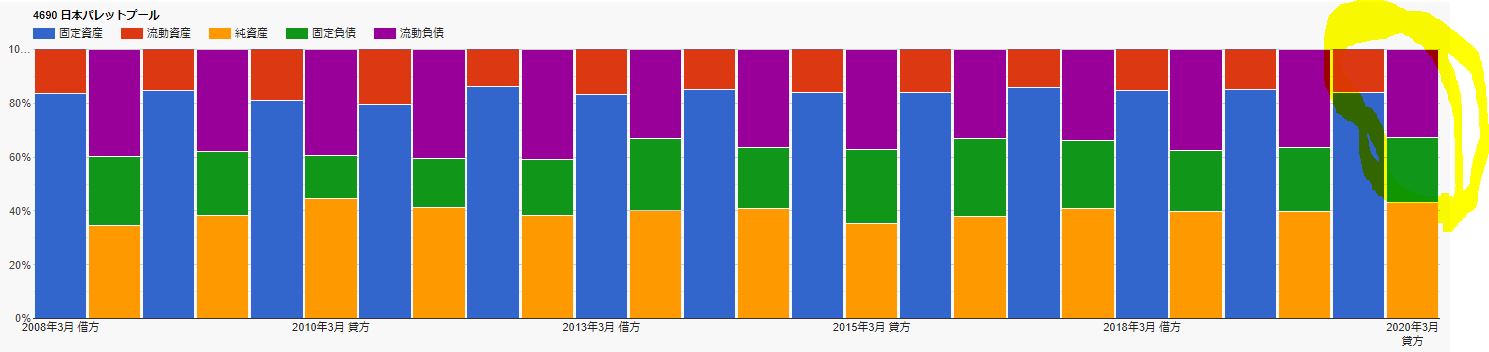

- B/Sです。

- 貸出用器具が資産の7割を占めています。パレット形態はIT機器等と比べてライフサイクルが長い商品に思います。(技術ブレイクスルーが起きにくく長く使える)そのため、減損損失の可能性は低いのでは?と推測します。ただし、パレット等の紛失があるようで、その分の目減りはあるかなと思います。(P/L見ると補填関連の営業外収益がありました)

- 流動負債>流動資産の構図で資金繰りには絶えず苦戦している状況。短期・長期借入は共に多く需要が急減して営業赤字に転落した時は注意ですね。コロナ禍を耐えたのはその状況がたちまち起こる事は考えにくいですが、今東日本&西日本大震災が一気に起こると…..物流網が止まり….等は注意が必要なのでは?と妄想します。

- P/Lです。

- 営業費用削減とあったように、売上原価・販売費、及び一般管理販売費が売上高横ばいで確実に減少しているのが素晴らしいですね。ここに外部環境の良化が上乗せされると面白い事になりそうです。

- 営業外に損失補償金9200万とあります。これが紛失に対する補填なのかと見ています。

- 借入が重いため、支払い利息が定期的にかかります。

21.3期第三四半期決算短信より抜粋

2.各種指標

(PER6.75倍、PBR0.61倍)

株主優待(なし)5年株価チャート

配当利回りや割安指標、株主優待、チャートを紹介します。

各種指標

以下の指標を表にまとめています。

- 過去3年利益に対する今期配当金予想の配当性向

- 1株配当、優待金

- 配当利回り

- 優待利回り

- 総合利回り(配当+優待利回り)

- PER/PBR/ミックス係数

- PBRが低めですが、大半がレンタル関連の固定資産であることを考えると投資家には敬遠されるでしょうね。

- PERが魅力的な水準で同社の過去期末指標から見ても割安です。

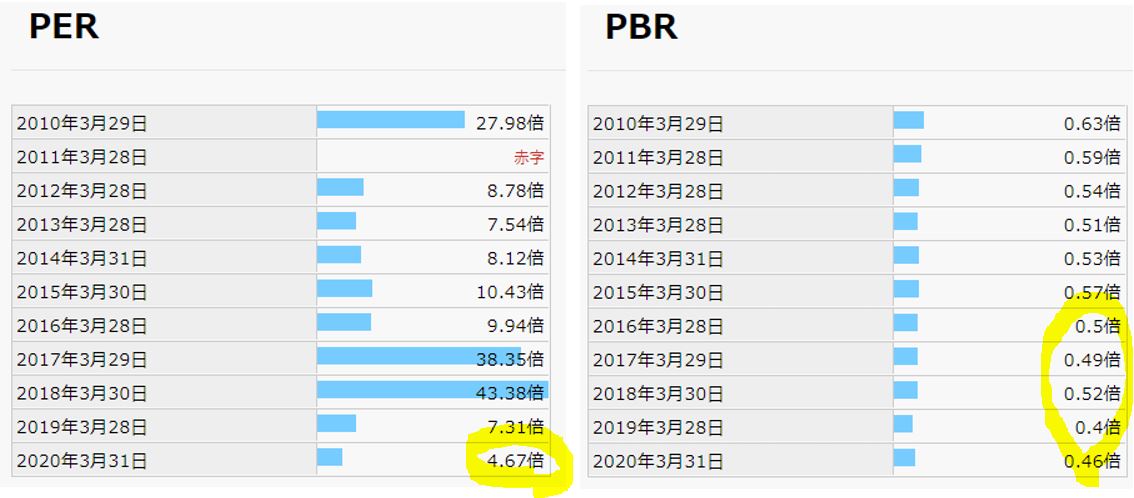

期末PER/PBR推移

- PERは過去10年間割安水準ですね。コロナ禍では5倍を切っていました。

- PBRは0.5倍前後で安定推移です。あの資産内容は市場では評価されないのでしょうね。

株主優待(なし)

日本パレットプールの株主優待はありません。

5年株価チャート

- コロナ前まで注目ゼロの銘柄だったようです。

- 株価は2000~2300円前後で推移。コロナで注目!?

- 5000円台を付けて2000円台に戻り、再度4000円、5000円台を付けて3000円台に落ちて今の位置です。

- 昨日分割発表で一時ストップ高になりました。これを元に切り返せるか!?です。

この銘柄は比較的短期決戦向きかもしれません。株価の動きとIRに注意して保有です。

tradingview よりチャート転載

3.財務分析

ここでは、長期保有に適しているかを見ます。要は

- 短期的な業績悪化で潰れる心配はないか

- 事業継続場で資金繰りが厳しく、無理な状態ではないか

これを見ます。バリュー株は上がるまで長期的に待つ戦法です。潰れてしまうと意味がないのでそこを見ます。配当余力が無くても構いません。

具体的には

- 自己資本比率が30%以下など低すぎないか

- 手元現金は豊富か

- 財務基盤は強化されているか

この辺りを荒く見ます。

IR BANKから抜粋して独自に加工ています。(業績、配当・自社株買いの項目も同様)

財務分析

- 財務は少しずつ良化しているようです。現金預金が少しずつ伸びています。

- 有利子負債も増加しているので相対的な財務バランスは…微妙ですが、負債が増えているという事は需要が増えているのでは?と推測します。

- 資産構成はPL分析でも見た通り悪いです。

- 流動資産を厚くし、借入を減らし、支払い利息コストをゼロにしたいところです。

4.業績

業績は

- 減益から下げ止まった横ばいか

- 長期的に増益基調か

ここをメインで見ます。前者だと株価反転のチャンス。後者だと長期的には上昇するからです。

業績

- 業績は結構バラつきがあります。

- 好調時は営業利益率5%越え。

- 今期は過去10年来最高益が出そうですね。

5.配当金、自社株買い

配当金、自社株買い

- 安定の70円配当。

- EPSは過去10年来最高を記録しそうです。ここ一点に注目ですね。

6.魅力とリスク

日本パレットプールの魅力とリスクを考えてみます。

魅力

- PER6.75倍、PBR0.61倍

- 19年以降業績が伸びている事

- 第三四半期経常利益通期進捗率90%で上方修正期待がある事

- コロナ前から好業績の状態で好業績に拍車がかかっている様子

- 自社努力で営業利益を大きく増益に持って行っている

リスク

- 負債が多いため受注急減は注意

- 大震災発生時に物流網が遮断されると同社の業績にも大きな悪影響を受けそう

以上です!

日の目を見ないバリュー株にも幸運の光があらんこと!!

閲覧有難うございました! 全世界の投資家とランナーに幸あれ!

会社四季報はお宝銘柄がいっぱいです。ぜひ、この機会にお宝銘柄を探してみては如何でしょうか?

|

|

会社四季報で銘柄発掘をした後に取引する証券会社としてSBIネオモバイル証券はお勧めです。

SBIネオモバイル証券の魅力

- 1ヵ月辺り50万円までの取引きであれば実質手数料月20円!

(220円手数料に200Tポイントが付きます) - 1Tポイント1円で株の購入資金に出来ます

- 1株から株が買えます!(他証券会社と比較し手数料激安!)

- 1株から買えるので株価の高い銘柄も含めて少額資金で分散投資できます

- 月、50銘柄まで1株から定期買付機能があるのでドルコスト平均法に最適

- 100株投資も出来るので、株主優待銘柄の購入にも向いています

- 1株から申し込めるIPO(新規公開株買付)もあります

その余っているTポイントで投資してみませんか?【SBIネオモバイル証券】 ![]()

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/0eb2d4a7.b1ccdd63.0eb2d4a8.384b9fb8/?me_id=1213310&item_id=20281131&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F0413%2F4910023230413.jpg%3F_ex%3D240x240&s=240x240&t=picttext)