バリュー株投資によって1.5倍~ダブルバガーを狙う!

バリュー株紹介シリーズ第40弾-①!(過去記事一覧はこちら)

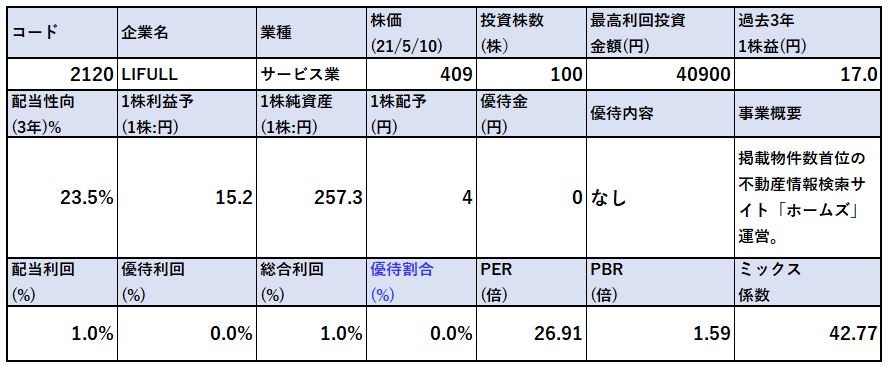

掲載物件数首位の不動産検索情報サイトの「ホームズ」を運営するLIFULL(2120)です。PERは26.91倍、PBRは1.59倍です。(前提:株価407円、1株益15.2円、1株純資産257.3円)

不動産関連はコロナで減益基調であり、同社も同様の傾向ですが、営業利益率は6~13%程度で推移しており高利益率体制。過去の利益が積み上がっており、株主資本・利益剰余金・現金等が増えており好財務化。

これを利用してM&Aを行ったようで、18年以降は巨額の「のれん」が発生しています。(おそらく海外のトロビット社買収の影響)。ここの収益次第で今後飛躍する可能性を秘めているのではないでしょうか。

株価はコロナで360円程度まで下落したあと、450円まで持ち直した後、再び400円前後まで下落している状態。来期は業績回復が見込めるため程よい位置に思います。

LIFULLの指標面での魅力は以下!

- PER26.91倍、PBR1.59倍(期末PERは18年来安値水準。増益基調)

- 株主資本、利益剰余金、現金等は長期的に増加しており好財務体質へ

- 業容拡大のためにM&Aを実施。巨額のれんが発生しているので筋の良い買収か?

- 2020年、10億の自社株買いを投入

- 株価は長期的に右肩下がりであり、値ごろ感有の状態(18年1000円→コロナで360円→450円まで回復も→現在400円前後)

事業概要、直近業績面の分析は以下です。

https://ie36ken.com/category/value-stock/lifull-2120-2

バリュー株については以下をレギュラー分析・紹介していきます。

【前半:指標面、過去実績分析】

- 配当+優待利回り,割安指標,期末PER/PBR推移,チャート

- 財務分析(中長期保有できる体力はあるか?)

- 業績分析(業績安定度や成長性による中長期株価上昇期待はあるか?)

- 過去10年自社株買い、配当の推移(増配や自社株買いによる株価上昇余地はありそうか?)

- その他(銘柄独自の魅力/リスク等)

【後半:事業概要、直近決算分析】

- 会社情報

- 事業概要orセグメント別分析

- 直近決算分析

- その他(事業面での魅力/リスク等)

分析は以下のバリュー株ノウハウに従っています。

【投資15.】バリュー株投資 ノウハウ ①Mustで絶対に外せない点 「業績向上 or 横ばい」 「指標 割安 」「上場来安値 年初来安値」

1.各種指標

(PER26.91倍,PBR1.59倍)

株主優待(なし)5年株価チャート

配当+優待利回りや割安指標、株主優待、チャートを紹介します。

各種指標

以下の指標を表にまとめています。

- 過去3年利益に対する今期配当金予想の配当性向

- 1株配当、優待金

- 配当利回り

- 優待利回り

- 総合利回り(配当+優待利回り)

- PER/PBR/ミックス係数

- 長期的に増収増益基調の情報通信系グロース株です。

- PER26倍は情報・通信系では割安の位置です。(情報通信業のPER平均は東証1部で59倍)。また、18年来の安値です。(ここに注目していています。)

- 業界首位であり、その分野で増収増益基調で高利益率を叩き出しています。

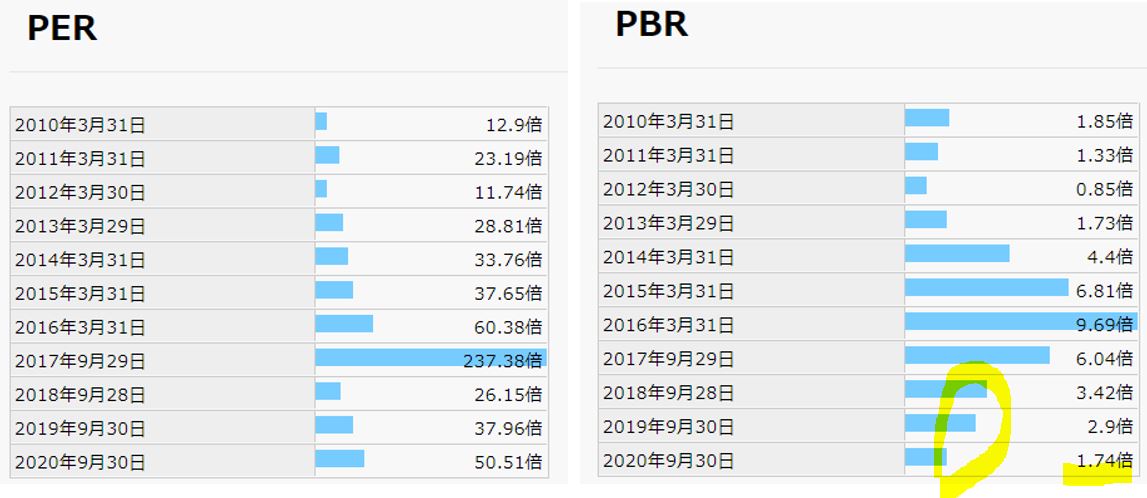

期末PER/PBR推移

過去、実績指標と比較してこの株独自の割安度を調べます。

- PBRは株価の値さがりもありますが、BSPが強化されてきているため1倍台になっています。

- PERは18年の26.15倍に迫る3年来安値水準です。減益基調だとPERはあまり役に立たないですが、来期はコロナの回復が見えているので使い物になるかと見ています。

- チャートで推移を追ってみます。

- 途中16,17年にPERは異常値を出していますが17年は業績が悪かったためです。これを除くと、高い時はざっくりPER50倍程度と見ます。ここが保有した後の目標値でしょうか。

株主優待(なし)

LIFULLの株主優待はありません。

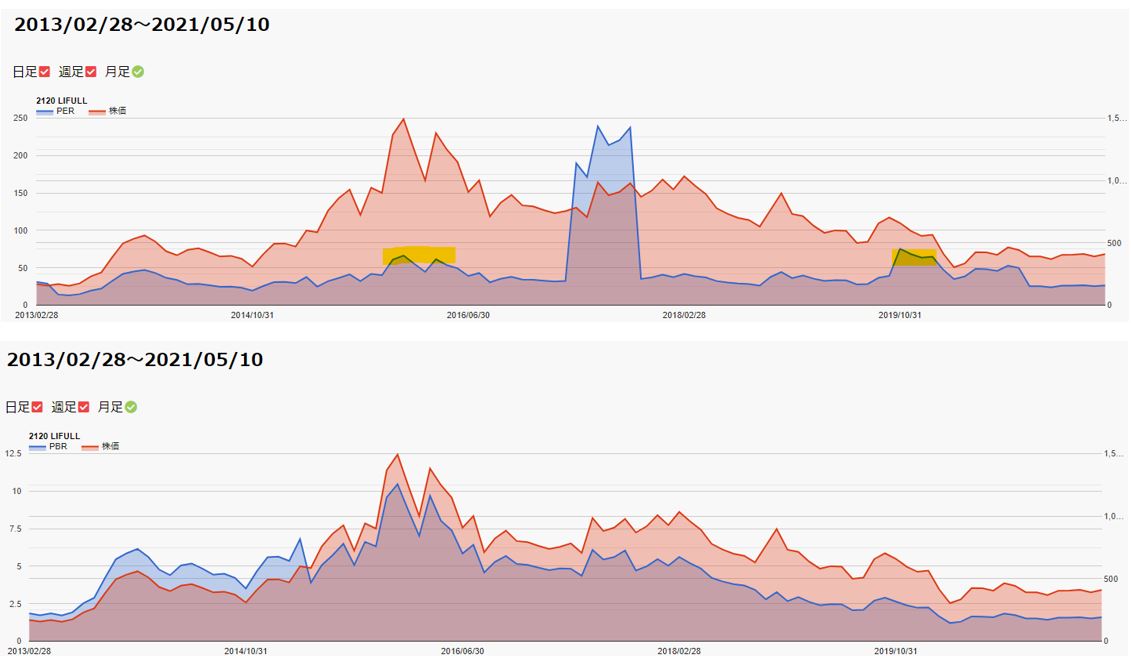

5年株価チャート

- 大好きな形です。

- 18年には1000円台だったんですね。おそらくこの下げは買収案件が絡んでいるのかもしれません。

- 順調に上下動を繰り返しながら右肩下がりでコロナで360円程度を付けた後反発し根固めしている形に見えます。

- こういう過熱感無い状態で業績が底打って上向いてくる銘柄は安心して長期保有できますね。僕は。

100株保有は余裕です。

tradingview よりチャート転載

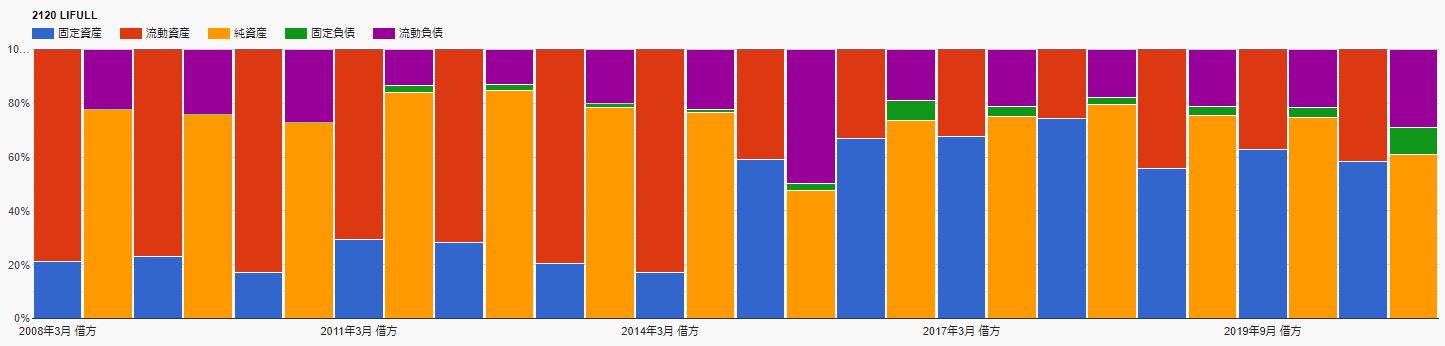

2.財務分析

ここでは、長期保有に適しているかを見ます。要は

- 短期的な業績悪化で潰れる心配はないか

- 事業継続場で資金繰りが厳しく、無理な状態ではないか

これを見ます。バリュー株は上がるまで長期的に待つ戦法です。潰れてしまうと意味がないのでそこを見ます。配当余力が無くても構いません。

具体的には

- 自己資本比率が30%以下など低すぎないか

- 手元現金は豊富か

- 財務基盤は強化されているか

この辺りを荒く見ます。

IR BANKから抜粋して独自に加工ています。(業績、配当・自社株買いの項目も同様)

財務分析

- 株主資本、利益剰余金、現金等は伸びています。

- 他方、有利子負債も18年以降伸びています。

- ここはIFRS決算なので、のれんの扱いは注意が必要ですかね。

- 有利子負債が増えている要因はこれです。

- 18年に何かを買収したようで、200億ちかくになっています。

- 15年にも増えていますね。

- のれんが発生する前は流動資産>>総負債の素晴らしい構図でしたがここが変わってきています。

- 成長のための投資で財務バランスが変わっているので、買収した会社の案件次第ですね。

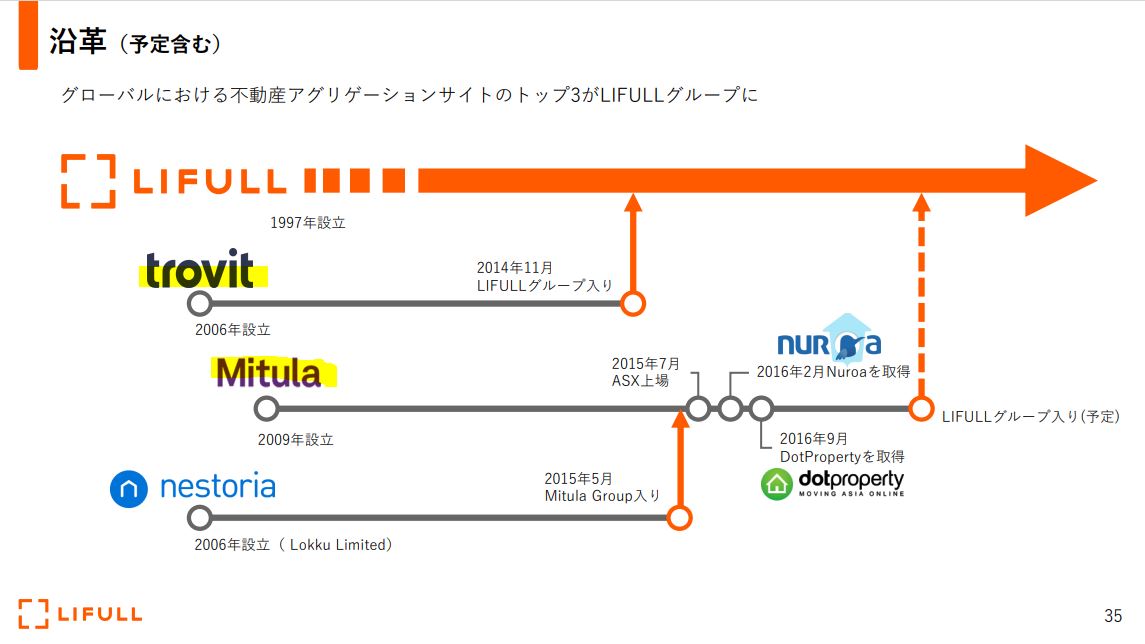

何を買収したかざっくり調べてみました。

- 先ず、15年にtrovitを傘下に入れておりここで、のれんが発生しています。

- 18年以降はMitulaを買収したのが巨額のれん発生の要因ですね。

- いずれも不動産アプリケーション関連のようです。

ここの収益の伸び方やセグメント利益等は次にまた調べたいと思います。

多分、こんな事が出来るのは国内の「ホームズ」による収入が安定しており、ここがキャッシュマシンとなっている関係でM&A資金を確保できたのでは?と見ます。

Mitula group limitedの子会社化について より抜粋

長期保有は安心できます。

3.業績

業績は

- 減益から下げ止まった横ばいか

- 長期的に増益基調か

ここをメインで見ます。前者だと株価反転のチャンス。後者だと長期的には上昇するからです。

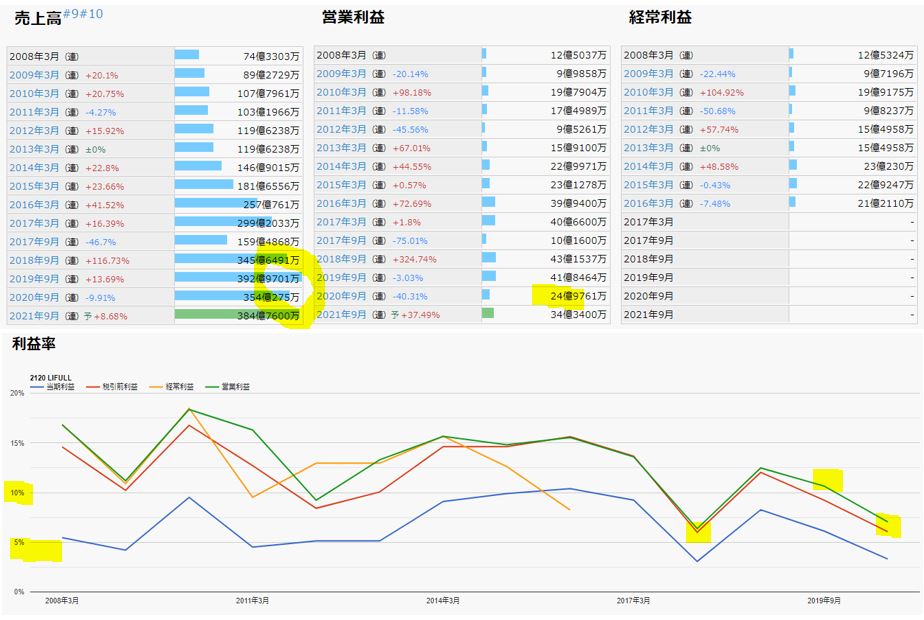

業績

- 業績推移です。

- 17年に大きく落ち込んでいますが、これは決算期変更ですね。長期的には増収増益基調です。

- 15年にtrovit、18年にMitulaを傘下に入れて売上を伸ばしています。20年はコロナで減益になりましたが、前年まで営業利益40億を叩き出していました。コロナ後を見据えてこの水準に復帰する事を考えると期待は出来そうです。

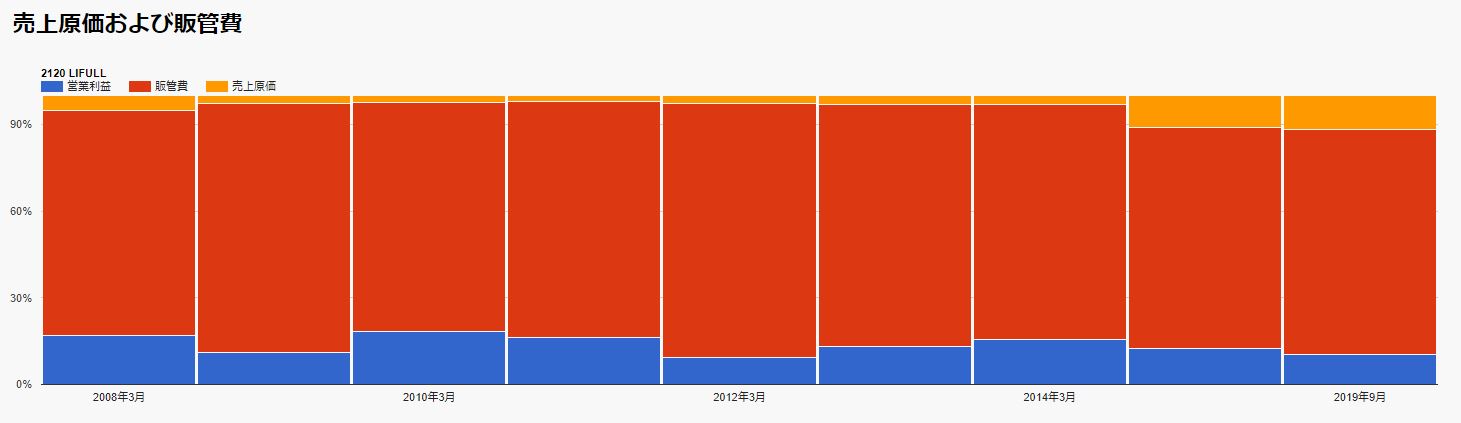

- 営業利益率はM&Aによって買収した会社が国内ほどの収益性は確保できていない関係で営業利益額は増えつつも営業利益率は過去と比較して悪化しています。それでも、5~105はありますね。

- 売上原価が10%未満です。

- 殆どが販管費で占められていますね。ここは自社努力でコスト削減の余地がありそうです。

4.配当金、自社株買い

配当金、自社株買い

- 増配基調でしたが19年に大きく減配。20年に一旦戻してはいます。

- 値上がり期待銘柄なのでむしろ無配で良いと思いますが(配当利回り低いですし。)

- 20年9月の10億の自社株買いは良いですね。もう一度発動してほしいところ。

5.魅力とリスク

LIFULL(2120)の魅力とリスクを考えてみます。

魅力

- PER26.91倍、PBR1.59倍(期末PERは18年来安値水準。増益基調)

- 株主資本、利益剰余金、現金等は長期的に増加しており好財務体質へ

- 業容拡大のためにM&Aを実施。巨額のれんが発生しているので筋の良い買収か?

- 2020年、10億の自社株買いを投入

- 株価は長期的に右肩下がりであり、値ごろ感有の状態(18年1000円→コロナで360円→450円まで回復も→現在400円前後)

リスク

- 業容拡大のために株式交換で増資を行っている。(19年)

- 買収した海外事業の収益性は国内に比べて低く営業利益率の悪化要因となっている

- 海外事業がお荷物にならないかが心配

以上です!

他のバリュー株分析も宜しければ閲覧ください。

バリュー株分析カテゴリー

閲覧有難うございました! 全世界の投資家とランナーに幸あれ!

会社四季報はお宝銘柄がいっぱいです。ぜひ、この機会にお宝銘柄を探してみては如何でしょうか?

|

|

会社四季報で銘柄発掘をした後に取引する証券会社としてSBIネオモバイル証券はお勧めです。

SBIネオモバイル証券の魅力

- 1ヵ月辺り50万円までの取引きであれば実質手数料月20円!

(220円手数料に200Tポイントが付きます) - 1Tポイント1円で株の購入資金に出来ます

- 1株から株が買えます!(他証券会社と比較し手数料激安!)

- 1株から買えるので株価の高い銘柄も含めて少額資金で分散投資できます

- 月、50銘柄まで1株から定期買付機能があるのでドルコスト平均法に最適

- 100株投資も出来るので、株主優待銘柄の購入にも向いています

- 1株から申し込めるIPO(新規公開株買付)もあります

その余っているTポイントで投資してみませんか?【SBIネオモバイル証券】 ![]()

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/0eb2d4a7.b1ccdd63.0eb2d4a8.384b9fb8/?me_id=1213310&item_id=20281131&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F0413%2F4910023230413.jpg%3F_ex%3D240x240&s=240x240&t=picttext)