資産株投資によって10年で資産を2.5倍にした実績のある!

資産株紹介シリーズ第128弾!(過去記事一覧はこちら)

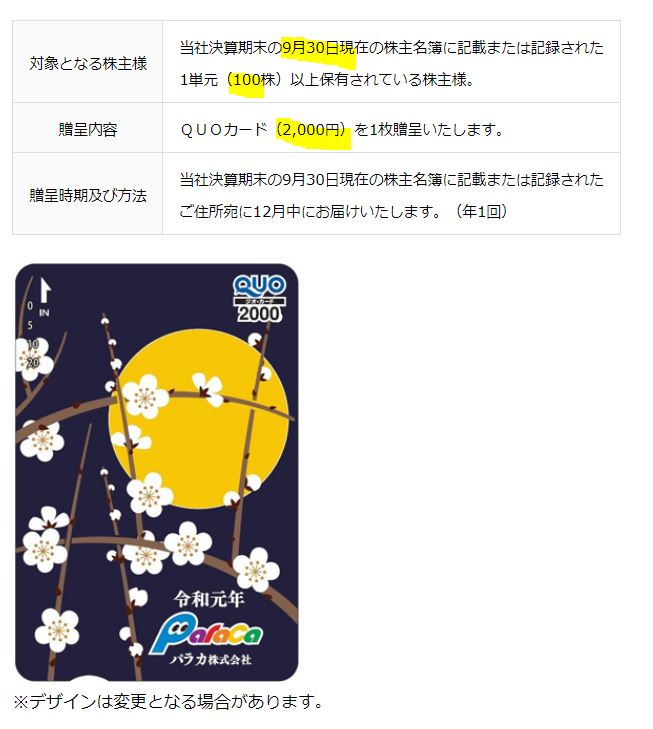

時間貸し駐車場運営を主事業としているパラカ(4809)です。09年配当開始後、非減配!09年から20年までで配当金は10倍以上になっています。(5円→55円) 株主優待は100株保有でQUOカード2000円です。配当+優待利回り4.8%です。(1567円前提)

業績は長期的に増収増益で安定して成長しているグロース株です。直近の業績はコロナ影響を受けて月次売上が4,5月で3割下落、6月から2割減まで回復し、2020年9月期の決算は減収減益予想を出しています。ですが、十分に黒字です。配当も従来の増配予想である55円を据え置いています。

来期21年業績予想がこれから出るところなので短期的にはリスキーですが、長期的には回復するとみています。地方都市中心に事業展開しているところが決め手です。(地方は車が無いと生活が出来ません。だから、地方の都市部駐車場需要は確実に今後も数年、10年単位で見込めると見ます。)

また、同業のパーク24は赤字転落で海外事業が上手くいっておらず無配予想なのに対して、減益で十分黒字で済んでいる事。配当予想も据え置いているところも魅力的です。

東急リバブルとの提携も期待したいところです。

パラカの魅力は以下!

- 配当+優待利回り4.8%

- 株主優待は100株保有でQUOカード2000円

- 配当開始後、非減配

- 10年で10倍以上に増配!

- 長期的に増収増益基調で営業利益率も絶えず10~20%と高い!

- 同業パーク24と比較し、減益で済んでおりコロナの傷は浅い。海外事業が無いので業績予想しやすい。配当据え置き予想。

資産株については以下をレギュラー分析・紹介していきます。

- 事業概要

- 配当+優待利回り,割安指標,チャート

- 財務分析(高配当、優待を維持できる体力がどれだけあるか?)

- 業績分析(安定して稼げる利益はどれほどか?)

- 過去10年配当の推移(大きく減配していないか)

- その他(銘柄独自の魅力/リスク等)

分析は以下の

- 10年間で資産価値を2.5倍にした!

資産株ノウハウに従っています。

【10年間で資産価値2.5倍!】資産株ノウハウ 配当+優待利回り5%、利益剰余金が多い、業績安定、実質累進配当 【投資19.】

1.事業概要(不動産業)

主力収益事業(セグメント分析)や直近決算を掘り下げていきます。

会社概要

- パラカ株式会社

- 1997年設立

- 東京証券取引所第一部上場

- 事業内容:

“駐車場の運営及び管理業務駐車場の運営管理に関するコンサルティング

資産運用と資金調達に関するコンサルティング

太陽光・風力・地熱等再生可能エネルギーの供給に関する事業

その他関連業務”

“永遠のあと百年”

大不況の最中に生まれた同社

- 開発形態として自社駐車場を所有

- 還元方式として土地オーナーと同社の共存共栄方式で地域一番戦略を築く

- 軽自動車専用駐車場

等、独自の戦略を展開する事で「持続可能性の向上」と「永遠の未完成、これ完成なり(宮沢賢治)」の思想の精神を、永遠のあと百年の基本理念に込めています。

セグメント分析

単一セグメントであるためセグメント別業績情報はありません。

事業概要として

- 賃貸駐車場

- 保有駐車場

- 太陽光発電

- カーパーク/バイクパーク/バスパーク予約

等を展開しています。

事業案内 より抜粋

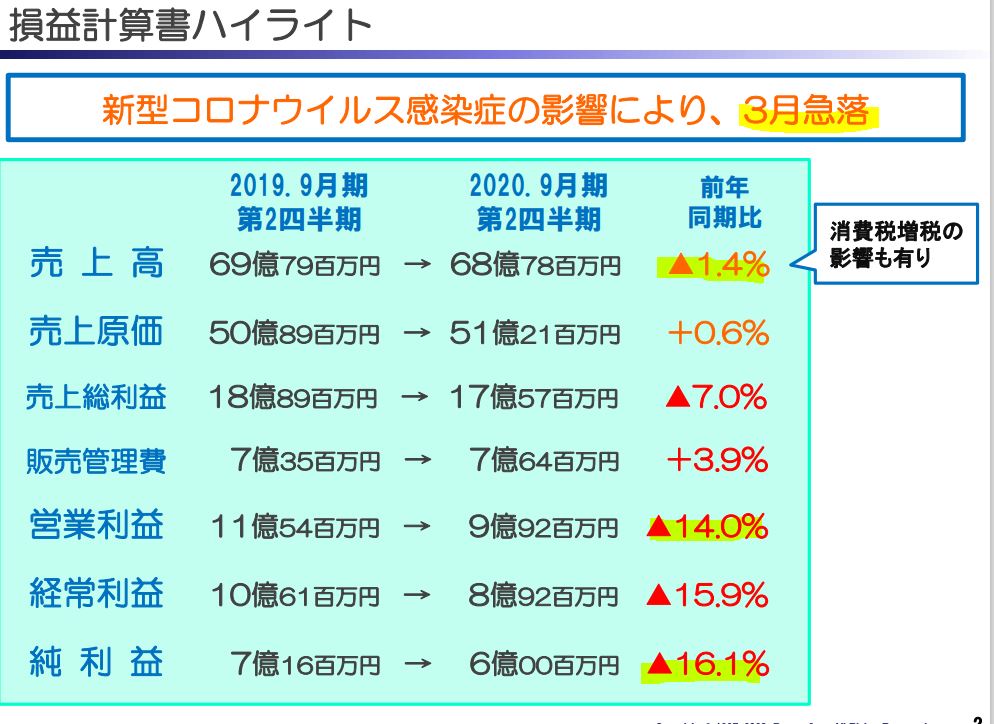

決算分析

- 2020年9月期中間決算説明資料を掘り下げます。

- コロナ影響をモロに受けて減収減益になっています。売上高は消費増税の影響も受けています。

- ですが、僕の印象は「コロナを受けてたったこれだけで済んでいるのか?」です。

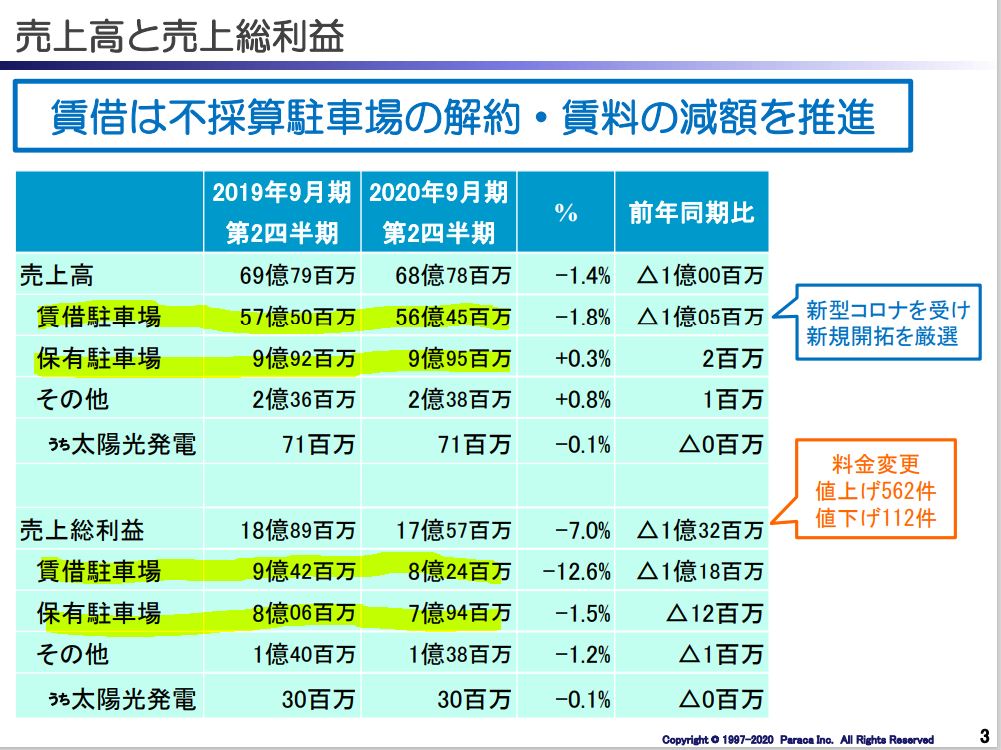

- 単一セグメントですがこれがいわばセグメント別業績に当りますね。

- 売上高の主力は賃貸駐車場ですが、利益だと保有駐車場と二部します。

- 保有駐車場の営業利益率は半端ないですね。80%を超えています。

- その秘密は…

- 次のスライドにありました。

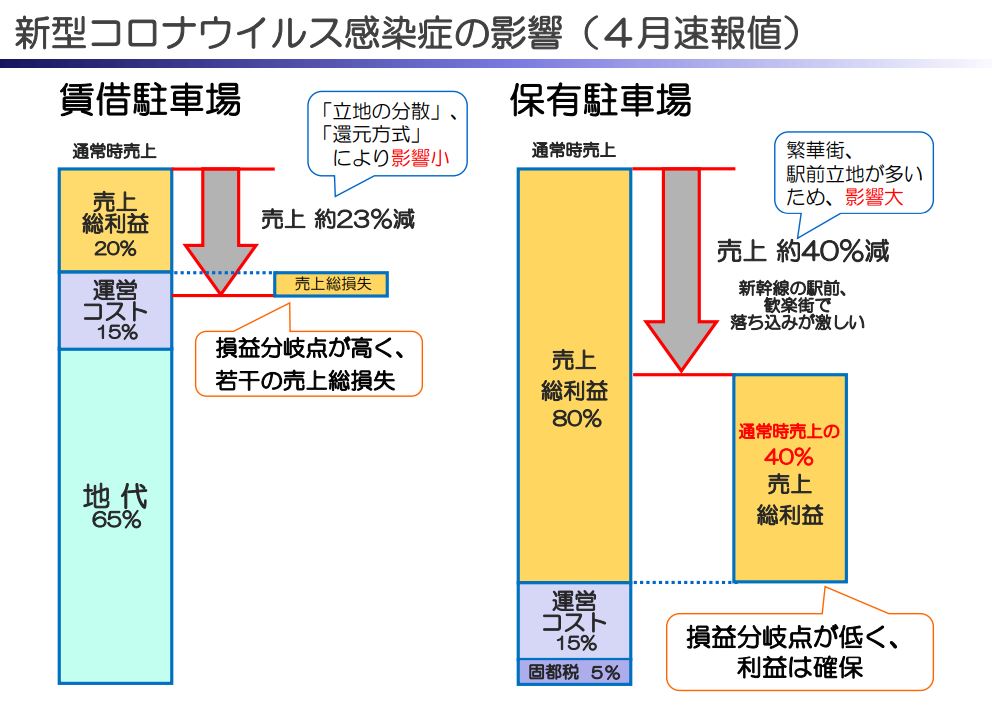

- これはコロナで大幅減収を受けている4月の賃貸駐車場と保有駐車場の売上総利益を表したグラフです。

- 地代があるため賃貸駐車場の利益率は低くものによっては損失が発生しています。

- 保有駐車場には地代が無いため、売上総利益率がなんと!80%もあります。なので大幅に売上が落ちでも売上総利益率40%が確保できるというわけです。ストックビジネスなのにこの利益率は相当強いですね。

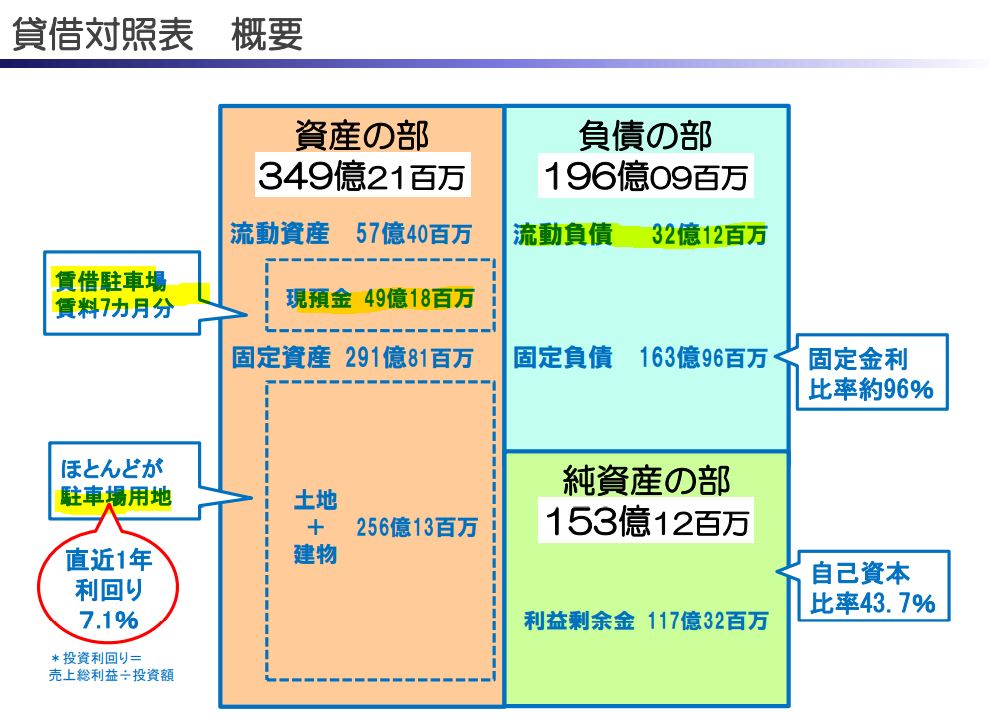

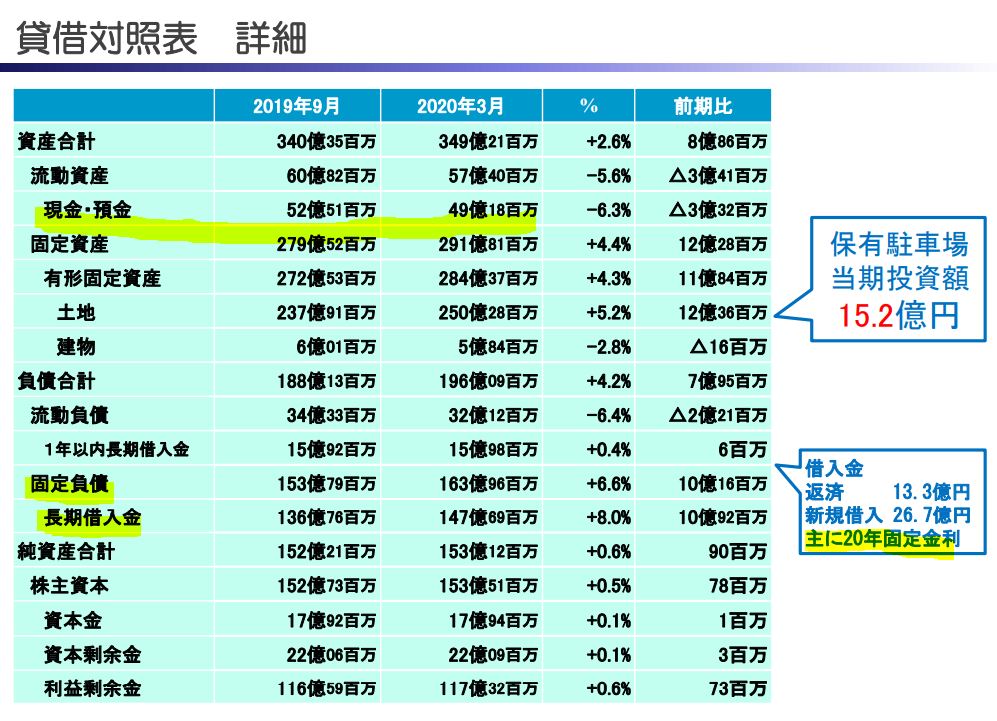

- 簡易財務です。

- ここでの資金繰り生命線ポイントは現金預金ですね。49億円と減少していますが、賃貸駐車場の賃料7ヵ月分はあります。売上は減っていますが4,5月で3割減。6月で2割減程度で収まっているので資金繰りは問題ないと見ます。

- 固定資産は事業展開用の土地と建物なので主力事業に集中していて良しです。

- B/Sの詳細です。

- 現金預金は3億へっていますが流動負債は変わらずです。

- 現金預金が流動負債の1.5倍ほどあるので大丈夫かと思います。

- 負債は大きいですが固定負債は20年固定金利物なので返済期限は長いです。

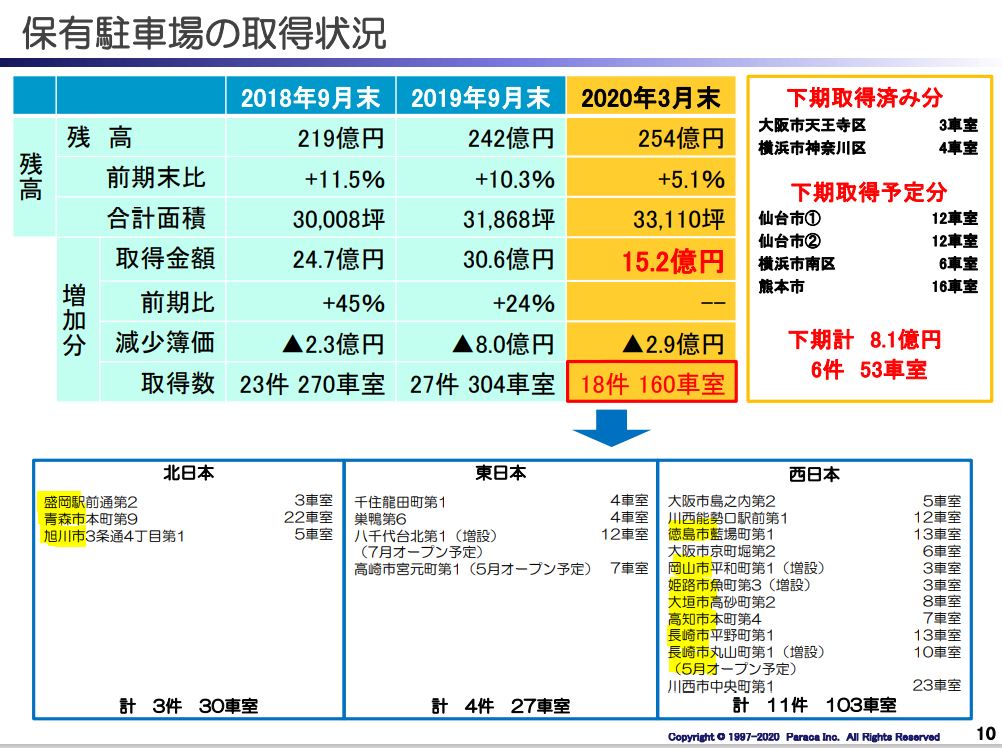

- 新規取得契約は北・東・西日本と多岐に渡ります。

- 西日本は地方都市中心で伸びているのが良いですね。僕はここに注目したいです。

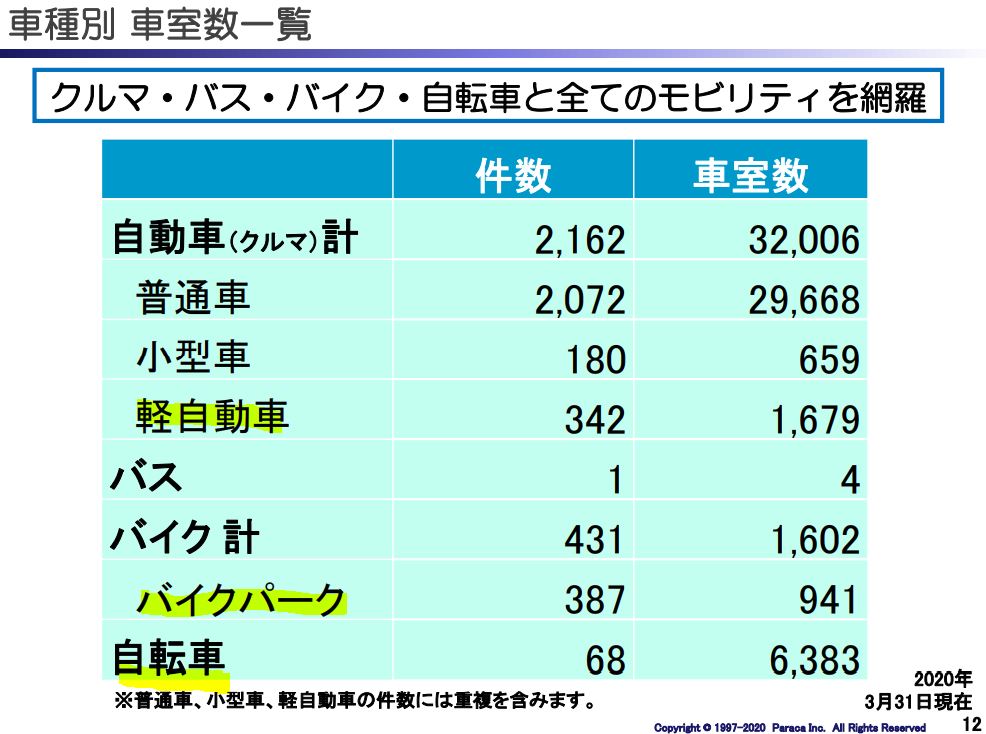

- 普通車だけでなく小型車、軽自動車、バイク、自転車関連と多岐に展開しているのが良いですね。

- 地方では軽自動車は多いので地方都市を攻めるならもってこいです。僕も軽自動車の割安パーキングあれば優先して止めますし。

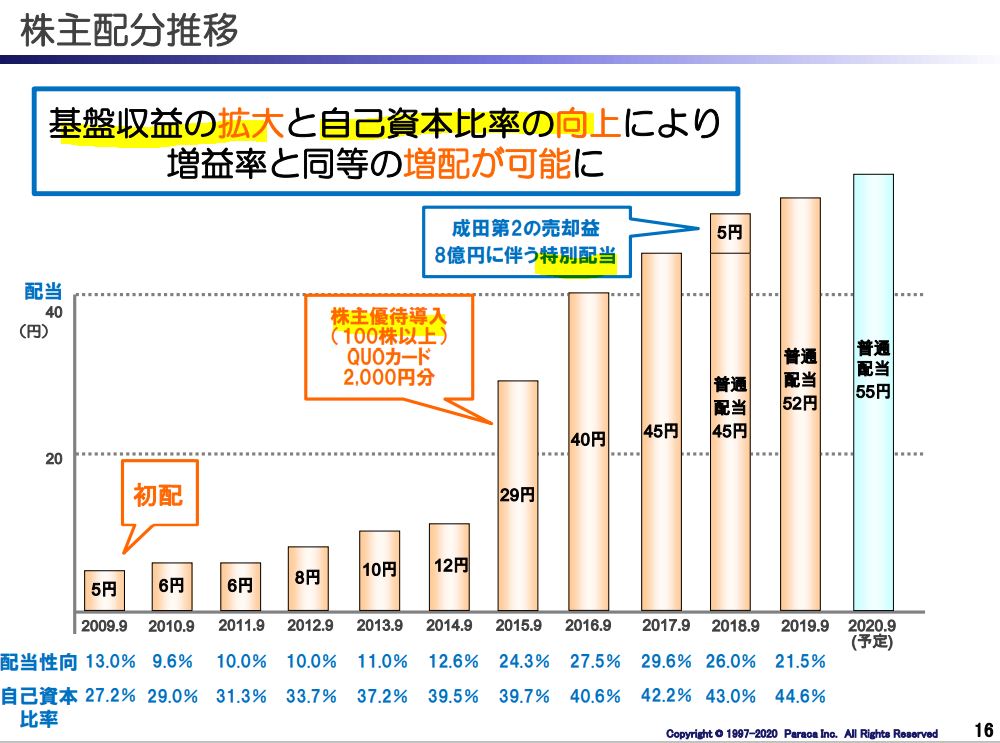

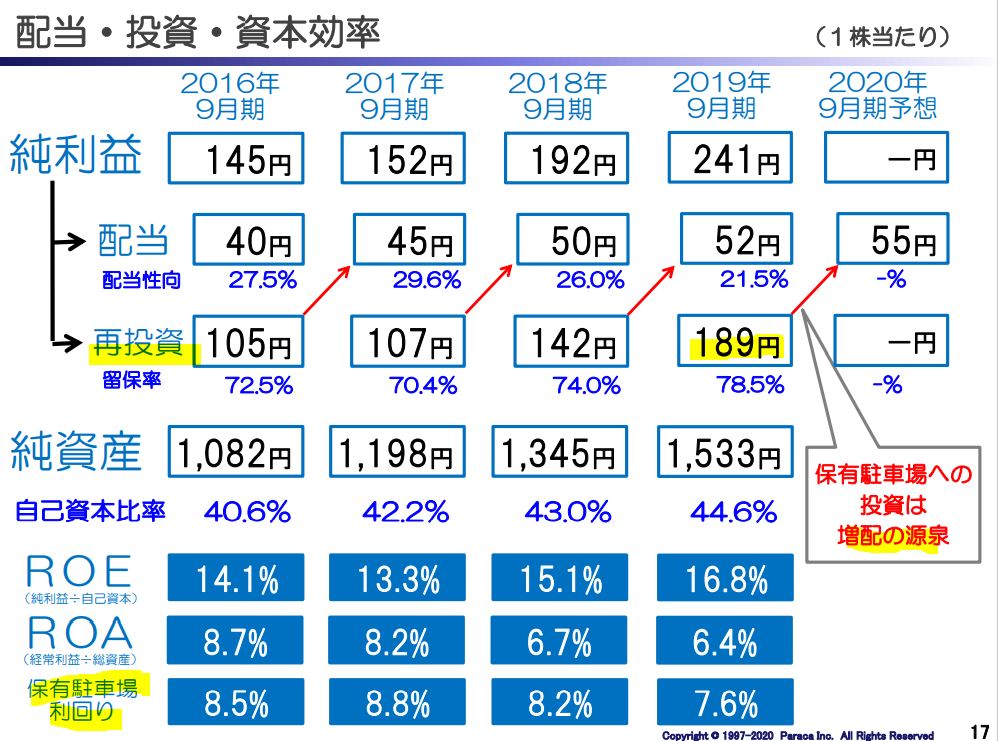

- 株主還元です。

- 初配当から非減配継続しています。

- 株主優待は2015年に導入して5年目。

- 20.9期は3円増配予想を崩していません。

- これを見て安心しました。

- あ、この会社はちゃんと自社に入ってくるキャッシュと支払い、株主還元と効率性を全てバランス良く総合把握して経営しているなと言う事が分かるからです。(こういう資料を他の会社では見ません。)

- 分かり易いのが純利益を1株単位にして配当と再投資分に分けている事。再投資のTOTAL金額推移も載せている事。これを見れば減益基調でも55円配当がいける事は納得です。

- 合わせて、ROE/ROA/保有駐車場利回りなど経営指標とも比較しています。

- これも魅力的な資料です。

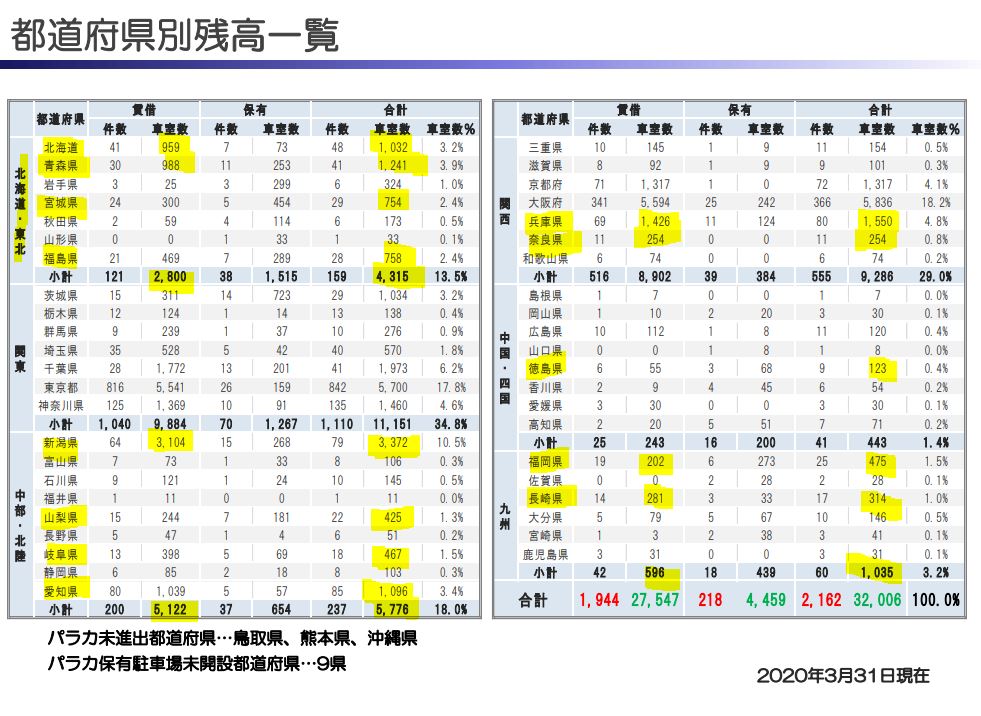

- 東京一極集中ではなく関東は全体の34%に留まっています。

- 興味深いのは北海道・東北で13.5%、中部・北陸で18%と地方都市でかなりの割合を占めている事。滋賀も自動車社会ですが、コロナ禍でも絶対に地方では車が手放せませんので必要です。過密を避けるため地方への人口流入も長期的にあるかもしれません。

- 地方都市の駅前など限られたところだけに住めば不要ですが、地方都市には地方の田舎から絶えず人の流入があります。なので駐車場は重宝しますね。だって、僕自身、田舎に住みながら都市部に行ってカーパーキングは基本的に利用しますから。無くならないし、半減など急減する事もないと見ます。

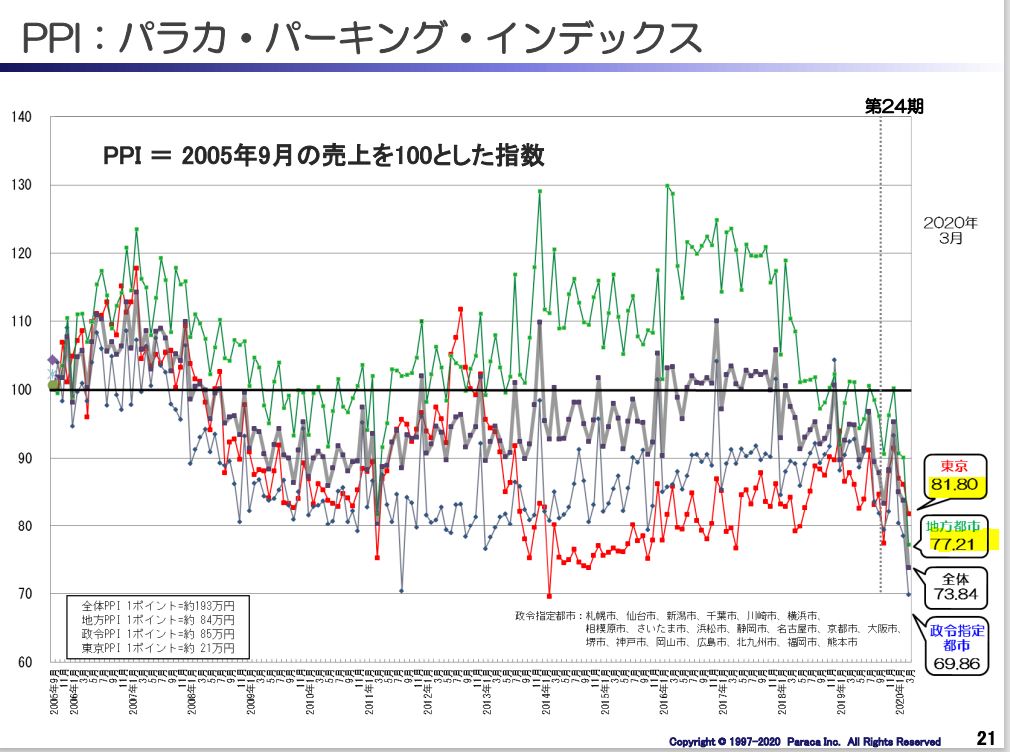

- 東京の駐車場売上は長期的に見て減少傾向にありますね。

- 政令指定都市の下げ幅が激しいですね。

- 保有駐車場のガッツリとした利益率を見る限りではまだまだ売上減少には強いと見ます。

- 2019年9~11月から100%を割っていますが、消費税増税とコロナの影響ですね。この推移では続かず回復すると見ます。

- 緑色の地方都市が魅力的です。消費増税前までは2005年比で100%を超えていました。ここまで復活してくるとパラカの業績も増収増益基調に戻りそうです。ここに大期待ですね!

2020年第二四半期決算説明資料より抜粋

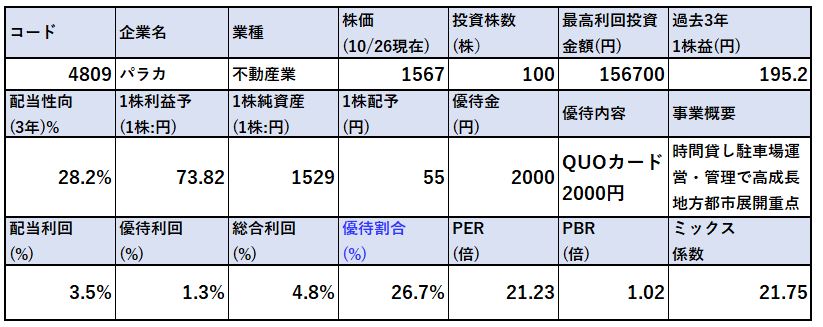

2.各種指標

(配当+優待利回り4.8%)

株主優待(QUOカード2000円)5年株価チャート

配当+優待利回りや割安指標、株主優待、チャートを紹介します。

各種指標

以下の指標を表にまとめています。

- 過去3年利益に対する今期配当金予想の配当性向

- 1株配当、優待金

- 配当利回り

- 優待利回り

- 総合利回り(配当+優待利回り)

- PER/PBR/ミックス係数

- 今期は減益予想なのでPER高めですが、昨年までの業績に戻る事を考えると激安水準に思います。不動産業という括りで見ると指標は割高に見えてしまうのですが、中身は駐車場経営なのでこれをどう見るかです。

- 長期的に増配傾向で成長している株でこの利回りは破格に思います。

株主優待(QUOカード2000円)

パラカの株主優待はQUOカード2000円がもらえます。(100株保有時)

株主優待をもらうには

- 9月末日

に100株以上保有している必要があります。

QUOカードは2015年からやっているので今年で5年目になりますね。

株主優待より抜粋

5年株価チャート

- 2018年上期までは好調な株価推移で2500円を越えていました。

- そこから2018年下期に急激に下がって1500円割れ。この時は営業利益が前年比減益となった影響で嫌気売りされたのかと思います。下方修正が出ていますね。

- また、18年上期までの上げは筆頭株主の日成ビルド工業が買収を狙って攻勢をしかけて上がったという情報もあるようです。

- ですが好業績を背景にここから2000円まえ持ち直して、コロナでは1300円台まで下落。

- ここから1550~1800円を繰り返してもみ合って今の位置にあります。

- 業績が昨年までの基調に回復して更に伸びていく事を考えると今の水準は良い位置に思います。

100株保有は余裕です。

tradingview よりチャート転載

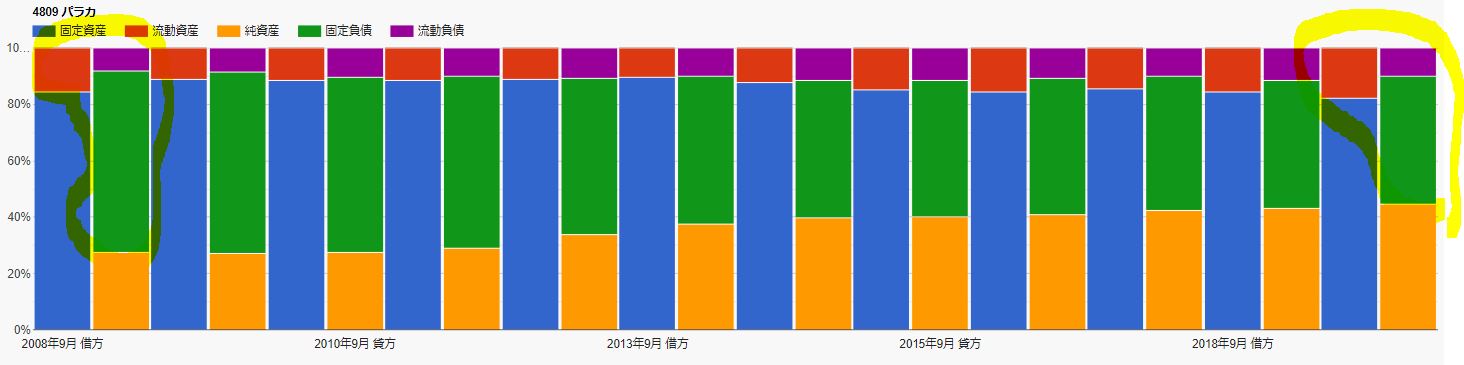

3.財務分析

配当+優待利回り4.8%を維持できるか財務体質を調べます。

- 高配当や優待を維持できる体力がどれほどあるのか

- 体力は過去から増え続けているか(高配当と優待を維持しながら体力増強しているか)

を確認していきます。

株主資本の増加と利益剰余金の増加を見る事で財務体質の強化具合を把握します。

現金等の金額推移をみる事で短期的な配当余力や支払い能力がどれほどあるかも把握します。

IR BANKから抜粋して独自に加工ています。(業績、配当・自社株買いの項目も同様)

財務分析

- 株主資本、利益剰余金、現金等が伸びているので順調です。

- 有利子負債も伸びていますが粗利益率平常時80%の強烈な保有駐車場の購入資金に充てている負債なので、問題ないと見ます。(むしろ、主力事業に投資しているので良い傾向です。)

- 長期的に見ると資産構成も良化しています。

- 流動負債<<<総負債の構図ですが、固定負債の割合がだいぶ落ちてきています。

配当+優待利回り4.8%はこれ以上、業績悪化しなければ大丈夫だと見ます。

4.業績

配当+優待利回り4.8%を維持できるか資産株としての体力を培う業績です。

- 売上高

- 営業利益

- 経常利益

の推移を見ていきます。

- 黒字を維持できるか

を第一に見ます。次いで、効率的な経営が出来ているかを見るために

- 営業利益率、経常利益率

を見ます。

業績

- 営業利益率が高いです。

- 10%を2009年以降超えており、19年では20%を超えるほどになっています。

- コロナ影響で減益基調と言えど、営業利益率は5%以上では着地予定。あとは、来期予想がどう出てくるかです。

配当+優待利回り4.8%は長期的には余裕と見ます。

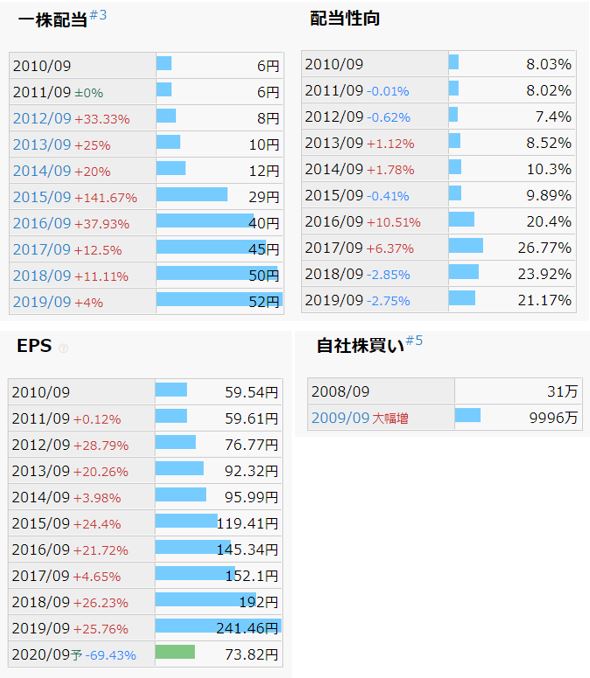

5.配当金、自社株買い

株主還元姿勢をみます。

- 利益の成長と共に安定して配当を伸ばしているか

- 自社株買いを実施して配当・優待維持に繋げているか

- 減益でも配当維持(実質累進配当姿勢)の株主への還元姿勢があるか

などで判断します。

配当金、自社株買い

- 綺麗に増配、EPSも伸びていますね。

- 18年は営業利益は前年比減益でしたが、物件売却で当期純利益は伸びたようです。

- 配当性向は今期は高めになりますが、前年までは30%以下で推移しているのでまだ余力十分かと思います。

6.魅力とリスク

パラカの魅力とリスクを考えてみます。

魅力

- 配当+優待利回り4.8%

- 株主優待は100株保有でQUOカード2000円

- 配当開始後、非減配

- 10年で10倍以上に増配!

- 長期的に増収増益基調で営業利益率も絶えず10~20%と高い!

- 同業パーク24と比較し、減益で済んでおりコロナの傷は浅い。海外事業が無いので業績予想しやすい。配当据え置き予想。

- 保有駐車場の粗利益率80%は異常値。コロナ影響が収まってくれば金の成る木として今後もキャッシュ製造マシンとして魅力的に

- 北海道・東北、中部・北陸等の地方都市へ積極的に進出しているのが良し。中国、四国、九州はまだ開拓の余地有(成長期待)

- 2005年のPPI売上と比較して地方都市は増税前まで100%の売上を超えており、長期的には再度100%を超える(回復する)事を考えると…

- 日成ビルド工業の動き次第によっては面白い事になるかもしれない

リスク

- コロナ長期化による減益基調継続

- 21年度業績予想はこれから。保守的な予想を出すと短期的に株価は急落する恐れがある(が、過去の実績からこんな予想を出せば上方修正が出ると見ます。)

以上です!

他の資産株分析も宜しければ閲覧ください。

閲覧有難うございました! 全世界の投資家とランナーに幸あれ!

会社四季報はお宝銘柄がいっぱいです。ぜひ、この機会にお宝銘柄を探してみては如何でしょうか?

|

|

会社四季報で銘柄発掘をした後に取引する証券会社としてSBIネオモバイル証券はお勧めです。

SBIネオモバイル証券の魅力

- 1ヵ月辺り50万円までの取引きであれば実質手数料月20円!

(220円手数料に200Tポイントが付きます) - 1Tポイント1円で株の購入資金に出来ます

- 1株から株が買えます!(他証券会社と比較し手数料激安!)

- 1株から買えるので株価の高い銘柄も含めて少額資金で分散投資できます

- 月、50銘柄まで1株から定期買付機能があるのでドルコスト平均法に最適

- 100株投資も出来るので、株主優待銘柄の購入にも向いています

- 1株から申し込めるIPO(新規公開株買付)もあります

その余っているTポイントで投資してみませんか?【SBIネオモバイル証券】 ![]()

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/0eb2d4a7.b1ccdd63.0eb2d4a8.384b9fb8/?me_id=1213310&item_id=20112892&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F1007%2F4910023231007.jpg%3F_ex%3D240x240&s=240x240&t=picttext)