持ち株のバリュー株分析は続きます。今回は名古屋証券取引所2部というマニアックな市場に上場している美濃窯業(5356)です。PER4.42倍、PBR0.44倍です。(431円前提)

セメント向けの耐火れんが等を生産している焼き物屋さんです。〇〇焼きなど陶器を焼いているのと同じ事業ですね。素材など原料を仕入れてきて、これを製品の形に成型機などで固めた上で高温で焼いて完成品を作ります。窯業(ようぎょう)と言う工法です。

ここ3,4年でブレイクしていますね。長期的に黒字なのですが、17年辺りから業績が飛躍的に伸びて営業利益率が3%前後だったものが7%、10%と高利益率体質に変化しています。自己資本比率は59%で利益剰余金厚いため財務も堅いです。

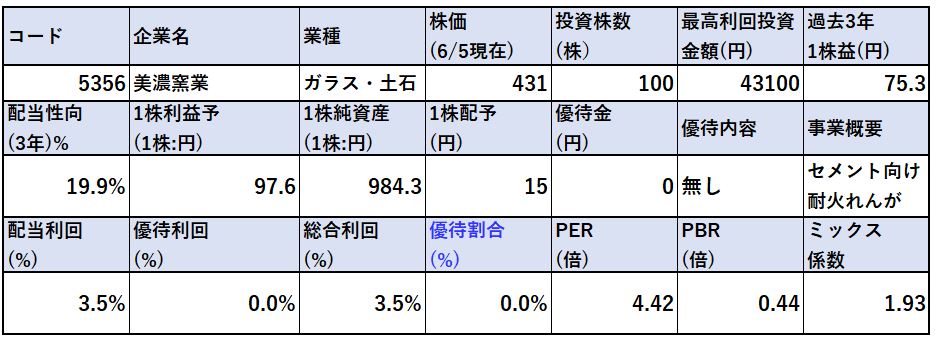

収益指標PERと資産指標PBRを掛け合わせたミックス係数は1.93倍と相当にバリュー株です。名古屋証券取引所2部というのが人気の無いバリューで放置されている理由でしょう。配当利回りも3.5%程度と悪くないので値上がるまでじっと待つ戦法に適した株に思います。

美濃窯業(5356)の魅力は以下!

- ずばりバリューであること。PER4.42倍、PBR0.44倍

- 業績は踊り場だが横ばいで悪くない

- 配当利回り3.5%なので値上がるまでじっと待てる

- 営業利益率10%台の高収益体質に変化している

- 3年チャートでは高値900円から右肩下がりで400前後で切り返し気味で株価的には悪くない位置(3年来安値水準)

- 自己資本比率59%で10年間本業黒字なので堅い事

資産株風に見ながら、バリュー株のMust要素を抑えたいと思います。

【投資15.】バリュー株投資 ノウハウ ①Mustで絶対に外せない点 「業績向上 or 横ばい」 「指標 割安 」「上場来安値 年初来安値」

1.事業概要(セメント向け耐火れんが等の窯業事業)

会社概要です。

- 美濃窯業株式会社

- 1918年設立

- 名古屋証券取引所第二部上場

- 事業内容:

耐火物および耐火材料の製造販売

工業窯炉および付帯品の設計・製作・施工・販売

熱処理・自動化プラントの設計・建設

建築材料および舗装用材の製造・施工・販売

工業用セラミックス製品の製造販売

1918年設立の大変歴史のある会社です。102周年ですね。普通の企業の寿命が30年なので3倍以上長生きしています。これだけ長く生き残れる、これだけ長く社員の生活を養ってきた会社と言えるのでもうそれだけで尊いですね。

窯業というと京都や滋賀県の信楽焼などの焼き物を思わせます。知られていないかもしれないですが京都の焼き物で有名な会社は京セラや村田製作所です。実は、今流行りのスマホやPCに入っている電子部品も窯業の技術を使って作られたものなんですよね。

ここは、耐火れんが用の窯業製品を中心に手掛けているので求められる特性や性能は違うのでしょうが窯業という技術の本質は同じかと思います。

会社情報 より抜粋

事業概要

- 最高の品質こそ最大のサービスは同社、社長さんが言われている言葉です。

- 少し掘り下げれば分かるのですが、特に耐火用途の製品は品質第一というか要求性能を100%満たさないと大事故に繋がるのでMust要素なのかと思います。その戒めもこめた言葉なのかもしれないですね。

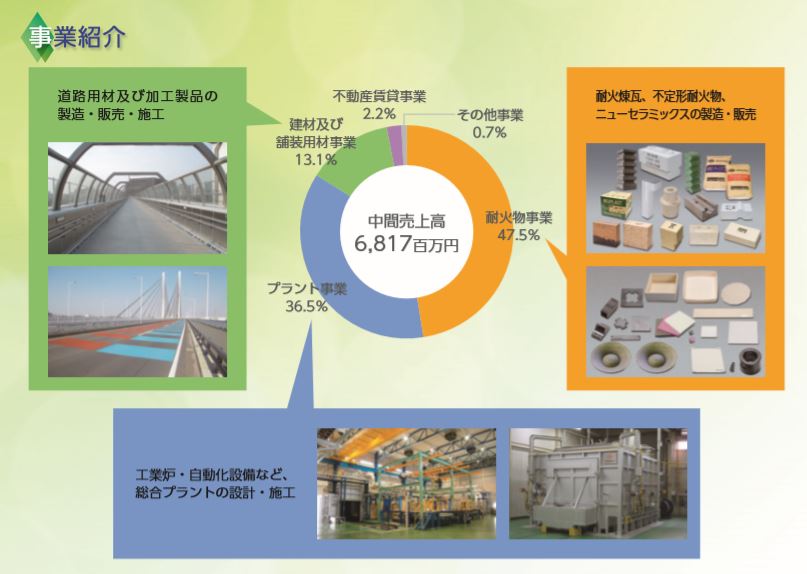

- 事業は大きく4つのセグメントに分れており、本業に関連した事業は耐火物事業・プラント事業・建材、道路の塗装用材事業の3つですね。これに不動産賃貸事業が加わっています。

- 本業の3事業では、耐火物事業、プラント事業が売上の主を占めており次いで建材・塗装事業が占めています。

- この会社のコア技術である耐火物製品の事業を掘り下げます。

- セメントを生産するためには高温のキルンと呼ばれる設備が要るようです。このキルン内にセメントを流し込んで高温化で生産していきます。その際に、高温でも耐えられる材料として、上記のような素材が使われています。

- 耐火物製品を作る上での製造工程フローです。

- 耐火素材を仕入れて、それを高純度なものにするために分級という工程を通します。その後、この原料を混ぜ合わせたり、必要な粒径にするために混錬という工程を経ます。(決算短信を読むと、中国材料の高騰とありました。おそらく中国で安価な材料を仕入れるけど粒径がばらばらなので分級という工程を通して不純物を取り除いているのかと推測します。)次に、どの窯業工程でも必ず必要な製品を形作る成形工程を通ります。成形は同社だとプレス(押し込んで製品を造り込む)成形があるようです。全然業界は違いますが、自動車プレス部品のエイチワンやジーテクトなどが手掛けている設備もプレス成形です。プレス成形という技術は様々な用途で使われているのですね。

- 焼き物は必ず炉で焼きます。なので焼成工程がありますね。焼成工程を経て目的とする耐火物やセラミックス製品が出来ます。

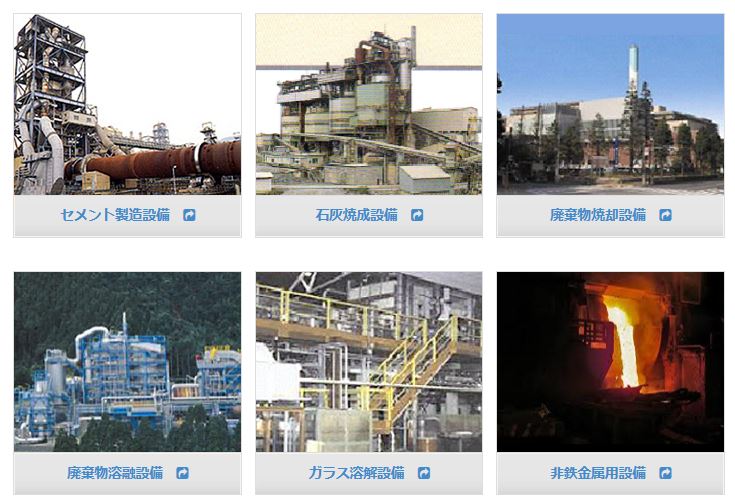

- 耐火物製品の使用用途です。

- セメント製造設備内では流しこんだセメントを高温で焼くようです。そのため、この高温工程の内壁に耐火用材料が使われるのですね。高品位(絶対に高温で焼け落ちたりしない)が100%求められますね。セメント用の焼成設備での業界シェアが高いのであれば、公共事業が続く限りここは堅そうですね。

- 他に石灰焼成や廃棄物焼成(ごみ処理場など)、ガラス溶剤、非鉄金属用設備など鉄鋼メーカーやガラスメーカーでも使われるようです。少し古い製造業向けの用途なんですね。

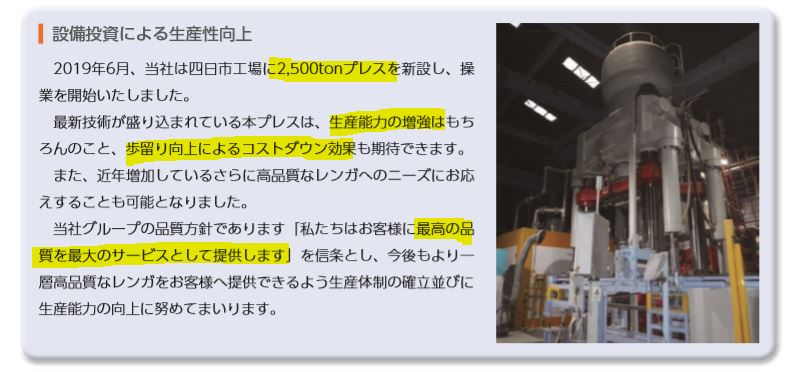

- 19年に最新のプレス機を導入し、生産能力増強や不良率改善によるコストダウンに繋げたようです。

- レンガ造りには2500トンもの力が要るのですね。凄いですね….。僕55kgぐらいなので400人以上が乗るぐらいあるのですね。想像もつかない世界です。

こういった耐火用製品で培った窯業技術を活かしてプラント用途や道路の舗装用材用途へ展開されています。強みを滲みだしているので地に足の付いた事業ですね。事業基盤は堅い事がよく分かりました。さすが、100年以上続いている企業です。

決算分析

- 最新の決算短信を掘り下げます。

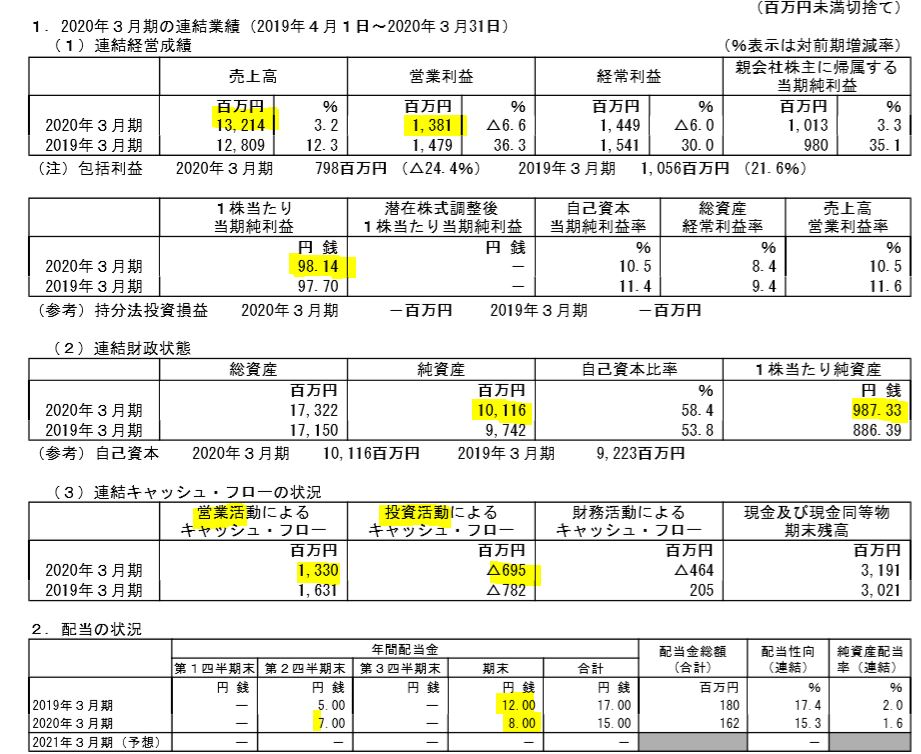

- 20.3期は増収微減益です。ですが、営業利益率は10%以上あるので安定していますね。

- 1株あたり利益はむしろ増えています。減損損失が前期はあった?

- 増益なので純資産増加し自己資本比率も上がっています。1株純資産も上がっているのでPBRはより割安となりましたね。

- 営業CFが13億のプラスなので本業でキャッシュを十分回収できていますね。投資活動によるキャッシュフローはマイナスとあります。固定資産を主に買ったそうです。事業紹介で見たような設備購入かもしれません。攻め気味で良いです。

- 期末配当は12円→8円で一見減配です。しかし、よく見てみると前期は12円配のうち5円は記念配当でした。これを除くと7円→8円で実は増配です!

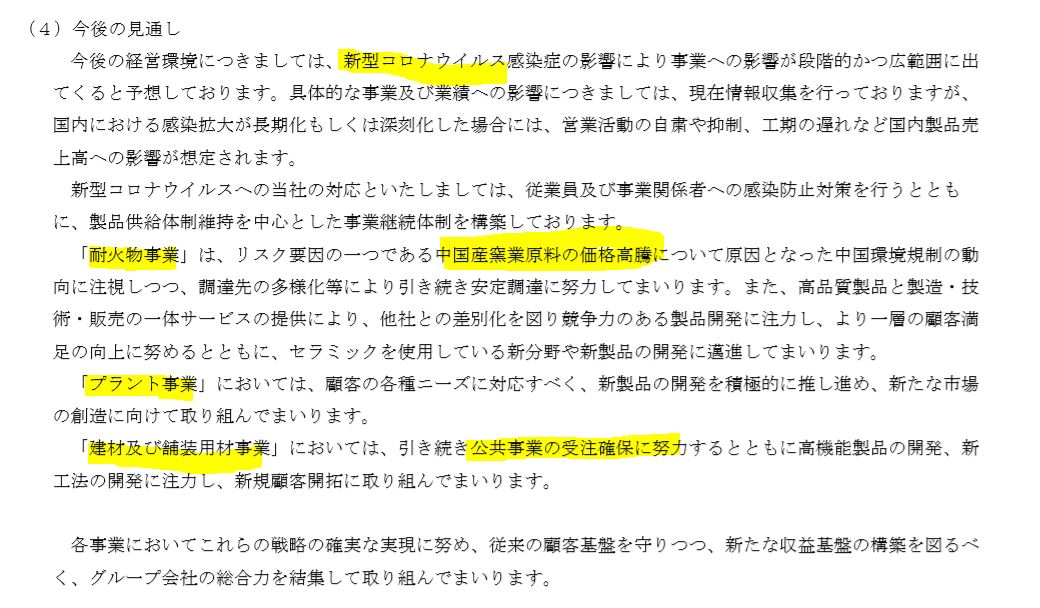

- 来期予想が未定なので定性要因を見てみます。

- コロナの影響で工期遅れの可能性がありそうですね。供給維持を中心に対策を取られます。製造業としては供給命なので至極堅い戦略です。

- 事業毎の動向があります。耐火物事業では、中国窯業原料の価格高騰が損益圧迫架台としてあるそうです。ここに注視しつつ調達先に多様化を図るようです。腕の良い生産管理マンが入れば良いのですが…..

- プラント事業については、新商品開発に注力し新市場開拓に力を入れるそうです。

- 建材事業では、公共事業の受注確保とあります。地震やオリンピック需要、都市開発などが追風となるのかな?と思います。

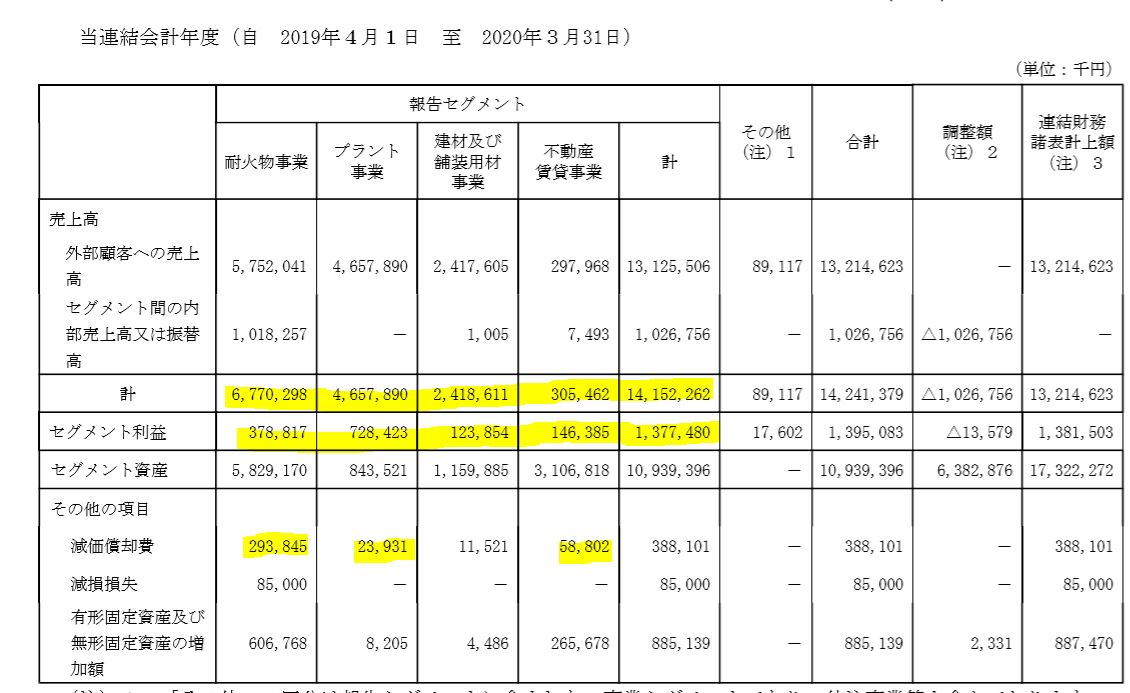

- セグメント別業績です。

- 主力の耐火物事業は売上は安定しているものの利益はばらつくようです。前期半減の利益になっています。上の事業内容で説明した2500トンのプレス機の固定資産による減価償却費が重くのしかかったようですね。それでも営業利益率5%超えなのでまずまずですね。品質とコストで突き放すための先行投資と見れば、今後は面白い事になりそうです。

- 次いで、プラント事業ですがここが今期の収益柱となっています。営業利益率15%超え!今期一番利益を稼ぎ出しています。プラント事業展開ではあまり固定資産を必要としないようです。減価償却費が耐火物に比べて1桁少ないです。非常においしいビジネスに見えますね。

- 建材は営業利益率5%以下ですが収益は出しているので安定収益源ですかね。

- 不動産事業は最近、この手の中堅メーカーはどこも手掛けていますが、何故か利益率が相当高いのですよね。遊休資産の有効活用なので利益率が高いのかもしれません。(設備投資は殆どしない形態?)ここも安定収益源かと思います。

プラント事業の開拓と2500トンプレスを使った耐火物事業の伸び、建材のシナジー効果が今後の期待ですね!

2020年決算短信 より抜粋

2.各種指標

(PER4.42倍、PBR0.44倍)

株主優待(なし)5年株価チャート

配当利回りや割安指標、株主優待、チャートを紹介します。

各種指標

以下の指標を表にまとめています。

- 過去3年利益に対する今期配当金予想の配当性向

- 1株配当、優待金

- 配当利回り

- 優待利回り

- 総合利回り(配当+優待利回り)

- PER/PBR/ミックス係数

- 名古屋証券取引所2部というのが効いていますが相当にバリューです。

- PER4.42倍というのはこの業種では結構な割安水準ですね。PBR0.44倍も激安水準です。

- 配当利回りが3.5%あるので値上がるまで配当をもらい続けて待つのも耐えられそうです。400円以下、350円になれば徐々に買い増しも出来ます。

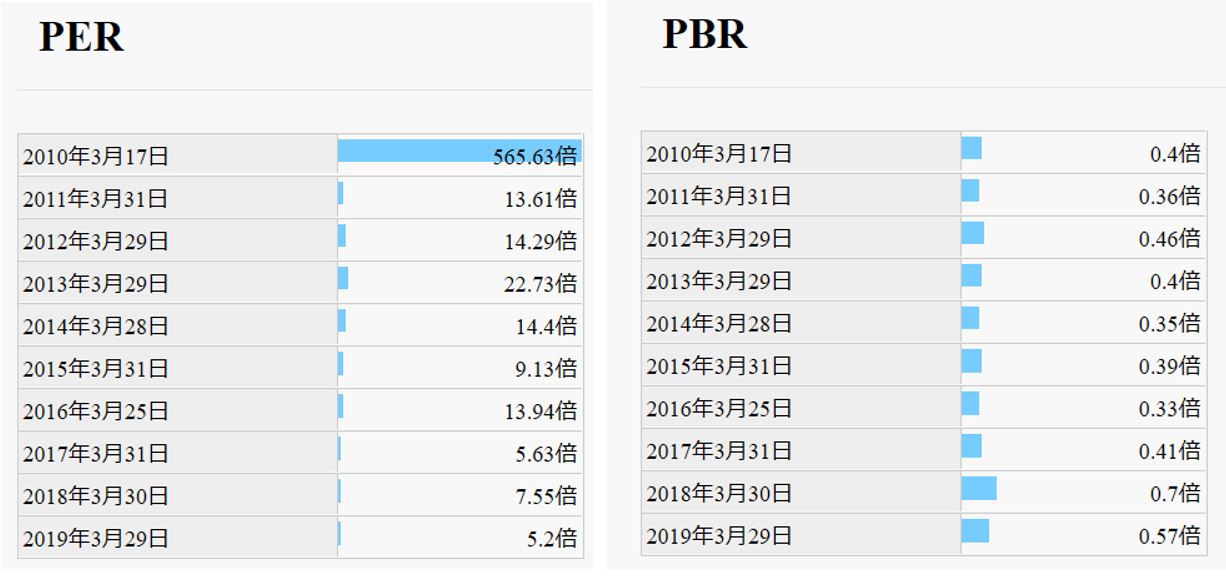

- 過去10年間のPER、PBR推移です。

- PERは過去10年来安値水準ですね。レンガ事業の収益化が効いているのかもしれません。

- PBRは絶えず激安水準ですね。0.4倍台はざらにあるようです。0.4倍切ると割安とみるのが妥当でしょうね。

株主優待(なし)

美濃窯業には株主優待はありません。

5年株価チャート

- ここ3,4年で業績が伸びている事を背景に200円台だった株価から900円まで右肩上がりで伸びていますね。

- その後、業績に一服感が出て右肩下がり、500円からコロナショックが始まり370円ぐらいまで落ちた後、現在の位置です。

- 事業内容を見る限りプラント事業の好調が維持できればまた600円、700円を目指しにいけるのでは?と思います。

tradingview よりチャート転載

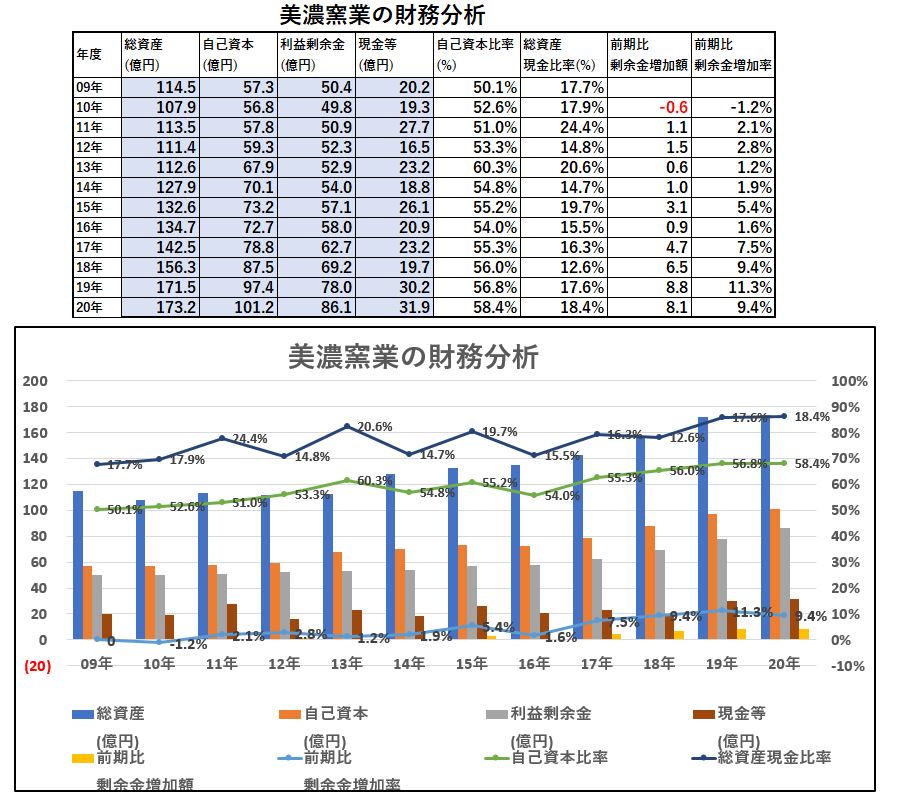

3.財務分析

ここでは、長期保有に適しているかを見ます。要は

- 短期的な業績悪化で潰れる心配はないか

- 事業継続場で資金繰りが厳しく、無理な状態ではないか

これを見ます。バリュー株は上がるまで長期的に待つ戦法です。潰れてしまうと意味がないのでそこを見ます。配当余力が無くても構いません。

具体的には

- 自己資本比率が30%以下など低すぎないか

- 手元現金は豊富か

- 財務基盤は強化されているか

この辺りを荒く見ます。

IR BANKから抜粋して独自に加工ています。(業績、配当・自社株買いの項目も同様)

財務分析

- 財務はいたって健全ですね。

- 黒字を継続していますので自己資本、利益剰余金、現金等は長期的に順調に伸びています。

- 増配を続けて配当利回り4%以上になるなら資産株として保有するのも悪くないですね。

安心して長期保有できます。

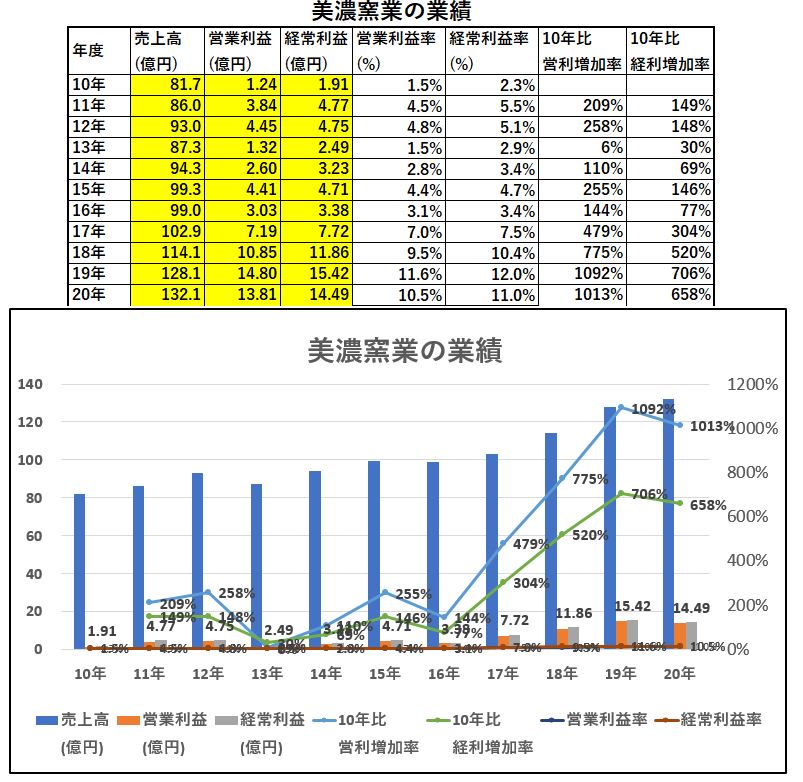

4.業績

業績は

- 減益から下げ止まった横ばいか

- 長期的に増益基調か

ここをメインで見ます。前者だと株価反転のチャンス。後者だと長期的には上昇するからです。

業績

- 16年までは黒字ではありましたが利益率が低い状態でした。

- ですが、17年から高利益体質に生まれ変わって伸びています。

- 何か新しい商品が出たのか?と思って、この周辺の決算短信を調べてみると。企業努力で伸びている事が分かりました。

- なんと珍しい…主力の耐火物事業で構造改革が上手くいき高収益体質になっています。この会社、相当底力がありますよ。普通、外敵要因の波によるか売上増で伸びるケースが殆どですが、一企業努力で伸びるパターンは相当強い証拠です。

これは良い企業ですね。買い増しを考えたいと思います。

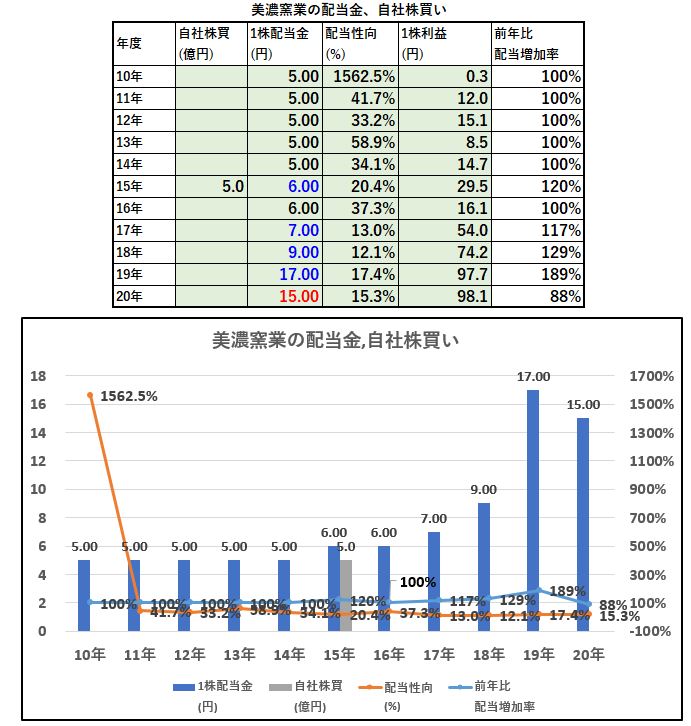

5.配当金、自社株買い

美濃窯業は業績向上を背景に増配してきています。この傾向が続くならば資産株保有で粘って値上がりまでじっと待つのが堅いと思います。

配当金、自社株買い

- 業績好調になるまでは5円配当を維持。

- 好調になってからは増配基調。

- 20年度は減配に見えますが19年度は記念配が5円あります。そう考えると、実際は増配しています。

- 実際は4期連続増配株です。

中々面白い株ですね。100万ぐらいまで投資金額を引き上げても良いかもしれません。

6.魅力とリスク

美濃窯業の魅力とリスクを考えてみます。

魅力

- ずばりバリューであること。PER4.42倍、PBR0.44倍

- 業績は踊り場だが横ばいで悪くない

- 配当利回り3.5%なので値上がるまでじっと待てる

- 営業利益率10%台の高収益体質に変化している

- 3年チャートでは高値900円から右肩下がりで400前後で切り返し気味で株価的には悪くない位置(3年来安値水準)

- 自己資本比率59%で10年間本業黒字なので堅い事

- 耐火レンガ用途では生産性、能力、品質増強のため2500トンのプレス機へ設備投資!今後の成長に期待

- プラント事業は高収益事業で今後の新商品開発に期待

- 不動産事業は安定収益源

- 4期連続増配中

- 17年以降は、自助努力で高収益体質に変革を遂げた実力ある企業!

リスク

- 需要はあるが大きな成長が望みづらい業界かと思います

- 業界地位やシェアは見えない

- 17年の好業績が今後も維持できるかの見極めが必要

- マイナー名古屋証券取引所二部であるためダイナミックな動きは期待できないかも。

以上です!

日の目を見ないバリュー株にも幸運の光があらんこと!!

閲覧有難うございました! 全世界の投資家とランナーに幸あれ!

2020年春号の会社四季報はお宝銘柄がいっぱいです。ぜひ、この機会にお宝銘柄を探してみては如何でしょうか?

|

|

会社四季報で銘柄発掘をした後に取引する証券会社としてSBIネオモバイル証券はお勧めです。

SBIネオモバイル証券の魅力

- 1ヵ月辺り50万円までの取引きであれば実質手数料月20円!

(220円手数料に200Tポイントが付きます) - 1Tポイント1円で株の購入資金に出来ます

- 1株から株が買えます!(他証券会社と比較し手数料激安!)

- 1株から買えるので株価の高い銘柄も含めて少額資金で分散投資できます

- 月、50銘柄まで1株から定期買付機能があるのでドルコスト平均法に最適

- 100株投資も出来るので、株主優待銘柄の購入にも向いています

- 1株から申し込めるIPO(新規公開株買付)もあります

その余っているTポイントで投資してみませんか?【SBIネオモバイル証券】 ![]()