1.5倍~ダブルバガーを狙うバリュー株分析第38弾!(過去記事一覧はこちら)

バリュー株分析の記事ですが、今回取り挙げている企業は超強烈なグロース株です。

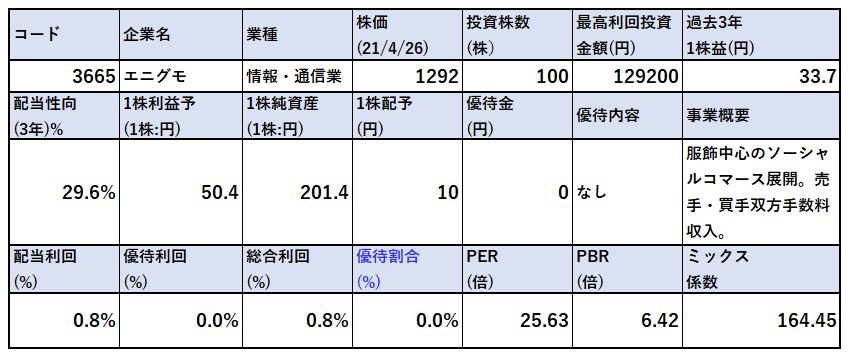

SNSを通じた海外ファッション通販サイトNo.1!の「BUYMA」を展開するエニグモ(3665)です。PERは25.63倍、PBRは6.42倍です。(前提:株価1292円、1株益50.4円、1株純資産201.4円)

驚異的な営業利益率40%をコロナ禍で叩き出して最高益を出しています。データで捉えられる2013年から8年連続増収!営業利益は2012年から9年で15倍!2013年以降、16年を除き営業利益率が30~40%という驚異的な利益率を誇ります。財務強化のスピードも速く、事業構造からキャッシュが強烈に貯まりやすい構造に思います。売上原価率は….なんと20%を切っています。

- 営業利益率が強烈!

- 売上、利益の伸び方が強烈!

- キャッシュが増えるスピードが強烈!

上場株価と比較したテンバガーの可能性を秘めた株だと思います。2012年の上場時200円から6倍~7倍になっています。今からテンバガーは難しいかもしれませんが、ダブルバガーぐらいは数年で狙えそうな勢いを感じているため、打診買いしました。夏枯れ相場で1100円、1000円を目指すならば買い増ししたい株です。

エニグモの魅力は以下!

- 8期以上連続増収を達成!

- 16年以外、強烈な営業利益率!30~40%を安定して叩き出す筋の良い事業「BUYMA」は事業継続=キャッシュリッチになる構造

- 最高益を叩き出した21.1から来期予想も最高益更新予想の強気姿勢!

- 株価は昨年高値1800円から3割近く下落し、押し目チャンスか…?(下は1200円前後まで押しそうだが、グロース基調が続くならば不安要素は薄い)

- キャッシュが貯まりやすい事業構造。流動資産の大半が現金預金かつ現金預金>>>>>総負債の超絶好財務!

バリュー株は下記の要素を重視して選定しています。

【投資15.】バリュー株投資 ノウハウ ①Mustで絶対に外せない点 「業績向上 or 横ばい」 「指標 割安 」「上場来安値 年初来安値」

1.事業概要(情報・通信業)

どのような事業で収益を挙げているのかをセグメント分析で掘り下げ、直近の決算内容で業績動向を掘り下げます。

会社概要

- 株式会社エニグモ

- 2004年設立

- 東京証券取引所第一部上場

- 事業概要

インターネットビジネスの企画・開発・運営

会社概要 より抜粋

事業概要

- 2021年の決算補足説明資料が分かり易いのでそこから抜粋します。

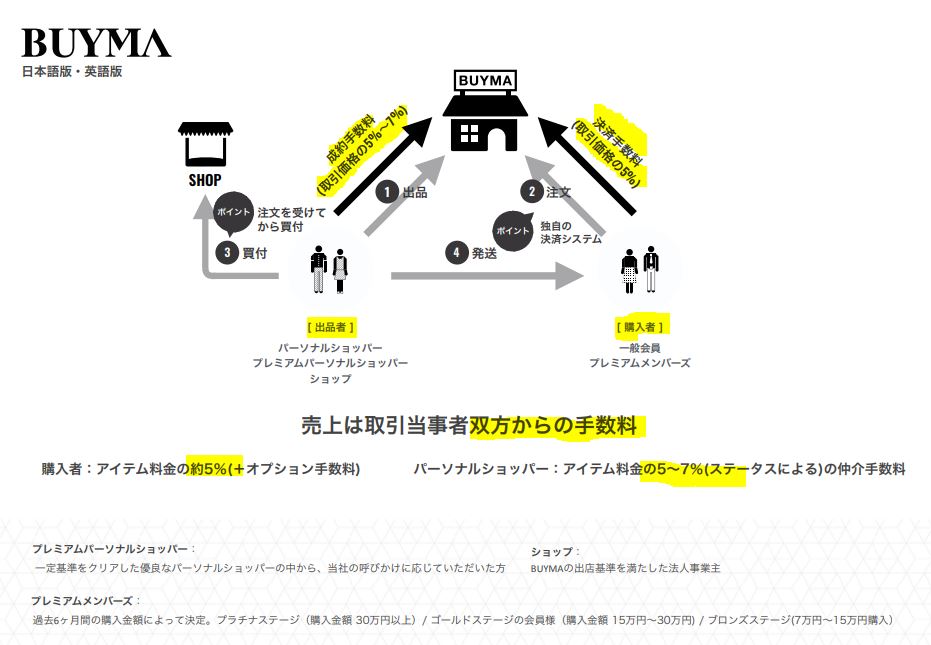

- 同社の事業モデルは上図のようになっています。

- 海外ファッション通販サイトの「BUYMA」を展開。取扱っている商品は日常ではなく非日常に特化したものを扱っており基本的に高単価です。

- 素晴らしいのは出品者、購入者双方から成約時に手数料収入をもらえる構造です。

- 非日常のファッション…なので購買層はバリューなものを探すというよりも、自分にとってのベストを探して合致すれば惜しみなくお金を投じるイメージです。

- 僕はファッションセンスはゼロに等しいですが、例えるなら…..僕はマラソンをのタイムを早くすることに情熱をかけていますが、今よりも10%タイム短縮に繫がるシューズやウェアが売っているとしたら、10万でも20万でも多分だします。そこに価値を見出しているので。きっと、それのファッション版なのでしょう。高単価商品の手数料5%や7%なのでこれは儲かる構造です。

- 購買層も高収入・高所得者が多いと考えられるためガンガン伸びそうです。

- 個人、法人関係なく出品者・購買者になれる状態。

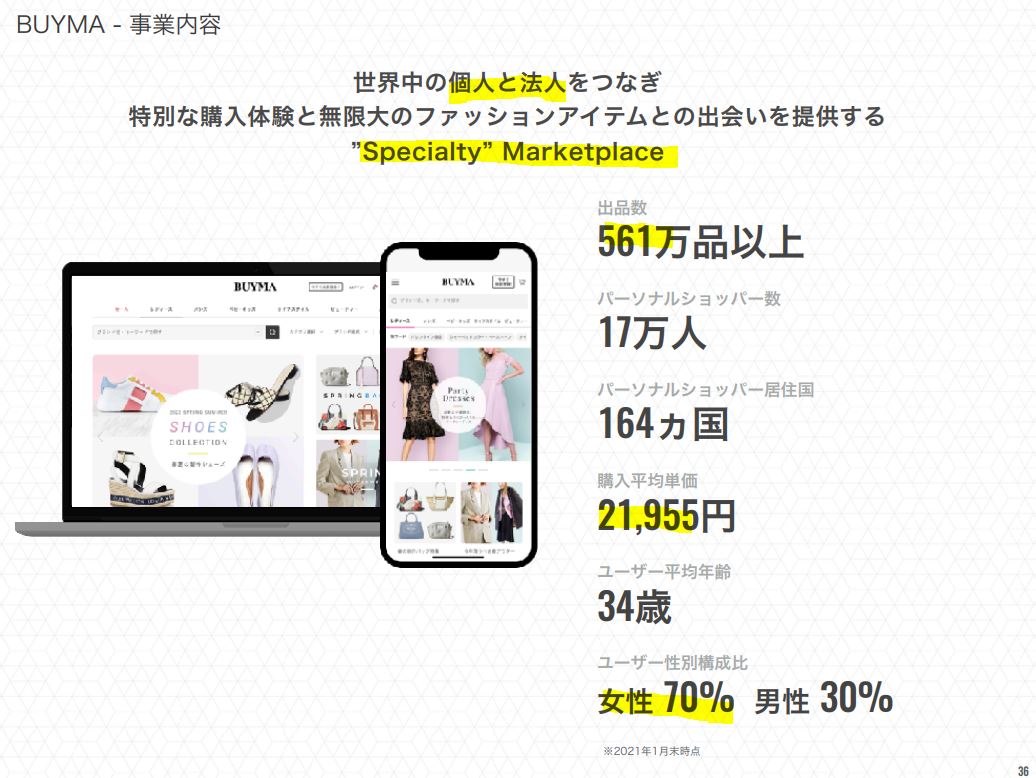

- 出品数は561万以上、購買層は17万人。購入平均単価は21955円!高いですね。

- ユーザーの7割は女性。年齢層は34歳が平均。おひとり様の独身貴族や裕福総がターゲットなのかもしれませんね。

- これはまた夢のある将来のお話です。

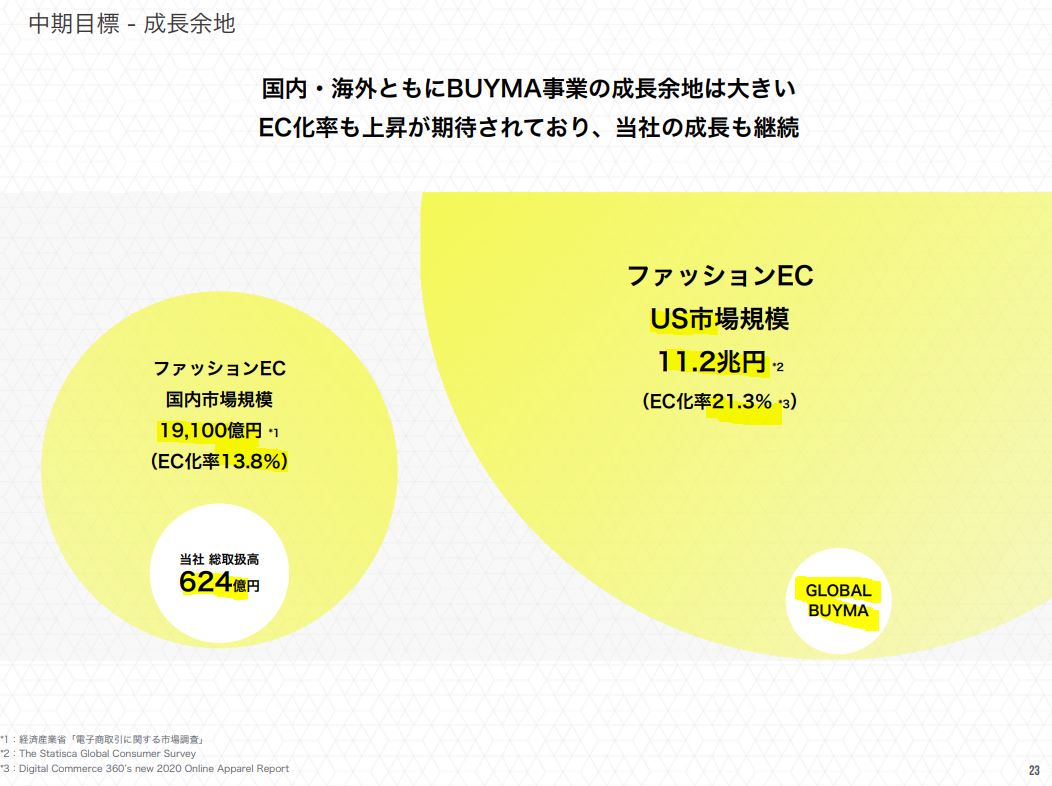

- BUYMAの国内ファッションEC市場規模は1.9兆円。うち、同社取扱高は624億円。非日常に特化しているので高シェアは狙えないでしょうが、まだまだ伸びシロはありそうです。

- これをUS市場に展開しているGLOBAL BUYMAの市場はおよそ国内の10倍。今の国内と同じぐらいの市場シェアが獲得できると取扱高は6000億…..夢膨らみますね!!!

- これは、何かITバブルが弾ける前のYAHOOと同じ匂いがしてきました。非常にスター性を感じる事業です。非日常の特別なファッション通販サイトの国内・海外のプラットフォーム事業になるならば、YAHOOやZOZOTOWNみたいな常勝(常に高利益率で増収増益基調になっていく構造)企業の匂いがプンプンします。

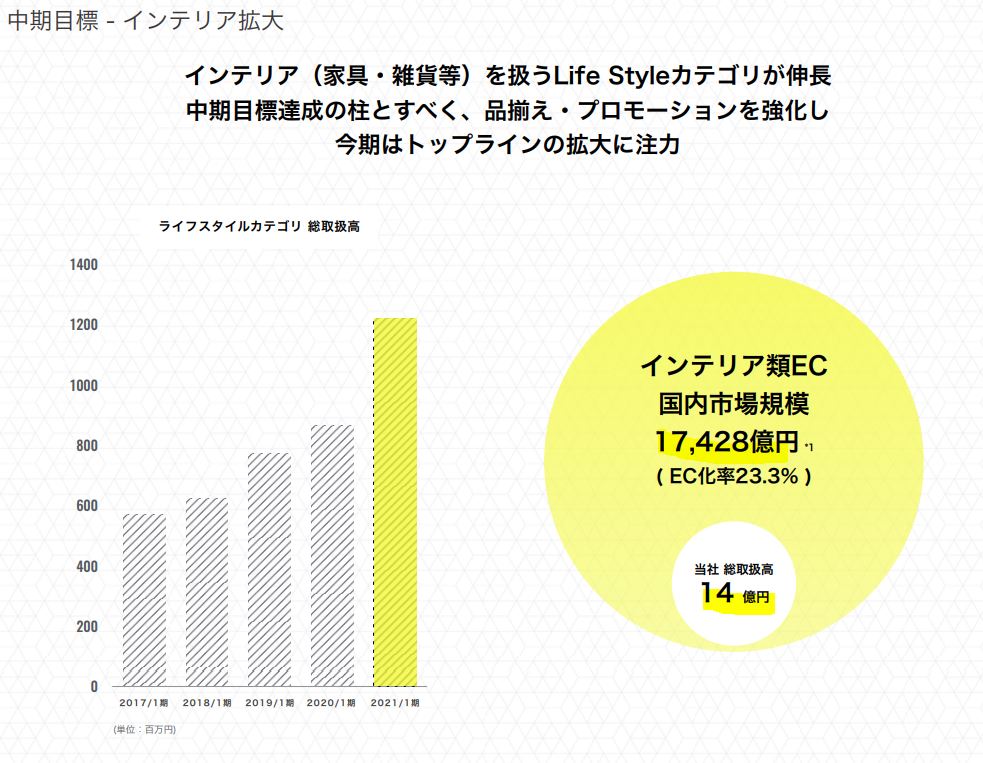

- インテリア市場にまで手を伸ばしています。

- また、これは良いところに目を付けたものです。内装も極めたい人はお金を惜しまずに出します。そういう高級品・オンリーワンのものに目を付けて取引が活性化すれば……夢のある事業になるでしょうね。

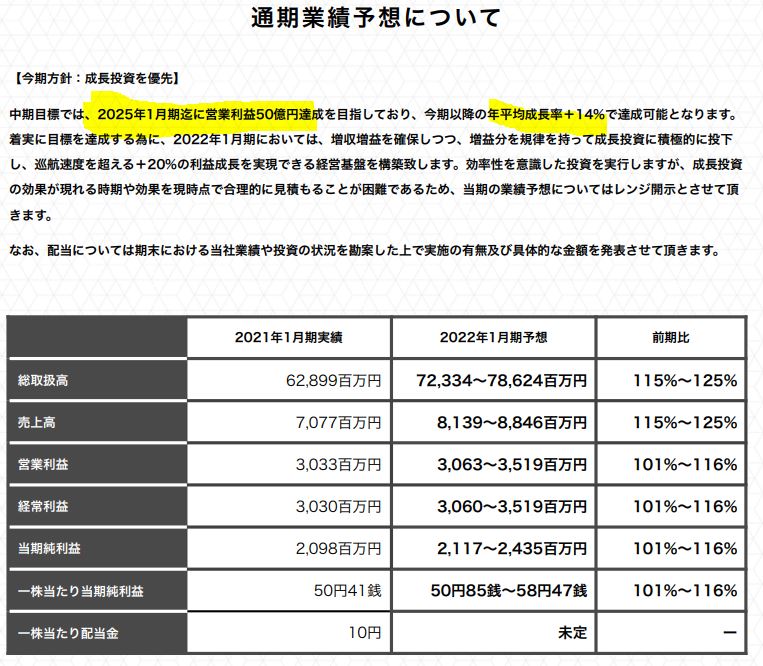

- 中期経営計画も加味した来期予想です。

- 2025年に営業利益50億を目指すとのこと。今の1.67倍です。

- キャッシュリッチな会社であるため、事業拡大のために第三者割当増資はしない前提と考えるとあと4年後に1株利益が1.67倍になるわけです。1株益は84.16円。グロース株なのでPERは一時的に30倍になる事も考えると….株価は2500円を越えてきます。これだけ好業績ならば多分、自社株買いも発動されることを考えると……夢が膨らみますね。

驚異的で素晴らしい事業を保有している事が分かりました。押し目は突っ込みですね。

2021年1月期決算補足説明資料より抜粋

決算分析

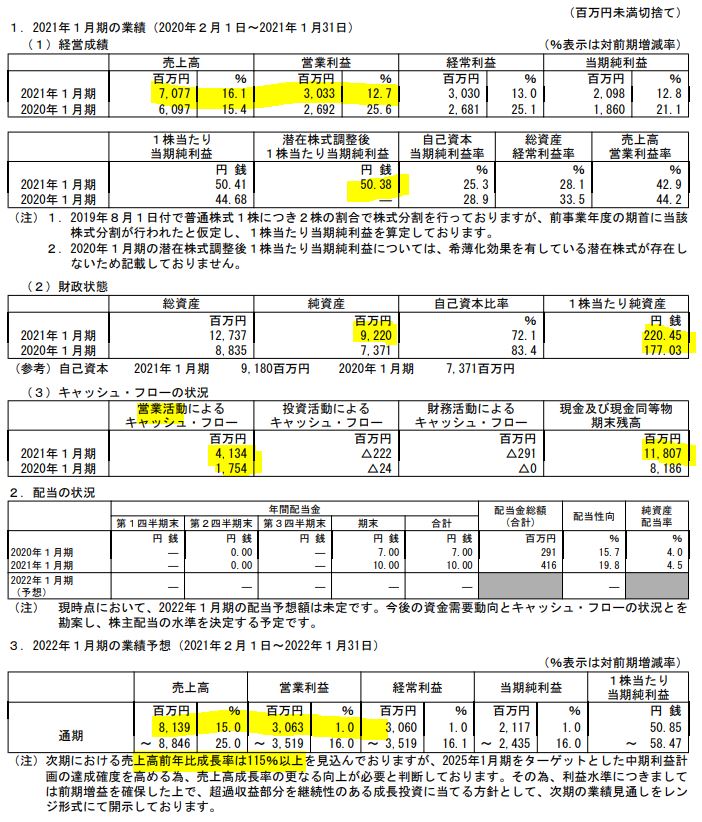

- 2021年1月の決算短信を掘り下げます。

- コロナ禍でありながら10%以上の増収増益。素晴らしいです。

- 営業CFが前年比24億も増えています。そのため現金同等物が100億を超えています。

- 来期予想はレンジの範囲内ですが売上高は15~25%増収。営業利益は1~16%増益となっています。これは、トップライン(売上)を伸ばすことを重視するため25Fの中期計画までの過渡期は一時的に先行投資などで利益が目減りする可能性がある事を示唆しています。なので、減益でも増収幅が大きい、かつ定性内容も良ければ会社として事業が上手くいっているとみなせるでしょう。その時の減益が嫌気されて売られれば買い増しのチャンスです。

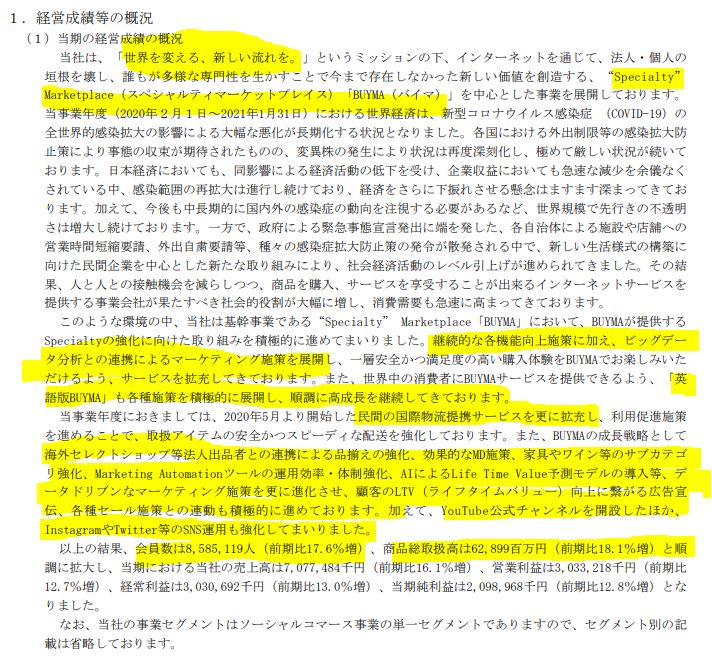

- 定性要因です。

- 世界を変える。新しい流れを。凄まじいビジョンですね。

- BUYMAを中心として、ビッグデータ分析を用いた機能向上やマーケティング施策展開、英語版の展開、家具やワイン等のカテゴリー展開、セール施策、YouTube公式チャンネル開設等ICTに特化した施策を展開しています。

- 会員数二桁増加、商品点数も二桁増加。結果増収増益になっています。素晴らしいの一言。

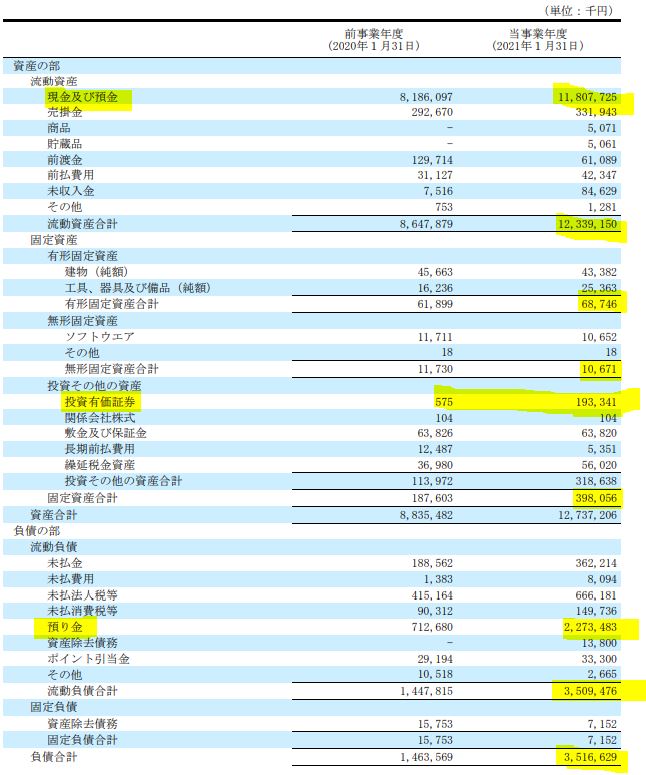

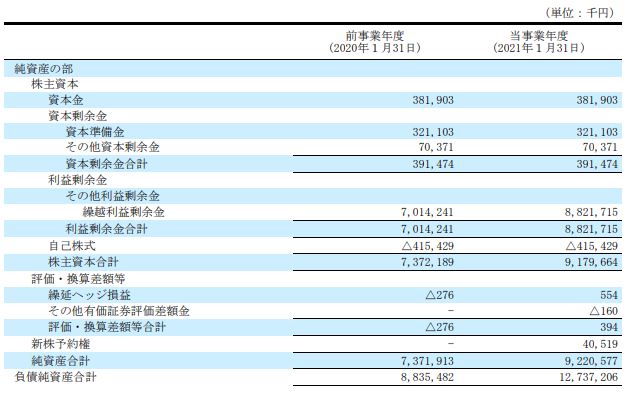

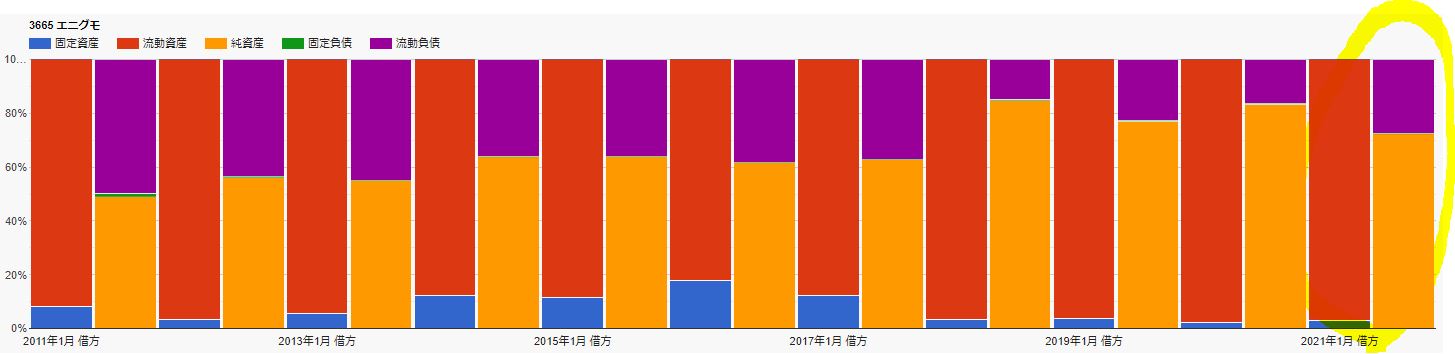

- B/Sです。

- 資産127億のうち流動資産が123億。うち現金預金が118億!驚異的なキャッシュリッチ企業です!現金預金が今年だけで27億増加。負債の預かり金も15億増えていますが差し引いても12億も増えています。総資産の10%の金額が現金で増える企業なんて初めてみました….汗

- 投資有価証券が1.9億増えています。何を買ったのか非常に気になるのですが有価証券報告書の通期版がまだ出ていないのでよく分かりません。ここは調べたいと思います。

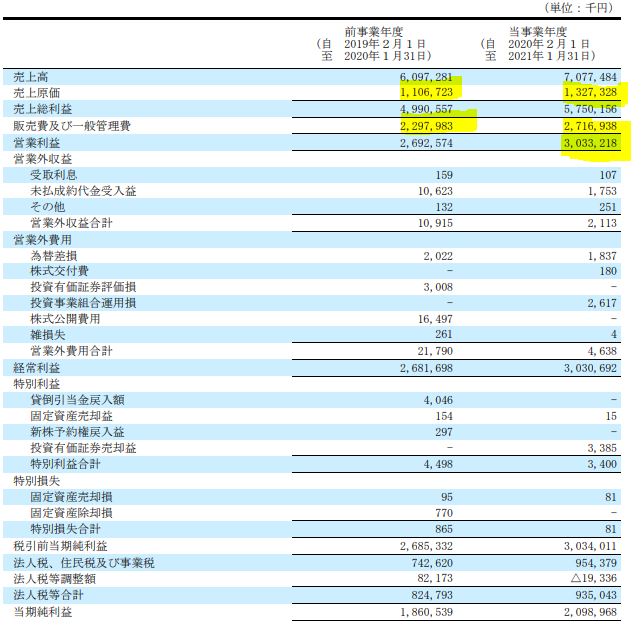

- P/Lです。

- 売上高原価率が…..驚異的過ぎます。18.7%なんて数字は初めてみましたね。。

- こういう企業は販売費・管理販売費比率が高いのですが、それでも38%…..。

- 結果営業利益率40%です…..唖然です。。

これは保有しておけば長期的には相当な高確率で報われる株ですね。押し目は買わないと失礼に当たる。。ぐらいです。

21.1期決算短信より抜粋

2.各種指標

(PER25.63倍、PBR6.42倍)

株主優待(なし)5年株価チャート

配当利回りや割安指標、株主優待、チャートを紹介します。

各種指標

以下の指標を表にまとめています。

- 過去3年利益に対する今期配当金予想の配当性向

- 1株配当、優待金

- 配当利回り

- 優待利回り

- 総合利回り(配当+優待利回り)

- PER/PBR/ミックス係数

- グロース株なのでPBRは見てはいけない。驚異的な伸びでいずれ割安になるはず。

- PER25倍は情報・通信では並か若干高めに思いますが、驚異的な成長性を考えると割安かと思います。PEGレシオで見るべきですね。PEGレシオは出し方は色々ありますが営業利益の伸び率を元に例えば考えると…

PER÷営業利益伸び率(%) = 25.63倍÷15%=1.7倍。一般的な概念ですが2を超えると割高。1を下回ると割安と言われるので適正水準と言えるレベルでしょうか。でも、この株が1倍…PER15倍、750円になる事は到底イメージできません。そうなるのは、今の会社予想で出している成長路線が崩れて、現在の営業利益が横ばい傾向になってしまう材料が出た時ぐらいです。1000円まで落ちるならば、相当なバリューではないかと僕は思います。(今の成長路線が続く事があくまでも前提です!)

*営業利益の過去5年の平均伸び率で計算しています。

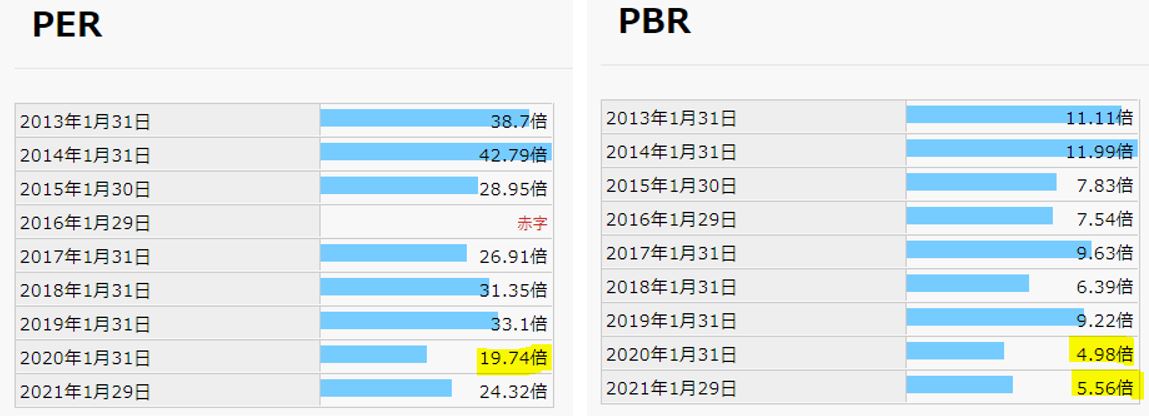

期末PER/PBR推移

- 16年は除いてPERはコロナが流行始めた2020年1月期末の19.74倍がここ7年の割安水準です。成長性が維持できているので、今の25倍というのは悪い位置ではないです。30倍になる可能性は十分秘めています。

- PBRは現金預金が増えていく構造になっているため、割安になってきています。

今の位置は最安値ではないまでも適正価格帯の若干割安水準にあるのかと思います。買いどころが難しいですが長期勝負ならばあまり気にする事はないでしょう。

株主優待(なし)

エニグモの株主優待はありません。

5年株価チャート

- 流石グロース株です。上下動はありつつも右肩上がりで株価は上がっています。

- コロナショックで500円近くまで下落したのは超絶ボーナスステージだったのですね。

- 一時的に1800円近くまで上昇しました。そこから1200円を切るところまで調整した後、通期決算発表で1400円へ。そこから材料出尽くしで5月のセルインメイや7月の夏枯れ相場を意識して売られているようです。

- チャートに癖がありますね。年末から年始あたりにかけて売られ、そこから右肩上がりになっています。これは…..年末年始で仕込んで3月ぐらいで売る事を繰り返すと上昇相場でボックスで闘える面白い株です。

と言う事は10~11月ぐらいまでかけてこの株は…..1800円を狙いに行く可能性が….なきにしもあらずかもしれないですね。

tradingview よりチャート転載

3.財務分析

ここでは、長期保有に適しているかを見ます。要は

- 短期的な業績悪化で潰れる心配はないか

- 事業継続場で資金繰りが厳しく、無理な状態ではないか

これを見ます。バリュー株は上がるまで長期的に待つ戦法です。潰れてしまうと意味がないのでそこを見ます。配当余力が無くても構いません。

具体的には

- 自己資本比率が30%以下など低すぎないか

- 手元現金は豊富か

- 財務基盤は強化されているか

この辺りを荒く見ます。

IR BANKから抜粋して独自に加工ています。(業績、配当・自社株買いの項目も同様)

財務分析

- 有利子負債ゼロです。

- 総資産、株主資本、利益剰余金、現金預金共に伸びまくっています。

- 現金預金は100億の大台にのりました。

- 流動資産過多の超!!超!!!超!!!!超!!!!!好財務です。

- とにかくキャッシュリッチであることが分かります。M&Aや自社株買いに大いに期待ですね。

長期保有は超安心できます。

4.業績

業績は

- 減益から下げ止まった横ばいか

- 長期的に増益基調か

ここをメインで見ます。前者だと株価反転のチャンス。後者だと長期的には上昇するからです。

業績

- 流石超絶なグロース株です。

- ここ数年は営業利益率30~40%で推移しておりガンガン伸びています。

- BUYMAの可能性や本当に将来のYahoo、ZOZOTOWNになるのならば…..夢のある株ですね。

こういう株は1,2年の売り買いを意識するのではなく1000株ぐらいをガツっと買った後は10年単位で保有したい株です。

5.配当金、自社株買い

配当金、自社株買い

- 配当と自社株買いです。

- 昨年から配当開始し、増配。

- 16年に4億の自社株買いをぶち込んでいますね。もう40億ぐらいぶち込んで欲しいところです。

キャッシュが豊富なので自社株買いの可能性は期待できますね。筆頭株主のSONYから買い取ったりして…..

6.魅力とリスク

エニグモの魅力とリスクを考えてみます。

魅力

- 8期以上連続増収を達成!

- 16年以外、強烈な営業利益率!30~40%を安定して叩き出す筋の良い事業「BUYMA」は事業継続=キャッシュリッチになる構造

- 最高益を叩き出した21.1から来期予想も最高益更新予想の強気姿勢!

- 株価は昨年高値1800円から3割近く下落し、押し目チャンスか…?(下は1200円前後まで押しそうだが、グロース基調が続くならば不安要素は薄い)

- キャッシュが貯まりやすい事業構造。流動資産の大半が現金預金かつ現金預金>>>>>総負債の超絶好財務!

- 国内外のファッションEC市場に対しての成長余力はまるで大海。底知れない強烈な成長を秘めている

リスク

- 値動きの激しい株であるため、年間の間で含み損や利益の目減りに振られて損切りや利益確定しそうになる。

- 成長が揺るがない事業構造である限りは強気で保有し続ける(事業構造が成長路線であることを四半期毎に確認したら株価は見ない)忍耐力が要求される

以上です!

日の目を見ないバリュー株にも幸運の光があらんこと!!

閲覧有難うございました! 全世界の投資家とランナーに幸あれ!

会社四季報はお宝銘柄がいっぱいです。ぜひ、この機会にお宝銘柄を探してみては如何でしょうか?

|

|

会社四季報で銘柄発掘をした後に取引する証券会社としてSBIネオモバイル証券はお勧めです。

SBIネオモバイル証券の魅力

- 1ヵ月辺り50万円までの取引きであれば実質手数料月20円!

(220円手数料に200Tポイントが付きます) - 1Tポイント1円で株の購入資金に出来ます

- 1株から株が買えます!(他証券会社と比較し手数料激安!)

- 1株から買えるので株価の高い銘柄も含めて少額資金で分散投資できます

- 月、50銘柄まで1株から定期買付機能があるのでドルコスト平均法に最適

- 100株投資も出来るので、株主優待銘柄の購入にも向いています

- 1株から申し込めるIPO(新規公開株買付)もあります

その余っているTポイントで投資してみませんか?【SBIネオモバイル証券】 ![]()

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/0eb2d4a7.b1ccdd63.0eb2d4a8.384b9fb8/?me_id=1213310&item_id=20281131&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F0413%2F4910023230413.jpg%3F_ex%3D240x240&s=240x240&t=picttext)