1.はじめに

今回は、前回・前々回の固定費削減記事に続いてシリーズもの3つ目です。

・小規模企業共済等掛金控除

・新個人年金保険料控除

の活用術をまとめます。

本記事の対象読者と結論は以下です。

対象読者

・サラリーマンの方で個人年金で使える節税策概要を知りたい方

・老後の備え個人年金を節税効率高く積み上げたい方

・既に契約している個人年金保険の見直しを図りたい方

結論

自分年金用の余裕資金がある方の運用方策

第一優先

・「小規模企業共済等掛金控除」で節税効率最大のiDeCoの活用

払込金額=所得控除額! 60歳までは引出不可能な事に注意

第二優先

・積立Nisa年間40万円までインデックス投信で運用

第三優先

・生命保険料控除は支払い金額年1.2万円の払込金額=控除額の節税効率に抑える

増やしても所得税控除効率が最大の年2万円まで

1.はじめに

2.iDeCo(小規模共済等掛金控除)の活用

・拠出型年金制度の確認

・idecoのメリット/デメリット

・結論

3.個人年金(生命保険料控除)の活用-年1.2万円までがお勧め

・個人年金(生命保険料控除)の確認

・運用益は期待せず節税効果を検討するのが吉

4.まとめ

2.iDeCo(小規模共済等掛金控除)の活用

60歳まで毎月一定額を積立てられ、これを定期預金や投資信託で運用益非課税で運用できる制度です。

制度概要からメリット/デメリット、投資方法をまとめます。

確定拠出金制度の確認

確定拠出金制度とは個人で自分の年金を積み立てる制度です。

サラリーマンでは

・企業が制度拡充してくれている確定拠出年金(企業型)

・個人で行う確定拠出年金(個人型)

があります。企業型は「マッチング拠出」と呼ばれるもので、事業主と個人で掛金を半分ずつ出し合う仕組みです。

企業型を採用している会社の場合、個人型の拠出を行う事が出来ない場合もあります。

(制度を確認すると、僕の会社がダメでした。企業型のみです。)

年間の拠出額

確定拠出金(企業型)がある場合:月間1.2万円、年間上限(14.4万円)

確定拠出金(企業型)が無い場合:月間2万円、年間上限(24万円)

iDeCoのメリット/デメリット

メリット

①拠出積立金が全額所得控除となる(節税)

②運用益が非課税

③受取時に所得控除が受けられ、場合によっては非課税となる

④運用効率の良い投資信託が選択できる

上3つが確定拠出金制度を行う最大の目的と言っていいでしょう。

具体例を挙げると…

①の例

・課税所得400万のサラリーマン(給与収入700万、配偶者・扶養家族控除有程度)

・年間14.4万円の拠出

・37歳から60歳まで23年間加入

ならば

所得税の節税額:14.4万円×所得税率20% = 2.88万円

住民税の節税額:14.4万円×住民税率10% = 1.44万円

年間4.32万円の手取UP!

23年続けると…生涯99.32万円の手取UP!

になります。

②の例

・年間14.4万円をインデックス投信へ投資し、平均利回り5%を得られれば

・37歳~60歳まで運用

・毎年の節税額= 拠出金額 × 利回り × (申告分離の所得税+住民税)

14.4万円×5%×20.315% = 1,462円!

・生涯の節税額 = 33,641円!

になります。

③の例

年金受取の場合

・毎年70万円以下(65歳以上は120万円)は非課税!

一時金受取の場合

勤続20年以下

40万×勤続年数 が非課税!

→40万~800万までの受取が非課税

勤続20年以上

800万+70万×(勤続年数 - 20年) が非課税!

となります。

③の補足

“No.1600 公的年金等の課税関係 国税庁“

“No.1420 退職金を受け取ったとき(退職所得)“

“確定拠出金はどのように受け取るのが良い?“

③は確定拠出金の年金受取と、拠出金以外の退職金の受取金額を合計した上で考えると良いでしょう。

・退職金が大きすぎる → 65歳以上受取として年金で受け取る

・退職金が少ない(非課税に出来そう) → 一時金で受け取る

ですね。資産運用を考えるならば、可能な限り一時金で受け取りたいところです。

デメリット

素晴らしい確定拠出金、iDeCoの制度ですがデメリットはあります。

①60歳以降でないと原則、拠出金の引出が出来ない(余裕資金でやるべき)

②口座管理や維持に若干の手数料がかかる

①は年金の特性上仕方ないとして、②は証券会社によって手数料が異なるためネット証券維持費が安い証券会社で申込したいですね。楽天証券が安いようです。

ここまでの参考サイトは以下

“iDeCo(イデコ)とは?メリット・デメリットは?やさしく解説します”

“大半のサラリーマンはiDeCoに加入できない?“

結論

企業型拠出年金がやれるなら即、実行すべきかと思います。何故なら、節税効果が非常に大きいからです。(メリットの①)

ちょっと視点を変えると

・年間サラリーマンの上限である14.4万円を拠出する(支払う)

・所得控除として年間4.32万円税金が返ってくる

のであれば、企業型拠出年金をやらない場合と比較すると

・生涯を見越すと毎年まるまる4.32万円の手取UPが確実!(拠出先を定期預金にすれば100%手取りUPとなる)

・拠出した資金の運用成果が±0%でも、拠出した瞬間に投資金額の1.3倍になって返ってくることがほぼ確実(手数料除く)

という事になります。僕は企業型拠出年金をやっていますが制度が導入された直後に掛金MAXにしています。

なお、確定拠出金(個人型)のiDeCoの所得控除を受ける場合は、小規模企業共済等掛金控除の扱いで確定申告が必要となります。確定拠出金(企業型)のマッチング型拠出の場合は年末調整で会社がやってくれるので不要です。

*2020年1月25日追記

赤字部分の個人型の場合でも生命保険と同様に「証明書」が届くため、これを添えて会社の方で年末調整してもらえれば、確定申告不要になります。

こういちさん、ご指摘有難うございます!

https://twitter.com/tayumukotonaki8/status/1220850719705550848?s=20

確定拠出年金、iDeCoを活用していく上でのおすすめの本

僕がインデックス投資に目覚めた本、「投資信託にだまされるな」の著者である竹川美奈子さんが書かれた本です。amazonでは初心者にお勧めと好評です。少し古い本ですが、インデックス投資に精通している著者なので、中身で紹介している商品も手堅い事は容易に想像できます。証券会社の選び方やライフプランも考えて書かれているようです。

|

|

iDeCoやるなら投資信託のインデックス投信ですが、この本はインデックス投信が何故優れているのかを力説されています。例えば

・アクティブファンド(プロ運用)と比較すると手数料差でインデックスファンドに軍配が挙がる

・少額資金から幅広い銘柄に分散投資する究極のリスクヘッジ投資

・終わり方の解説もされている

などです。15年続けておられた体験からのエッセンスを語られているので実際経験も参考になります。

|

|

竹川さんの本で概要を理解し、水瀬さんの本で深い部分を知る。という使分けをすると良いかもしれません。

3.個人年金(生命保険料控除)の活用-年2~1.2万円までがお勧め

次は生命保険料控除のうち、「個人年金」が占める項目での手堅い節税方策を考察していきます。こちらはハッキリ言って、拠出年金制度と比較して見劣りします。制度概要と節税方策を考えた運用方法を説明します。

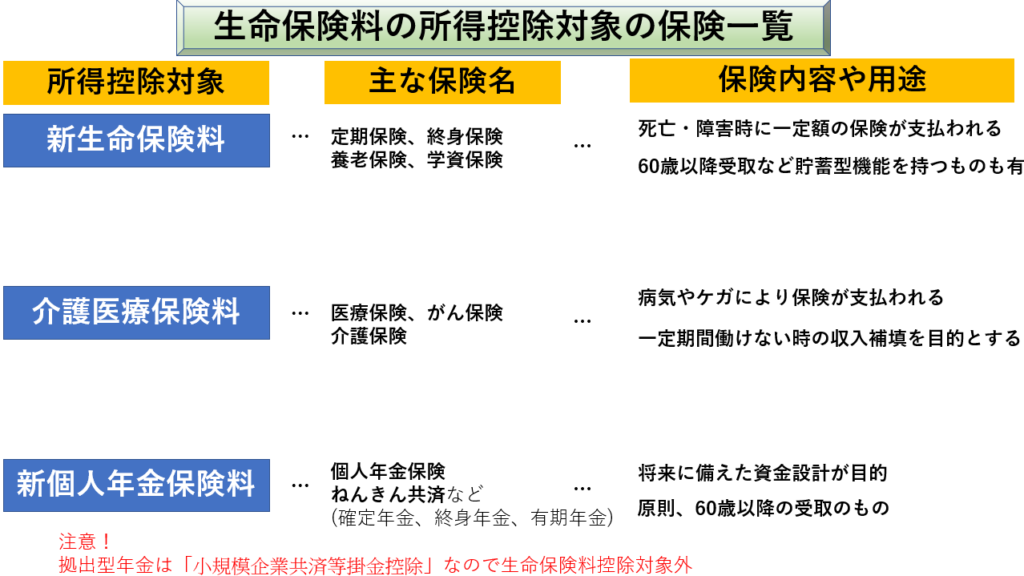

個人年金(生命保険料控除)の確認

生命保険料控除の項目は3つありました。これは、前回の「固定費削減3.」の記事で取り挙げています。生命保険料控除の一覧図と、前記事のリンクを載せます。

3つ目の新個人生命保険料に該当される項目ですね。将来の貯蓄に備えた個人年金保険やねんきん共済などに加入したときに控除対象とされる項目です。ちなみに

・個人年金保険料に該当する項目で保険会社が運用しているもの→個人年金保険

・個人年金保険料に該当する項目で全労済や県民共済などが運用しているもの→個人年金共済

と呼ばれ、一方は厚生労働省、一方は金融庁が管轄しているそうで同じ意味でも名称が違う事ばが使われるため混乱します。リスクを取らない場合は個人年金共済がお勧めです。非営利組織というのも信頼が持てます。(保険会社だと多分に手数料が取られるイメージが強い)

参考:新生命保険料控除記事

【固定費削減3.】節税・節約効果を最大化! サラリーマンの生命保険は定期保険+積立Nisa運用のみ! 生命保険料節約・節税術

取扱商品

個人年金保険

・円建て運用

・外貨建て運用

があります。返戻率は円建てが105%前後、外貨建てが115%~170%など変動があります。外貨建ては為替リスクがあるので払込時は円高で、受取時は円安である事が望ましいので非常に運用が難しいです。

*返戻率:払込した金額が将来何%になって返ってくるかの割合。

例.105%ならば100万円払込したものが105万円になって返ってくる。

30歳加入で60歳満期を迎えるのであれば、年間の利率は0.083%になる…低いですね。

個人年金共済

・ねんきん共済

が有名ですね。JAや全労済もあるようです。利率はあまり変わらず、おおよそ年利1.25%の運用だそうです。返戻率でみると116%程度で安定していますね。僕はねんきん共済に入っています。

保険料を効率よく節約するには控除金額の仕組みを理解する事が肝要です。次に所得控除金額について確認します。

所得控除金額

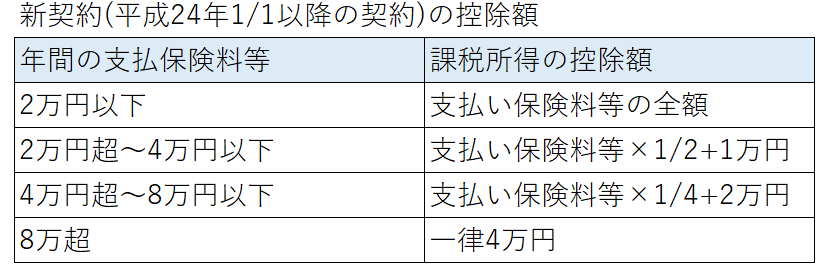

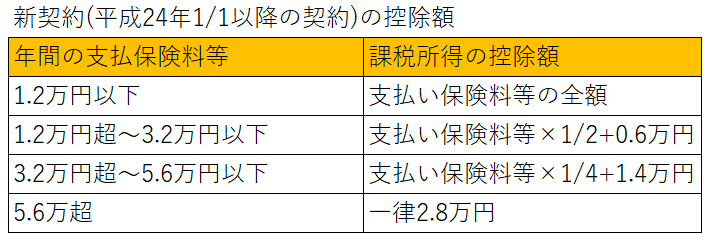

生命保険料控除は控除項目ごとに

・所得税は年間最大4万円の所得控除

・住民税は年間最大2.8万円の所得控除

が受けられます。平成24年度以降の所得控除額は払込金額によって以下のように変わります。

【所得税の所得控除金額】

【住民税の所得控除金額】

ここで注目して頂きたいのが課税所得の控除額の項目です。支払い保険料が増えるに従って

・所得控除額 ÷ 払込保険料

の比率が下がっていくのが分かると思います。この表から所得控除の効率最大化を図るには

所得税→年間2万円以下の支払いに抑える

住民税→年間1.2万円以下の支払いに抑える

事が肝になります。1.2万円以下の支払いに抑える事ができれば、所得控除効率は2章の確定拠出年金と同様になります!

個人年金受取にかかる税金

一括受取と毎年受取で以下の計算で税金がかかります。

一括受取(一時所得):総収入金額-必要経費-50万円(特別控除)

毎年受取(雑所得):総収入金額-必要経費

必要経費は毎年支払っている保険料の事ですね。運用金額が多いと課税されますね。

(1万を20年1.25%で運用→収益が50万以下なので一時所得の場合所得ゼロ

1000万を20年で1.25%で運用→収益が280万円出てしまうので一時所得の場合、しょとくが出てしまう)

“個人年金保険にかかる税金の基本と最もトクする受取方法”

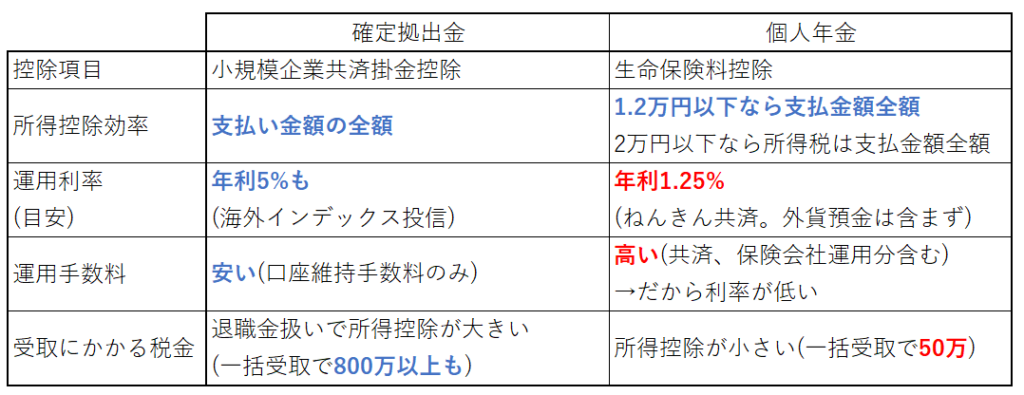

運用益は期待せず節税効果を検討するのが吉

確定拠出金と比較するとだいぶ魅力が薄れますね。将来の手取UPという側面で両者を比較するとこうなります。

2章の項目でメリットについて説明しましたが、両制度で一番手取りアップに効いているのは

所得控除による節税効果

です。ここを同一水準に抑える事が最も重要かと思います。この点では個人年金は年間支払い額を1.2万円以下に抑えれば同等となります。多くとも、所得税の控除は支払い金額全額控除に抑える2万円以下としたいところです。

他の項目は比較になりません。断然、確定拠出金の方が有利です。

・投資信託でインデックス投信が選べる(個人年金では保険会社のプランで入れば選べるものもありますが、保険会社の手数料が非常に高い。同じ運用成果でも利率が2~3%単位で落ちるでしょう。)

・運用手数料→保険会社や共済の運営費が高い

・受取にかかる税金→一括受取の場合、個人年金は50万円しか控除がない。

ここから言える事は以下です。

自分年金目的で両制度を使う事を考える場合

優先順位1.確定拠出金を運用金額上限で行う

優先順位2.1で余裕資金がまだあれば、個人年金を年間1.2~2万円以下で行う

とする事が節税効率を最大に高めた手堅い方法かと思います。

余裕資金が多い方の選択肢

視点を小規模企業共済掛金控除と生命保険料控除以外の節税視点を考えると

・積立Nisa

という投資選択支があります。積立Nisaは確定拠出金の運用効率メリット(インデックス投信で年利5%も狙える)や20年間は利益に対して無税です。

これを真面目に突き詰めると、実は15年単位ぐらいで考えると生命保険料控除を活用するよりも積立Nisaの方が運用効率が上がります。海外インデックス投信では過去20年間で運用利率平均5%のものがあります。これと比較した場合の結果を下に載せます。

個人年金は

・ねんきん共済に加入

・所得税率は20%、住民税率は10%とする

・年間12000円の保険料納付(所得税+住民税控除効率最大で3600円返ってくる)

・所得控除で返金される3600円は積立Nisaで年利5%で運用とする

という条件で、元本12000円の積立Nisa運用と戦わせました。

結果、10年目でNisa側が追い付く結果となりました。

これも踏まえて考察すると自分年金用途として余裕資金を運用する場合

優先順位1.確定拠出金を運用金額上限で行う

優先順位2.積立Nisaを運用金額上限で行う

優先順位3.1,2で余裕資金がまだあれば、個人年金を年間1.2~2万円以下で行う

となります。個人の所得状況によりますが、積立Nisaは年間40万円なので日々の節約次第で優先順位3まで捻出できる方もいるかと思います。

(僕がその口です。だから、こんな分析記事を書いています。)

また、そんな資金無いよと思う方は以下を見直してみませんか?

・生命保険のうち、終身保険に入っている。毎月万単位の支払いをしている

→本当にその保険の運用効率はいいですか?保障だけなら定期保険掛け捨ての方が効率が良い場合もあります。

・生命保険のうち、医療保険(がん保険や長欠した場合の保険)に入っている

→保険証をお持ちでしょう?その健康保険組合で十分な保障制度が実はあるのです。そこを見直してみてはいかがですか?

→高額医療費制度、傷病手当金で十分な保障になると思います。

・個人年金保険の支払い額が多すぎませんか?

→本記事では最低でも2万円以下に抑えるのが妥当という結論を導いています。毎年2万円以上支払っていれば、これを積立Nisaに回す事で運用成果は上がります。

最近ほ保険節約本でも同じことが語られています。ねんきん保険の利率は低く今の時代にそぐわない!と。

|

|

4.まとめ

確定拠出金制度を活用した「小規模企業共済掛金控除」の節税方策の説明。生命保険料控除のうち、個人年金の控除を利用した手堅い節税方策の説明をさせて頂きました。

前回の固定費削減3の記事と併せて僕の場合

・終身保険の見直しで年間保険料26万→5.5万まで減額

・年金保険の見直しで年間保険料18万→2~1.2万まで減額

出来る事がほぼ見えてきました。今、前者は保険会社と減額調整中。後者は1月の支払金額見直しのタイミングで減額する事で年間37万程度の投資資金捻出を考えています。この金額がそのまま、積立Nisaに運用できそうです。

会社で保険に入っている方の毎月の保険料を最近聞いていますが、払い過ぎな方が多い印象です。

保障

という意味で必要な保険は大黒柱サラリーマン家庭であれば定期保険のみだと考えれば、月間1500円程度で済みます。(固定費3の記事をお読みください。)

結論を振り返ります。

結論

自分年金用の余裕資金がある方の運用方策

第一優先

・「小規模企業共済等掛金控除」で節税効率最大のiDeCoの活用

払込金額=所得控除額! 60歳までは引出不可能な事に注意

第二優先

・積立Nisa年間40万円までインデックス投信で運用

第三優先

・生命保険料控除は支払い金額年1.2万円の払込金額=控除額の節税効率に抑える

増やしても所得税控除効率が最大の年2万円まで

本記事がサラリーマン世帯の皆さまの節税・節約のお役に立てれば幸いです。世界の投資家とランナーに幸あれ!

【関連記事】

保険関係の控除のお勧めは「固定費削減3」です。

【固定費削減.1】サラリーマンで年間10~30万!社会保険料節約術(残業抑制・拠出年金活用,通勤手当・住宅手当の削減)

【固定費削減.2】年間6~96万の手取りUP!サラリーマン必見!年末調整・確定申告の手堅い節税方策11選

【固定費削減3.】節税・節約効果を最大化! サラリーマンの生命保険は定期保険+積立Nisa運用のみ! 生命保険料節約・節税術

・積立NisaやiDeCoで投資信託を選ぶ際の参考書になります。これから始める方へは必読です!

6年で100万の利益!投資信託初心者向け・無理なく・手堅い・長期投資で資産形成!「投資信託にだまされるな! 本当に正しい投信の使い方」(竹川美奈子)

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/0eb2d4a7.b1ccdd63.0eb2d4a8.384b9fb8/?me_id=1213310&item_id=18144099&m=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F0578%2F9784478100578.jpg%3F_ex%3D80x80&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F0578%2F9784478100578.jpg%3F_ex%3D240x240&s=240x240&t=picttext)

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/19dfe879.5fee7ac6.19dfe87a.47ec9d59/?me_id=1285657&item_id=11804877&m=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbookfan%2Fcabinet%2F00773%2Fbk4894517833.jpg%3F_ex%3D80x80&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbookfan%2Fcabinet%2F00773%2Fbk4894517833.jpg%3F_ex%3D240x240&s=240x240&t=picttext)

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/0eb2d4a7.b1ccdd63.0eb2d4a8.384b9fb8/?me_id=1213310&item_id=18750851&m=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F2838%2F9784761272838.jpg%3F_ex%3D80x80&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F2838%2F9784761272838.jpg%3F_ex%3D240x240&s=240x240&t=picttext)

“【固定費削減4.】確定拠出金 VS 個人年金保険 の徹底比較!小規模企業掛金控除・生命保険料控除を手堅く活用して手取UP!” への2件の返信