資産株投資によって10年で資産を2.5倍にした実績のある!

資産株紹介シリーズ第85弾!(過去記事一覧はこちら)

独立系信用保証最大手で住宅ローン関係が収益柱の全国保証(7164)です。株主優待はQUOカード最大5000円!(1年長期)か特産品がもらえます。配当+優待利回り4.7%です。

ここは恐ろしい企業です。営業利益率70%超えで財務が年々強化されて融資や金融系では圧倒的に好財務。手元現金も強烈に増えており、更に増収増益。加えて信用保証では最大手ときています。無敵企業で超絶資産株&グロース株ですね。更に更に!!配当性向も30%以下。好財務なので配当性向を上げる余力があります。市場が飽和状態になれば配当性向を上げてくると考えられるため将来配当が150円など強烈に増えるのでは?というワクワク感があります。

全国保証(7164)の魅力は以下!

- 配当+優待利回り4.7%(増配期待で5%は長期では堅い)

- 株主優待は100株保有で最大5000円のQUOカードor特産品(1年長期,初年度3000円)

- 長期的に増収増益!営業利益率70%超えの強烈企業!

- 増収増益中!配当性向30%以下で金融系では圧倒的に好財務で増配余地十分!

- 連続増配中!7年で配当金4倍以上へ増配!

資産株については以下をレギュラー分析・紹介していきます。

- 事業概要

- 配当+優待利回り,割安指標,チャート

- 財務分析(高配当、優待を維持できる体力がどれだけあるか?)

- 業績分析(安定して稼げる利益はどれほどか?)

- 過去10年配当の推移(大きく減配していないか)

- その他(銘柄独自の魅力/リスク等)

分析は以下の

- 10年間で資産価値を2.5倍にした!

資産株ノウハウに従っています。

【10年間で資産価値2.5倍!】資産株ノウハウ 配当+優待利回り5%、利益剰余金が多い、業績安定、実質累進配当 【投資19.】

1.事業概要(信用保証国内最大手!)

- 全国保証株式会社

- 1981年設立

- 東京証券取引所第一部上場

- 信用保証業務・損害保険の代理業務・信用調査業務・生命保険の募集業務

子会社では債権回収や事務手続き代行業務などを手掛けています。保証業務について網羅的に取り組まれているイメージを持ちます。

会社概要より抜粋

事業概要

調べれば調べるほど凄い企業です……。上手く表現できるか分かりませんが、僕の理解した限りで説明していきます。

- 主事業はローン保証です。住宅ローン(主力)、カードローン、アパートローン、教育ローン等を手掛けています。

- この図が業務概要の全てでシンプルです。

- 住宅購入の際、銀行等の金融機関からローン契約を結びます。この時、万が一購入者がローンの支払いが出来なくなった時に第三者として代わりにローン債務を支払うのが全国保証です。万一の支払いを行う代わりに購入者からは保証料を受け取る事ができ、これが収入となります。

- あ、なるほどね。と思ったのがこの説明。

- 要は債務保証をするというのは「連帯保証人に全国保証がなりますよ」という事なんですよね。

- ローンを組む際に連帯保証人に親や知人を巻き込みたくないというのは日本人では多い感覚でしょう。(親や知人に迷惑をかけたくない。)

- 保証料を支払う事で連帯保証人になってくれる全国保証がいるならば、自立する意味も込めて使うでしょうね。(僕ももう30代後半ですが、今から家を買うとして親に連帯保証人になってもらうのは気が引けます。)

はじめてのお客様へより抜粋

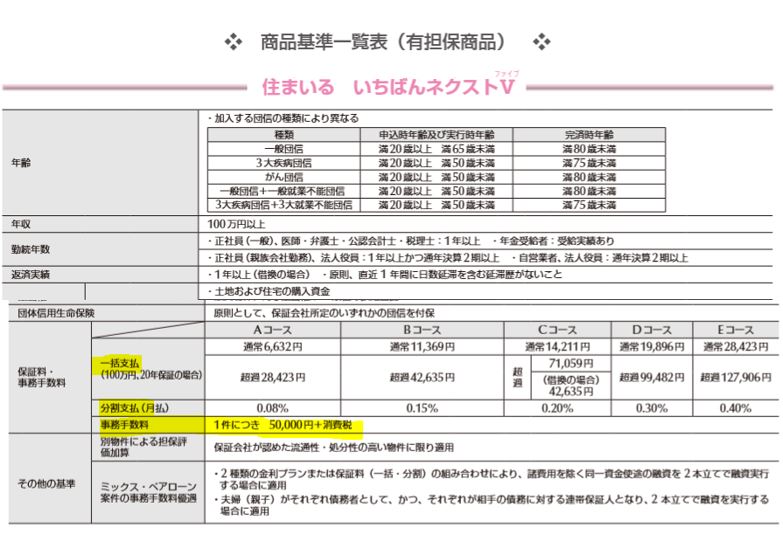

- これは同社の保証商品の一部を抜粋したものですが、契約の際の事務手数料などが収入源になります。一括支払い、分割支払いや事務手数料などありますが、お客様がローンを支払える場合は手続きに伴う人件費や諸経費を除いたものが全て利益になります。

- 営業利益率50%超えの理由はここですね。

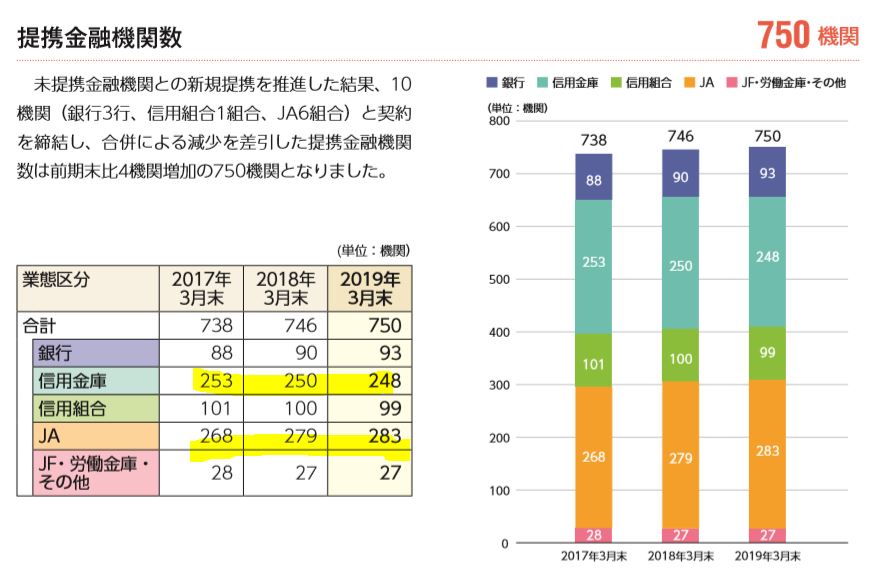

- また、全国保証は良質なお客を対象としていると考えます。契約している金融機関等はJAなど堅く真っ当な仕事をしている人が利用する金融機関を相手にしているためです。ある程度信用や支払い能力が無いと貸さないと考えます。

- 良質なお客だとローンが支払えないような無理な計画を立てる人は少ないでしょうね。(素晴らしい!)

金融機関の皆様へより抜粋

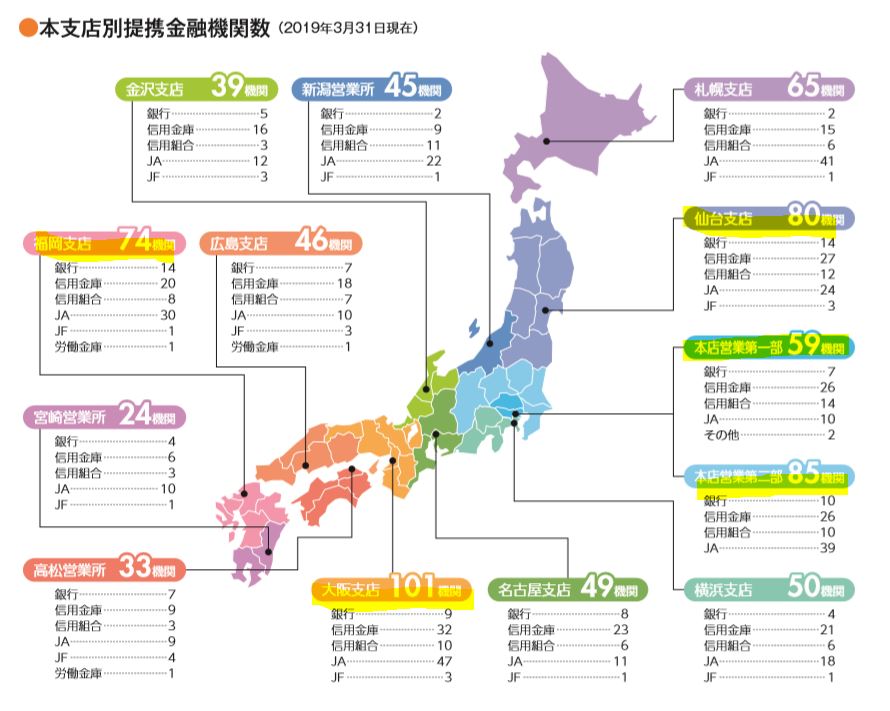

- 続いて2019会社レポートから抜粋します。住宅ローン保証を組んでいる金融機関一覧です。

- 銀行や信用金庫、信用組合、JA、JF、労働金庫など堅いところが並んでいます。保証支払いが発生しにくい消費者が集まる金融機関を対象としている事が分かります。堅い!

- 日本全国に本支店があります。

- 仙台、大阪、福岡、東京・神奈川の店舗数が多く力を入れていますね

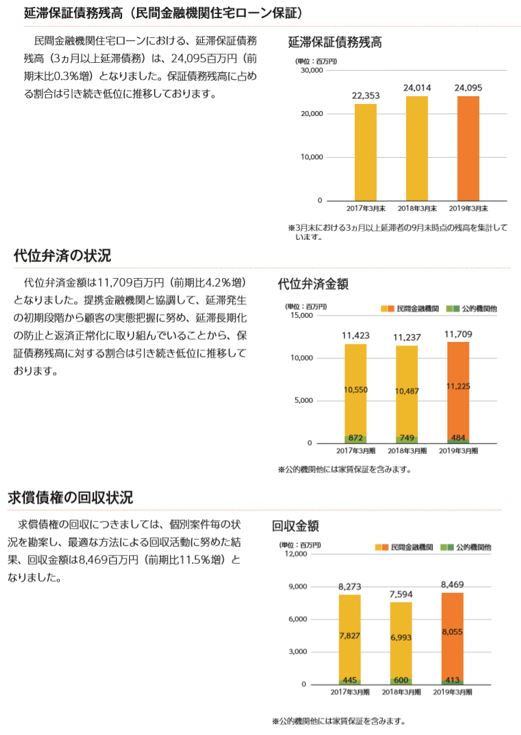

- これはまた安心できるデータがありました。

- 全債務残高(ローン支払いを行う消費者のローン保証残高の合計)に対する延滞保証残高、代位弁済(実際に保証を立て替えて支払う)金額などの金額が載っています。

- 上2つ合わせて350億程です。対して請負っている大元の債務残高は13兆円はあります。

- 保証契約を結んで立て替えやローン支払いの遅延残高が全保証残高に対して0.26%しかないのです。

- しかも、立て替えた費用は全損する訳ではありません。3つ目の指標では債権の回収状況指標があります。回収できている収入も差し引くと貸し倒れになっている割合は更に減るでしょう。

- 営業利益率50%は納得です。

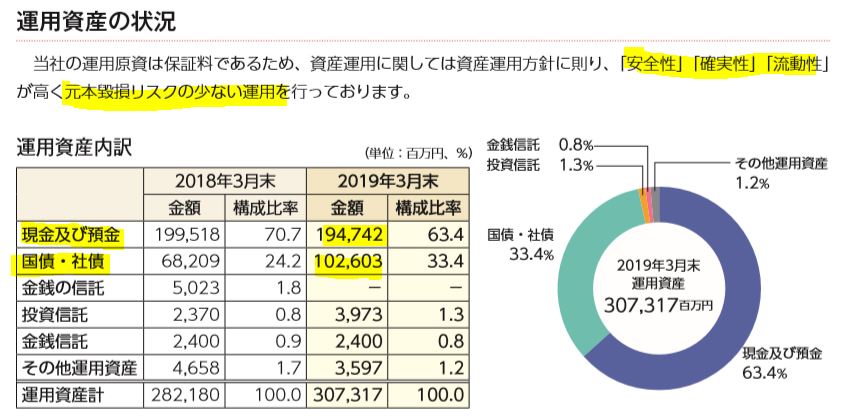

- 何故、金融系なのに自己資本比率が高いのか、現金預金比率が高いのか。不明でした。

- それが今までの説明とこの運用資産状況を見ると納得です。手元の現金は万が一の保証立て替え支払いが発生したときに即払える体制でないといけません。なので、現金比率が高いのですね。

- また、この運用資産の状況も安心できます。63%が現金や預金、33%が国債や社債となっています。殆ど元本保証の金融資産が96%もあるのです。よく、投資有価証券売却益や売却損を計上している会社を見ますが、その比率は投資信託で考えられますが僅か3%弱。

- 至極真っ当な経営を貫いている事が分かります。このお金は絶対に減らしてはいけないもの。だから元本保証の運用しかしない!そういう意志を感じます。

非常に手堅いです。

会社レポート2019より抜粋

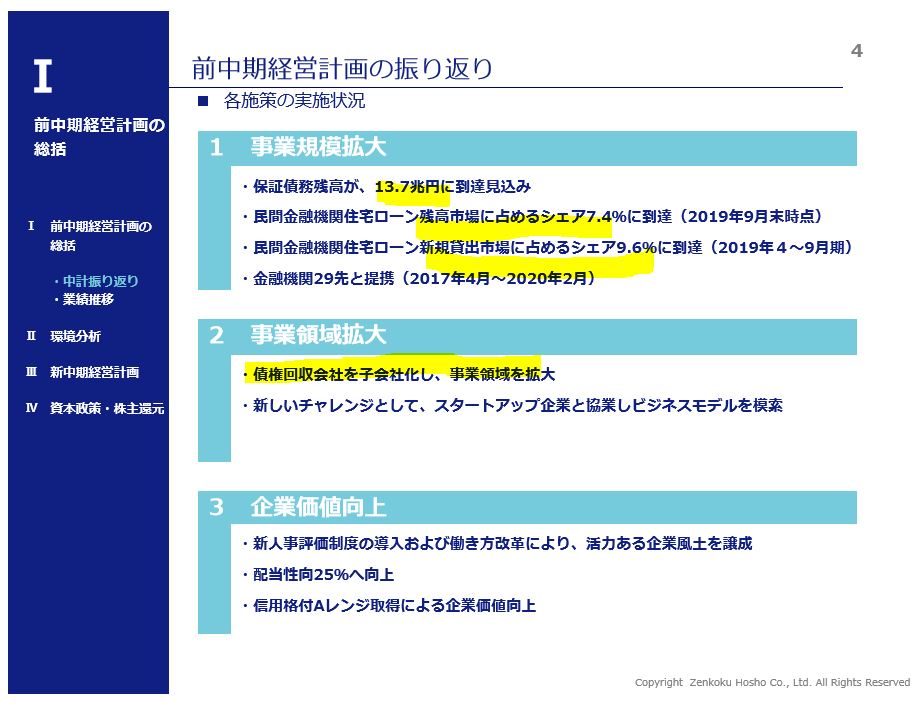

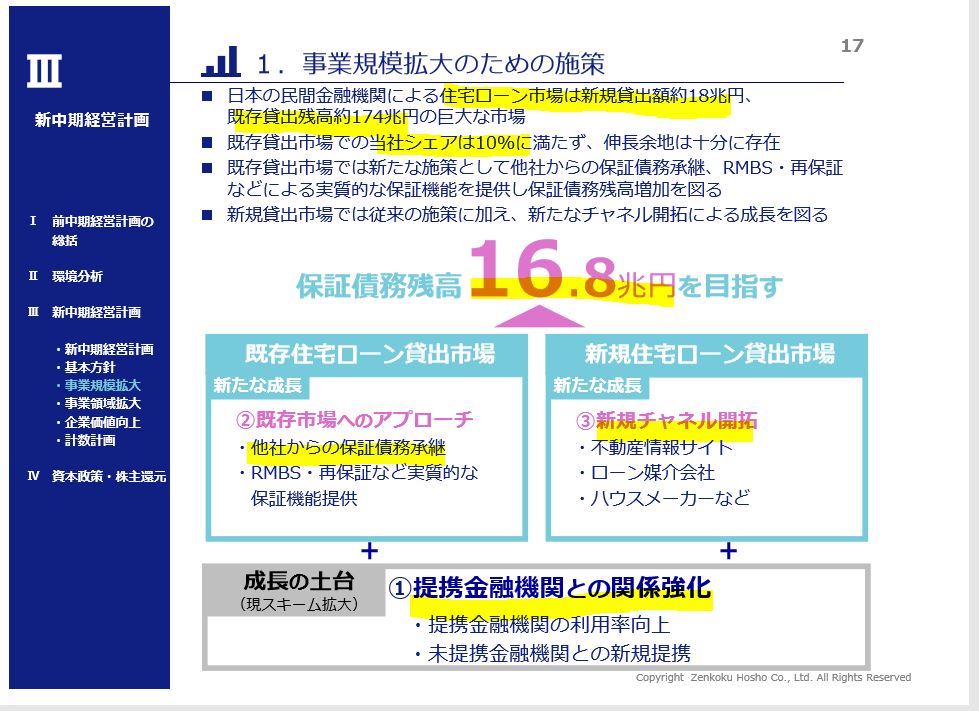

2020-2022中期経営計画

- 上場前から着実に住宅ローン保証残高は増え続けています。要は売上が伸びている収入が伸び続けている事を意味します。

- 前回の中期でローン保証残高トップを狙うとあり、有言実行。達成しています。

- シェアトップといえど、そのシェアも僅か7.4%しかない。(残高市場)

- 新規保証残高市場に占めるシェアは9.6%。これも少ない。まだまだ伸び代があるということか!!

- 事業領域の拡大方法がこれまた手堅い!債権回収会社を子会社かして回収強化に努めるようです。にじみ出し関連事業ですね。リスクの少ないいい拡大方法です。

- 次の中期では保証残高を13.7兆円から16.8兆円へ伸ばす計画です。

- 市場全体は174兆円もあるそうです。これを30年後でも半分も取れたら……。夢しかないですね!

- アプローチは他行からの請負や新規獲得方法など検討されています。

- 重要なのは提携金融機関との関係強化とあります。有名金融機関との信頼関係が強いのでしょう。

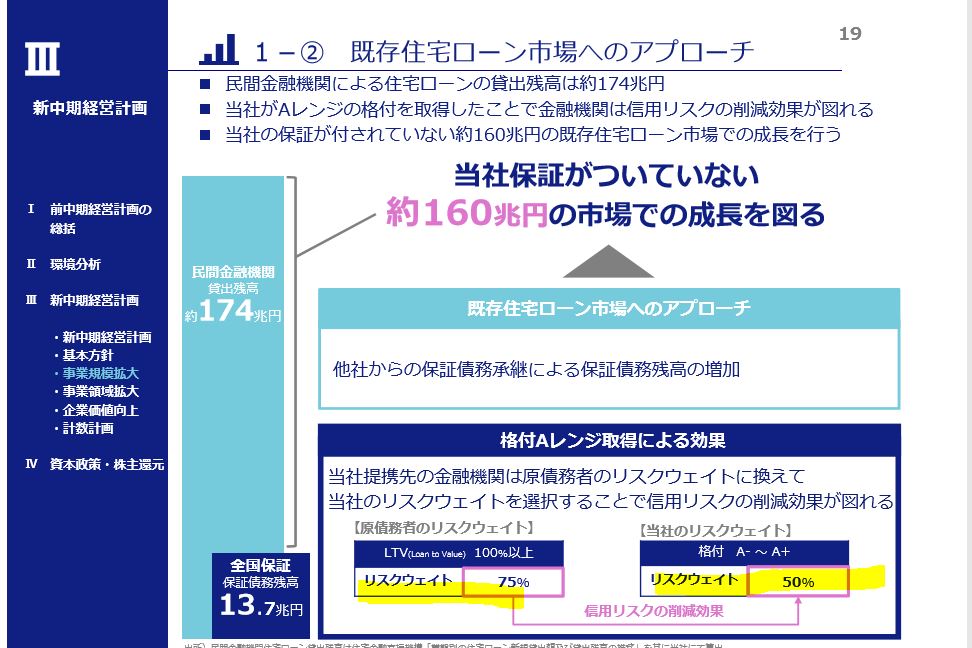

- これは興味深い資料

- 好財務で業績が伸びているからか信用格付け会社の格付けがAと高い同社

- 既存住宅ローン市場は大手現行の子会社がライバルだと思いますが、ここより信用格付けが高い場合は大手銀行グループ全体の信用リスクが全国保証への移し替えて向上するという事。社債など発行しやすくなり資金調達が容易になるなどメリットが見えます。

よく考えると消費者が住宅ローンを組んだときに保証も同時に組みたいと思います。その時に保証を請け負うのが住宅ローンを組んだ金融機関と同系列の金融機関だと思います。

この場合、もし貸し倒れが発生すると保証を肩代わりするのは連結で見ると同じ会社が行う事になり全く金融機関側にリスクヘッジがありません。

そう考えると、リスクを肩代わりしてくれる第三の存在である全国保証がいると、そちらにリスクヘッジでお願いしたくなりますね。

- 配当性向は将来的に30~35%とするそうです。

- 2023年は眉唾ものかもしれませんが、配当金144円!3000円で買えれば総合利回り7%超えですね!

2020-2022中期計画より抜粋

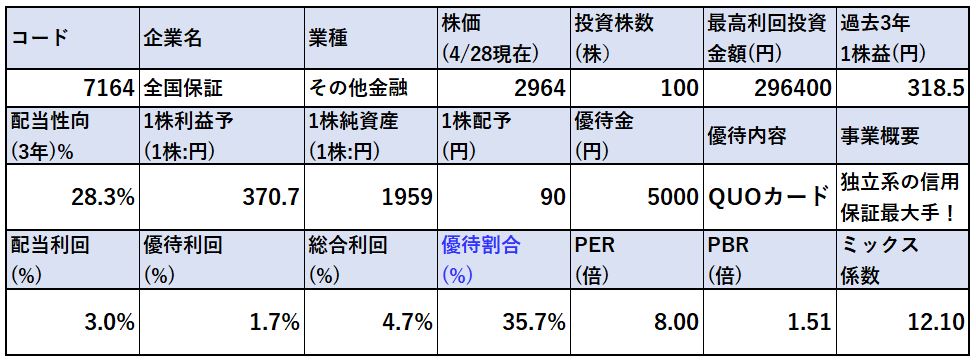

2.各種指標

(配当+優待利回り4.7%)

株主優待(QUOカード5000円)5年株価チャート

配当+優待利回りや割安指標、株主優待、チャートを紹介します。

各種指標

以下の指標を表にまとめています。

- 過去3年利益に対する今期配当金予想の配当性向

- 1株配当、優待金

- 配当利回り

- 優待利回り

- 総合利回り(配当+優待利回り)

- PER/PBR/ミックス係数

- その他金融系なのでPER/PBR的には割安ではなく程よい水準と見ます

- 配当+優待利回りも4.7%とコロナショックの中では特段高い訳ではありません。

- ですが、安定度は抜群です。

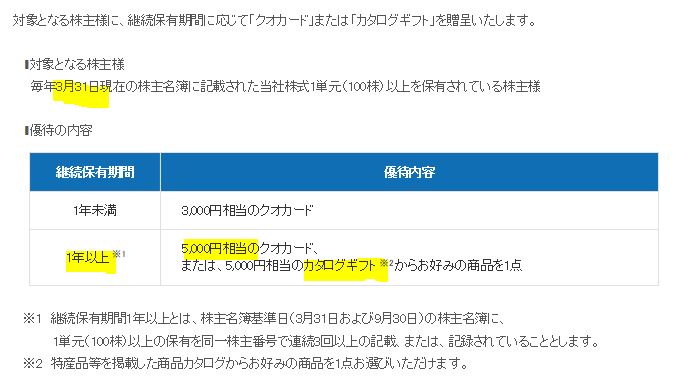

株主優待(QUOカード5000円)

全国保証の株主優待はQUOカード最大5000円がもらえます。

株主優待をもらうには

- 3月末日

に100株保有している必要があります。1年以上長期保有しているとQUOカード5000円かカタログギフトをもらえます。

株主優待制度より抜粋

5年株価チャート

- コロナショックで4400円ほどだった株価が2850円ほどまで落ちました。

- 3月は決算を上昇修正しています。業績は悪くないです。

- コロナショックで消費者の収入源によるローン債務不履行になるリスクが増加するとの見立てと新規ローンを組む件数が減る事が売られた要因でしょう。

- しかし、シェアが10%も無いので市場全体が冷え込んでもシェア拡大で業績横ばいぐらいでしょう。

ハッキリ言って買い以外の何物でもないです。僕は100株買います!

100株保有は余裕です。

tradingview よりチャート転載

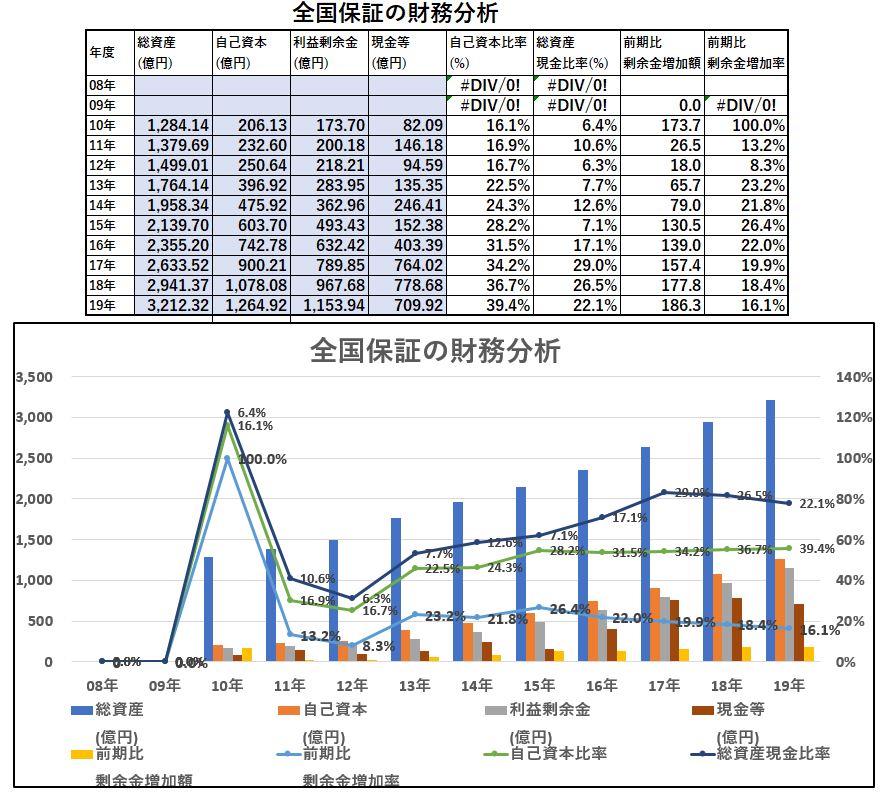

3.財務分析

配当+優待利回り4.7%を維持できるか財務体質を調べます。

- 高配当や優待を維持できる体力がどれほどあるのか

- 体力は過去から増え続けているか(高配当と優待を維持しながら体力増強しているか)

を確認していきます。

株主資本の増加と利益剰余金の増加を見る事で財務体質の強化具合を把握します。

現金等の金額推移をみる事で短期的な配当余力や支払い能力がどれほどあるかも把握します。

IR BANKから抜粋して独自に加工ています。(業績、配当・自社株買いの項目も同様)

財務分析

- 自己資本、利益剰余金、現金等が堅調に増加しています。

- 自己資本比率が9年で16%から39.4%と急激に良くなっています。

- この比率はその他金融業では圧倒的です。

配当+優待利回り4.7%は余裕でしょう。増配も続くでしょう。堅すぎます!

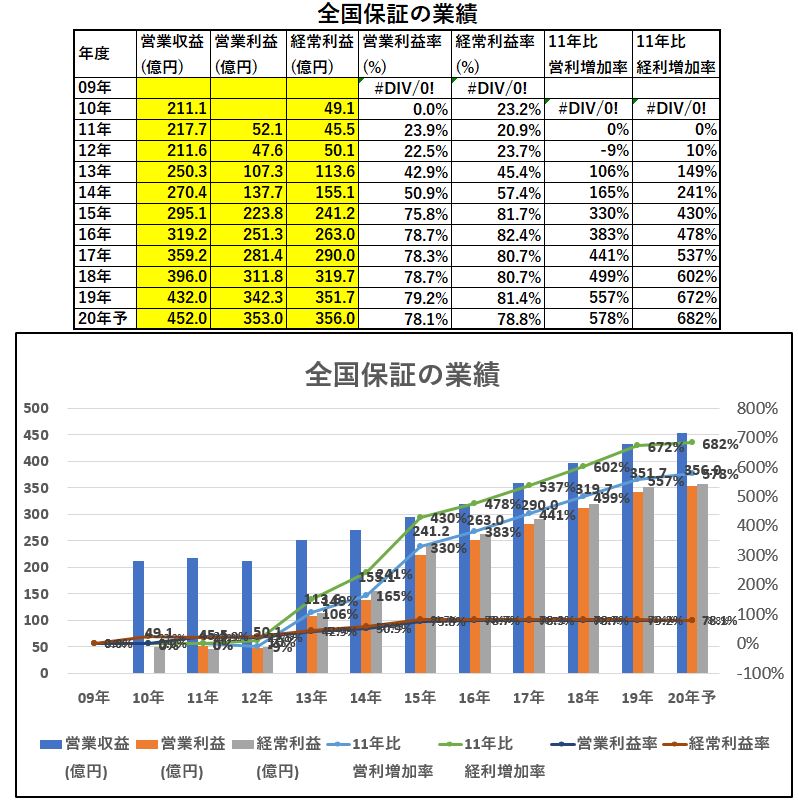

4.業績

配当+優待利回り4.7%を維持できるか資産株としての体力を培う業績です。

- 売上高

- 営業利益

- 経常利益

の推移を見ていきます。

- 黒字を維持できるか

を第一に見ます。次いで、効率的な経営が出来ているかを見るために

- 営業利益率、経常利益率

を見ます。

業績

- 超絶です!!素晴らしい!

- 7年で営業利益5倍!

- 素晴らしすぎるのが営業利益率70%超え!!住宅ローン保証というのが如何に手堅い事業であるかが伺えます。この業界トップでシェアが拡大していく…..買わない理由が見当たりません。

配当+優待利回り4.7%は余裕ですし増配していくでしょう。

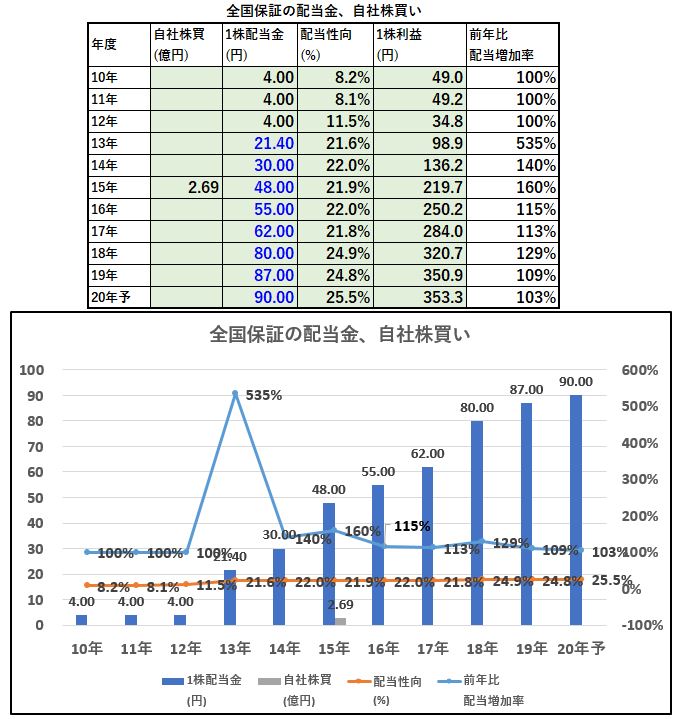

5.配当金、自社株買い

株主還元姿勢をみます。

- 利益の成長と共に安定して配当を伸ばしているか

- 自社株買いを実施して配当・優待維持に繋げているか

- 減益でも配当維持(実質累進配当姿勢)の株主への還元姿勢があるか

などで判断します。

配当金、自社株買い

- 上場してから7年で配当金は4倍以上に着実に伸ばしています。

- しかも、配当性向はほぼ据え置きの25%。

- これが将来35%になるのです。シェアが拡大していけば更に伸びるでしょう。

買わない理由が見当たりません!即買いです!

配当+優待利回り4.7%は将来5%、6%、7%と上がっていく可能性が非常に高いでしょう。

6.魅力とリスク

全国保証の魅力とリスクを考えてみます。

魅力

- 配当+優待利回り4.7%(増配期待で5%は長期では堅い)

- 株主優待は100株保有で最大5000円のQUOカードor特産品(1年長期,初年度3000円)

- 長期的に増収増益!営業利益率70%超えの強烈企業!

- 増収増益中!配当性向30%以下で金融系では圧倒的に好財務で増配余地十分!

- 連続増配中!7年で配当金4倍以上へ増配!

- 市場のシェアはたった7%台。伸びシロ十分!10年単位で安心して保有できる超絶企業!

リスク

- 住宅ローン控除終了など政府の住宅保有後押し施策が無くなりローン需要急減

- 海外のローン保証強力に低コストで迫る存在(可能性低そう)

回収子会社もも立ち上げているので隙が無い企業です。恐ろしい….

以上です!

他の資産株分析も宜しければ閲覧ください。

閲覧有難うございました! 全世界の投資家とランナーに幸あれ!

2020年春号の会社四季報はお宝銘柄がいっぱいです。ぜひ、この機会にお宝銘柄を探してみては如何でしょうか?

会社四季報で銘柄発掘をした後に取引する証券会社としてSBIネオモバイル証券はお勧めです。

SBIネオモバイル証券の魅力

- 1ヵ月辺り50万円までの取引きであれば実質手数料月20円!

(220円手数料に200Tポイントが付きます) - 1Tポイント1円で株の購入資金に出来ます

- 1株から株が買えます!(他証券会社と比較し手数料激安!)

- 1株から買えるので株価の高い銘柄も含めて少額資金で分散投資できます

- 月、50銘柄まで1株から定期買付機能があるのでドルコスト平均法に最適

- 100株投資も出来るので、株主優待銘柄の購入にも向いています

- 1株から申し込めるIPO(新規公開株買付)もあります

その余っているTポイントで投資してみませんか?【SBIネオモバイル証券】 ![]()

【QUOカード】の株主優待に興味のある方はこちらの記事もどうぞ

資産株お勧め61.】過去最高益&増配!配当+優待利回り7%超え! 1419 タマホーム 株主優待QUOカード

【資産株お勧め63.】【株主優待】なんと!カタログギフトとQUOカード2点セット! 5988 パイオラックス 配当+優待利回り6%

【資産株お勧め5.】3023 ラサ商事 10万以下で買える! 配当+優待利回り4.8%! 株主優待 QUOカード

【資産株お勧め6.】7192 日本モーゲージサービス 配当+優待利回り8%超え! 株主優待 QUOカード カタログギフト 増配率437%!