資産株投資によって10年で資産を2.5倍にした実績のある!

お勧め資産株紹介シリーズ第82弾!(過去記事一覧はこちら)

18期連続増配中の勢いがある銘柄みずほリース(8425)です。株主優待はQUOカード4000円(初年度3000円)がもらえます。配当+優待利回り6%です。

リース・割賦系の金融業ですが丸紅と提携をしており、リースするものは多岐に渡りそうです(産業機械、通信インフラ、不動産、航空機)。ここを出来れば掘り下げてみたいと思います。リース系はみずほ、リコー、三菱UFJなど魅力的な銘柄が多いですが配当+優待利回りが5%に届かない銘柄が多かったので敬遠していました。ここにきて下がってきたので注目しています。

8425みずほリースの魅力は以下!

- 配当+優待利回り6%

- 株主優待は100株でQUOカード4000円(1年長期前提,初年度は3000円)

- 18期連続増配中!19期連続予想

- 株価は3400円から1850円まで下落し現在2000円の程よい水準

- 営業利益率4.5~6%で安定しながら成長しており悪くない水準

資産株については以下をレギュラー分析・紹介していきます。

- 事業概要

- 配当+優待利回り,割安指標,チャート

- 財務分析(高配当、優待を維持できる体力がどれだけあるか?)

- 業績分析(安定して稼げる利益はどれほどか?)

- 過去10年配当の推移(大きく減配していないか)

- その他(銘柄独自の魅力/リスク等)

分析は以下の

- 10年間で資産価値を2.5倍にした!

資産株ノウハウに従っています。

【10年間で資産価値2.5倍!】資産株ノウハウ 配当+優待利回り5%、利益剰余金が多い、業績安定、実質累進配当 【投資19.】

1.事業概要(リース・割賦・ファイナンス事業)

会社概要です。

- 会社名:みずほリース株式会社

- 1969年設立

- 東京証券取引所一部上場

- 事業内容:総合リース事業(製造業中心としたリース事業)

事業概要

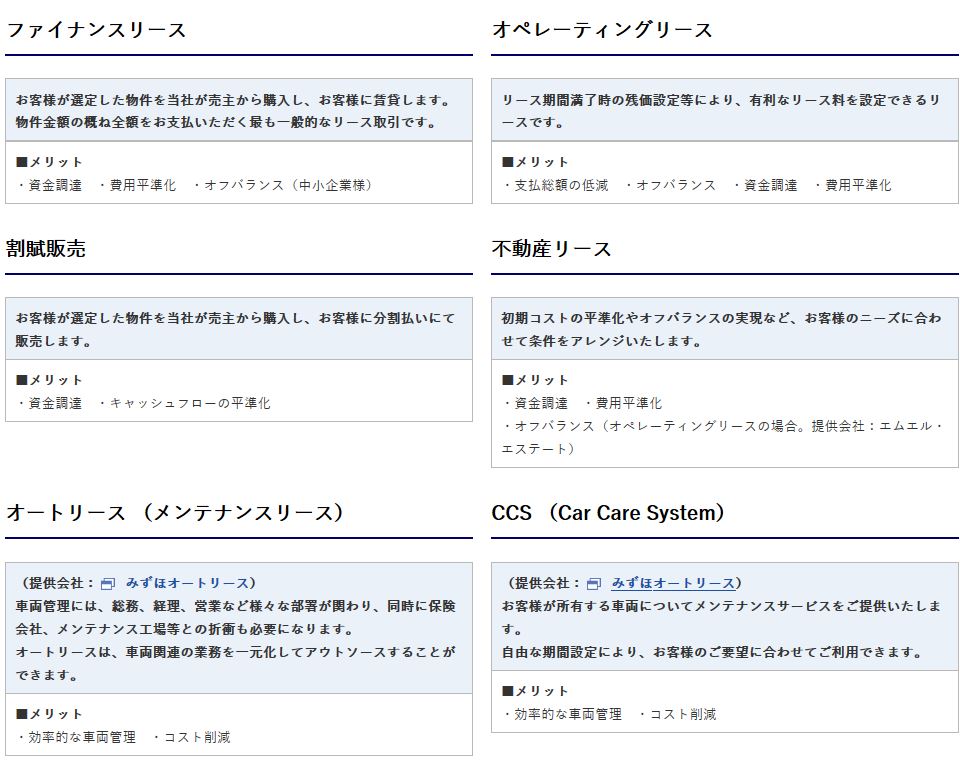

- 売上の主力はリースと割賦販売事業です。

- リースと言っても多岐に渡りますね。

- 固定資産(建物)をみずほリースが買い取った上でお客に貸し出し収入を得るファイナンスリース。

- 製造設備など事業を行う上で必要な固定資産をリースとして貸し出し収入をえるオペレーティングリース。

- 建物や土地など巨額投資物件を分割で支払えるようにして、急な資金繰り悪化を防ぐ意味合いで行う、割賦販売

- 自動車のメンテナンス(保険、車検、整備等の諸手続き・修繕)を請け負うリース。

得意先にとって共通するメリットは

- 土地・不動産・自動車・機械設備など高額な資産を用意するのに多額の現金を用意する必要が無いという事。→資金を集めるのに苦労する事が無い

- 購入した固定資産がいざ不良債権となってもリース会社の固定資産なのでリース契約を解除すればデッド化する事が防げる

といったところでしょうか。僕らのような個人が独立して事業をやる時の味方ですね。その代わり、一気に購入するのに比べて長い目で見ればリース料が高いというのがデメリット(みずほリースの収益)なのでしょう。

特にメリットの2つ目の固定資産を計上しないというのはオフバランス(B/S:貸借対照表から固定資産を無くす)事になるので

- 不良債権化するリスクを減らす事が出来る

- リース会社に売却する事で売却益がもらえる

- 固定資産税や維持費といったものが無くなる(代わりにリース料を支払う)

といったメリットがあります。

オフバランスについて

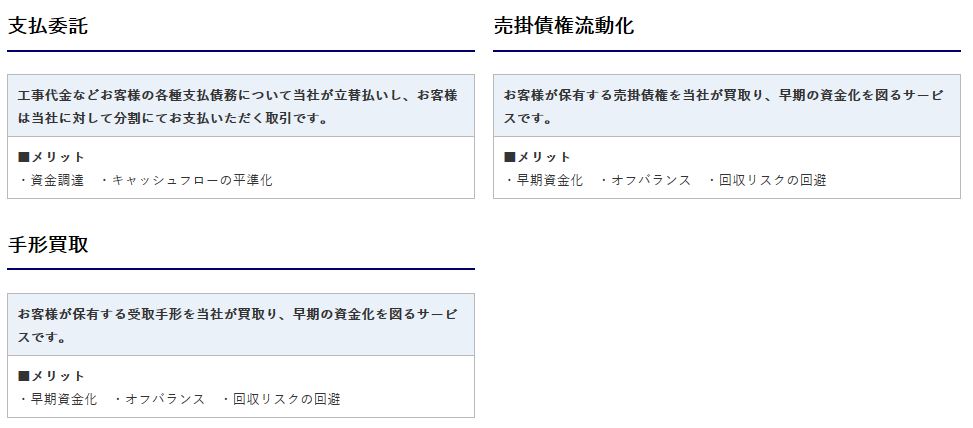

- 他手掛けている事業は

支払委託:多額で一括の支払いがある時、これをみずほリースが一旦立て替え払いする。その後、みずほリースに少額で分割支払いする仕組み

売掛債権流動化:企業間で取引をする場合、現金ではなく売掛金で取引する事が多いです。この時、売掛金を現金化するのに時間がかかります。そこで、売掛金の回収をみずほリースに任せて、売掛金相応の金額を先にもらっておく仕組みですね。回収できない可能性もあるのですが、このリスクを減らすメリットもあります。(取引先が倒産するなど)

手形買取:現金の代わりに受取手形で取引する場合もあります。この受取手形も現金化するのに時間がかかるのと、回収リスク(倒産による不渡り)があるので手形を買い取ってもらう仕組みです。

なんというか、至極真っ当な金融業の事業ですね。

みずほリースの特徴は製造業向けのリースを手掛けている事がひとつユニークなところだと思います。7148FPGは航空機、船舶、コンテナのリースに特化していますが、ここは製造業に重点を置いています。

サービスより抜粋

主なリース事業実績

- 製造工場の立ち上げに伴う取組

- 太陽光エネルギー施設立ち上げに伴う取組

- 医療現場における最新のオペレーティング設備のリースに関する取組

- ロボット販売による取組

- 風力発電資産に関するリース

- 老人ホームのリース

- 航空機リース

などなど、製造業、電力インフラ、医療、不動産、輸送用機器など多岐に渡って展開しています。バランス良いですね!

プロジェクトより抜粋

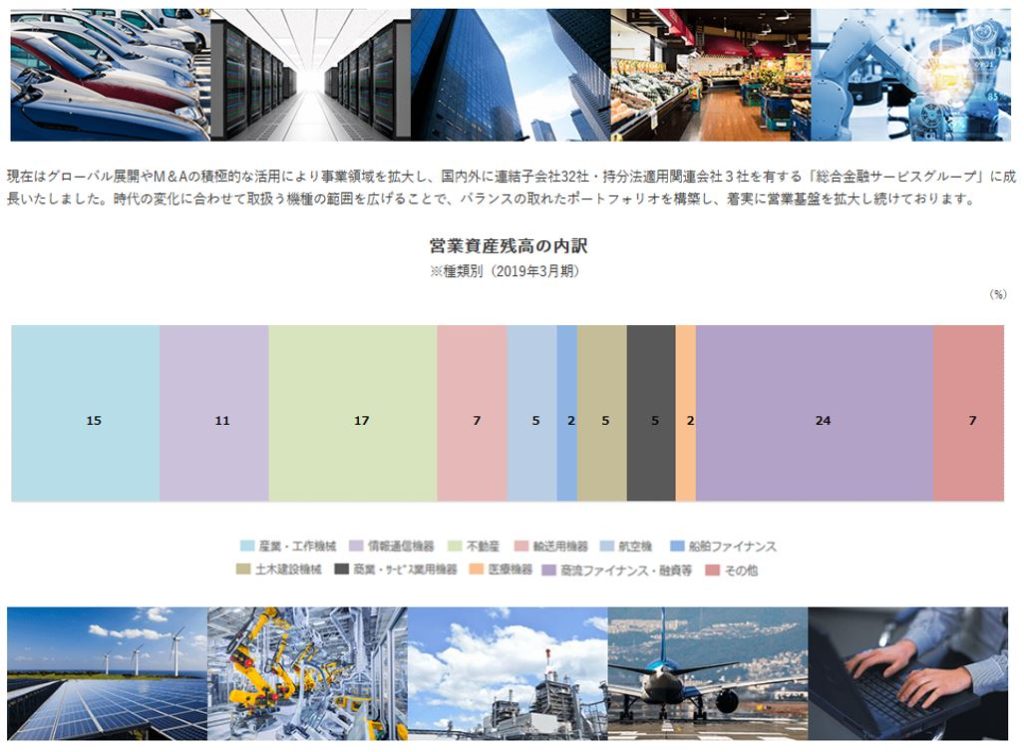

貸し出し資産の事業バランスの良いポートフォリオ

- 19.3の営業資産(リース関係)の残高比率です。

- 投資ファイナンス系が24%、不動産17%、設備・工作機械15%、情報通信機器11%と幅広い分野に少しずつ展開しています。これはリスクヘッジになります。

- コロナショックだと真っ先に厳しいのは航空機リースですがその比率は5%しかないので倒産に追い込まれるような事にはなりません。回復するでしょう。

- 不動産はたちまちはゼロにならないでしょうし、情報通信機器も継続。

う~ん、死角が少ないディフェンス型の事業構成ですね。良いです!

あと、リース事業ですがよくよく考えたら一旦契約したものはすぐに契約解除する事はないため、半ストックビジネスの様相を表していますね。

みずほリースとはより抜粋

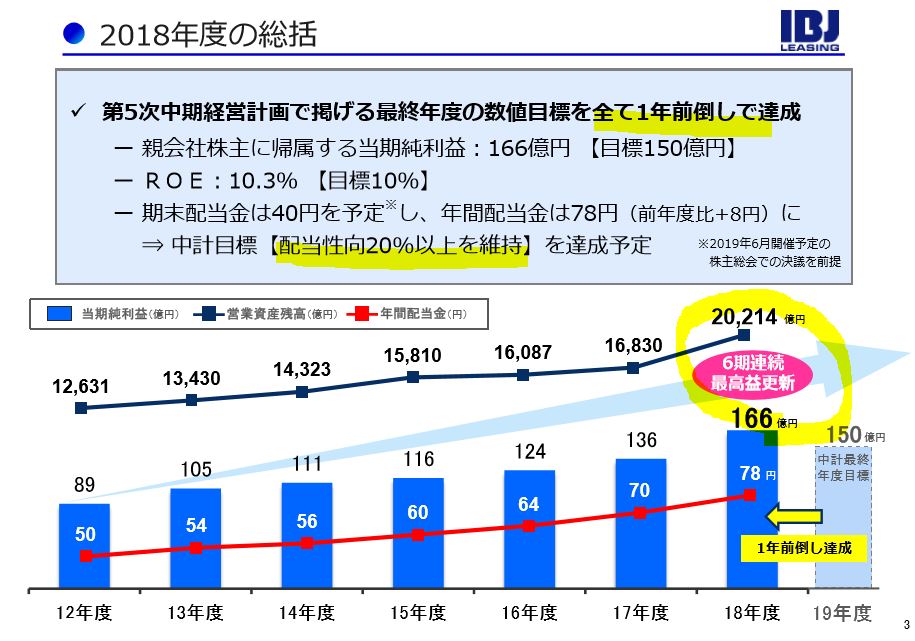

決算説明

- 19.3月期の決算説明資料を掘り下げます

- 6期連続最高益更新です!しかも、前の期の利益目標を前倒しで達成しています。

- 成長もジリジリ緩やかで良い感じです。安定しています。

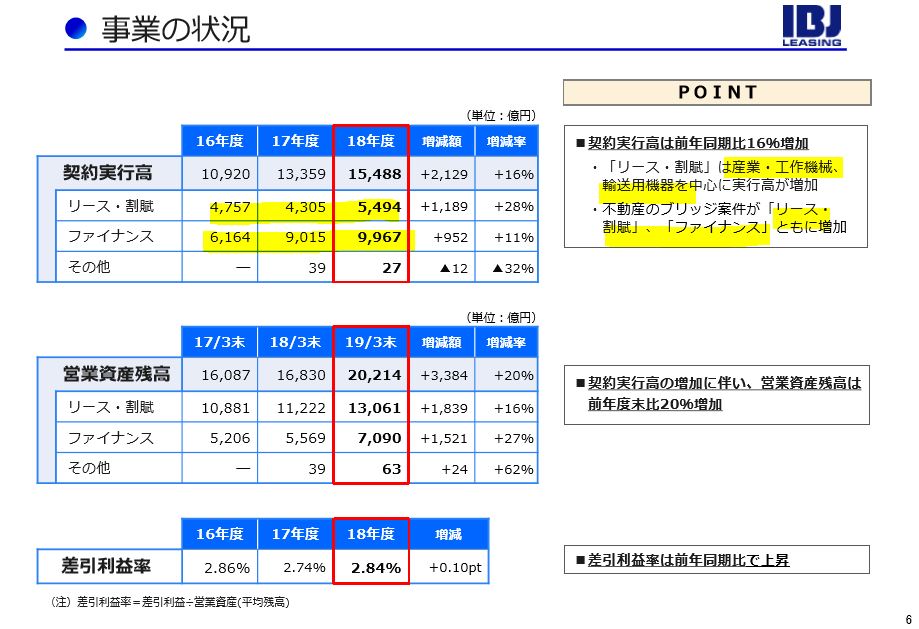

- リース・割賦事業とファイナンス事業が2大事業です

- どちらも契約実行高(売上に変わるもの)、営業資産残高が伸びています

- リースはインフラ産業、工作機械、輸送用機器が伸びているようです

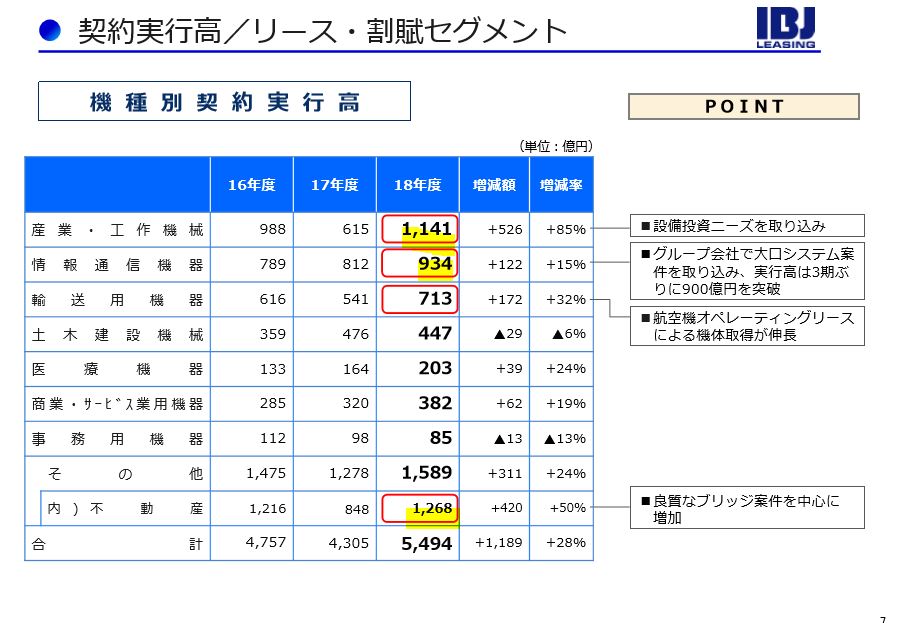

- リース事業のセグメント別契約実行高です

- 主力は不動産、産業・工作機械、情報通信機器、輸送用機器と続きます

- 産業・工作機械の設備投資ニーズを取り込めた事が大きく躍進出来た原因ですね

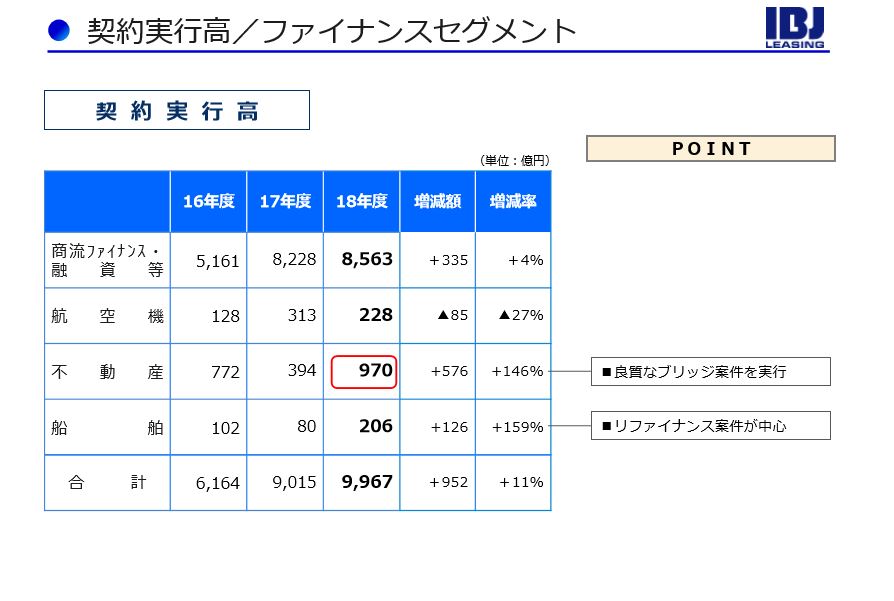

- ファイナンスセグメントは商流・融資が圧倒的です。

- 不動産が伸びていますね

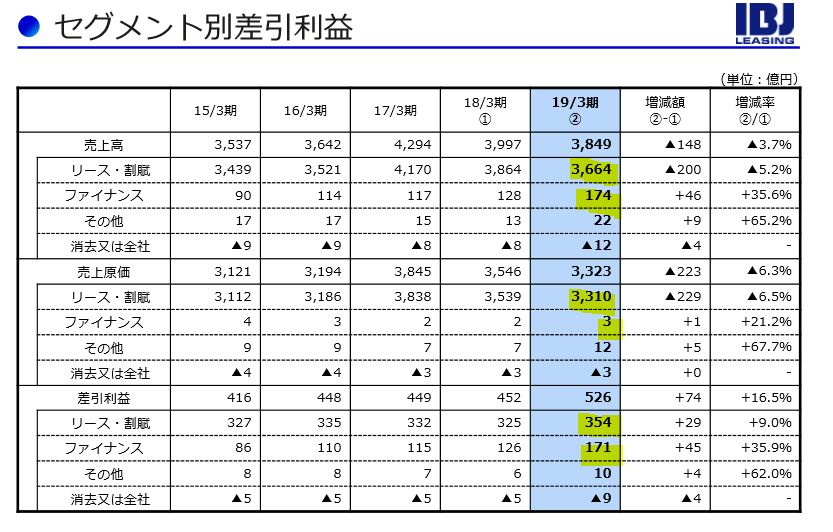

- セグメント別売上高、差し引き利益です

- リース・割賦の売上が9割で主力です。次いでファイナンスが来ます

- しかし、差引き利益では一変します。リース・割賦が一番利益を出していますが、利益率は9%程度。ファイナンスの利益率が90%を超えており、利益額はリース・割賦で6割、ファイナンスで4割程度といったところでしょうか。

- ファイナンスは何故こんなに利益率が高いのか….。凄いですね。(お金融資するだけだからか?)

2019年決算説明資料より抜粋

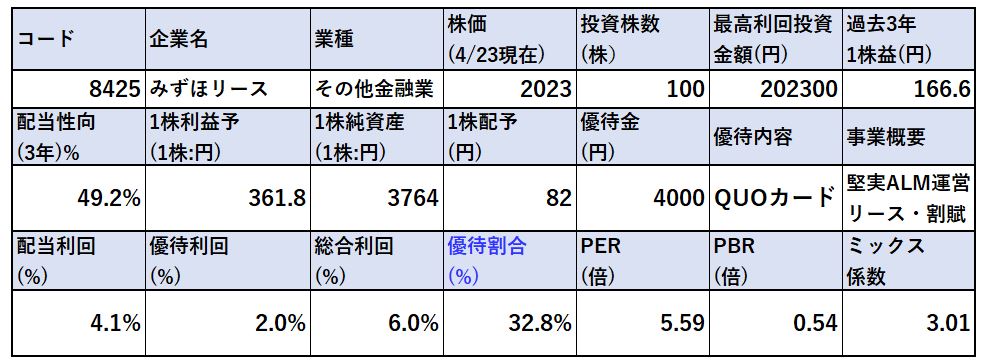

2.各種指標

(配当+優待利回り6.0%)

株主優待(QUOカード4000円)5年株価チャート

配当+優待利回りや割安指標、株主優待、チャートを紹介します。

各種指標

以下の指標を表にまとめています。

- 過去3年利益に対する今期配当金予想の配当性向

- 1株配当、優待金

- 配当利回り

- 優待利回り

- 総合利回り(配当+優待利回り)

- PER/PBR/ミックス係数

- リース系なので指標は基本的に割安です。でも、このPER/PBRはリース系全般が割安なのでさほど魅力的ではないです。(不動産に似ています。)

- 優待のQUOカード4000円が良いですね。配当と合わせて利回りが6%になります。

株主優待(QUOカード4000円)

みずほリースの株主優待はQUOカード4000円(1年長期)がもらえます。

株主優待をもらうには

- 3月末日

に保有している必要があります。

継続保有前提があり同一株主番号でないとまずいため、貸株サービスの利用は控えた方が無難です。

- 1年未満:QUOカード3000円

- 1年以上:QUOカード4000円

これが貰えます。1年目から3000円もらえるのが良いですね。初年度から総合利回り5%です。

株主優待より抜粋

5年株価チャート

- 株価は5年来安値付近ですね。2016年に1800円以下を付けています。

- 高値は3400円。ここから急転直下の強烈な下げで、一時1800円以下まで行きました。

- 今はそこから1割弱戻り2000円前後で推移しています。

2023円で100株買いました。長期で持とうと思います。

100株保有は余裕です。

tradingview よりチャート転載

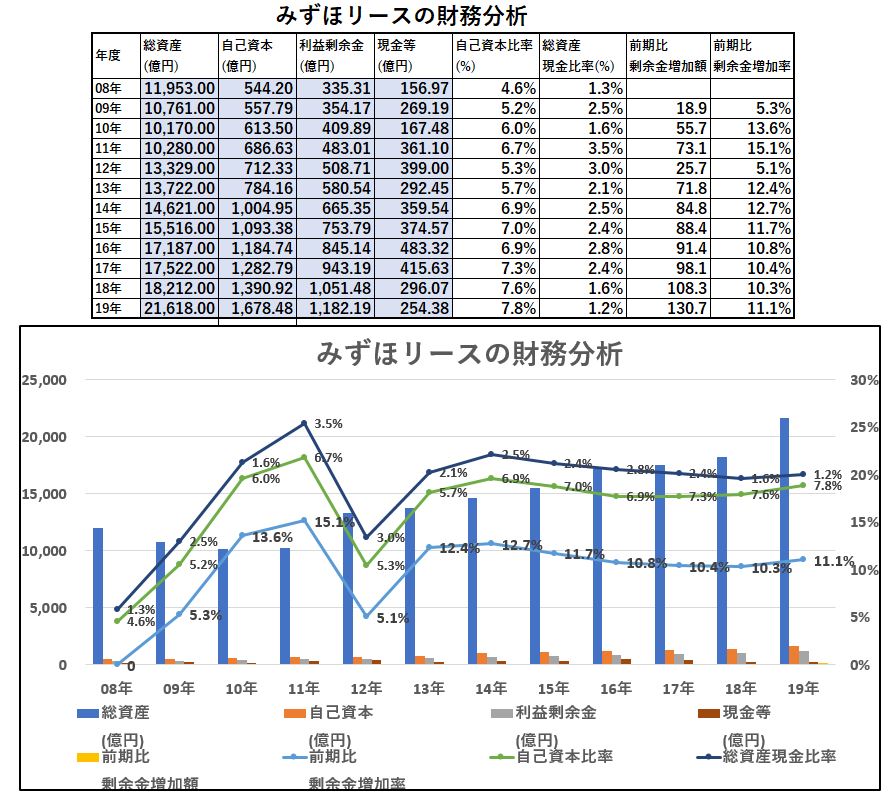

3.財務分析

配当+優待利回り6%を維持できるか財務体質を調べます。

- 高配当や優待を維持できる体力がどれほどあるのか

- 体力は過去から増え続けているか(高配当と優待を維持しながら体力増強しているか)

を確認していきます。

株主資本の増加と利益剰余金の増加を見る事で財務体質の強化具合を把握します。

現金等の金額推移をみる事で短期的な配当余力や支払い能力がどれほどあるかも把握します。

IR BANKから抜粋して独自に加工ています。(業績、配当・自社株買いの項目も同様)

財務分析

- 利益剰余金と自己資本を順調に伸ばしてきています。

- 現金等は資金効率を上げるためにリース資産保有のためレバレッジをかけているのでしょう。少な目です。

- 資金繰りが心配になりますが、CPを発行する事で乗り越えています。

- 今朝の日経新聞で政府がCPの購入上限を撤廃するニュースが載っていたので資金繰りは大丈夫でしょう。

安心して保有できます。

配当+優待利回り6%の維持は、航空機リースが落ち込むと思いますが他は大きく悪化するとは思えないため問題ないと見ます。

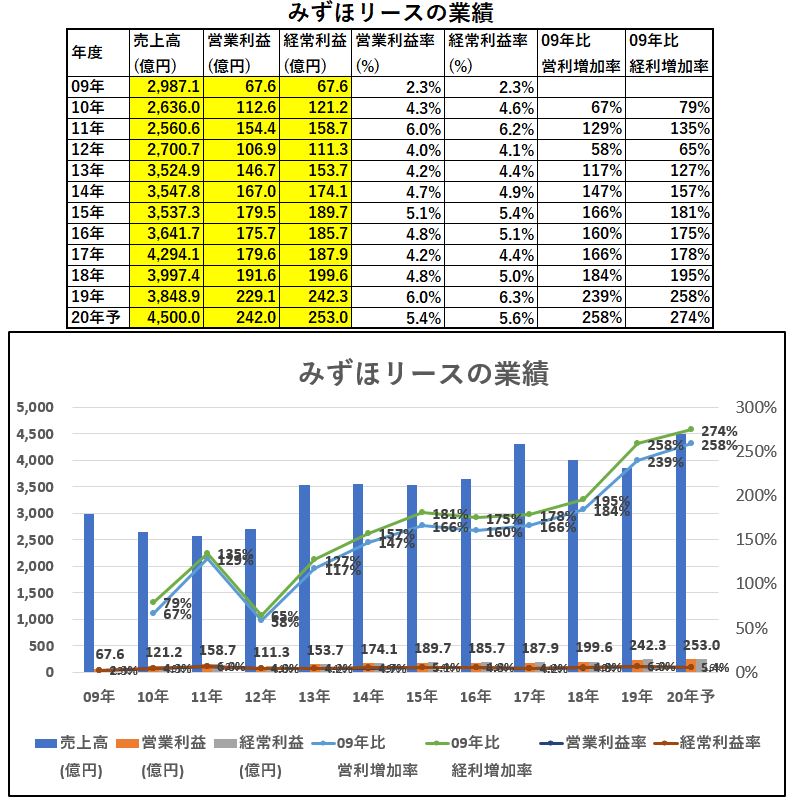

4.業績

配当+優待利回り6%を維持できるか資産株としての体力を培う業績です。

- 売上高

- 営業利益

- 経常利益

の推移を見ていきます。

- 黒字を維持できるか

を第一に見ます。次いで、効率的な経営が出来ているかを見るために

- 営業利益率、経常利益率

を見ます。

業績

- 一時的に落ち込む年もありますが復活し、長期的に増収増益です

- 営業利益率も5%前後で安定しています。

- 安心して長期えは持てる株ですね。

配当+優待利回り6%は維持できると見ます。

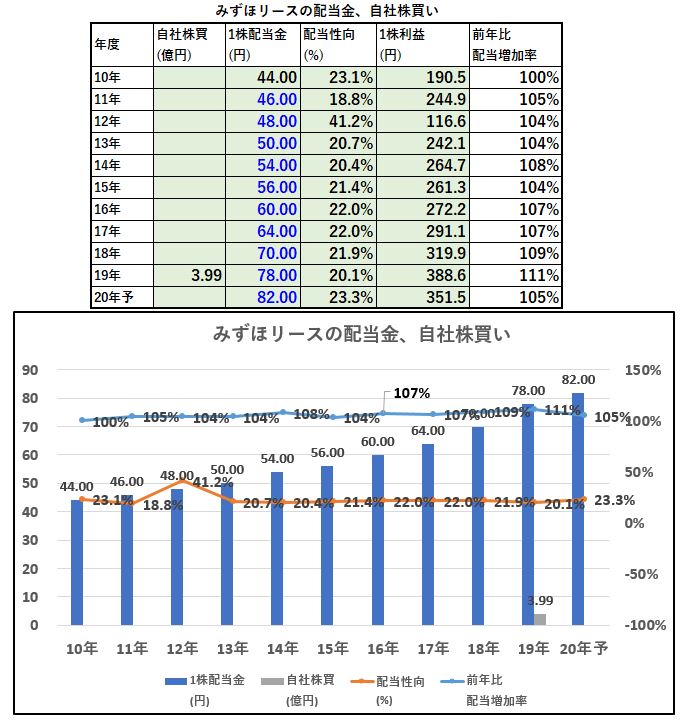

5.配当金、自社株買い

株主還元姿勢をみます。

- 利益の成長と共に安定して配当を伸ばしているか

- 自社株買いを実施して配当・優待維持に繋げているか

- 減益でも配当維持(実質累進配当姿勢)の株主への還元姿勢があるか

などで判断します。

配当金、自社株買い

- 18期連続増配中です!

- 19期目も連続増配予想です。

- 手元資金が無いというのもありますが、配当性向は20%台で安定しています。

- 配当性向を20%台で維持しながら増配し続けているという事は、同社の事業はまだまだ伸び代があるという事です

- リースやファイナンス需要が飽和を迎えれば、リース資産を増やす事に注力しなくてもよくなるため手元現金が豊富になり、配当性向を上げていく事が出来るでしょう。(別な言い方をするとEPSの成長が鈍化して、成長事業から金の成る木事業になるという事です。)

配当+優待利回り6%は問題ないとみます

6.魅力とリスク

みずほリースの魅力とリスクを考えてみます。

魅力

- 配当+優待利回り6%

- 株主優待は100株でQUOカード4000円(1年長期前提,初年度は3000円)

- 18期連続増配中!19期連続予想

- 株価は3400円から1850円まで下落し現在2000円の程よい水準

- 営業利益率4.5~6%で安定しながら成長しており悪くない水準

- リース事業は産業・製造設備を中心に輸送用機器、不動産など幅広くバランスの良いポートフォリオを形成しており不況に強い(全産業が全て急落する事は考えにくい。)

リスク

- 資金調達のため大規模な第三者割当増資を行っている(19.3)。これによる1株益、1株純資産の悪化が気になるところ。

- 他リース企業とのズバリ差別化要素はどこかが見えづらい。インフラ・情報通信・製造系だとは思う。

以上です!

他の資産株分析も宜しければ閲覧ください。

閲覧有難うございました! 全世界の投資家とランナーに幸あれ!

2020年春号の会社四季報はお宝銘柄がいっぱいです。ぜひ、この機会にお宝銘柄を探してみては如何でしょうか?

会社四季報で銘柄発掘をした後に取引する証券会社としてSBIネオモバイル証券はお勧めです。

SBIネオモバイル証券の魅力

- 1ヵ月辺り50万円までの取引きであれば実質手数料月20円!

(220円手数料に200Tポイントが付きます) - 1Tポイント1円で株の購入資金に出来ます

- 1株から株が買えます!(他証券会社と比較し手数料激安!)

- 1株から買えるので株価の高い銘柄も含めて少額資金で分散投資できます

- 月、50銘柄まで1株から定期買付機能があるのでドルコスト平均法に最適

- 100株投資も出来るので、株主優待銘柄の購入にも向いています

- 1株から申し込めるIPO(新規公開株買付)もあります

その余っているTポイントで投資してみませんか?【SBIネオモバイル証券】 ![]()

【QUOカード】の株主優待に興味のある方はこちらの記事もどうぞ

【資産株お勧め.34】株主優待QUOカード4000円!自動車用アンテナ首位! 6904 原田工業 配当+優待利回り4.8%

【資産株お勧め36.】7256河西工業 株主優待QUOカード! 配当+優待利回り6.8% !

【資産株お勧め49.】【株主優待】QUOカード2000円! 7万円台で買える 8772 アサックス 配当+優待利回り4.9%

【資産株お勧め53.】【株主優待】5万円台でQUOカード1000円ゲット! 8881日神グループホールディングス 配当+優待利回り5.3%