資産株投資によって10年で資産を2.5倍にした実績のある!

資産株紹介シリーズ第122弾!(過去記事一覧はこちら)

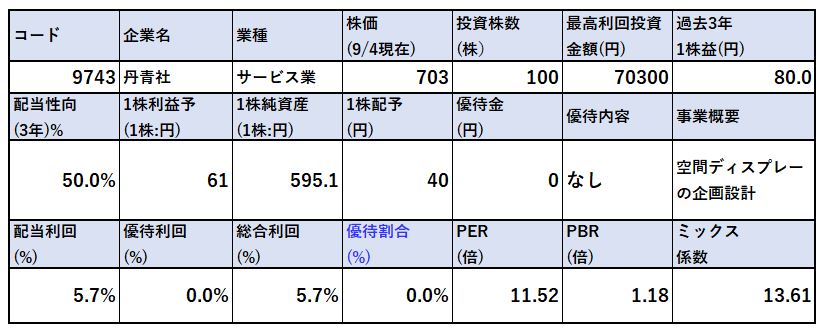

空間ディスプレーの設計企画大手の9743丹青社です。8期連続増益8期連続増配中の素晴らしい銘柄です。配当利回りは5.7%です。(40円配前提、703円)

長期的に増収増益のグロース株です。営業利益率は年々上がってきており、最近では6~7%と高収益体質になってきました。自己資本比率58%で利益剰余金厚く有利子負債少ないので財務もまずまず。

先月末に上方修正を出して、減益予想かと思いきや9期連続の増益を思わせる中間決算でした。コロナ影響厳しいと思っていましたが何のそのなのでしょうか!?

丹青社(9743)の魅力は以下!

- 配当利回り5.7%!増配中なので長期的にも期待有!

- 8期連続増益!第二四半期上方修正で9期連続に期待!

- 8期連続増配中!

- 自己資本比率58%で財務基盤は良好

- 空間ディスプレー設計、企画大手

- 営業利益率7%台で高収益体質

資産株については以下をレギュラー分析・紹介していきます。

- 事業概要

- 配当+優待利回り,割安指標,チャート

- 財務分析(高配当、優待を維持できる体力がどれだけあるか?)

- 業績分析(安定して稼げる利益はどれほどか?)

- 過去10年配当の推移(大きく減配していないか)

- その他(銘柄独自の魅力/リスク等)

分析は以下の

- 10年間で資産価値を2.5倍にした!

資産株ノウハウに従っています。

【10年間で資産価値2.5倍!】資産株ノウハウ 配当+優待利回り5%、利益剰余金が多い、業績安定、実質累進配当 【投資19.】

1.事業概要(空間ディスプレー設計、企画大手)

会社概要です。

- 株式会社丹青社

- 1949年設立

- 東京証券取引所第一部上場

- 事業内容:

“商業空間・パブリック空間・ホスピタリティ空間・文化空間・ビジネス空間・イベント空間の調査・企画、デザイン・設計、制作・施工、運営”

商業施設、博物館などの文化空間、展示会などのイベント空間に関して調査、企画、デザイン、設計、製作、施工、運営まで一貫して請け負う事業展開をされています。

丹青という社名の由来は

- 赤と青の豊かな色彩を通じて快適空間に対してひとつひとつプロジェクトで心を込めること

- 空間づくりに丹精を込める

などから来ているそうです。

事業概要

- 20年1月期の決算説明資料から抜粋します。

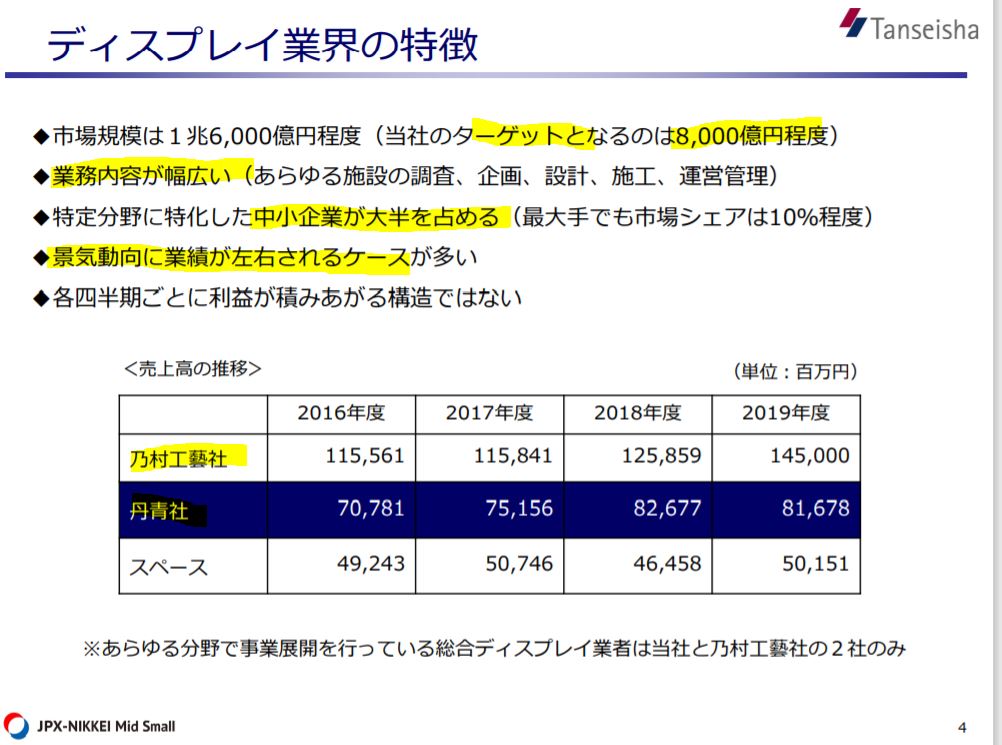

- 同社資料によるとディスプレイ業界の市場規模は1兆6000億円、うち同社ターゲットは8000億円。

- 景気動向に業績が左右される業態となっています。(にしては8期連続の増益は素晴らしいので同社の何か強みが発揮されているのかと思います。)

- 幅広い分野で事業展開を行う同業他社は乃村工藝社。(規模は同社の方が大きいですが、配当利回りや指標面では丹青社の方が魅力的でした。)

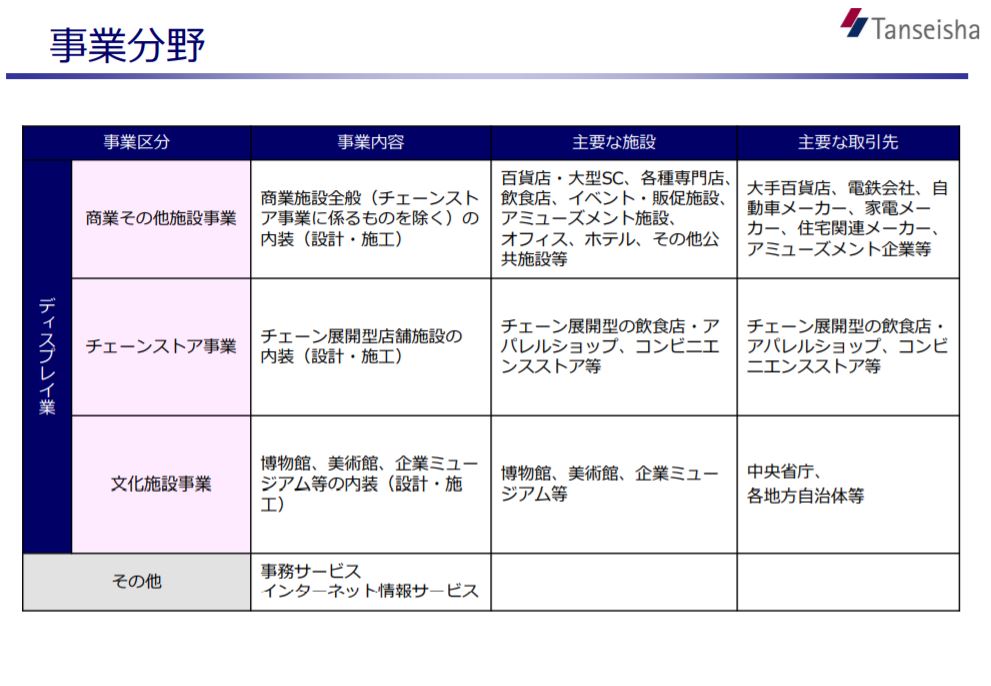

- 商業施設(百貨店、大型SC、飲食店、オフィス、ホテル等)事業

- チェーンストア(アパレル、コンビニ、チェーン店関連の飲食店など)事業

- 分化施設(博物館、美術館、企業のミュージアム系)事業

この3つが主な事業となっています。実績を見ましたが有名大企業のパビリオン系や広島の原爆記念館関連など申し分なしです。

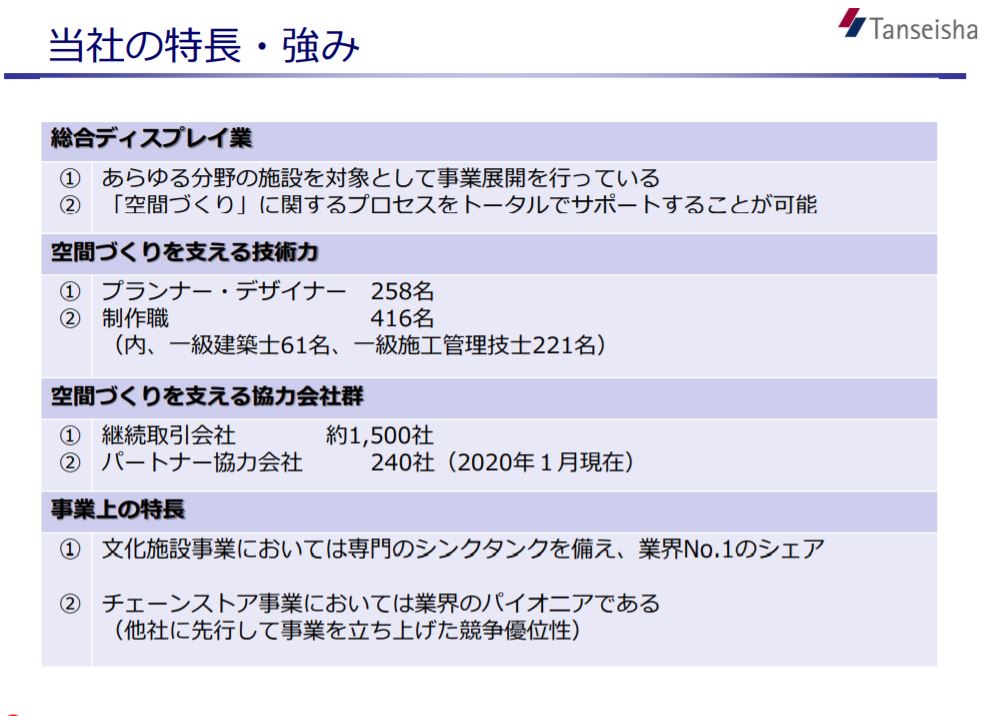

- 同社の強みで良いなと思うところは、文化施設事業で専門のシンクタンクを備えて業界No.1のシェアな事です。省庁や地方自治体の依頼事業は堅いもので事業規模が大きいものも多くインフラに近いイメージです。

- チェーンストア事業のパイオニアと言うのも良いですね。チェーン系はリピート需要が貰えるので安定収益源となります。

20.1決算説明補足資料より抜粋

決算説明

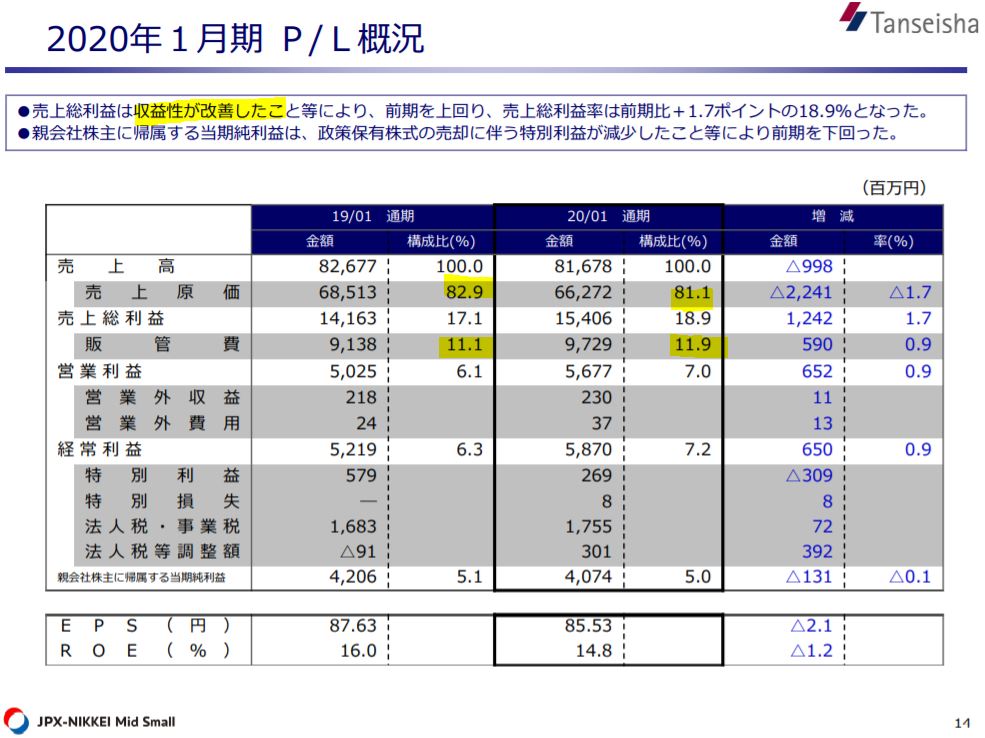

- 引き続いて20.1期決算説明資料から掘り下げます。

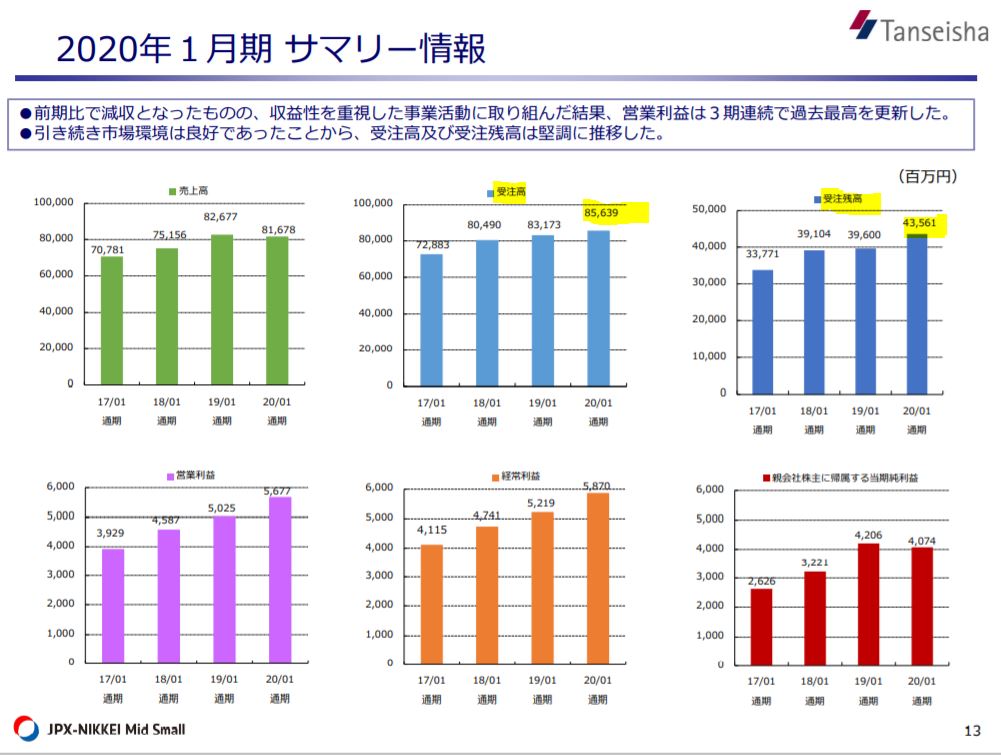

- 四半期業績サマリーです。この業界は建設業と同じで来期以降の業績は受注残高でおよそ読み解く事ができます。

- 業績好調ですが注目したいのが受注残高。ここが好調で来期以降も業績向上が期待できますね。(第二四半期決算の上方修正はこれを受けてなのかもしれませんね。)

- 何故そうなったのかが詳しくは読み取る事が出来ませんが、収益性が改善したため減収ながら増益!これで8期連続営業増益達成となっています。

- 売上原価率が-1.7%は熱いですね。商業施設関係の利益率が急上昇していますのでこれですね。

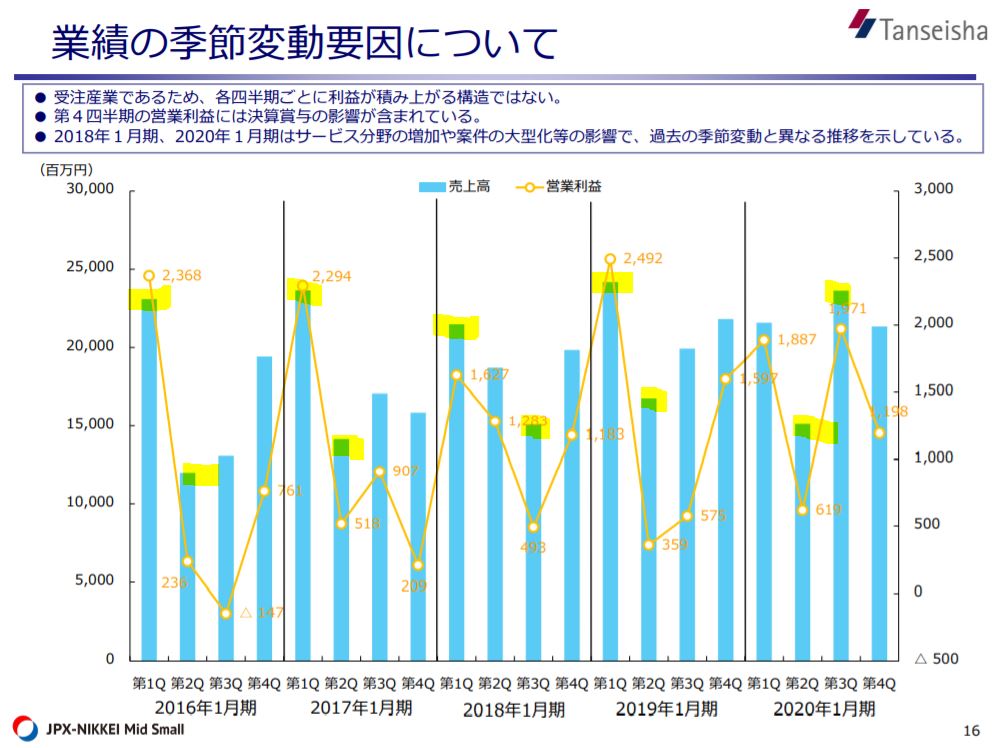

- 事業形態として第一四半期に売上が上がり、第二、第三四半期にbottomを形成する傾向のようです。

- 最近は商業施設関係の受注が多い関係でこれが崩れがち。

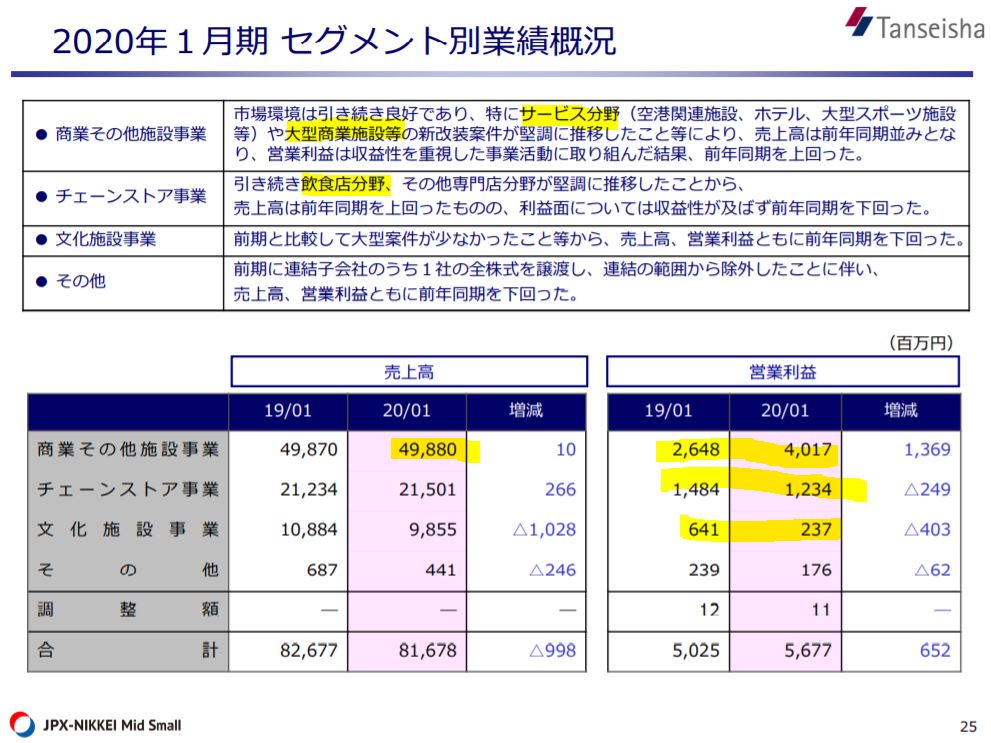

- 需要が底堅そうなチェーンストアと文化施設事業が主力であることを期待しましたが裏切られました。

- この2事業は利益率も低めですね。安定気味だけど伸びは期待しづらいといったところでしょうか。

- 商業施設系は営業利益の変化がやばいですね。2倍近くに営業利益が上がっています。これが収益源ですね。

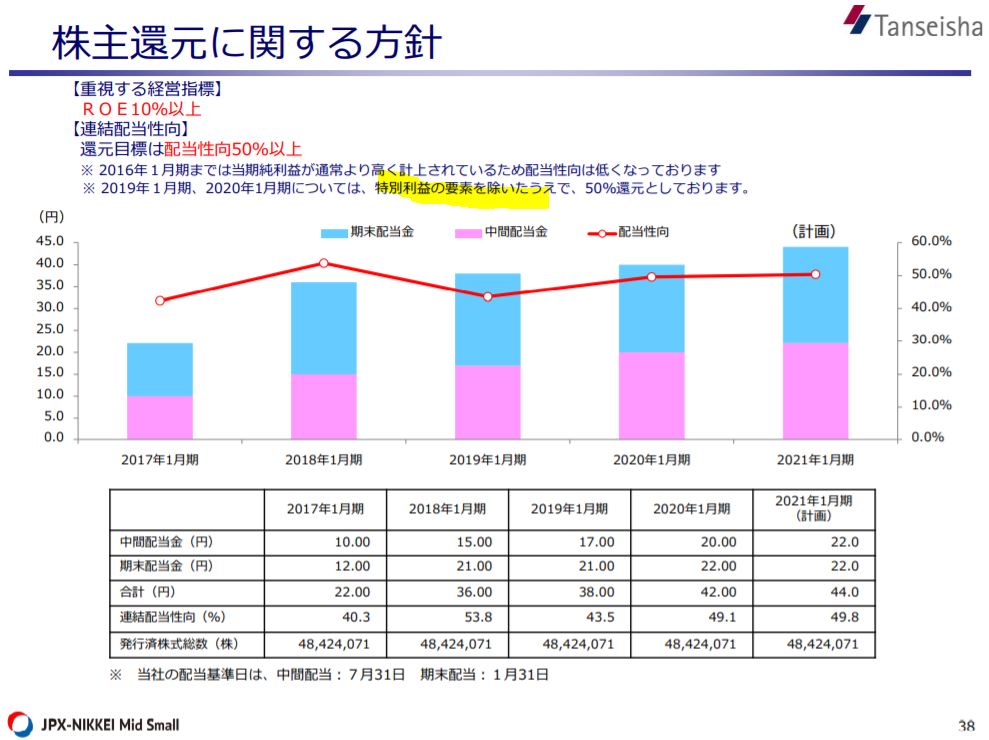

- 配当性向50%以上を目標に置いています。

- 特別利益の関係で配当性向が50%以下になるときが続いているようです。

- 業績が伸び気味なのでまだ増配余地がありそう。

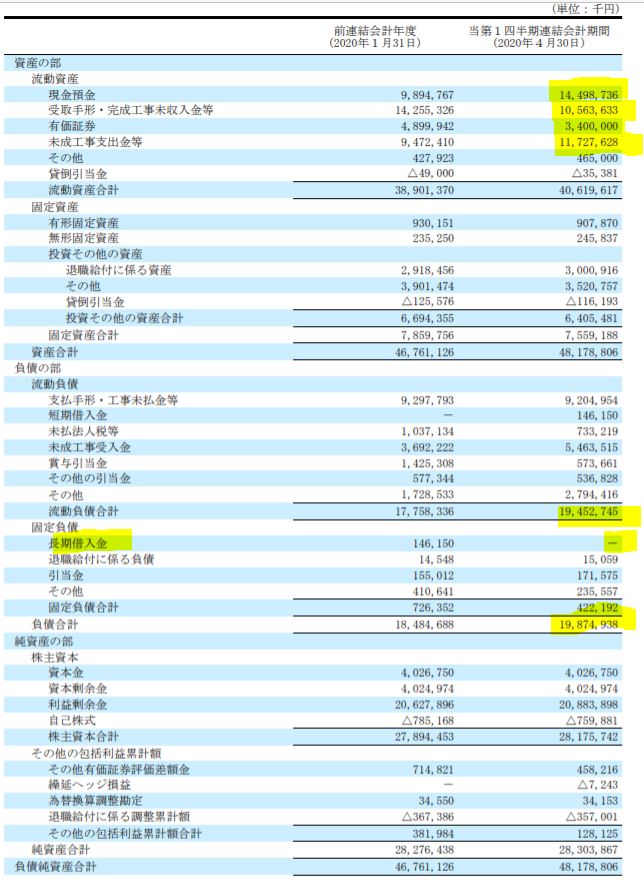

- 最後にここだけ21.1期の第一四半期B/Sを抜粋してざくっと掘り下げ。

- 流動資産の9割程度が現金化しやすくデッド化も低めの資産で形成されています。これで流動負債と固定負債の総負債を賄えるので財務は良好です。固定負債の長期借入がゼロになっているのが良いですね。

2.各種指標

(配当利回り5.7%)

株主優待(なし)5年株価チャート

配当+優待利回りや割安指標、株主優待、チャートを紹介します。

各種指標

以下の指標を表にまとめています。

- 過去3年利益に対する今期配当金予想の配当性向

- 1株配当、優待金

- 配当利回り

- 優待利回り

- 総合利回り(配当+優待利回り)

- PER/PBR/ミックス係数

- 利益予想は四季報からです。四季報では減益予想。配当は40~42円予想ですが配当性向50%に合わせて微減配の保守的予想としています。実際42円配当据え置くと利回りは更に増加。

- 配当だけで利回り5%超えなので申し分なしですね。

- 指標面は過去の同社株価から見ると割安水準です。

株主優待(なし)

丹青社の株主優待はありません。

5年株価チャート

- チャートの形は良しです。

- 5年間で高値は1400円超え(2018年)、コロナ前は1300円程度でしたがコロナショックで突き抜けて下がっています。

- 600円になったところで切り返し、700円前後の攻防をしていましたが、先月の第二四半期上方修正を受けて700円以上に浮上。上方修正の割に株価は上がっていないので良い水準です。

100株保有は余裕です。

tradingview よりチャート転載

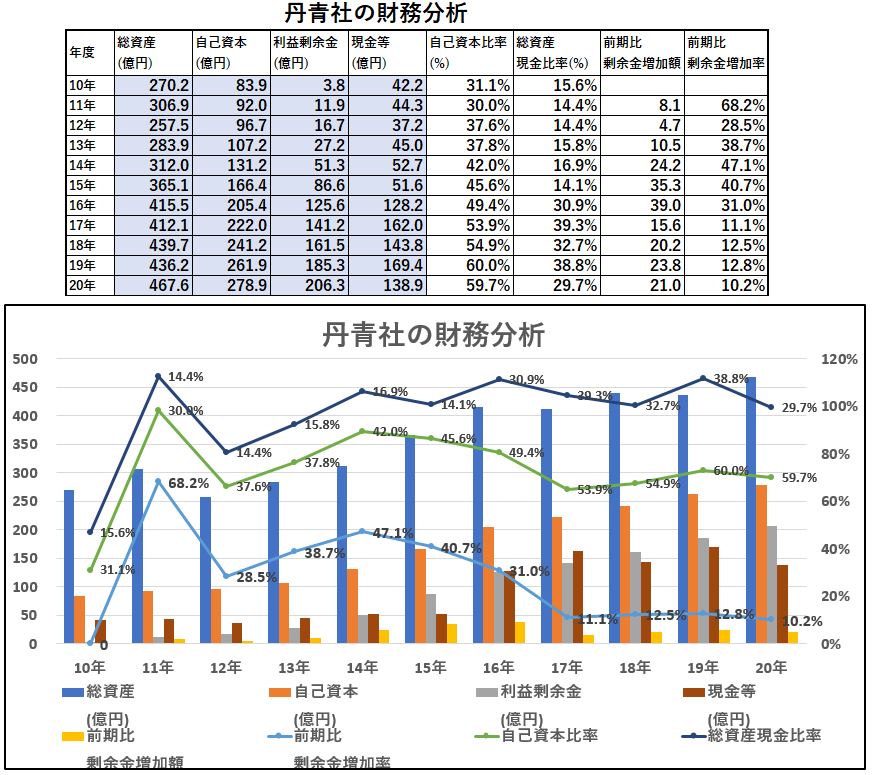

3.財務分析

配当利回り5.7%を維持できるか財務体質を調べます。

- 高配当や優待を維持できる体力がどれほどあるのか

- 体力は過去から増え続けているか(高配当と優待を維持しながら体力増強しているか)

を確認していきます。

株主資本の増加と利益剰余金の増加を見る事で財務体質の強化具合を把握します。

現金等の金額推移をみる事で短期的な配当余力や支払い能力がどれほどあるかも把握します。

IR BANKから抜粋して独自に加工ています。(業績、配当・自社株買いの項目も同様)

財務分析

- 10年は赤字で厳しい財務で自己資本比率30%台でしたが、以降は増益基調に転じたので順調に剰余金、自己資本、現金等を積み上げています。

- 20年は現金が減っていますが、それでも100億超えなので堅いでしょう。流動資産で総負債を賄える事や長期借入金が完済されている事からも財務は堅いと見ます。

配当り5.7%は維持可能と見ます。

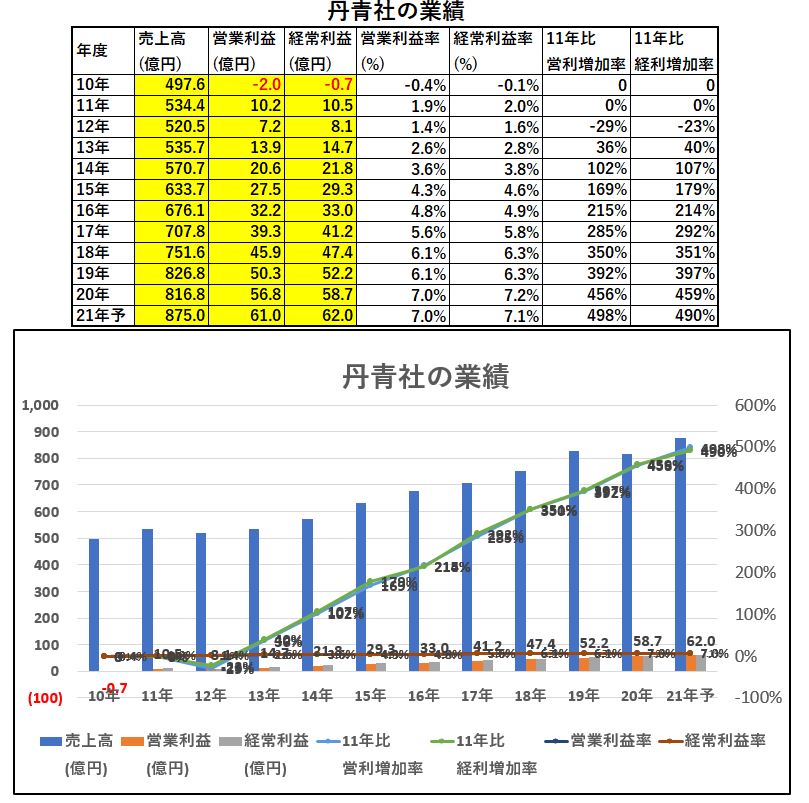

4.業績

配当利回り5.7%を維持できるか資産株としての体力を培う業績です。

- 売上高

- 営業利益

- 経常利益

の推移を見ていきます。

- 黒字を維持できるか

を第一に見ます。次いで、効率的な経営が出来ているかを見るために

- 営業利益率、経常利益率

を見ます。

業績

- 決算説明資料で同社の景気変動への影響は遅効性があると書いてありました。

- リーマンショックの影響を2010年に受けていたのでしょう。赤字です。

- 2011年に黒字復帰以降は20年まで安定黒字基調に。

- 2013年以降は連続で増益する形に転じています。売上は減収の年もありますが営業利益が8期連続で伸びています。

-

- 8期連続で増益、第二四半期上方修正。なのに、株価は1300円の半値近くの700円台。いやぁー良い位置です。打診買いですね。

あとは、コロナ影響が遅効性でてくるという事ですが、受注残高が急減するかを見極めるべきでしょうね。

配当利回り5.7%は問題ないでしょう。

コロナの遅効性影響を見極めて配当性向50%以下の営業利益になるか見極めが必要です。

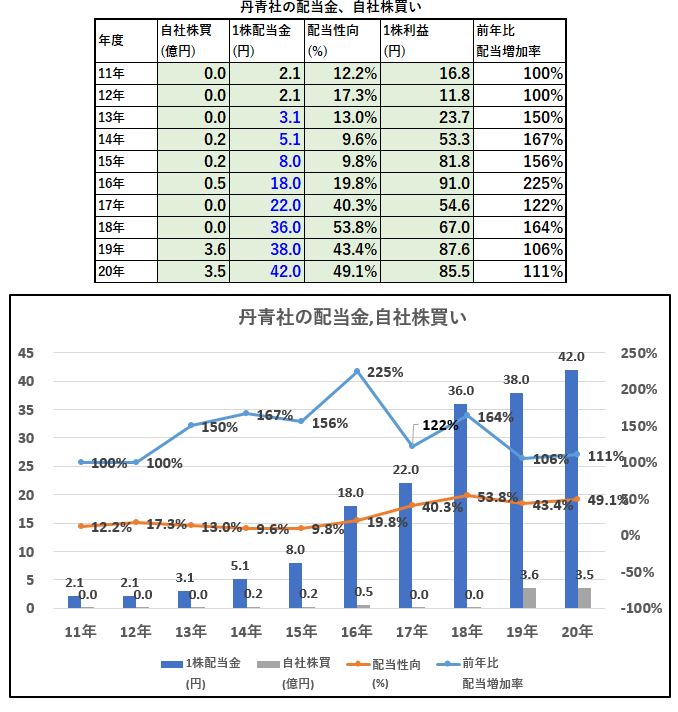

5.配当金、自社株買い

株主還元姿勢をみます。

- 利益の成長と共に安定して配当を伸ばしているか

- 自社株買いを実施して配当・優待維持に繋げているか

- 減益でも配当維持(実質累進配当姿勢)の株主への還元姿勢があるか

などで判断します。

配当金、自社株買い

- 8期連続増配中です

- 配当性向は50%以上目標とあるのでここからの伸びは厳しいでしょう。

- ですが、19年と20年に自社株買いが入り始めています。今の株価水準が継続するようであれば自社株買いも継続し….1株益が上がって…更に自社株買いし…..このスパイラルに入れば更なる増配も期待できます。

配当利回り5.7%は維持できると見ます。

6.魅力とリスク

丹青社の魅力とリスクを考えてみます。

魅力

- 配当利回り5.7%!増配中なので長期的にも期待有!

- 8期連続増益!第二四半期上方修正で9期連続に期待!

- 8期連続増配中!

- 自己資本比率58%で財務基盤は良好

- 空間ディスプレー設計、企画大手

- 営業利益率7%台で高収益体質

- 配当性向は50%と明言。自社株買い19,20年連続で入っているため長期的に増配継続の可能性有

- 株価は1400円台の高値から600円台前半まで下落し700円前半。上方修正出した銘柄にしては株価は低調で打診買い有効な水準

リスク

- 遅効性のコロナ影響がどれぐらいかは注視必要

- 景気循環株であり、主力の商業施設事業の売上、受注高の増減を注意深く観察する必要有(だが、配当利回りが高いので株価の下支え水準にはなる。)

- 配当性向70%以上など強い減益だと減配の可能性有

以上です!

他の資産株分析も宜しければ閲覧ください。

閲覧有難うございました! 全世界の投資家とランナーに幸あれ!

2020年夏号の会社四季報はお宝銘柄がいっぱいです。ぜひ、この機会にお宝銘柄を探してみては如何でしょうか?

|

|

会社四季報で銘柄発掘をした後に取引する証券会社としてSBIネオモバイル証券はお勧めです。

SBIネオモバイル証券の魅力

- 1ヵ月辺り50万円までの取引きであれば実質手数料月20円!

(220円手数料に200Tポイントが付きます) - 1Tポイント1円で株の購入資金に出来ます

- 1株から株が買えます!(他証券会社と比較し手数料激安!)

- 1株から買えるので株価の高い銘柄も含めて少額資金で分散投資できます

- 月、50銘柄まで1株から定期買付機能があるのでドルコスト平均法に最適

- 100株投資も出来るので、株主優待銘柄の購入にも向いています

- 1株から申し込めるIPO(新規公開株買付)もあります

その余っているTポイントで投資してみませんか?【SBIネオモバイル証券】 ![]()

【高配当】【長期的に増配】の資産株に興味のある方はこちらの記事もどうぞ

【資産株お勧め3.】8591 オリックス 配当+優待利回り9%以上! 株主優待 カタログギフト

【資産株お勧め7.】日本トップクラスの連続増配 高配当株! 2914 JT 配当+優待利回り7%超え! 株主優待 食品

【株主優待】三菱UFJニコスギフトカード フジ・コーポレーション(7605) 配当+優待利回り5.1% 【資産株お勧め75.】

CASEストックビジネス! ブロードリーフ(3673) 株主優待VISAギフトカード5000円! 配当+優待利回り4.6% 【資産株お勧め90.】

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/199a5609.540b894e.199a560a.4713512d/?me_id=1278256&item_id=19298056&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Frakutenkobo-ebooks%2Fcabinet%2F5911%2F2000008635911.jpg%3F_ex%3D240x240&s=240x240&t=picttext)