資産株投資によって10年で資産を2.5倍にした実績のある!

資産株紹介シリーズ第90弾!(過去記事一覧はこちら)

自動車整備などアフター向けのシステムサービスで高シェアのブロードリーフ(3673)です。株主優待は500株保有でVISAギフトカード5000円がもらえます。1000株で10000円、2000株で20000円と枚数を増やしても優待利回りが変わらないのが魅力ですね。総合利回りは4.6%です。

ここは仕事で知っています。ブロードリーフ社が提供しているOTRSという作業分析ソフトが製造業界では有名です。製造現場のムダ取りや品質・効率の良いお手本となる作業と新人作業者との比較も出来るなど優れもののソフトです。

普段は手が出ないグロース株で超絶高い指標の銘柄なのですが、コロナショックで総合利回りが5%を下回ったところで拾う事が出来ました。営業利益率も15%超えで高いため、これはネオモバで定期買付するには良い銘柄ですね。自社株買いも旺盛にやっています。

CASEをクラウドで提供するなど時代に即した対応も考えていますね…。やはり買いだな。

ブロードリーフ(3673)の魅力は以下!

- 配当+優待利回り4.6%

- 株主優待は500株でVISAギフトカード5000円(1000株、2000株も同じ利回り)

- 営業利益率15%超えで安定

- 自己資本比率73%で殆ど無借金の堅い財務

- 自社株買い旺盛で5年連続、億単位で実施

- 連続増配中

資産株については以下をレギュラー分析・紹介していきます。

- 事業概要

- 配当+優待利回り,割安指標,チャート

- 財務分析(高配当、優待を維持できる体力がどれだけあるか?)

- 業績分析(安定して稼げる利益はどれほどか?)

- 過去10年配当の推移(大きく減配していないか)

- その他(銘柄独自の魅力/リスク等)

分析は以下の

- 10年間で資産価値を2.5倍にした!

資産株ノウハウに従っています。

【10年間で資産価値2.5倍!】資産株ノウハウ 配当+優待利回り5%、利益剰余金が多い、業績安定、実質累進配当 【投資19.】

1.事業概要(自動車アフター向けシステム関連)

2.各種指標(配当+優待利回り4.6%)

株主優待(VISAギフトカード5000円)、5年株価チャート

3.財務分析

4.業績

5.配当金・自社株買い

6.魅力とリスク

1.事業概要(自動車アフター向けシステム関連)

会社概要です。

- 株式会社ブロードリーフ(Broadleaf co.,Ltd)

- 2009年設立

- 東京証券取引所第一部上場

- 自動車アフターマーケットを中心に幅広い業種・業界の現場業務を支援するソフトウエア・ITソリューション&各種サービスを提供

(業務アプリケーション、異業種間連携プラットフォーム、リサイクル部品マーケットプレイス、 自動車関連コンテンツの開発等)

”感謝と喜び”

ブロードリーフとは広葉樹の事です。根を張らせて養分を元に着実に成長していく様でありたい事をイメージしてこの社名にされたそうです。

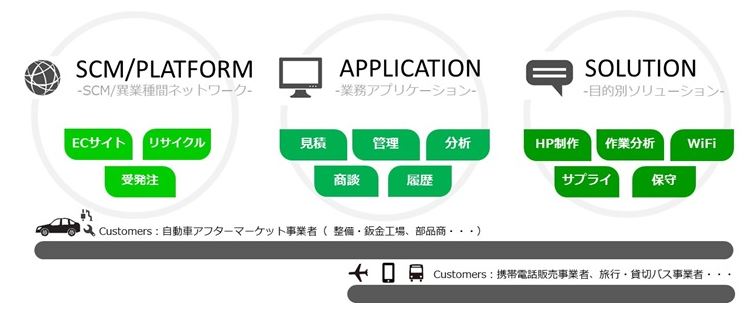

事業概要

- ブロードリーフは自動車中心に製造業や販売店向けのシステムサービスを提供しています。

- 主なものはSCM(サプライチェーンマネジメント:部資材の流通から販売に至るまでの流れであるチェーンの見える化、管理、改善)支援のシステム。

- APPLICATION(業務支援システム):部品表をSCM通して管理するようなシステム等

- SOLUTION:顧客の抱える様々な課題を解決するための支援システム。OTRS等。

- この3つで構成されています。強そうな匂いがビンビンしてきます。

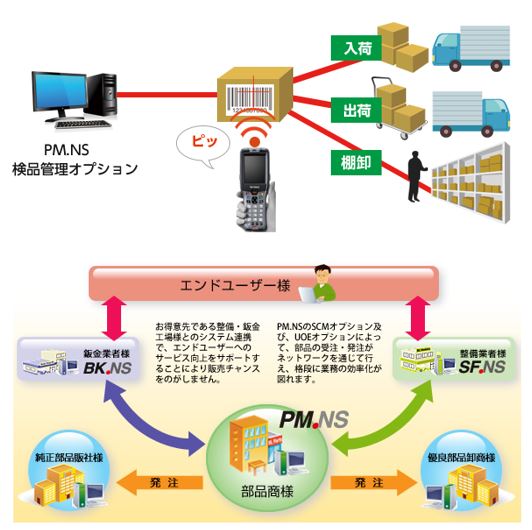

- これはSCM支援システムの事例です。PM.NSという同社が提供する検品管理オプションでは、上の図にあるように倉庫から製品を出し入れする入荷、出荷作業時に在庫管理を容易に間違いなく行えるようにバーコード照合するシステム。

- バーコードが無くても検品コードなどがあれば代用できるそうです。自社でも導入しているところが結構あります。システム構成を考えるのが……相当ヤバイですがね。

- これだけでなく、得意先の板金業での在庫管理システム(BK.NS)や整備工場での部品手配に伴うSF.NSシステムなどと連携しており、必要なものと必要な時に必要なタイミングで供給するためのシステムが出来上がっていますね。

- こうしてスルーでシステムを繋げる事で製造業では在庫管理コストの低減や在庫そのものの削減(棚卸資産の減少で流動資産の現金化が図れる)などメリットがあります。

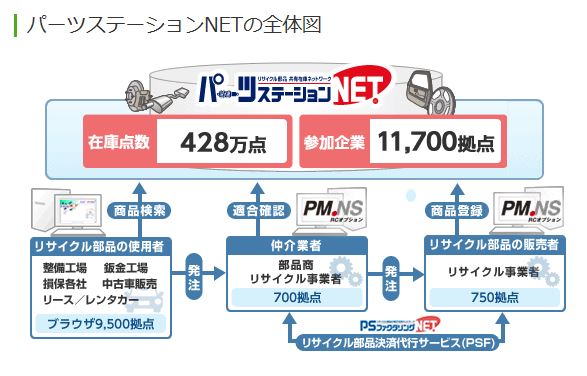

- これはAPPRICATIONの商売事例であるパーツステーションNETというものです

- 凄いのが全国参加企業11700拠点の428万点におよぶ在庫点数から、リサイクル部品業者・仲介業者・販売業者などがシステムを通して在庫管理や仕入れ登録などを一括で行える仕組みになっている事です。

- こんな大規模なシステムを全国規模で持っているので、中小企業者や大企業問わずこのシステムに登録するのが業務を進める上で理に叶っているでしょう。

- これは、一旦システムを作り上げてあとは運用メンテナンスをするだけで良く、一旦集客したお客様はサブスクリプションサービスとして定期料を支払い続けてくれるストックビジネスじゃないですか!

- ちなみに、SCMの支援システムソフトも導入コスト以外に維持管理・コストがかかるのでストックビジネスですね。

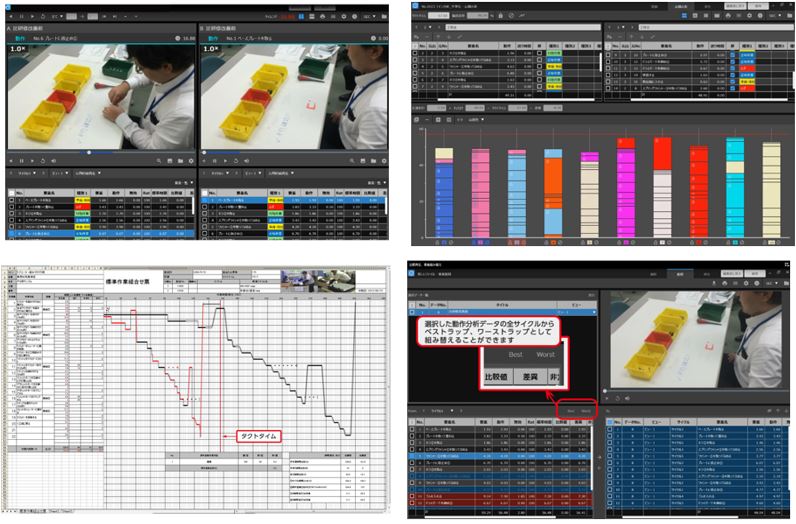

- これは、製造現場改善を行っている現場では有名なOTRS(Operation Time Resarch Software)の資料です。

- 左上の動画は画面を左と右に分ける事で作業者毎の作業の手順や時間値を比較でき、作業の標準化や教育、良いとこどり作業の分析に使えます。

- 右上の画像は山積み表といって各作業の工程毎の時間値を積み上げて比較したもので配員設計や数値の大きいところから改善する点を見つけるなどに役立ちます

- 左下の画像は標準作業組合せ表といって、効率的な作業を高品質で行うために作業の手順を積み上げてチャート化したもの。各作業の目標時間値管理などに使えて、作業時間通りに出来ているかを見極めるのに使えます。教育にも。

- OTRSは「同じ作業を繰り返しする」業界であって、その時間値に占める経費コストが大きい企業には全て導入できる優れものです。

- これも考え方によってはストックビジネスですね。

なんだ。要はブロードリーフ社はストックビジネスの塊事業を展開しているのですね。最強じゃないですか!

事業概要 PM.SM パーツステーションNET OTRSより抜粋

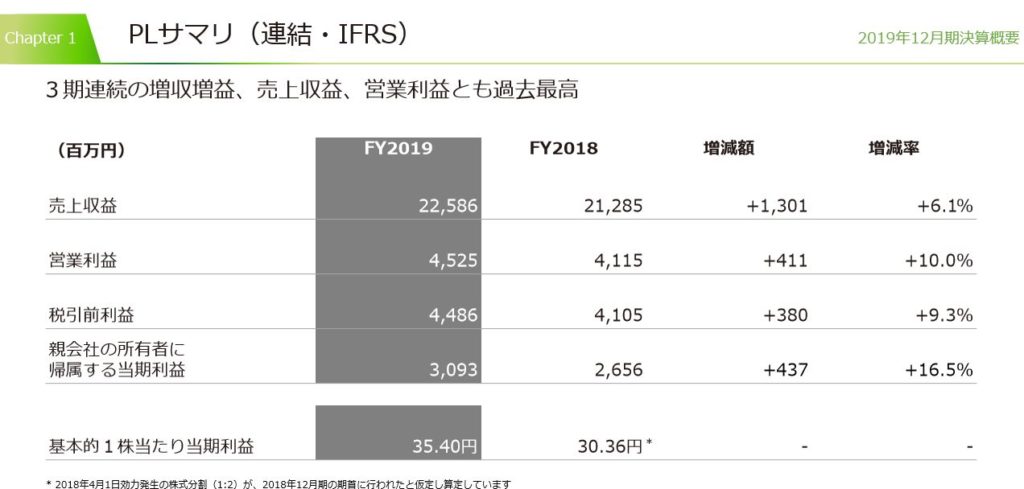

決算説明

- 最新の通期決算説明資料を掘り下げます

- 3期連続の増収増益、最高益です。

- 営業利益率が20%を超えており凄まじいですね!

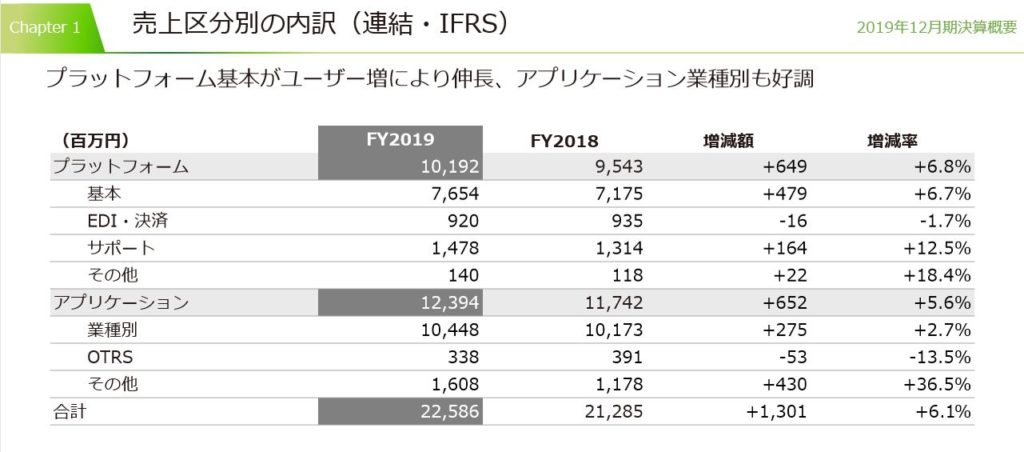

- こちらはセグメント別売上高。

- プラットフォーム事業とアプリケーション事業が2大事業であることが分かります。

- おそらく、プラットフォーム事業は事業概要で説明したSCMでしょう。アプリケーション事業はOTRSなどの顧客課題解決型の事業でしょう。

- EDI・決済、OTRが不調ですが全体の影響は軽微で、大枠の傾向は思いっきり増勢です。

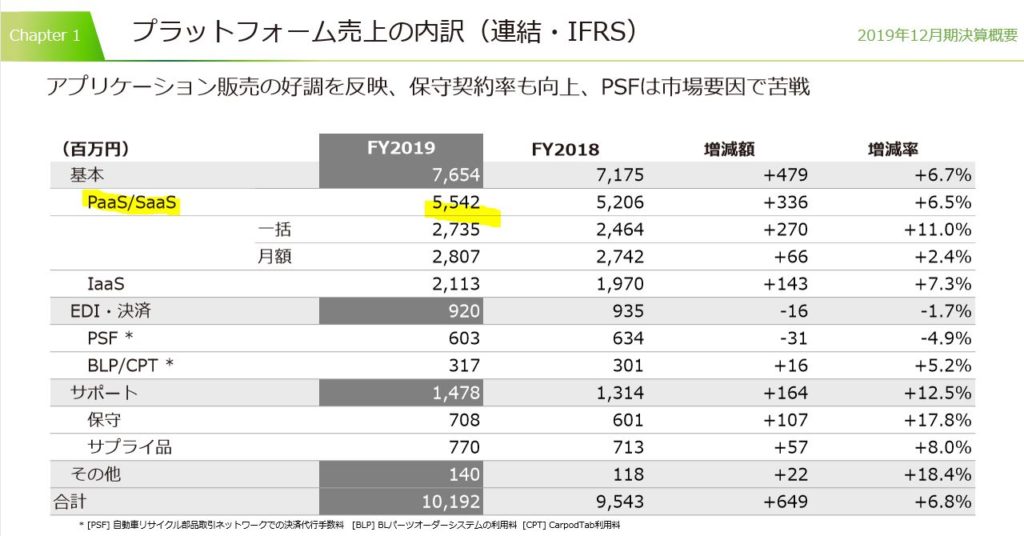

- プラットフォーム売上の掘り下げです。

- スカラのようにPaas/SaaS事業が主力です。クラウド上にアプリケーションやシステムを構築して、得意先のPCがここに繋いで製品を利用するモデルです。今風ですね。

- 一括と月額とあります。一括の方がTOTALの支出は少ないですがキャッシュが一気に出ていくので月額サービス利用のお客さんもいるのでしょう。パーツステーションはモロここに入っていそうです。

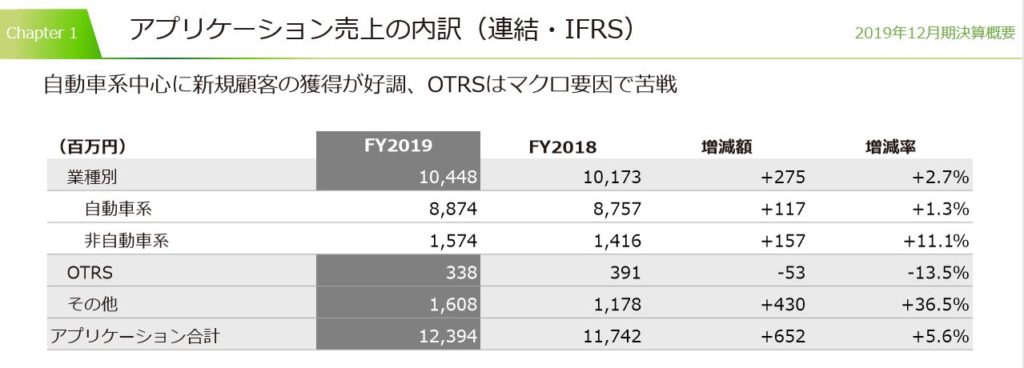

- こちらはアプリケーション事業の売上です。自動車が8割以上を占めますね

- OTRSは苦戦しているそうです。タイムプリズムなど同様のプラットフォーム使いながら安価で軽いソフトがありますからね。

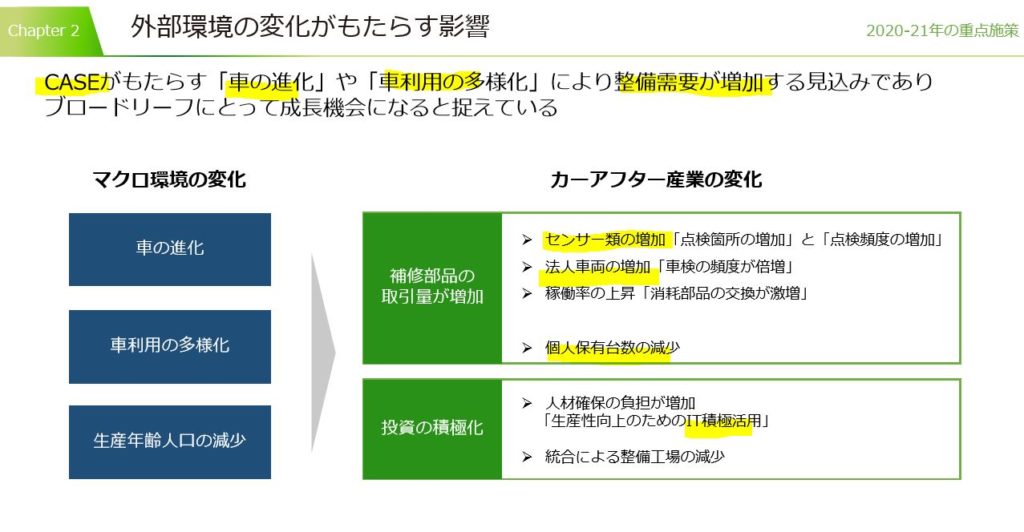

- こちらは中期戦略を考える上での外部環境の認識です

- CASEによる変化から同社事業は、好機とみているようです。5Gも手伝って車の電装化はもっと進むでしょう。これで部品点数が増えるので、同社の部品共通化等の事業は益々必要で不可欠なものになってくる。お客さんは増える。

- 対して日本の労働者人口は減ってきているので少人化が求められる。同社システムやアプリケーション導入によって生産性向上が進む。これも魅力的。

最高じゃないですか!!

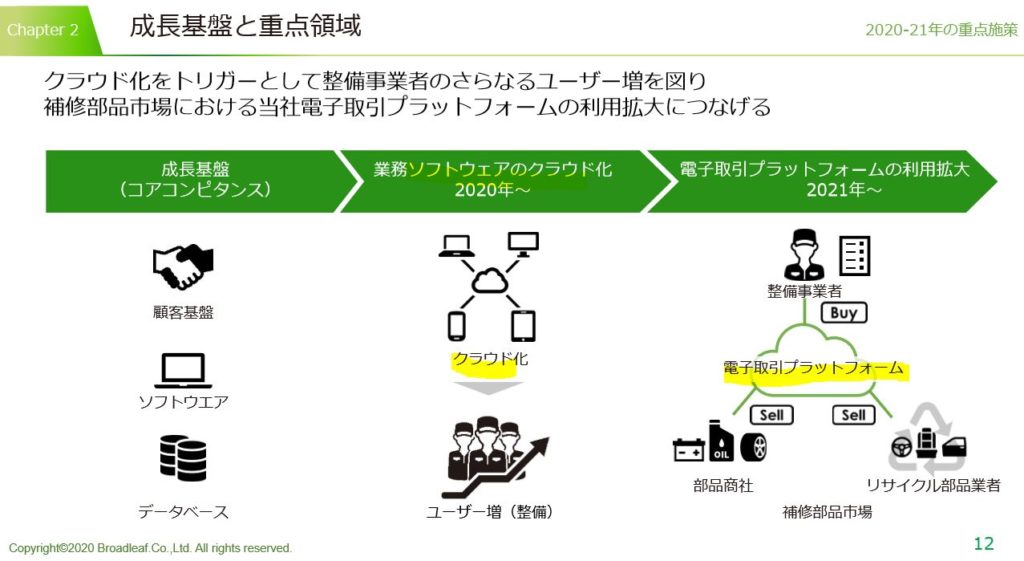

- クラウド化のための先行投資で経費増が重たいですが、それも長期戦略のため。

- クラウド化して共通のプラットフォームシステムを得意先が使うようになれば同社システムが業界の事実標準であるデファクトスタンダード化する可能性は非常に高そうです。そうなれば国内に敵なし!

これはネオモバ定期買付決定ですね!

2019年決算説明資料より抜粋

2.各種指標

(配当+優待利回り4.6%)

株主優待(VISAギフトカード5000円)5年株価チャート

配当+優待利回りや割安指標、株主優待、チャートを紹介します。

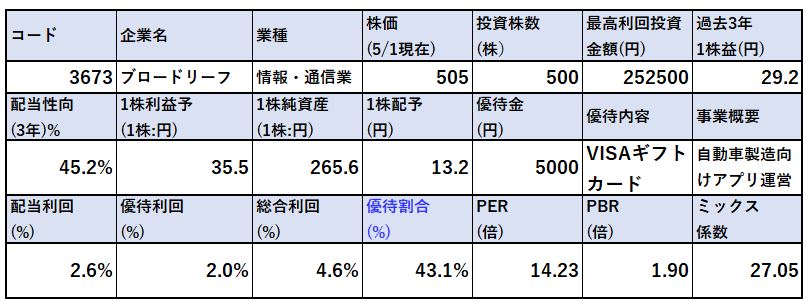

各種指標

以下の指標を表にまとめています。

- 過去3年利益に対する今期配当金予想の配当性向

- 1株配当、優待金

- 配当利回り

- 優待利回り

- 総合利回り(配当+優待利回り)

- PER/PBR/ミックス係数

- ストックビジネスで過去3年間最高益を更新。加えて配当+優待利回りが5%弱あって好財務。

- そりゃあ、このPERとPBRになるでしょう。高めですが、情報・通信でうなぎ上りに伸びている会社にしてはハッキリ言って割安に見えます。

- 配当性向は50%近くありますが、好財務なので問題ないでしょう。まだまだ上げられそうです。

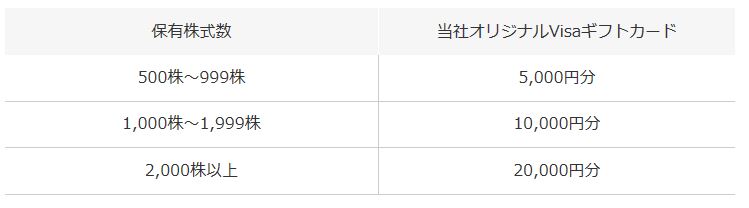

株主優待(VISAギフトカード5000円)

ブロドリーフの株主優待はVISAギフトカード5000円がもらえます。(100株保有時)

株主優待をもらうには

- 12月末日

に100株以上保有している必要があります。

保有枚数を増やす事で優待額が増えます。

- 500株保有時:5000円分

- 1000株保有時:10,000円

- 2000株保有時:20,000円

なんと!1000株でも2000株でも同じ優待利回りですね!これは将来2000株までネオモバで定期買付する事で決まりですね。

株主優待より抜粋

5年株価チャート

- この右肩上がりのチャートはあの業績だと納得です。

- 17年の200円台は破格過ぎますね。もうないでしょう。

- 高値は800円越え。流石にそこまでの実力はなく下がりましたが、最高益決算で700円超え。ここにコロナが直撃して400円台前半で僕の目に止まった訳です。

- 止まった理由は業績ではなく利回りでした。なので指標を始め見た時はたけぇ。買う気になれんな好業績だけど。と思いながら参入です。

でも、こうして事業内容を詳しく見る事で考えが変わりました。こいつは、成長が飽和するまでは保有ですね。売るにしてもトリプルバガー以上でないと手放しません。

500株保有は余裕です。

tradingview よりチャート転載

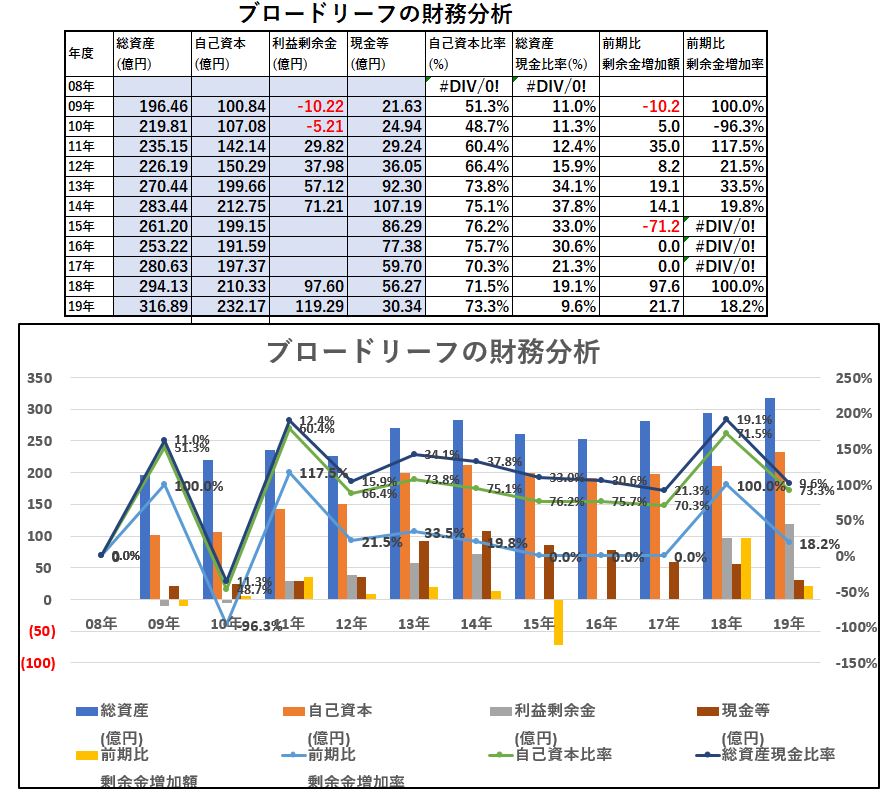

3.財務分析

配当+優待利回り4.6%を維持できるか財務体質を調べます。

- 高配当や優待を維持できる体力がどれほどあるのか

- 体力は過去から増え続けているか(高配当と優待を維持しながら体力増強しているか)

を確認していきます。

株主資本の増加と利益剰余金の増加を見る事で財務体質の強化具合を把握します。

現金等の金額推移をみる事で短期的な配当余力や支払い能力がどれほどあるかも把握します。

IR BANKから抜粋して独自に加工ています。(業績、配当・自社株買いの項目も同様)

財務分析

- 15~17年の利益剰余金データがありませんでした。

- ですが、長期的に自己資本と利益剰余金が伸びている事が分かります。

- 現金等が17年以降伸びていませんがクラウド化の先行投資や自社株買いのせいでしょう。自社株買いを数億~10億単位で5年連続でやっています。現金等が無くてもやっていける事の現れでしょう。運転資金が少額でも事業をやっていけるのです。強い!

配当+優待利回り4.6%は維持可能で更に上を目指すでしょう。

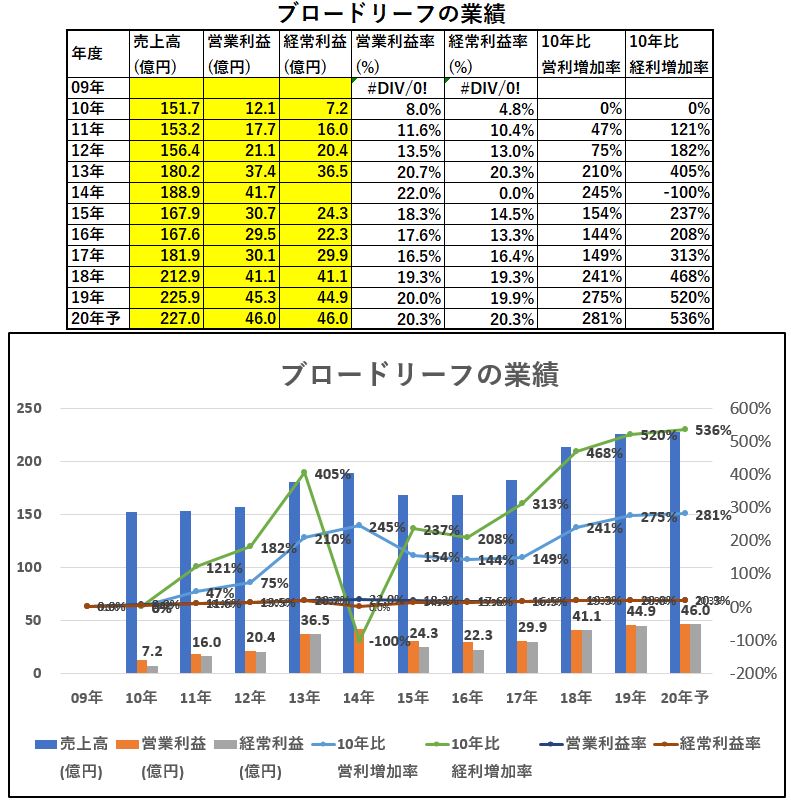

4.業績

配当+優待利回り4.6%を維持できるか資産株としての体力を培う業績です。

- 売上高

- 営業利益

- 経常利益

の推移を見ていきます。

- 黒字を維持できるか

を第一に見ます。次いで、効率的な経営が出来ているかを見るために

- 営業利益率、経常利益率

を見ます。

業績

- 売上高が落ち込む年もありますが大きくは落ち込んでおらず確実に利益を出しています。

- 長期的に営業利益が伸び続けています。15~17年が踊り場でしたが、それでも営業利益は出続けてこの時の営業利益率は16~18%と高い!

- 業績が悪くても利益率が高いのは安心材料です。資産株として耐えられます。

配当+優待利回り4.6%は問題ないでしょう。

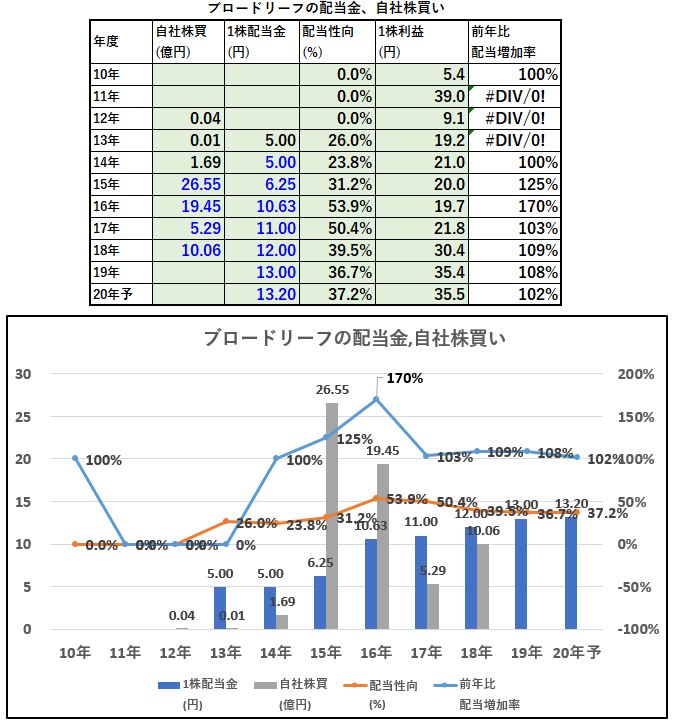

5.配当金、自社株買い

株主還元姿勢をみます。

- 利益の成長と共に安定して配当を伸ばしているか

- 自社株買いを実施して配当・優待維持に繋げているか

- 減益でも配当維持(実質累進配当姿勢)の株主への還元姿勢があるか

などで判断します。

配当金、自社株買い

- 7期連続増配予想!素晴らしい伸びです。

- もっと素晴らしいのは自社株買い。その額がやばい!

- 15~18年が旺盛で平均10億をこえています。これは営業利益の1/3に当っており驚愕の数値です。

- これは同社の自社株買い推移ですが、確かに平均10億をこえています。

- これは既存株主には嬉しい株主還元です。

自社株買いより抜粋

配当+優待利回り4.6%は維持・向上していくでしょう。今後も。

6.魅力とリスク

ブロードリーフの魅力とリスクを考えてみます。

魅力

- 配当+優待利回り4.6%

- 株主優待は500株でVISAギフトカード5000円(1000株、2000株も同じ利回り)

- 営業利益率15%超えで安定

- 自己資本比率73%で殆ど無借金の堅い財務

- 自社株買い旺盛で5年連続、億単位で実施

- 7連続増配中

- CASE/5G対応のストックビジネス銘柄!

リスク

- コロナショックによる得意先の倒産による需要減(短期的)

- コロナショックによって1,2年は需要が伸びない可能性

- だが、コロナショックで経費削減するからこそ同社システム導入で需要が伸びる可能性もある

以上です!

他の資産株分析も宜しければ閲覧ください。

閲覧有難うございました! 全世界の投資家とランナーに幸あれ!

2020年春号の会社四季報はお宝銘柄がいっぱいです。ぜひ、この機会にお宝銘柄を探してみては如何でしょうか?

|

|

会社四季報で銘柄発掘をした後に取引する証券会社としてSBIネオモバイル証券はお勧めです。

SBIネオモバイル証券の魅力

- 1ヵ月辺り50万円までの取引きであれば実質手数料月20円!

(220円手数料に200Tポイントが付きます) - 1Tポイント1円で株の購入資金に出来ます

- 1株から株が買えます!(他証券会社と比較し手数料激安!)

- 1株から買えるので株価の高い銘柄も含めて少額資金で分散投資できます

- 月、50銘柄まで1株から定期買付機能があるのでドルコスト平均法に最適

- 100株投資も出来るので、株主優待銘柄の購入にも向いています

- 1株から申し込めるIPO(新規公開株買付)もあります

その余っているTポイントで投資してみませんか?【SBIネオモバイル証券】 ![]()

【金券】の株主優待に興味のある方はこちらの記事もどうぞ

【株主優待】VJAギフトカードとQUOカード! 完全無借金ディフェンス銘柄! 3648 AGS 配当+優待利回り5.48% 【資産株お勧め67.】

【資産株お勧め5.】3023 ラサ商事 10万以下で買える! 配当+優待利回り4.8%! 株主優待 QUOカード

【株主優待】QUOカード!高成長高配当株!ビーロット(3452) 配当+優待利回り7.7%【資産株お勧め80.】

【株主優待】QUOカード4000円 連続増配! みずほリース(8425) 配当+優待利回り6% 【資産株お勧め.82】

【株主優待】QUOカード1000円! 4286レッグス 配当+優待利回り5.5% 【資産株紹介83.】

【株主優待】QUOカード3000円!石油ガス開発国内最大手! 国際石油開発帝石(1605) 配当+優待利回り5.6% 【資産株お勧め.84】