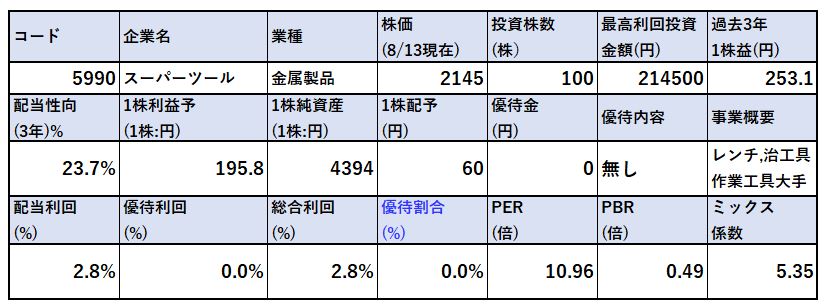

前回のバリュー株分析え紹介した京都機械工具(5966)の同業で作業工具を同じく手掛けています。こちらの企業は大阪に本社があります。PER10.96倍、PBR0.49倍です。(2145円前提)

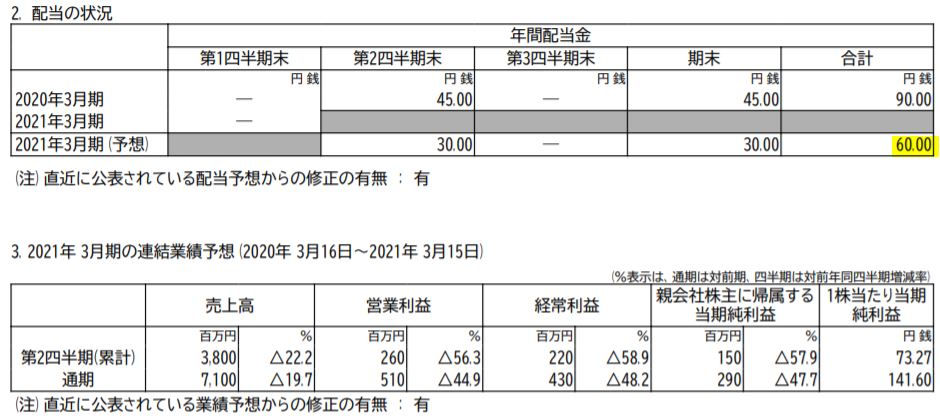

第一四半期が減収ながら内部改善が進み増益だった京都機械工具と比べ、ここの第一四半期は大きく減益。90円の配当実績から60円へ減配予想を出しています。その代わり自社株買いを発動する予定。

京都機械工具と同じく業績は安定黒字で今期予想が減益で厳しいながらもここ数年の営業利益率は10%前後です。過去10年間の業績の伸びは京都機械工具よりも大きく、このままいけば業界首位になる勢いです。

スーパーツール(5990)の魅力は以下!

- 作業工具大手!業界トップの京都機械工具とは業績、規模は同等まで成長

- PER10.96倍、PBR0.49倍

- 営業利益率10%前後で過去10年間黒字&成長

- 自己資本比率70%以上で好財務(固定資産比率高いが)

- 配当利回り2.8%だがコロナ後、元の配当金90円に戻れば4.2%まで上昇

資産株風に見ながら、バリュー株のMust要素を抑えたいと思います。

【投資15.】バリュー株投資 ノウハウ ①Mustで絶対に外せない点 「業績向上 or 横ばい」 「指標 割安 」「上場来安値 年初来安値」

1.事業概要(作業工具大手)

会社概要です。

- 株式会社スーパーツール

- 1960年設立

- 東京証券取引所JASDAQ

- 事業内容

・作業工具や産業機器の開発生産販売

開発型企業として創業以来100年以上製品開発に取り組まれています。レンチ、スパナといった小型の作業工具だけでなくクレーンの開発も手掛けています。

事業概要

- 現場の作業工具としてトルク類、スパナ、モンキーレンチ等は京都機械工具と完全にかぶってますね。クレーン類やクランプ類等は少し毛色が違う?かな。

- 製品種類のバリュエーションの高さが売りのようです。

- 同社製品が活躍する場面、現場一覧です。

- 産業機器の金属加工や建設現場、各種設備のメンテナンス、船舶、プラント工事、クリーンルームなど多岐に渡ります。

- 自社製品を専門で販売、アフターケアまで行う商社も保有しています。(スーパーツールECO)

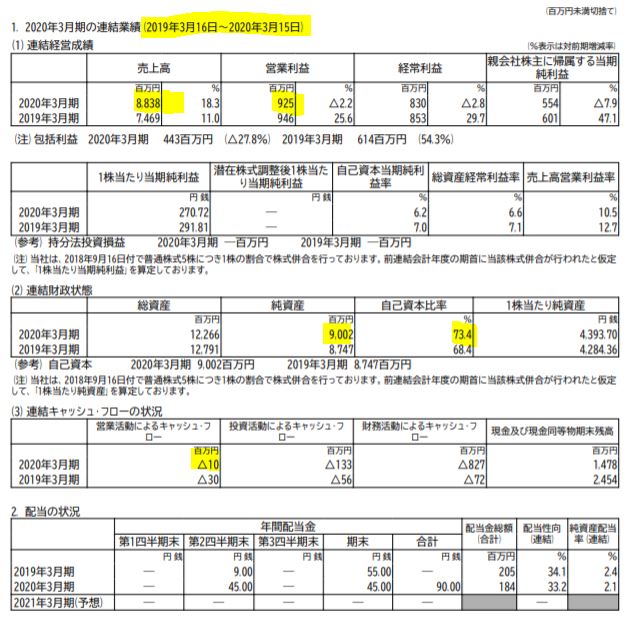

決算分析

- 20.3期の決算短信から掘り下げます。

- 増収微減益です。金属事業の方がコロナの影響で減益となっています。

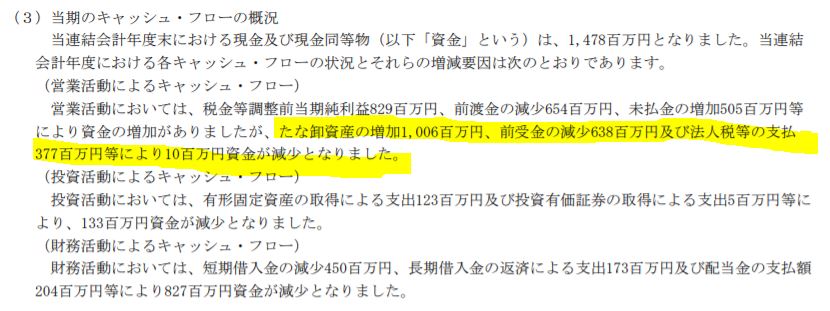

- 営業CFが微妙にマイナスです。棚卸資産が増えているのでコロナで売れなかったのかと推測します。

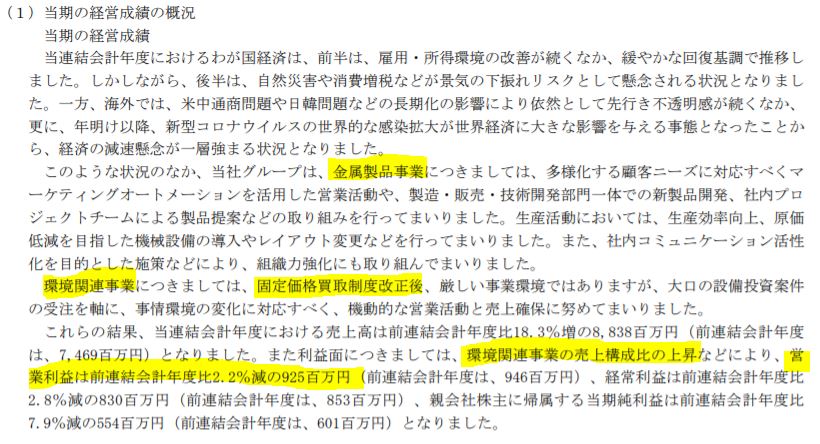

- 定性要因の分析です。金属製品事業は営業活動、製品開発、生産効率向上など多方面やっている事が書かれていますが特徴が無いですね。色々やり過ぎ….かもしれないですね。

- 環境関連事業は「固定価格買取制度改正後」とあります。会社沿革を調べるとYHSという子会社で太陽光発電関係の販売事業を展開しているようです。エコキュート等ですね。電気の固定価格買取制度が変わったという事ですね。

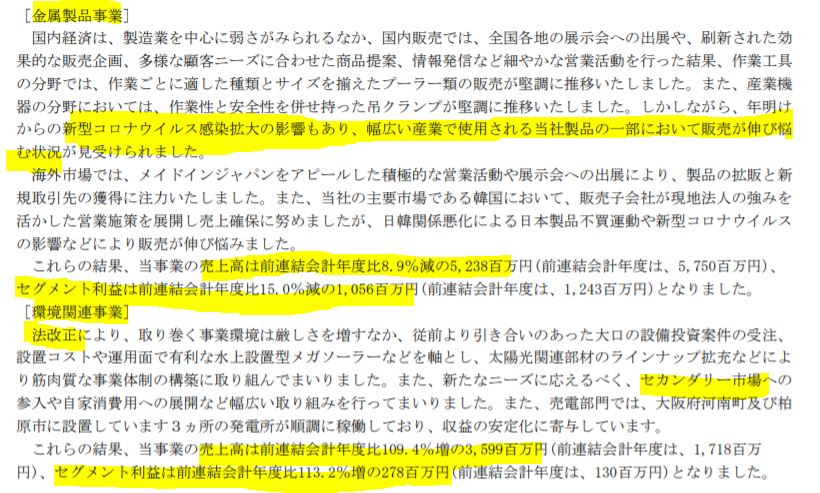

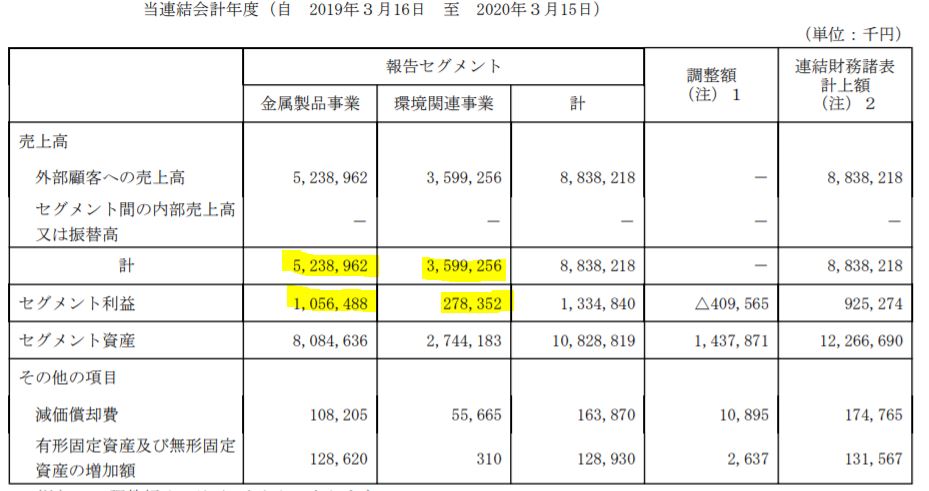

- セグメント別の事業概況です。

- 金属製品事業では作業工具のプーラー類と産業機器向けの吊クランプが堅調推移。期末はコロナで販売が伸び悩み、減収減益。

- 環境関連事業は水上設置型メガソーラー等太陽光関連部材のラインナップ拡充、自家消費用途への展開を図り、発電所の収益安定化も相まって増収大幅増益となっています。

- 営業CFのマイナスは棚卸資産の増加10億が効いています。コロナで期末ものが売れなかったのでしょう。

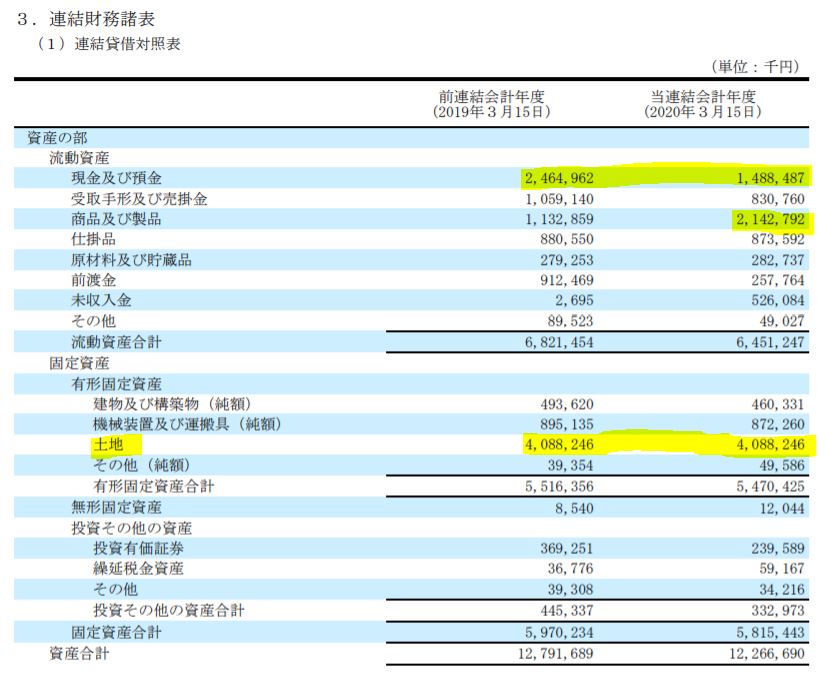

- B/Sです。

- 勘定科目数が少なくスッキリしていますね。

- 現金が減少し、商品・製品が増えています。うん。期末は販売が伸び悩んだのでものが売れなかったのでしょう。

- 固定資産が特徴的です。

- 土地!で40億もあります。売電部門があったので、そこで必要な土地なのかと思います。いつからあるのか?と疑問に思い2002年までさかのぼりましたがその時には既に40億がありました。

- 負債の項目は未払金や前受け金の金額が前後していますが大きな特徴はないようです。

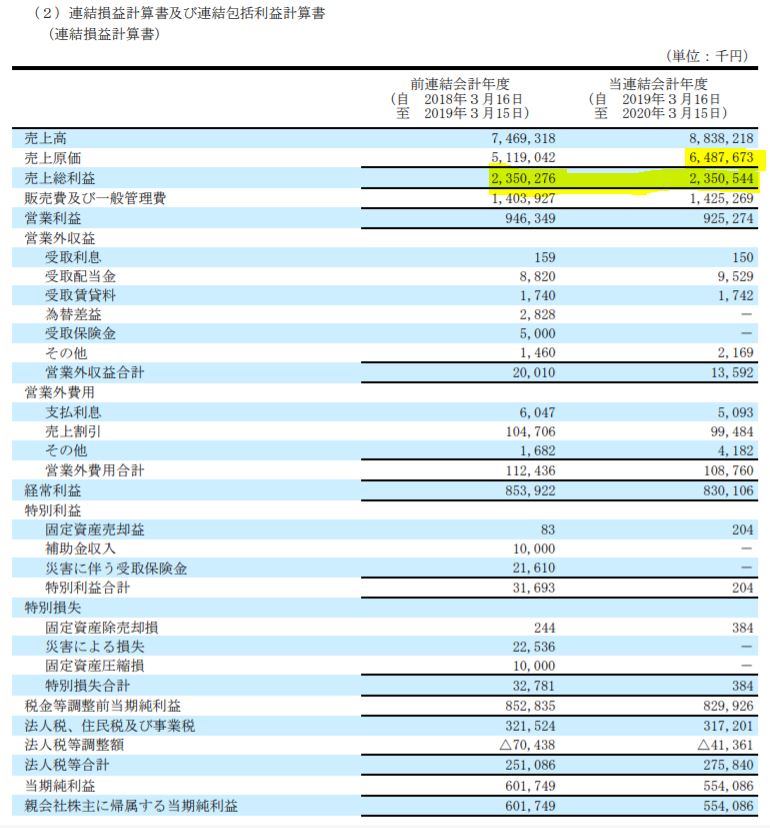

- P/Lです。

- 売上高に対する売上原価率が非常に高くなっています。

- 売電価格の変更(値下げ)等が効いて限界利益、商品が稼ぐ力が落ちたのでしょう。これは心配です。

- セグメント別業績です。

- 金属製品事業は減収減益ながら営業利益率20%近い高収益事業ですね。

- 環境関連事業は黒字で増収増益ながらも営業利益率は7,8%と若干劣ります。ですが黒字なのでまぁ良しでしょう。減価償却費も売上高の割に少ないですし。

- 最後に最新の21年度の四半期決算の抜粋です。

- 減収大幅減益となり、未開示だった通期業績予想は大幅減収減益。

- 配当予想は90円→60円と減配しています。

- 金属製品事業、環境関連事業ともに減収減益ですが、環境関連事業のセグメント別利益は半減しており厳しいです。

これは….中間決算以降も業績を注視する必要がありそうです。環境関連事業は収益構造が変わった….か?バラつきが激しいのかもしれません。

20.3期決算短信 21.3期第一四半期決算短信 より抜粋

2.各種指標

(PER10.96倍、PBR0.49倍)

株主優待(なし)5年株価チャート

配当利回りや割安指標、株主優待、チャートを紹介します。

各種指標

以下の指標を表にまとめています。

- 過去3年利益に対する今期配当金予想の配当性向

- 1株配当、優待金

- 配当利回り

- 優待利回り

- 総合利回り(配当+優待利回り)

- PER/PBR/ミックス係数

- 来期は減益予想のためPERが10倍以上になっています。コロナ前の水準になればPER9倍台、ここが実力でしょうか。

- PBRは0.49倍で割安ですが資産の3割強は40億の土地です。20年近く評価額の変わっていないであろう土地です。減損の可能性は低いのでしょうが、中々売れない土地です。これを差っ引くと資産バリュー度は目減りするでしょうね。

- 配当利回りは減配により魅力度が大きく落ちました。コロナ後、90円配当に復帰すると見れば4.2%。ここに戻る事を考えると投資するのは有でしょう。しかし…もう少し下で欲しい。

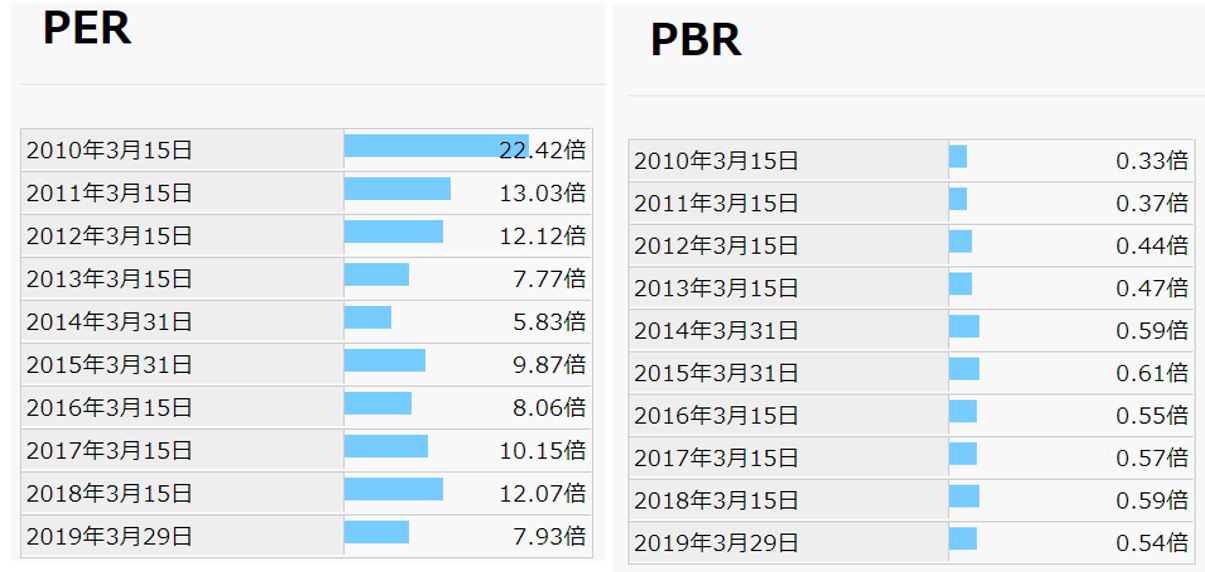

期末PER/PBR推移

- 期末PER/PBR推移です

- 2014年度は経常利益額の割に1株益が大きくなりすぎているので実力値には思えません。これを除くと7.7~12倍の中でばらついているようです。狙いは業績回復後の1株益で見て、PER8倍辺りでかと思います。1株益250円で見ると2000円以下。

- PBRはリーマンショック直後は0.3倍台だったのですね。ここは….0.4倍台前半で仕込みたいところです。1800円~1900円の間でしょうか。

株主優待(なし)

スーパーツールの株主優待はありません。

5年株価チャート

- 先のPER、PBRで狙い目の株価とこのチャートを照らし合わせると中々良い感じに合ってきます。指標的には1800~2000円で仕込みたいところ。

- 5年チャートで見ると、底値は1900円だったものがコロナショックで1800円へ突き抜けました。その後、回復し今の2145円の水準です。今期の減益予想を見るとせめて2000円程度まで下がって欲しいですね。減配もしていますし。

- 高値は2500円といったところです。1800~1900で仕込み2500円で売る。株価のボラティリティは狭いですね。

tradingview よりチャート転載

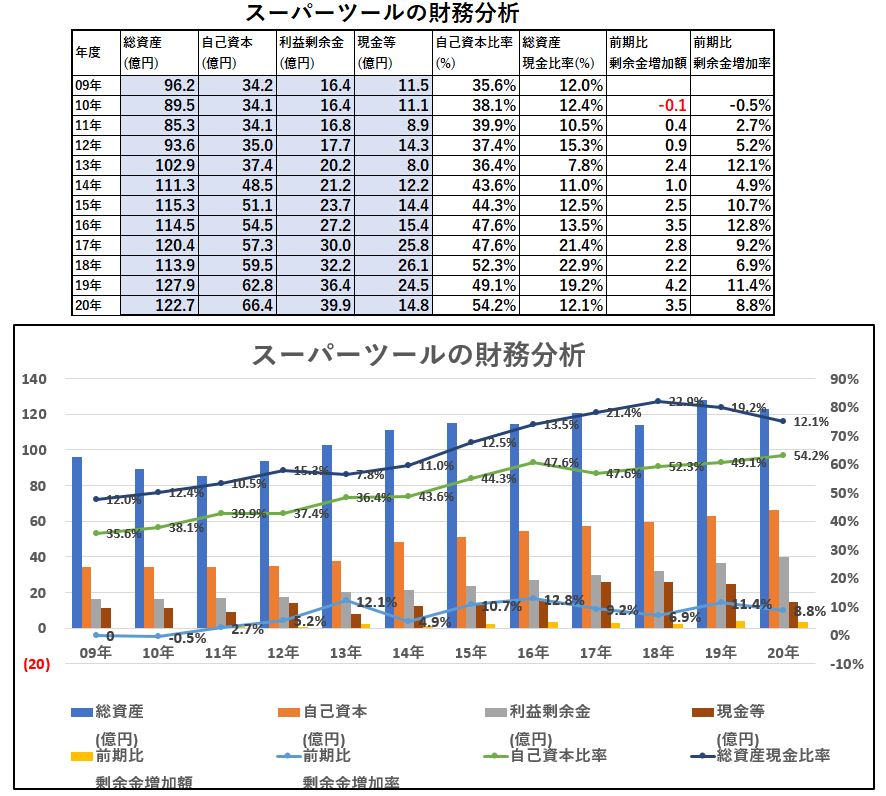

3.財務分析

ここでは、長期保有に適しているかを見ます。要は

- 短期的な業績悪化で潰れる心配はないか

- 事業継続場で資金繰りが厳しく、無理な状態ではないか

これを見ます。バリュー株は上がるまで長期的に待つ戦法です。潰れてしまうと意味がないのでそこを見ます。配当余力が無くても構いません。

具体的には

- 自己資本比率が30%以下など低すぎないか

- 手元現金は豊富か

- 財務基盤は強化されているか

この辺りを荒く見ます。

IR BANKから抜粋して独自に加工ています。(業績、配当・自社株買いの項目も同様)

財務分析

- 自己資本と利益剰余金、現金等は順調に伸びてきていました。コロナショックで棚卸資産が増えたため現金等は一時的に落ち込んでいます。コロナが収まり平常通りの取引きが出来るようになれば問題ない思います。

長期保有は安心できます。

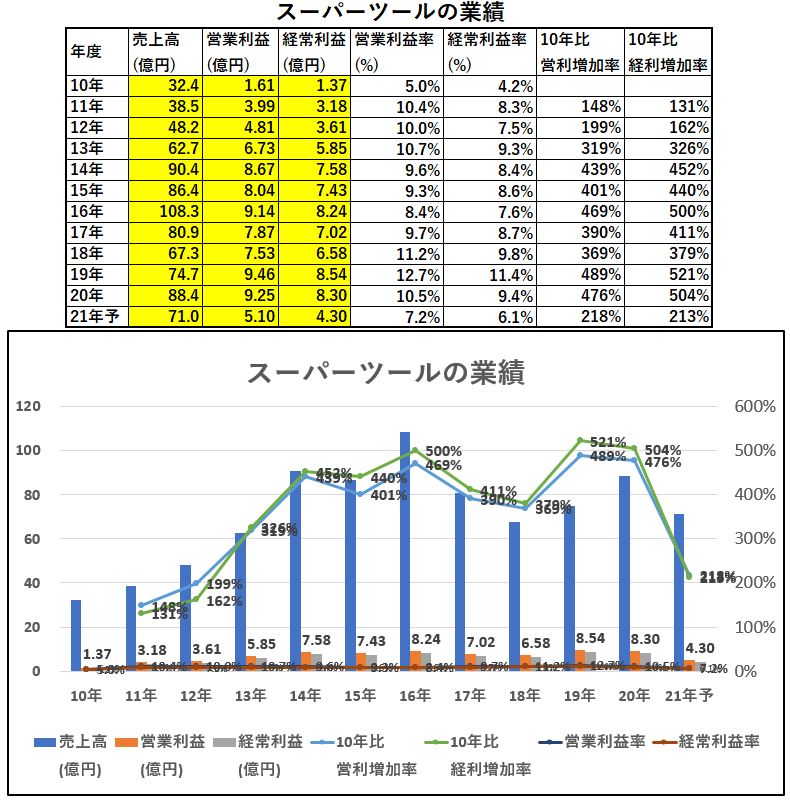

4.業績

業績は

- 減益から下げ止まった横ばいか

- 長期的に増益基調か

ここをメインで見ます。前者だと株価反転のチャンス。後者だと長期的には上昇するからです。

業績

- 2010年比で見ると増収増益で堅実的に伸びてはいます。

- 2016年がピークでした。以降、減収減益、減収増益となっています。

- 昨年20年度の業績はまずまずの着地でしたが、21年度はここにきて大崩れです。自動車や産業機器関連は軒並み大幅減なので利益半減で収まる業績予想が出来ているだけ優秀でしょう。

- 営業利益率は9~10%で高めで安定しています。

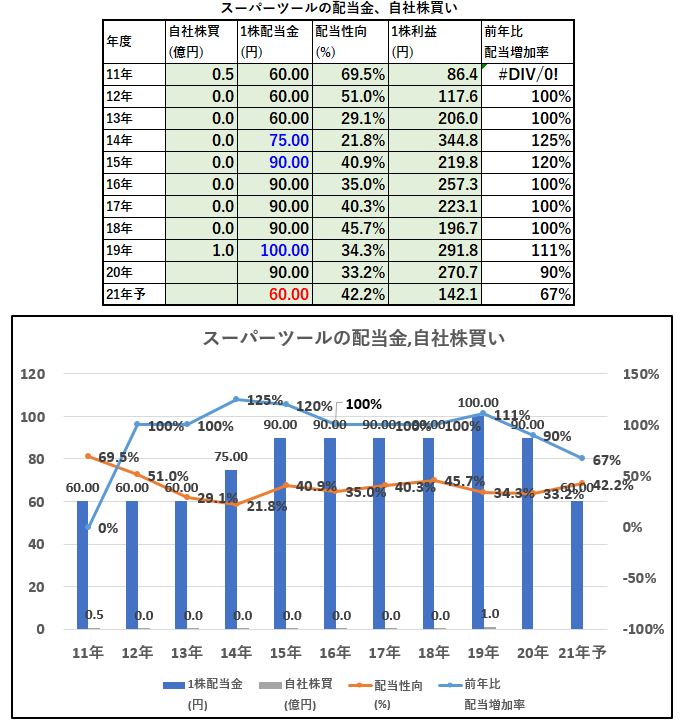

5.配当金、自社株買い

配当金、自社株買い

- 60円から少しずつ増配して10年で90円まで増配しました。

- ですが、今期はコロナ減益で再び60円へ減配予想。致し方なしです。

- 4月末に5万株、1億円を上限とする自社株買いを代わりに発表しています。

- この金額、ペースで良いので毎年自社株買いしてほしいところです。

6.魅力とリスク

スーパーツールの魅力とリスクを考えてみます。

魅力

- 作業工具大手!業界トップの京都機械工具とは業績、規模は同等まで成長

- PER10.96倍、PBR0.49倍

- 営業利益率10%前後で過去10年間黒字&成長

- 自己資本比率70%以上で好財務(固定資産比率高いが)

- 配当利回り2.8%だがコロナ後、元の配当金90円に戻れば4.2%まで上昇

- 主力の金属製品事業は営業利益率20%も!

- 21年度は60円へ減配ながらも1億円上限の自社株買いを20.4月に発表し買付中

リスク

- コロナショックの影響を受け21年度は減収大幅減益

- 環境事業は売電の固定価格買取制度の改定で事業環境が厳しくなる

- 環境事業の損益バラつきが激しいようです

- 京都機械工具との明確な差別化要素見いだせず。

以上です!

日の目を見ないバリュー株にも幸運の光があらんこと!!

閲覧有難うございました! 全世界の投資家とランナーに幸あれ!

2020年春号の会社四季報はお宝銘柄がいっぱいです。ぜひ、この機会にお宝銘柄を探してみては如何でしょうか?

|

|

会社四季報で銘柄発掘をした後に取引する証券会社としてSBIネオモバイル証券はお勧めです。

SBIネオモバイル証券の魅力

- 1ヵ月辺り50万円までの取引きであれば実質手数料月20円!

(220円手数料に200Tポイントが付きます) - 1Tポイント1円で株の購入資金に出来ます

- 1株から株が買えます!(他証券会社と比較し手数料激安!)

- 1株から買えるので株価の高い銘柄も含めて少額資金で分散投資できます

- 月、50銘柄まで1株から定期買付機能があるのでドルコスト平均法に最適

- 100株投資も出来るので、株主優待銘柄の購入にも向いています

- 1株から申し込めるIPO(新規公開株買付)もあります

その余っているTポイントで投資してみませんか?【SBIネオモバイル証券】 ![]()

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/199a5609.540b894e.199a560a.4713512d/?me_id=1278256&item_id=19298056&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Frakutenkobo-ebooks%2Fcabinet%2F5911%2F2000008635911.jpg%3F_ex%3D240x240&s=240x240&t=picttext)