1.はじめに

バリュー株投資をメインに展開していますが将来を見据えて手堅く定期的に増えていく収入源を考えています。そのため、慣れませんが高配当株の積立投資を真面目に考えてみました。

・一旦仕組みを作れば長続きする

・大負けせずに一定の成果で資産を築いていける

・分散投資する事でリスクに備える

このような観点を満たしてくれる投資手法を思いつきましたので、2019年暮れ、新たな高配当株投資を立案・実践します。

今回の対象読者と結論は以下です。

対象読者

・少額投資で手堅く日本の高配当株でコツコツ資産形成していきたい方

・少額投資で幅広い高配当銘柄に分散投資してリスクに備えたい方

・ひとつの高配当株投資の考え方を参考にされたい方

結論

・SBIネオモバイル証券で1ヵ月220円のコストで1株で幅広い銘柄に分散投資する

・高配当株は完全高配当株と長期増配株に分けて考える

・完全高配当株に対する投資の考え方

・安定した利益を稼ぎ出し、キャッシュが増え続けている企業を狙う

・目標利回りを維持できる配当金が出る間は、断固として!保有し続ける

・目標利回りが維持できなくなれば潔く売却する!

・長期増配株に対する考え方

・現在の配当利回りではなく、将来の配当利回りを意識する

・過去10年間で利益額・配当金額が共に増加しつつ、利益額の増え方の方が多い銘柄を狙う(増配余力を絶えず伸ばし続ける企業を狙う!)

・共通で使える考え

・男前!赤字、減益でも前年配当金を据え置く「実質累進配当」の実績がある事

・業界最大手、首位、トップシェアの企業は長期的に強い

・好財務であること(現金や株主資本額 >>>>>>>>配当金額)

・自社株買いを積極的にしている(総還元比率が高い!)

2.高配当株投資の目的

僕はバリュー株投資を主として投資活動をしています。バリュー株投資は夢があって当たると凄まじい利益が出るのですが、利益が出ない年もあります。また、銘柄分析と粘り強い忍耐を必要とします。

これ以外に以下の目的で安定した資産形成がしたいと考えています。

・毎年、一定の安定した収入源が入る(将来は生活資金になるほど安定して増えるもの)

・1銘柄一点集中ではなく幅広い業種へ分散投資が出来てリスクヘッジとなる

・自分で安定収入が得られる仕組みを一から作り、簡単なメンテナンスで運用できる

これを叶えるために高配当株への分散投資を検討するに至りました。

高配当株といえば米国ですが、米国企業や情勢に詳しくない事と日本人に生まれたからには日本の高配当企業で利益を上げ、税金でお国に還元したいという想いもあります。

(これはバリュー株でも言える事ですね。)

しかし、高配当株投資で分散投資をするには相当な資金(数千万から数億)が必要なため実質難しいと考えていました。ですが、Twitterで高配当株投資家の皆さんの知識や考えに触れる事で

・実は少額資金でも幅広い高配当株に分散投資が出来る

・しかも、自動で再投資する仕組みもある

事が分かり、今回本気で高配当株投資を検討・実行するに至りました。

3.完全高配当株の考え方

高配当株投資を考えるに至っては単に配当利回りが良い銘柄を見つけて、やみくもに投資しても、早々に減配してしまう銘柄だと意味を成しません。

そこで..

長期的に安定配当を享受できる銘柄、長期的に増配し続けられる体力がある銘柄。この2つの銘柄を何かしっくりくる軸で判断したい。そうおぼろげに考えながら分析した末

①完全高配当株

②長期増配株

に分ける事にしました。3章では完全高配当株の考え方を説明します。完全高配当株で大事にする考え方は以下3つです。

・「今」の配当金をベースに目標利回りを決める

資産形成目標が立てやすいです。今の1株当りの配当金と株価の関係から、目標利回りを決めます。例えば、

・配当利回り目標が4%

であれば、4%以上の利回りが得られる間は定期的に買い続ければいい。といったシンプルな考えです。この考えで基本的には良いと思います。

僕はバリュー株ノウハウで培った投資タイミング(割安に買う)に対する考え方をここにちょっと加えています。(下記の記事の3つ目の考え方を少し入れる。例えば年初来安値とはいかずとも3ヵ月来安値とか半年来安値などをチャートでざっくり見る…などです。)

【投資15.】バリュー株投資 ノウハウ ①Mustで絶対に外せない点 「業績向上 or 横ばい」 「指標 割安 」「上場来安値 年初来安値」

・長期的に安定した利益を稼ぎ出し続けているか

当たり前なのかもしれませんが、これは一番大事です。何故なら、今の高配当を維持するためには配当支払いを上回る現金つまりキャッシュが増え続けている事が必須だからです。

配当性向(当期の利益額 ÷ 当期の配当金額)

この指標が配当金を維持する上ではよく取り挙げられますが、端的な見方になると思っています。何故なら、配当金を出すための手元の運転資金・お金が無いと維持できないからです。

このため、ざっくりとですが配当性向よりも、以下のような指標を重視して分析しています。

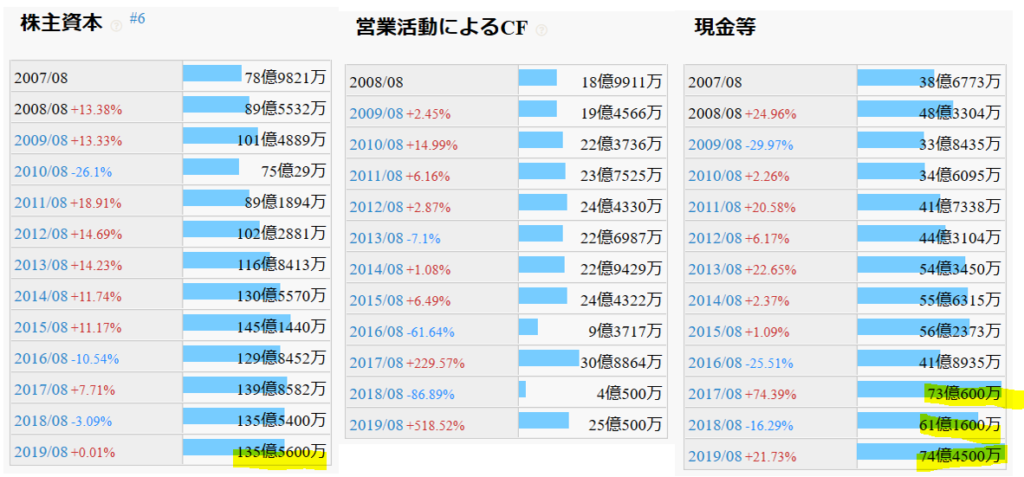

・株主資本総額が長期的に見て増えているか

・営業CFが長期的に見て大きくプラスか

・現金等が長期的に見て増えているか

大体、利益の増加とともに株主資本と現金の総額が増え続けていたら配当総額を支払い続ける体力が増えているとみています。

こんな手順で見ています。

株主資本総額が増えている→長期的に利益が積み上がっていると理解できる

(会社は儲けが出ているのだな。次はその儲けがお金になって回収できているかな?)

↓

営業CFが年度毎にプラスマイナスはありながらも、トータルで確実に増えている

(本業では不良在庫など溜まらずに現金が入ってくる仕組みが出来ているな..)

↓

現金等が増えている

(儲けを積極的に投資に入れ過ぎずに、手元に残して、かつ増え続けているな….)

これらの項目が絶えずプラスや増え続けている企業は

「長期的に安定した配当を続ける事が出来ます」

・過去10年、配当金総額以上に利益を安定して出し続けているか

・業績が下方修正だって

・業績が横ばいだって

・たまに赤字になったって

単年度の動きはあまり囚われる事無く、10年スパンのトータルで

・10年間で稼いだ利益 > 10年間でかかった配当金総額

となっていれば良いと見ました。「長期的に安定した利益を稼ぎ出し続けている」状態になるからです。

・完全高配当株の売却判断

ずばり、減配時です。完全高配当株の場合、上記3つを満たす企業は配当金を出す資金余力が潤沢にあります。であれば多少の赤字でも減配などしないはずです。だから

・減配時は配当金支払体力がなくなっている状態

・潤沢に体力があるのに減配する企業はそもそも対象から外す(株主軽視)

になれば売却します。いくら損失が出ていようと!メリハリが大事です。

僕がここで挙げた考え以外にも株主優待を加えた実質利回りの投資やその銘柄分析・探し方巷えは本として紹介されているようです。理解を深めるためにも興味があれば手にとっては如何でしょうか?

|

|

4.長期増配株の考え方

こちらは、巷で「連続増配株」と言われている銘柄に対する考え方です。「花王」等が日本では有名ですね。配当金に着目した投資の王道はこちらだと思います。長期増配株の考え方は2つです。

・「将来」の配当金をベースに目標利回りを決める

長期増配株というのは大抵

・配当金が年々増加している

・併せて業績も年々増加している

・株価も長期で右肩上がり基調

である銘柄が多いです。この手の銘柄は、その時その時の配当利回りは低くなる傾向にあります。大抵1~2%台なんですね。この場合、高配当株と同じ

「今」の配当金をベースに目標利回りを決める

としてしまうと、投資対象から外れてしまいます。でも、これではいつまで経っても長期増配株に投資はできません。暴落を待つのが一番ですが、暴落しても大して落ちない事もあります。そこで…

「将来」の配当金をベースに目標利回りを決める

事が肝要になってきます。

例えば、今、配当金が20円、株価が1000円の銘柄があります。

毎年コンスタントに3円ずつ増配し続けています。(過去10年間ずっと)

こういう場合、今の配当利回り2%(20円÷1000円)を見ると魅力的でないのですが、10年後は50円になると配当利回りは5%になります。(50円÷1000円)

この10年後を見据えれば、今配当利回りが2%でも高配当になるのが分かるので買えばいいのです。それを分析していて気づきました。

あ、何か高配当株の一番のポイントが分かった

— ケン@投資家ランナー (@IEer41019274) December 6, 2019

要は

・年間の配当金支払い総額推移が増加し続けている

・年間の利益が増加し続けている

企業が一番大事なんだ

利益が増加し続けていれば、配当増額の余地は広がる

増やした利益を配当に回していれば配当増額になる

これだ。こういう企業を探せばいい

しかし、実際は非常に難しいです...。連続増配株と言われる銘柄が何銘柄もランキングでありますが、ストップする企業もあります。ストップするかどうかを見極めるために次の考えを入れています。

・利益総額の増加 > 配当金総額の増加 となっているか

この状態になっていないといつか必ず増配が止まります。稼ぎ出した現金以上に現金を吐き出す事はできないので。独自の事業を展開していて一時的な業績悪化も乗り越える企業ならば心配ないですが、そのような企業を10年、20年スパンで見極めるのは非常に難しい。

バフェットさんは「その企業が無ければ社会が成り立たない」ほど強い商品を持っている企業の株を業績悪化時に集中的に買う!と言われています。これを見極めるのは難しいのです。

だから、利益総額の増加 > 配当金総額の増加 となる実績を出しているかで判断します。この実績が維持できなくなった時が、連続増配株の売り時かもしれません。(完全資産株へ移行したものとみても良いかもしれません。)

連続増配株がストップするまでの経緯をつぶさに見ているとこんな形態がになるのかと思います。

・配当性向が20%程度と低く、増配余地がある、業績も好調

↓

・業績が横ばいか悪化に長期で転じる。配当金は維持(配当性向が40%、60%と上昇)

↓

・株主に報いるために配当性向を100%まで上げる(配当金維持のため)

↓

・配当余力である現金が底を尽きて来るので配当性向100%超えでありながら減配

企業のスタンスによると思いますが、業績が悪化か横ばいに転じた時に配当性向が100%を割っていても減配に転じる銘柄もあります。

連続増配がストップした銘柄としては明光ネットワークジャパンがあります。これを少し分析します。

【明光ネットワークジャパンの業績と配当金分析】

10年程度の業績を追うと、2013年ぐらいまでは売上の増加とともに営業・経常利益も増加していたので連続増配余力がありました。ですが、13年をピークに利益が下がり始めています。これではいずれ

当期利益 > 増え続ける配当金総額

という構図が崩れるのは目に見えています。

引用:「IR BANK」

次に資産やキャッシュフロー、現金の動きを見てみます。

・株主資本の順調な増加であったものが2015~2019年では停滞しています。

・営業CFは絶えず黒字なのでまだ良いです。(が、稼ぎ出すキャッシュ量は減っています)

・現金等は2017~2019で頭打ちになっています。

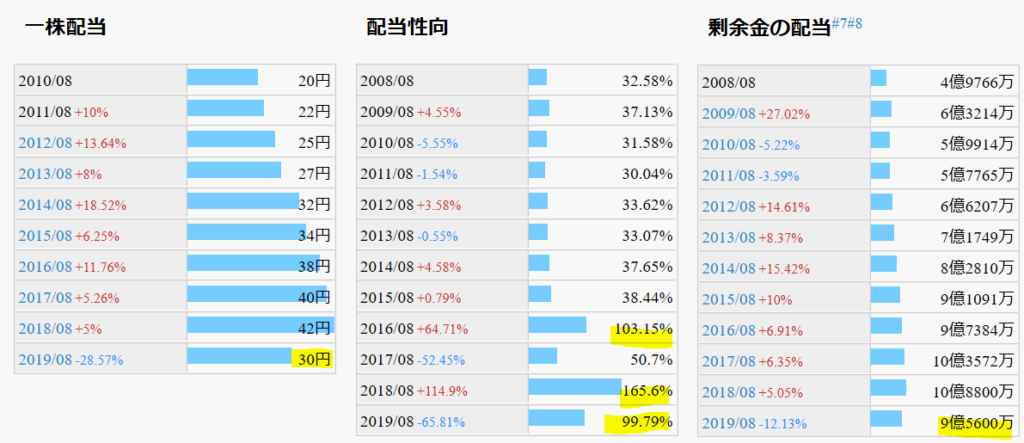

続いてよく使われる配当性向や1株当り配当金などの指標です。

2016年に配当性向100%を越えています。17年度は業績が16年度より伸びたため増配を継続できましたが、18年には業績が悪化し、配当性向が再び100%超えです。

19年にはとうとう減配しました。配当性向はほぼ100%です。

配当金維持にポリシーを持っているのであれば、現金等がまだ70億ほどあるので4年ぐらいは頑張ってほしいところです。自社株買いして1株当り配当金は維持するなど配当金総額を抑えるなど手はあったと思うのですが、結構あっさりしている印象を受けました。

以上が長期増配株の考え方です。

完全高配当株と長期増配株の考え方を説明してきました。メリットに掲揚した分析が中心ですがリスク面からNG銘柄を避ける手法も巷ではあります。下記の本で紹介されているので宜しければ手にとってはいかがでしょうか?

|

|

次章では完全高配当株、長期増配株の考えに沿ってついてざっと調べた方法の紹介をします。その後、実際に作った高配当株PFを紹介します。

5.実際に僕がやった選定方法と高配当PFの紹介

今回僕がやった方法を説明します。(参考になれば幸いです)連続増配ランキングなどから調べればよかったのですが

・配当利回り3.5%以上の銘柄はメインで欲しい

と思っていたため、下記の2手順で調べました。結果、連続増配ランキングなどはあまり参考にしませんでした。

①業種毎の高配当利回りランキング上位銘柄を上から5番目まで挙げて調べる

業種によって好不況は違うので幅広い業種から高利回銘柄を選びたかったので、下記サイトを使いました。

探し方はこうです。

・業種をひとつずつ選択する

水産・農林業→鉱業→建設業….と1つずつ選ぶ

・「全市場」に切り替えて上位5位までを分析対象とする(配当利回りが2%以下などそもそも低すぎる場合は、3位までなどメリハリをつける)

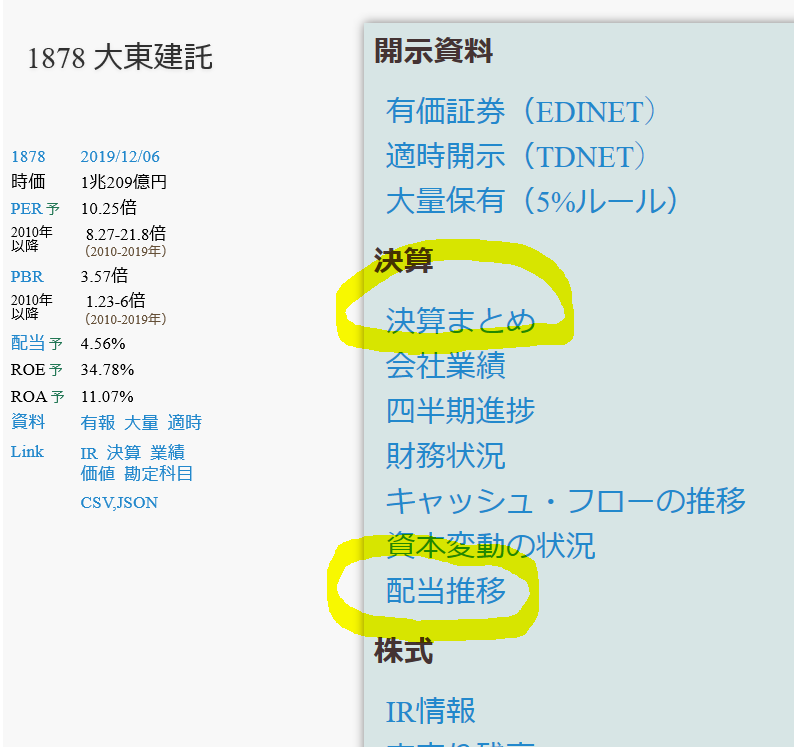

②IR BANKサイトで業績、資本・営業CF・現金、配当金・配当総額を分析し、選定/落選をざっくり判断する

4章で紹介した下記のサイトで分析します。

サイトに飛んで

・証券コードを入力

・企業詳細を選択

します。例えば1878大東建託を調べてみます。

企業詳細ページの下の方にいくと次の2つがあるので、これを選択して分析します。

・業績まとめ

・配当推移

決算まとめでは主に以下を見ます。

・業績は向上 or 安定しているか(売上、営業利益、経常利益、当期利益)

・財務基盤が堅くなってきているか(株主資本、利益剰余金、営業CF、現金等)

・配当金が増える or 安定しているか(1株配当、配当性向、剰余金の配当)

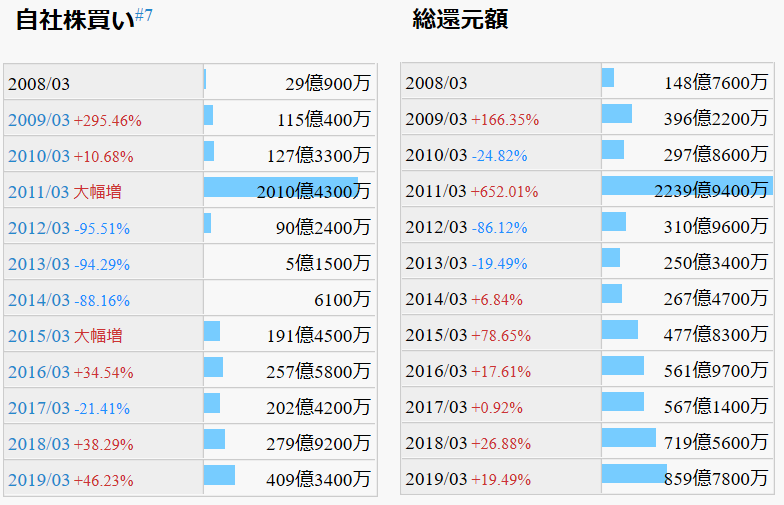

・自社株買いは旺盛か(自社株買い金額)

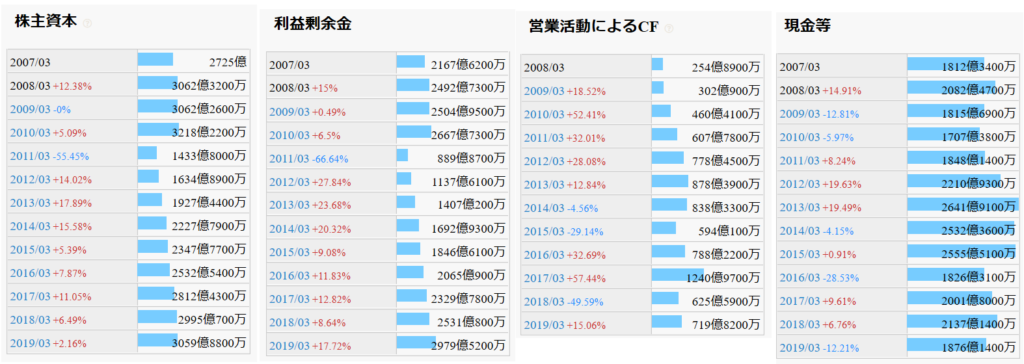

業績:売上、営業、経常利益共に順調に成長し続けている→長期増配株の可能性有

財務基盤:11年に一旦凹んだが、以降は増え続けている。OK。長期増配株なら、キャッシュを増やすだけじゃなく成長投資した可能性もある。

配当金:1株配は順調に増えている。配当性向は50%前後で安定して無理はない。配当金支払い総額も増えている。(ここはあまり増えてほしくないが。)→長期増配株と断定

自社株買い:2011年を中心に非常に旺盛な自社株買いを実施している。いずれ償却する事を考えると割安になる事も見える。長期株主に報いる企業だな…。

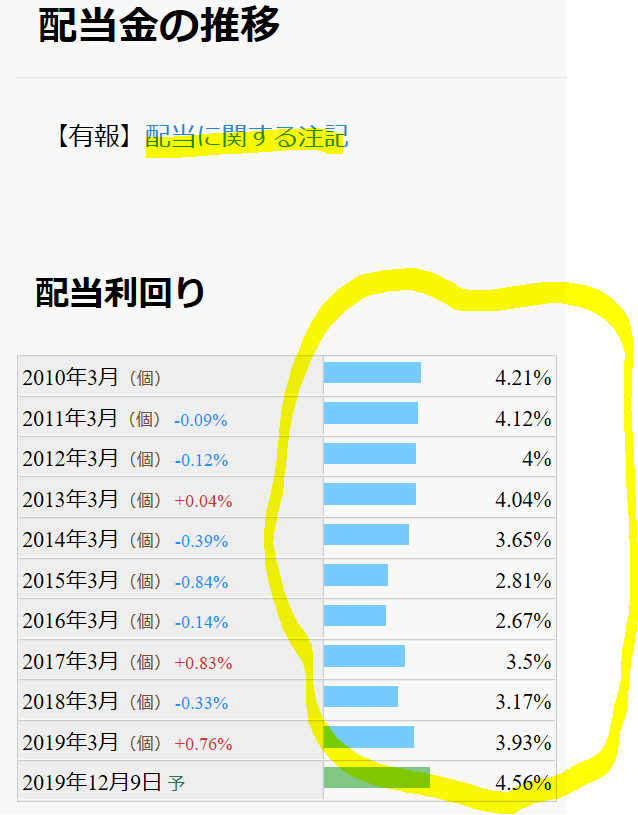

配当推移では、「配当政策」が無いかを見ます。(配当に関する注記の項目)ここに中期の配当性向や累進配当の有無など企業の配当方針が書いてあります。

併せて配当利回りの推移を見て配当利回り面での割安度をざっくり掴みます。

・配当利回り:4.56%は過去10年で、最も低い。割安かな?

配当政策は特に配当性向などを謡う文章は無かった。

業績や配当数字の項目から「実績」「行動」として株主に報いているので大して気にしません。大東建託は長期増配株&高配当株。相当良いな。と理解。

③会社四季報で業態や直近の業績、配当予想を確認

見方は企業によって千差万別ですが….以下は共通で確認します。

・来期業績予想

・チャートから割安か(右肩上がり一辺倒ではないか?横ばいか、右肩下がりかが望ましい)

・業界最大手、トップシェア

・発行済み株式数の変化(自社株買いに旺盛ならばいずれ消却するはず)

・来期配当予想

・有利子負債と剰余金の関係(剰余金がより分厚いか)

大東建託の場合

・業績は横ばい予想→12期ぶりに営業減益。成長は踊り場にさしかかった可能性があるが、配当利回りが高いので完全資産株でも通用する。大きな問題ではない。

・右肩上がり後、業績横ばい予想を受けて大きく右肩下がりのチャートを形成後横ばい。チャート的には最適な仕込み水準

・賃貸仲介首位! 配当性向5割!

・特筆すべきは20.3の大規模消却! 1.4億株→0.68億株と発行済み株式数を半減する予定!→自社株買いに旺盛なので今後も継続する可能性有。

以上から長期増配株と判断。業績推移次第だが、完全資産株としても悪くない。

ざっくりと配当利回3.5%を維持できる株価までは定期買付しよう。

こんな感じで判断していきました。

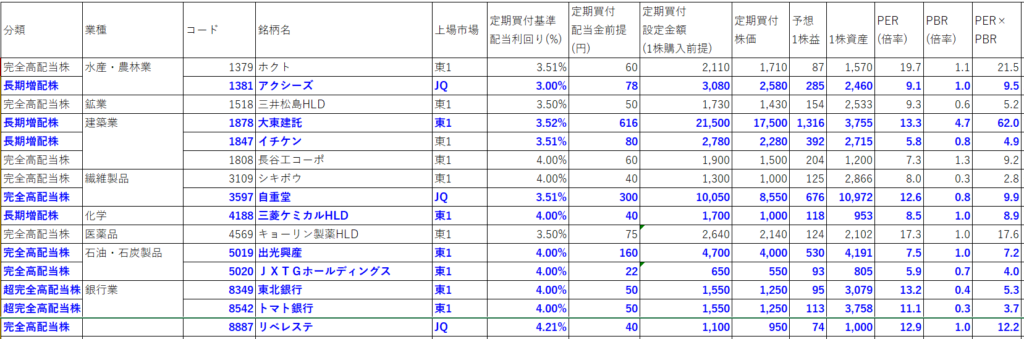

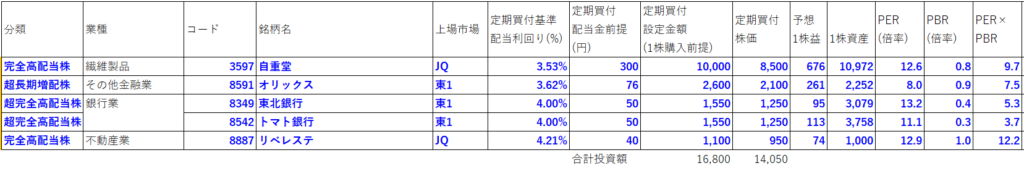

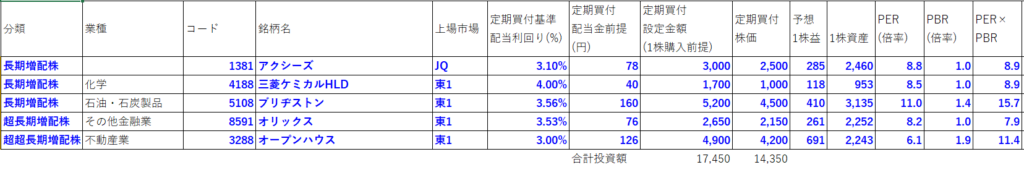

高配当株PFの紹介

上記分析を全業種に当てはめたPFを紹介します。

上記の分析以外に….欲張り過ぎてはいけないのですが「指標として割安か?」の判断も加えた方が良いと思いました。

なのでアメリカで有名なバリュー株投資家であるウォーレン・バフェット氏が師と考えているベンジャミン・グレアムさんの

PER×PBR=ミックス係数

を併せて入れました。

ミックス係数について分かり易くまとめているサイトや本を紹介しておきますので宜しければ参考ください。

|

|

|

|

高配当PFファイルの中で青太字で表現している銘柄は分析した感覚として良いなと思った銘柄です。良いなの感覚は上記の分析基準が良化している項目が多いものです。高配当PFで良いなと思った銘柄は

例えば…

アクシーズ:鶏肉卸の大手。ケンタッキーへの卸が多く業績安定度は高い。株価は右肩下がり後の横ばい。PER×PBRのペンジャミン・グレアム指数も割安。

自重堂:10年間の業績が安定しており、株主資本、現金等が積み上がっている。同様にグレアム指数も割安。

東北銀行、トマト銀行:50円配当を10年以上継続している。指標も割安で業績も安定している。

このような感じです。

約50銘柄をまとめた高配当PFのファイルです。宜しければ参考にどうぞ。

僕はこの銘柄たちに毎月1株ずつ(期待性のあるものは4株ずつ)積み立てる事に決めました!

上記ファイルはエクセルになっています。

ネオモバでの定期買付の方法も簡単に記載しています。

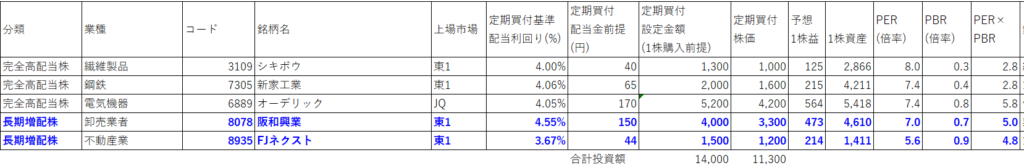

50銘柄も毎月買えないよ!という方がいると思いますので5銘柄ずつにお勧めを分けたPFもいくつか紹介しています。(以下の3つがあります。)

高配当&バリュー株PF:高配当銘柄だけどお値打ち価格で買いたい方

完全高配当株PF:「今」の配当利回りを長期的に享受したい方

長期増配株PF:「将来」の配当増加を狙いたい方

5銘柄ずつ買ってもいいし、更に資金を少額にしたいなら3銘柄ずつなど選んで買えばよいと思います。

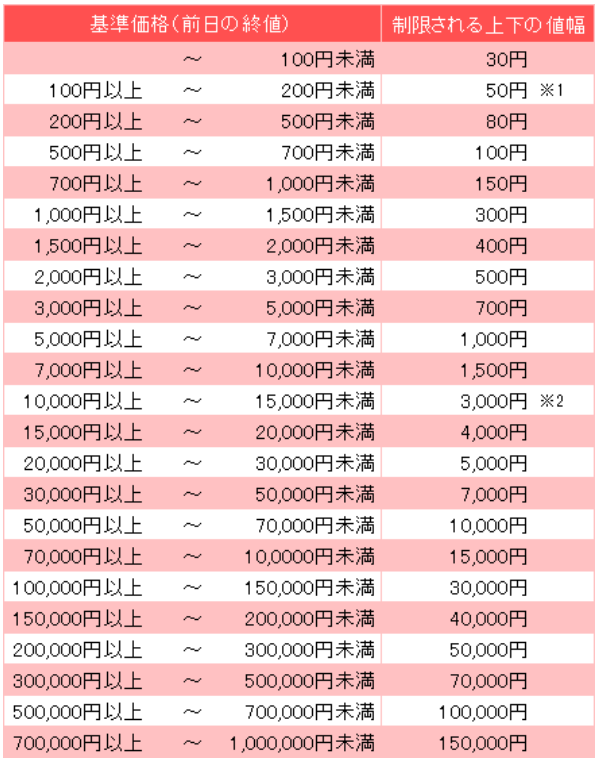

なお、定期買付は1日の値幅上限の金額でしか買う事が出来ませんので定期買付金額の設定値には注意が必要です。これをPFファイルの中に簡単に紹介しておきました。

詳しくは、ネオモバの定期買付方法を参考にしましょう。値幅制限表も参考に紹介します。

参考:ネオモバの定期買付の方法

参考:値幅制限表

値幅制限表:やさしい株のはじめ方さんのサイトより抜粋

気になる銘柄があれば、ネオモバで1株定期買付対象に加えてみてはいかがでしょうか?

ネオモバには他の証券会社に無い独自の特徴(メリット)がこんなにあります!

・1株ずつ買える(少額投資)

・毎月、定期買付機能がある(管理が楽)-50銘柄まで対応!

・定期買付上限値が決められるので「高値掴み」を防げる!

・売り買い手数料が激安!(50万円まで月額220円で固定、期間限定でTポイント200円ついて実質20円!)→1株取引の手数料は普通この数倍かかります

・Tポイントで株が買える!溜まる!

というメリットを使えば、あなたも明日から「高配当株ファンドマネージャー」になれます笑

冗談は置いておいて、僕が高配当株の積立投資を始めようとしたきっかけは、このネオモバのメリットからなんです。安定した長期資産を築いていくには本当、最適だなと思います。

宜しければ、ネオモバの口座開設を下記からどうぞ。

↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓↓

![]()

僕はこの一覧全てに定期買付を行っていく事で

・分散投資を図りながら

・一定の高利回り配当株の利点を享受し

・長期安定配当資産を築いていく

事を目指します。

”19.12.24追記”

ネオモバのデメリットをまとめているサイトがありましたので参考の載せます。ざっと見た限りでは

“参考:みんなの株式より“

・売り買いしなくても毎月必ず220円の手数料がかかる(200円Tポイントは出るので実質20円)

・単元未満株の取引きはリアルタイムに出来ない(これは端数株投資では仕方ない)

・投資信託などのバリュエーションが少ない

・ひと株IPOの対象はまだまだ少ない。公開株投資ならばSBI証券で口座作る必要有

・Nisa、iDecoの非課税枠は使う事が出来ない

・50万以下の取引金額で取引できているか簡単に確認する術が無い(資金を豊富に持っている人注意)

6.完全高配当株、長期増配株、共通で使える考え

高配当を継続する、もしくは増配する確率が上がるための判断指標があります。僕は以下の4つがそれに当たると考えています。簡単に理由を説明します。

・「実質累進配当」を過去に実施している

累進配当とは

・業績が悪化しても前年の配当金を維持する

・業績が向上すれば増配する

事を実施する企業の事です。日本の会社では

・三菱商事

・三井住友フィナンシャルグループ

・日本エスコン

などが明言しています。高配当で長期的に安定した配当を得るために重要なのは前者の「業績が悪化しても前年の配当金を維持する」企業です。

実は、明言していなくても過去の業績と配当金推移を追うと「実際に行っている」企業があります。こういう企業を僕は

男前!「実質累進配当銘柄」

と呼んでいます。配当金推移と業績推移を追うと分かりますので気になる方は追ってみましょう。

・業界最大手、首位、シェアトップの主事業がある事

その業界で最大手、首位、シェアトップであるという事は業界で一番顧客に認められて贔屓にされている企業と言えます。この規模だと

・規模に任せて利益を稼げる事ができる

・ブランド力があって安売りしない

・同業他社の追随を許さず、先駆者利益を得ている

可能性が高くなります。全ての業態が一緒になる事はありませんが、一例を挙げると電子部品メーカーで

・村田製作所

・TDK

・太陽誘電

という3社があります。3社に共通する製品として「積層セラミックコンデンサ」という電気を蓄える電子部品があるのですが、このシェアは村田製作所が一番高いです。そのため、3社の来期業績の営業利益率を比較すると(来期予想で比較)

・村田製作所-営業利益率15%

・TDK-営業利益率8.3%

・太陽誘電-営業利益率13.1%

となっています。3社は積層セラミックコンデンサ以外も作っているのでこれだけでは語りつくせませんが、トップシェアである企業の利益率が高くなる感触はつかめるのではないでしょうか?村田製作所はこれ以外の電子部品でもトップシェアを持ったものがあるようです。

なので、僕は四季報の見出しにある

・最大手

・業界首位

・トップシェア

となっている企業はその業界で長く残存者利益を獲得できる存在=高配当を維持する体力がよりある存在と認識しており、この項目がある企業を重視します。

・好財務であること

株主資本や利益剰余金、現金等が潤沢にある銘柄の事です。分かり易いのが

・無借金経営

の企業です。こういう企業は大抵、手元の現金が潤沢にあり、

・現金÷配当金が20~30倍(20~30回は利益が出なくても配当金を維持できる)状態

です。このため、好財務企業は優先的に選びます。

・自社株買いを積極的に実施していること

企業は手元の資金に余裕があると、よく自社の株を自分で買う事があります。買われた株はいずれ消却といって、発行済み株式数から差し引きます。これによって市場に出回る株式数が減ります。発行済み株式数が減る事で同じ利益額、配当金額でも

・1株当りの利益が増える

・1株当りの配当金が増える

状態になります。特に高配当株投資家では、後者が重要です。例を挙げると

・当期利益が1億円

・発行済み株式数が1万株

・配当金総額が1000万円

あるとします。この場合の1株当りの配当金は

1000万円 ÷ 1万株 = 1000円

になります。この企業が10年に渡って、毎年100株ずつ自社株買いを行いました。10年後に1000株になったので発行済み株式数を減らしました。当期利益と配当金総額が変わらないとします。すると1株当りの配当金は

1000万円 ÷ (1万株 – 1000株) = 1111円(11%の配当金アップ!)

になり、配当利回りがアップします!自社株買いに旺盛かどうかは、前章のIR BANKを見ると自社株買い実績があるので分かります。

また、自社株買いと配当金を併せて、株主への還元額を図る指標として

・総還元性向

という指標があります。これは

(配当金総額+自社株買い総額) ÷ 当期純利益

で出します。当期の利益に対してどれだけ還元しているかを測る指標です。

参考:総還元性向

今回調べた中では1878の大東建託などは大規模な自社株買いを実施しています。

これ以外にも共通で良い指標はあると思いますが、僕はこれらの指標も同時に見ています。

7.まとめ

安定した収入源を将来作り出すために高配当株投資の考え方を僕なりにまとめ、説明していきました。SBIのネオモバイル証券の存在が無ければ、高配当株投資は考えなかったと思います。(もしくは、1億などもっと大きな資産を形成して単元株で50銘柄ぐらいに分散投資できる環境が整わなかったらやらなかった。)

調べる中で色々な気づきがありました

・巷の高配当の時流に左右されず、10年以上、同額配当を出し続けている企業の存在

・「今」ではなく「将来」の配当利回りに着目した手法

・長期増配株は値上がり益も狙えるという事

・単年度赤字になっても配当据え置きの男前な「実質累進配当」を掲げる銘柄の存在

まだ高配当株投資は始まったばかりですが、末永くやろうと思います。僕は↑に示したPF銘柄を毎月コンスタントに1株(重視銘柄は4株)で月間15万前後の積立投資を暫く続けて、成果を見ていきます。バリュー株投資との成果比較もしたいと思います。

結論を振り返ります。

結論

・SBIネオモバイル証券で1ヵ月220円のコストで1株で幅広い銘柄に分散投資する

・高配当株は完全高配当株と長期増配株に分けて考える

・完全高配当株に対する投資の考え方

・安定した利益を稼ぎ出し、キャッシュが増え続けている企業を狙う

・目標利回りを維持できる配当金が出る間は、断固として!保有し続ける

・目標利回りが維持できなくなれば潔く売却する!

・長期増配株に対する考え方

・現在の配当利回りではなく、将来の配当利回りを意識する

・過去10年間で利益額・配当金額が共に増加しつつ、利益額の増え方の方が多い銘柄を狙う(増配余力を絶えず伸ばし続ける企業を狙う!)

・共通で使える考え

・男前!赤字、減益でも前年配当金を据え置く「実質累進配当」の実績がある事

・業界最大手、首位、トップシェアの企業は長期的に強い

・好財務であること(現金や株主資本額 >>>>>>>>配当金額)

・自社株買いを積極的にしている(総還元比率が高い!)

なお、僕の主流はバリュー株投資です。宜しければこちらの記事もどうぞ。

【投資15.】バリュー株投資 ノウハウ ①Mustで絶対に外せない点 「業績向上 or 横ばい」 「指標 割安 」「上場来安値 年初来安値」

【投資16.】バリュー株投資ノウハウ②Want項目 リスク低減 視点 (業績安定 保守的企業 四半期業績 割当増資・マザーズ市場 敬遠)

また、高配当株に近い考えに資産株があります。資産株投資は簡単に言うと配当金+優待金額に対する利回りが高い銘柄に長期投資する手法です。資産株投資に関する記事も宜しければどうぞ。高配当株投資家には相性の良い投資法かと思います。

【投資6.】2019 会社四季報秋号 分析まとめ ③資産株のおすすめ銘柄

以上になります。ぜひ、ネオモバ証券で気軽に積立て投資をしてみませんか?全世界の投資家に幸あれ!

宜しければランキングにご参加ください。

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/0eb2d4a7.b1ccdd63.0eb2d4a8.384b9fb8/?me_id=1213310&item_id=19211307&m=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F4526%2F9784426124526.jpg%3F_ex%3D80x80&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F4526%2F9784426124526.jpg%3F_ex%3D240x240&s=240x240&t=picttext)

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/199a5609.540b894e.199a560a.4713512d/?me_id=1278256&item_id=16485089&m=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Frakutenkobo-ebooks%2Fcabinet%2F5814%2F2000005215814.jpg%3F_ex%3D80x80&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Frakutenkobo-ebooks%2Fcabinet%2F5814%2F2000005215814.jpg%3F_ex%3D240x240&s=240x240&t=picttext)

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/199a5609.540b894e.199a560a.4713512d/?me_id=1278256&item_id=13969028&m=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Frakutenkobo-ebooks%2Fcabinet%2F1547%2F2000002701547.jpg%3F_ex%3D80x80&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Frakutenkobo-ebooks%2Fcabinet%2F1547%2F2000002701547.jpg%3F_ex%3D240x240&s=240x240&t=picttext)

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/199a5609.540b894e.199a560a.4713512d/?me_id=1278256&item_id=13969043&m=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Frakutenkobo-ebooks%2Fcabinet%2F1523%2F2000002701523.jpg%3F_ex%3D80x80&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Frakutenkobo-ebooks%2Fcabinet%2F1523%2F2000002701523.jpg%3F_ex%3D240x240&s=240x240&t=picttext)

“【投資17.】SBI ネオモバで分散投資! 毎月1株からの高配当銘柄 定期積立!” への4件の返信