資産株投資によって10年で資産を2.5倍にした実績のある!

資産株紹介シリーズ第105弾!(過去記事一覧はこちら)

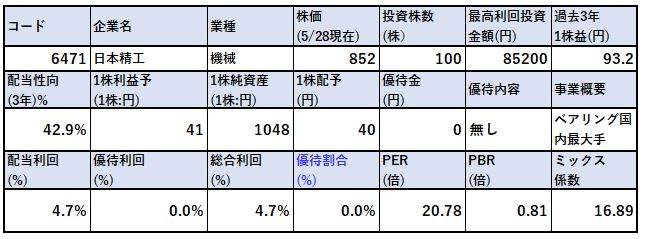

ベアリング国内最大手の日本精工(6471)です。自動車部品系が売上の大半を占める景気循環株ですね。配当利回りは4.7%です。(852円前提)株主優待はありません。

18年までは長期的に伸びていましたが、19年、20年と失速。黒字ではあるものの利益が半減している状態です。ここにコロナが突き刺さっているので相当に厳しい。自己資本比率は40%でまずまずなので、将来回復を狙って配当をもらいながら耐える戦略が有効かとは思います。

日本精工の魅力は以下!

- 配当利回り4.7%

- ベアリング国内最大手!

- 正常時の営業利益率は8~9%と高め

- 自動車市場低迷から復帰した後の回復に期待

資産株については以下をレギュラー分析・紹介していきます。

- 事業概要

- 配当+優待利回り,割安指標,チャート

- 財務分析(高配当、優待を維持できる体力がどれだけあるか?)

- 業績分析(安定して稼げる利益はどれほどか?)

- 過去10年配当の推移(大きく減配していないか)

- その他(銘柄独自の魅力/リスク等)

分析は以下の

- 10年間で資産価値を2.5倍にした!

資産株ノウハウに従っています。

【10年間で資産価値2.5倍!】資産株ノウハウ 配当+優待利回り5%、利益剰余金が多い、業績安定、実質累進配当 【投資19.】

1.事業概要(ベアリング国内最大手)

会社概要です。

- 日本精工株式会社

- 1916年創業

- 東京証券取引所第一部上場

- 事業内容:軸受け(ベアリング)を中心とした産業機械、自動車事業

1916年に日本で最初にベアリング(軸受け)を世に出した会社で国内第一になっています。世界でも有数の地位を確保されています。1960年代に欧州、1990年代に中国と相当早い時期から海外展開されていますね。

会社概要 より抜粋

事業概要

- 産業機械事業と自動車事業が二台事業です。

- ですが中身はどちらも軸受(ベアリング)を中心とした事業展開ですね。

- 強みに特化しているので良いと思います!

- 願わくばこれが不況に左右されないインフラ系での事業用途を全体ポートフォリオの3割ほど展開する事に注力してほしいところです

- 製品一覧の一部です

- ベアリングの用途は様々あります。

- 僕は仕事で見た事があるのは、大きなものを四方八方自由に運搬したい時にこのベアリングを敷き詰めた台を作ると数キロ、数十キロあるものでも簡単に動かせる省力化用途ですね。今までは重いものを何度も乗せ降ししたり横にスライド移動させる上でも力を入れてやってましたが、これのお陰で女性でも作業が出来るようになりました。

- ベアリングといえば、オイレスベアリングで国内トップのオイレス工業も有名です。個人的にはオイレス工業の方が好きです。(利回り高く、自社株買いもあり、値上がり益も狙えそう。)

- 産業事業用途の製品は、世界有数のシェアを獲得しているものばかり。

- 掃除機、洗濯機、鉄道車両、鉱山、建設機械、工作機械、電力プラント、航空機や人口衛星に至るまで幅広いです

- 強みの一例を挙げると、1分間に40万回転する高速軸受け、高温多湿環境でも動作する専用軸受け、新興国向けはボリュームゾーンを活かした低価格品の展開等です。

- 小型・軽量化・摩擦損失低減などの機能を発揮する軸受けです

- 自動車用途では、軸受け、ステアリングシステム、自動変速機(AT/MT)等展開しています。

- 電動化、ハイテク自動車用途も。

- 電動パワーステアリング用途(EPS)では世界有数のシェアを誇るそうです

事業紹介 より抜粋

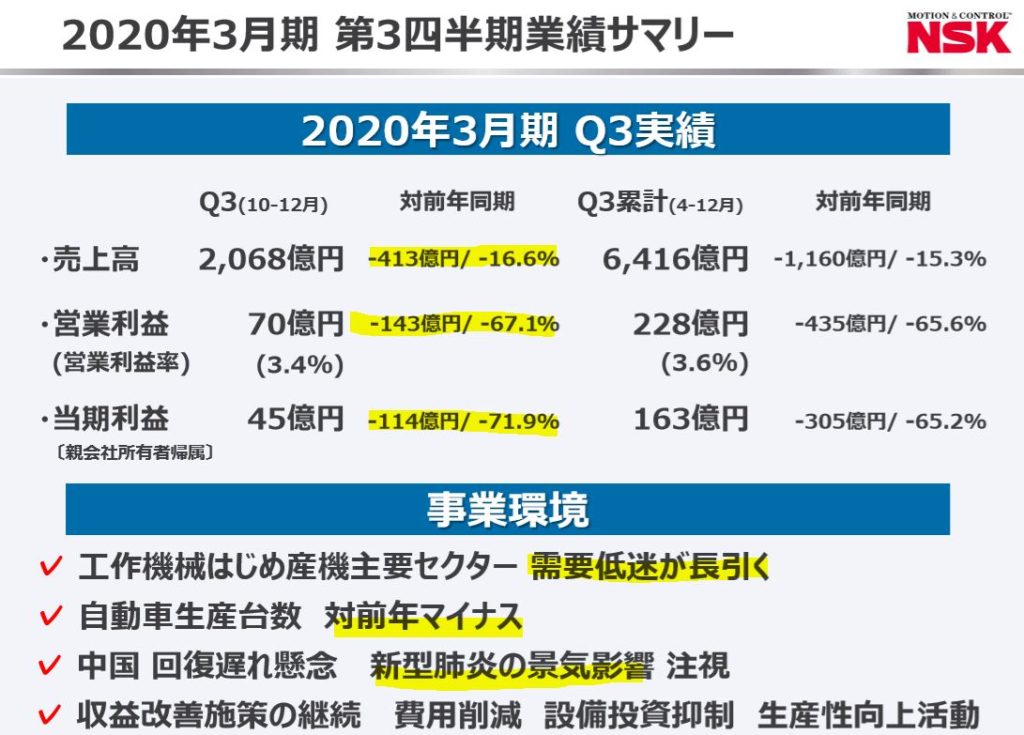

決算説明

- 最新の決算短信を掘り下げます。

- 第三四半期決算はボロボロですね。

- 工作機械、産業セクター、自動車、中国回復の遅れ、新型肺炎の影響….ここまで全面的にマイナス要素がたっぷりの状況は初めてみました。

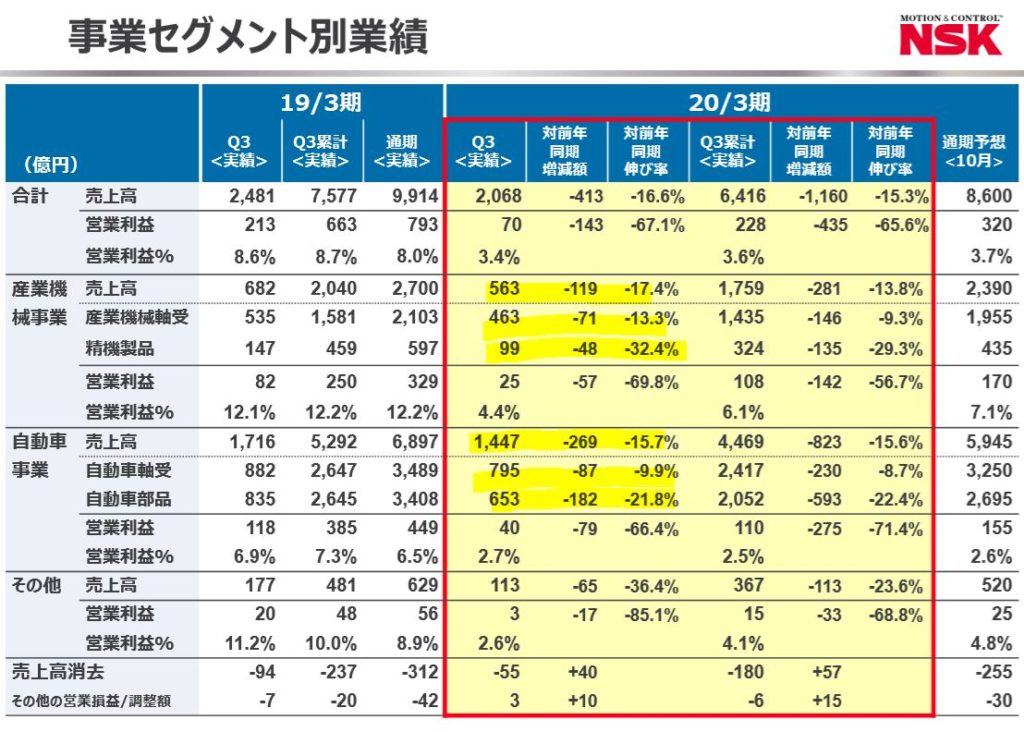

- セグメント別業績です

- 売上の主力は自動車事業ですね。こちらが全体の7割以上を占めます

- 営業利益率は産業機械事業の方が高いですね。

- 掘り下げると、産業機械軸受け、精密製品、自動車軸受け・部品共に総じてマイナスの展開です

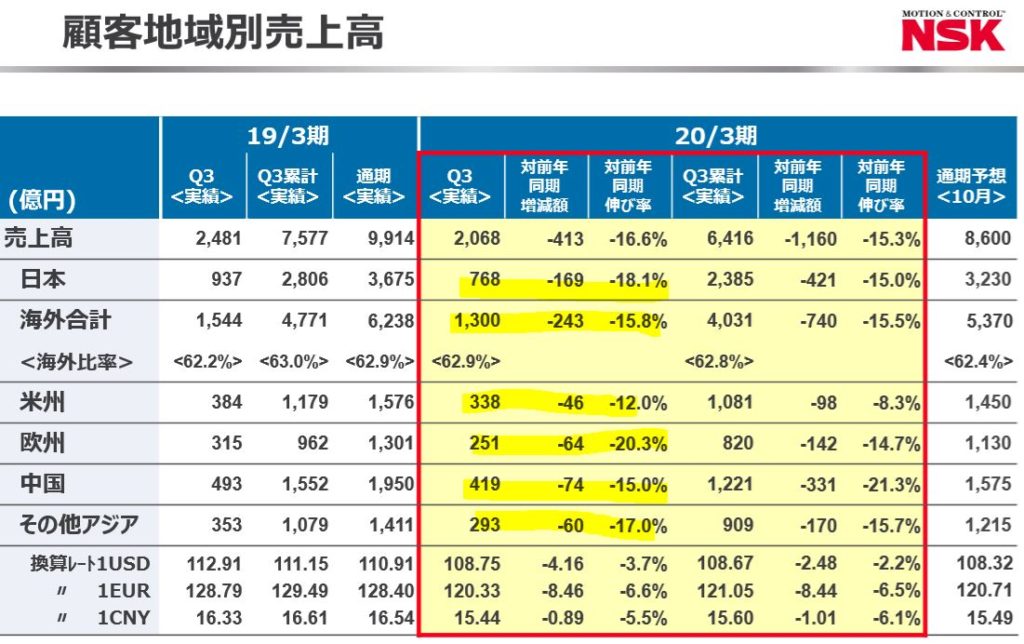

- 地域別売上高です

- 日本2、海外3といった売上割合ですかね。

- 国内海外ともに減少です。

- 海外売上は結構バランスが良いですね。中国・アジア偏重気味ですが欧州・米州と大きく差が開いているわけでもありません。

これだけ全面的に下げ傾向だと普通Inするのは躊躇するでしょうが、僕はチャンスと見ています。

- 軸受けは国内トップ、世界3位の位置です。

- 軸受けに100%代わる動力源は見当たらないのでなくなる事はない。

- 景気循環の下限をコロナショックで突き抜けている状態。

- 資金繰りはそこまで悪くない状況

- 株価は5年来安値600円、高値は1800円。今は800円前半。

入るには悪い位置ではないと思いますね。現物株で2~3年待ち、景気循環の下限から上向き始めれば1000円、1200円と狙えるようになってくると見ます。

2020年第三四半期決算説明より抜粋

2.各種指標

(配当利回り4.7%)

株主優待(なし)5年株価チャート

配当+優待利回りや割安指標、株主優待、チャートを紹介します。

各種指標

以下の指標を表にまとめています。

- 過去3年利益に対する今期配当金予想の配当性向

- 1株配当、優待金

- 配当利回り

- 優待利回り

- 総合利回り(配当+優待利回り)

- PER/PBR/ミックス係数

- あの減益予想なので1株利益は期待できず、収益バリューは高いです。今の指標は使い物になりません。資産バリューPBRは機械メーカーの水準としては普通に思います。国内シェアトップ、世界シェア3位で多少高めに出ているかと。

- 配当利回りで勝負する銘柄ではないと思いますが、この下げ相場で魅力的な水準にはなりました。(が、ここ1,2年の配当利回りとは見れない。もう3年、業績回復した後の利回りとみるのがいいでしょうね。)

株主優待(なし)

日本精工には株主優待はありません。

5年株価チャート

- 業績悪化を受けて右肩下がりのチャートになっています

- 形としては好きな形です。値上がり期待でInするタイミングとしては悪くないです

- あとは業績向上のタイミングを見計らうのみ…といったところですね。

100株保有は余裕です。

tradingview よりチャート転載

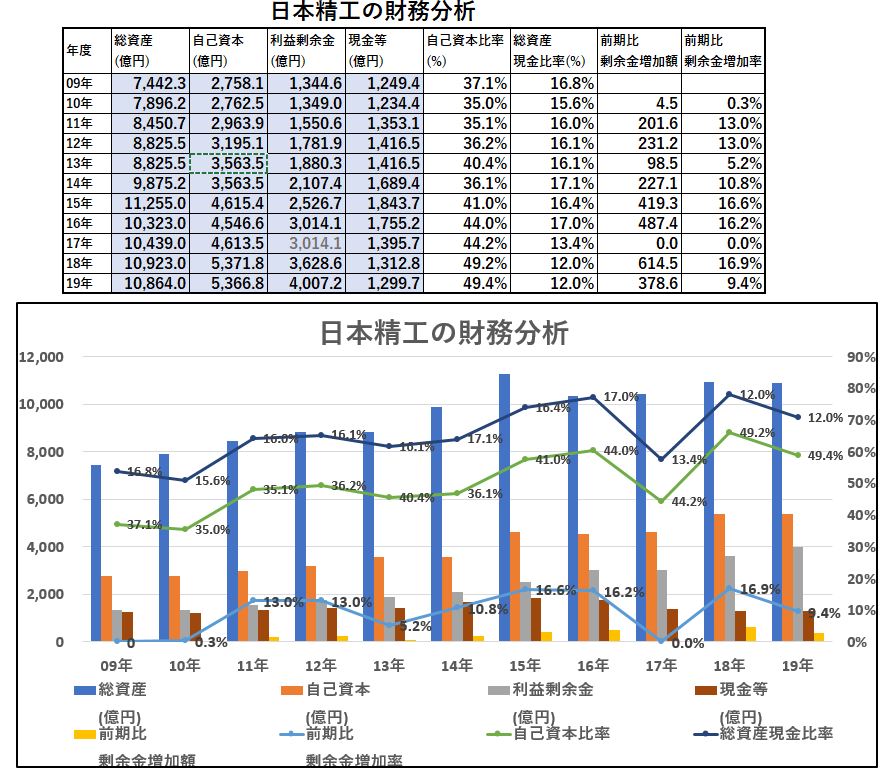

3.財務分析

配当利回り4.7%を維持できるか財務体質を調べます。

- 高配当や優待を維持できる体力がどれほどあるのか

- 体力は過去から増え続けているか(高配当と優待を維持しながら体力増強しているか)

を確認していきます。

株主資本の増加と利益剰余金の増加を見る事で財務体質の強化具合を把握します。

現金等の金額推移をみる事で短期的な配当余力や支払い能力がどれほどあるかも把握します。

IR BANKから抜粋して独自に加工ています。(業績、配当・自社株買いの項目も同様)

財務分析

- 長期的に黒字は維持しているため利益剰余金や自己資本はジリジリと上げています

- 17年の利益剰余金はデータが無かったため、前年度据え置きとしています

- 現金等の金額は変わっていないので常に設備投資が必要な業界なのでしょう。今回のショックのようなときは借入が賄えるかを確認した方が良いでしょう。

- 財務諸表を見る限りでは、流動資産>流動負債2倍ぐらいの水準だったので大丈夫だと思います。

配当利回り4.7%は財務的には維持できますね。

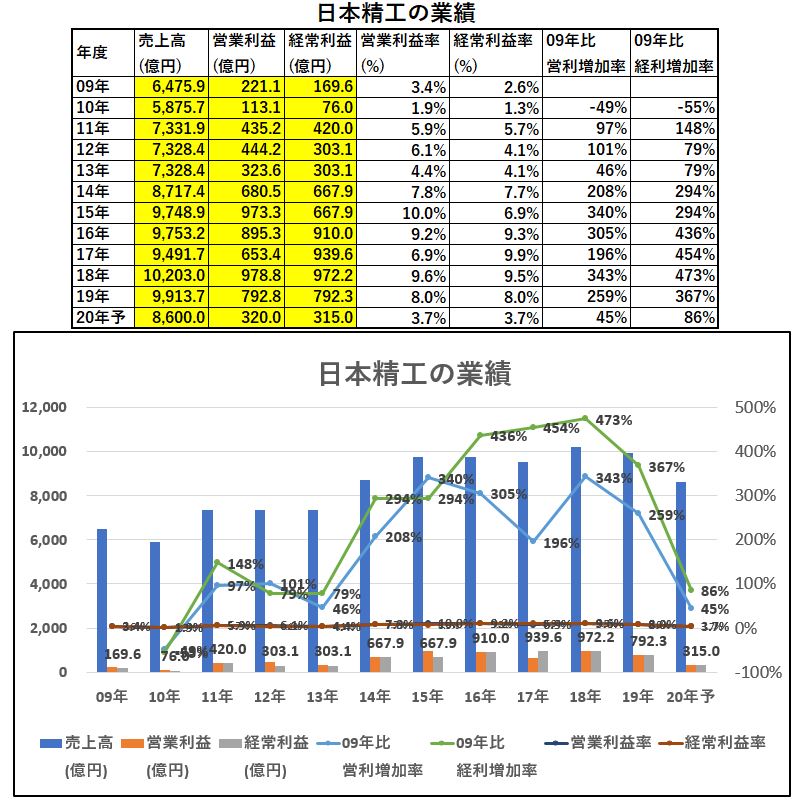

4.業績

配当利回り4.7%を維持できるか資産株としての体力を培う業績です。

- 売上高

- 営業利益

- 経常利益

の推移を見ていきます。

- 黒字を維持できるか

を第一に見ます。次いで、効率的な経営が出来ているかを見るために

- 営業利益率、経常利益率

を見ます。

業績

- リーマンショック時でもまともな黒字を出していますね

- 長期的には伸びている会社です。コロナショックを耐えれば、また伸びると思います。

- 14~19年の好調時は営業利益率は8%程度で高水準ですね

- 20年度は見てはイカンですね。期待は21年、22年です。

配当利回り4.7%は短期的には減配で維持できないかもしれません。長期的には問題ないでしょう。

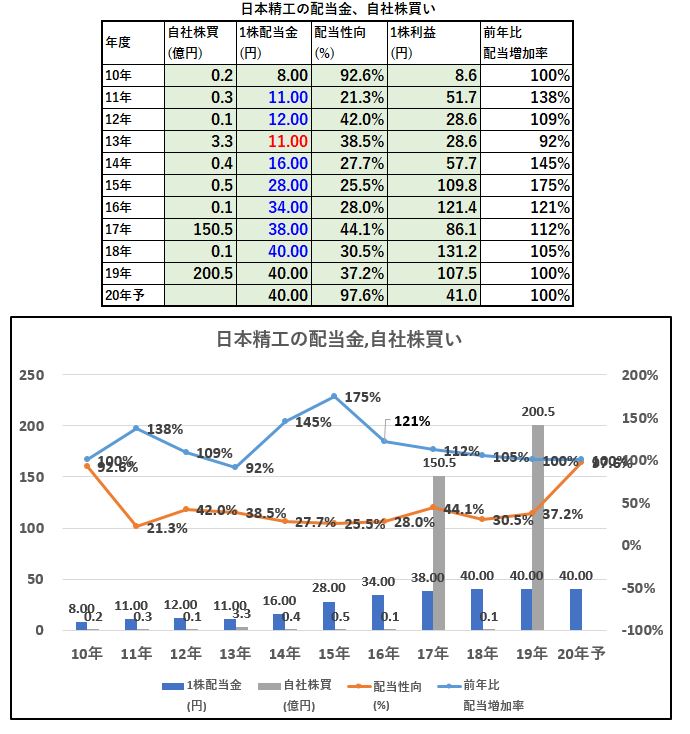

5.配当金、自社株買い

株主還元姿勢をみます。

- 利益の成長と共に安定して配当を伸ばしているか

- 自社株買いを実施して配当・優待維持に繋げているか

- 減益でも配当維持(実質累進配当姿勢)の株主への還元姿勢があるか

などで判断します。

配当金、自社株買い

- 配当性向ばらついてますね

- 長期的には増配傾向で推移しています

- 20年度は配当性向100%超えるでしょうね。40円配を維持するならば

- 自社株買いを19年度に200億ぶちこんでいるので株価低迷が続けば再度ぶちこんでくる可能性はあります。

配当利回り4.7%は20年度は難しいと見ます。21年は20年度減配の据え置き、22年以降で回復、23年で元の40円配当といったところでしょうか。(業績が向上してくる前提)

6.魅力とリスク

日本精工の魅力とリスクを考えてみます。

魅力

- 配当利回り4.7%

- ベアリング国内最大手!国内1位、世界3位!

- 正常時の営業利益率は8~9%と高め

- 自動車市場低迷から復帰した後の回復に期待

- 海外売上のバランス良し(欧州・米国・中国・アジア)

- 自動車、産業機器、コロナ影響で全面マイナスだが第三四半期までは全事業で黒字は確保(正常の事業を営む上では不採算事業が無い)

リスク

- 20年度の減配は避けられない

- 景気循環の底をコロナショックが突き抜けているので全面マイナスは更に拡大

- 全産業が上向くまでは株価底這いが続くのでは?(だが、長期的に見るとチャンス)

以上です!

他の資産株分析も宜しければ閲覧ください。

閲覧有難うございました! 全世界の投資家とランナーに幸あれ!

2020年春号の会社四季報はお宝銘柄がいっぱいです。ぜひ、この機会にお宝銘柄を探してみては如何でしょうか?

|

|

会社四季報で銘柄発掘をした後に取引する証券会社としてSBIネオモバイル証券はお勧めです。

SBIネオモバイル証券の魅力

- 1ヵ月辺り50万円までの取引きであれば実質手数料月20円!

(220円手数料に200Tポイントが付きます) - 1Tポイント1円で株の購入資金に出来ます

- 1株から株が買えます!(他証券会社と比較し手数料激安!)

- 1株から買えるので株価の高い銘柄も含めて少額資金で分散投資できます

- 月、50銘柄まで1株から定期買付機能があるのでドルコスト平均法に最適

- 100株投資も出来るので、株主優待銘柄の購入にも向いています

- 1株から申し込めるIPO(新規公開株買付)もあります

その余っているTポイントで投資してみませんか?【SBIネオモバイル証券】 ![]()

高配当株に興味のある方はこちらの記事もどうぞ

10年連続増配の高配当株! スカラ(4845) 配当利回り5%以上 【資産株お勧め79.】

【株主優待】QUOカード!高成長高配当株!ビーロット(3452) 配当+優待利回り7.7%【資産株お勧め80.】

【株主優待】QUOカード5000円!信用保証最大手! 全国保証(7164) 配当+優待利回り4.7% 【資産株お勧め.85】