1.はじめに

サラリーマンが年末調整を行うに当たって

・節税制度を上限まで使い切って賢く節税、賢く効率運用

する事を目的にこの記事を書きます。

今回の対象読者と結論は以下です。

対象読者

・年末調整、確定申告の節税効果を把握したい方(労力をかける価値はあるのか?)

・給与収入を会社から得ているサラリーマンの方

・年末調整、確定申告の賢い節税、賢い効率運用を活用して手取りUPを狙いたい方

結論

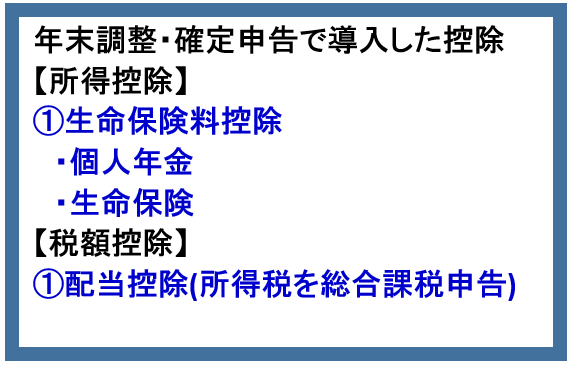

・節税対象は「所得税」と「住民税」

・節税対策は「所得控除」と「税額控除」

・現実的で手堅い所得控除7方策

①配偶者控除(年収150万以下の配偶者の方がおられれば必見!)

②扶養家族控除(子供だけじゃなく親も対象、非同居でも適用!)

③寄付金控除(ふるさと納税適用)

④生命保険料控除(年金保険、介護保険、健康保険で最大12万(住民税10.5万)控除!)

⑤医療控除 or セルフメディケーション税制の活用

⑥社会保険料控除(子供の国民年金建て替え払いは申請!4年で7.68万の手取りUP!)

⑦地震保険料控除(持ち家者対象)

・現実的で手堅い税額控除4方策

①配当控除(高配当投資家必読!課税所得900万以下の方は所得税を総合課税へ)

②外国税額控除(外国株取引をしている方向け)

③住宅借入金等特別控除(住宅ローン残高の1%×10年の控除)

④住宅特定改修特別税額控除(リノベーションも控除対象)

年末になると会社から年末調整の案内が来ますよね。何となく指示された期間内に保険料の証明書添付などやられている方が多いのではないでしょうか?

僕がそうでした。何となく入っている保険の手続きを済ませて扶養人数や年齢情報入力して、証明書を用紙に糊付けして提出する…。しかし、ふっと以下の疑問が出ました。

・自分にとって年間を通して一番手取りUPになる調整になっているのか?

・実は詳しく見直せば手取りUPになるのではないのか?

・同じようにサラリーマンの方で勿体ない事をしている人がいるのではないのか?

もし、手取りUPの節約術があれば世のサラリーマンのお役に立てるのではないのか?

と切に思いましたのでこの記事をまとめていきます。

年末調整について調べていて一番困ったのが

1記事で!

・自分がお得に節税する方法や想定額が分かる

・詳細が分からない場合、どの節税項目を調べれば良いかが分かる

サイトが無かった事です。何十に渡るサイトを探さねばならず混乱極まりました。だから1記事に体系立ててまとめられていたら難しい節税対策について誰も挫折せずに済む。お役に立てる!と渾身の思いでまとめました。

1.はじめに

2.年末調整・確定申告とは?定義と仕組み

3.節税元!所得税の計算方法

・サラリーマンの所得税算出の仕組み

・所得税計算の実例(給与収入420万の場合)

4.所得控除による節税

・所得控除は14種類

・サラリーマンお勧めの節税7方策

5.税額控除による節税

・税額控除は20種類

・サラリーマンお勧めの節税4方策

6.住民税の節税

・所得控除一覧とお勧め節税7方策

・税額控除一覧とお勧め節税3方策

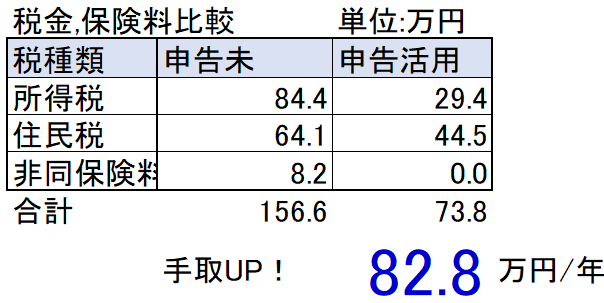

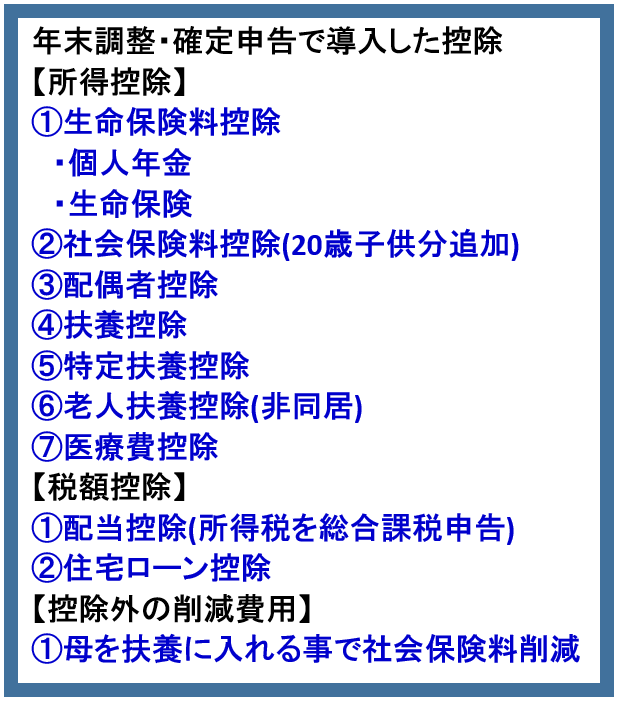

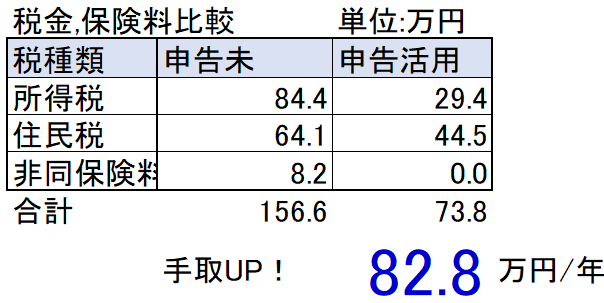

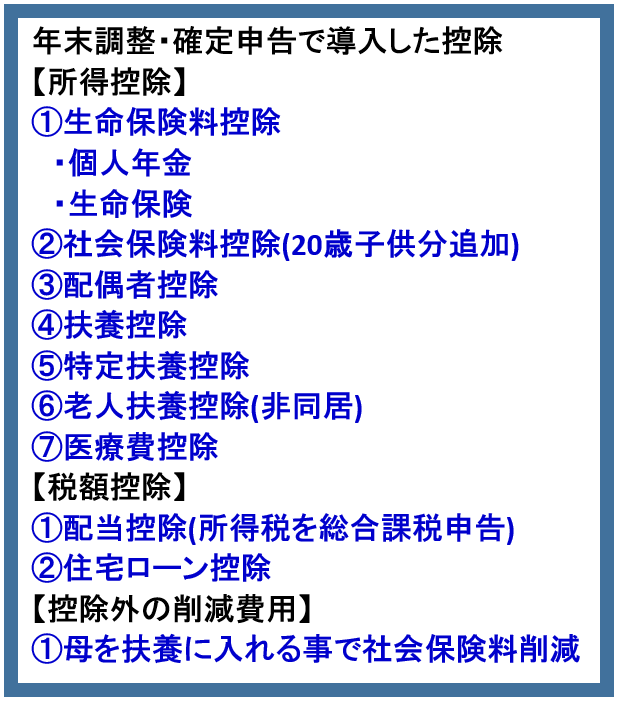

7.こんなに違う!?手取りUP!節税シミュレーション

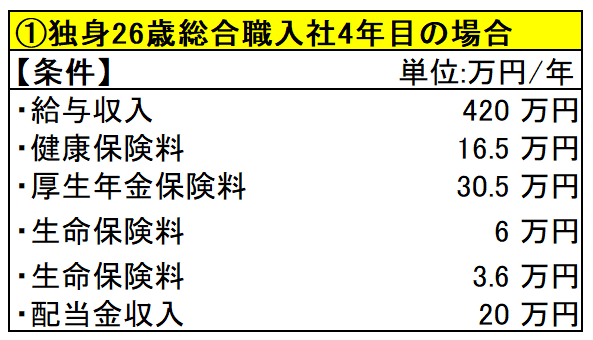

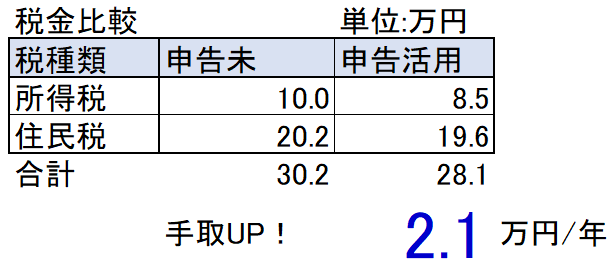

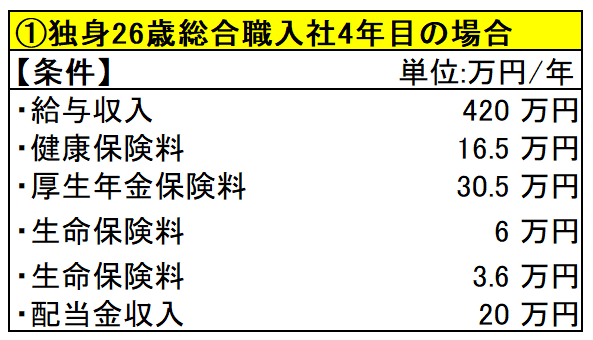

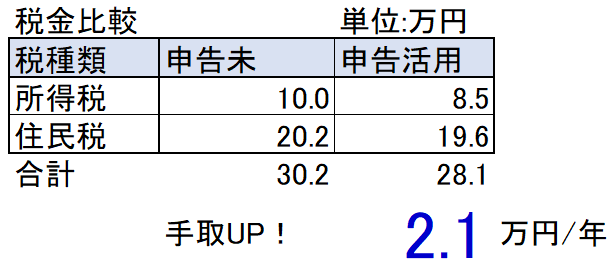

①独身26歳、大卒総合職入社4年目

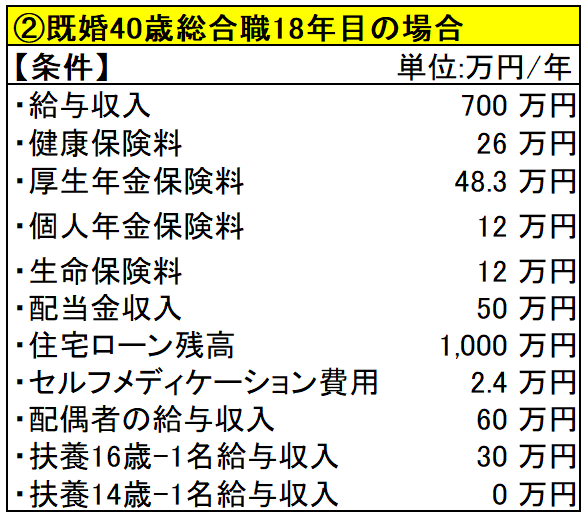

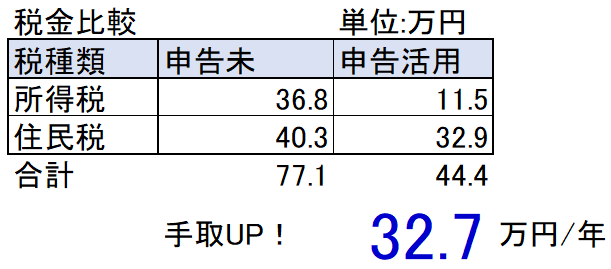

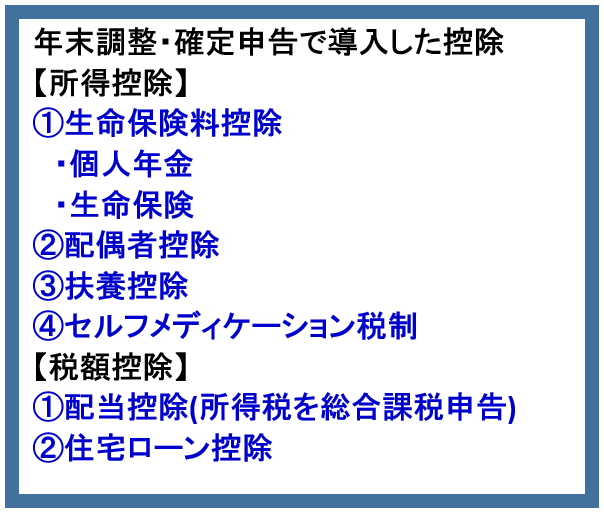

②既婚40歳、総合職18年目

③既婚45歳、管理職

8.まとめ

・更なる節税方策、税率差による所得控除節税金額一覧

・結論

2.年末調整・確定申告とは?定義と仕組み

年末調整

勤務先が従業員の代わりに行う確定申告の事。年末調整が無かったら役所がパンクし、各サラリーマンも手続きが毎年大変でしょう。そのため勤務先が税金の計算と納付を代行してくれます。これが年末調整の仕組みです。

注意点として、サラリーマン自身が何も手続きしなければその時の「最高税率」で税金が徴収されてしまう事です。なので節税するために会社は従業員に対して必要な手続きをお願いするのですね。

この記事の最大の狙いは節税と効率運用による手取りUPです。この視点で考えると

【節税の視点:控除の最大限活用】

・所得控除

・税額控除

【効率の視点】

・控除対象費用の効率運用化(控除上限以上は活用しない!)

の3点になります。この3点について仕組みを説明しながら工夫点をまとめていきます。

|

|

確定申告

収入に対してお国や地方へ納付する

・所得税

・住民税

を決めるために行う手続きです。

所得税は「収入金額の大きさ」、「計算対象の収入額を減らす控除項目」によって税率が変わります。5~45%まで変動があります。

給与所得の源泉徴収票というものに記載されている「源泉徴収税額」の事ですね。

住民税は県と市町村に支払う税金です。計算方法が詳しく記載されたサイトが見当たりませんでした。計算方法は厳密には違いますが税金を計算する元の収入・課税所得は所得税と一緒のようです。一律10%程度の税率がかかります。

*収入や状態によって税率が大きく変動するのですが、ここでは中堅、家族持ち、管理職などのサラリーマンを対象として話を進めます。

ここまでで参考にさせて頂いたサイト

年末調整の仕組み、確定申告

https://allabout.co.jp/gm/gc/185612/

住民税について

https://www.sumoviva.jp/trend-tips/20190619_1712.html

給与所得の源泉徴収明細

https://www.jafp.or.jp/personal_finance/fresh/young_handbook/files/7-10.pdf

3.節税元!所得税の計算方法

節税元は所得税と住民税になりますが、住民税は所得に関係なく10%の一律税率がかかるのに対して、所得税は収入によって5%~45%の開きがあります。収入によって税率の変わる所得税について説明します。

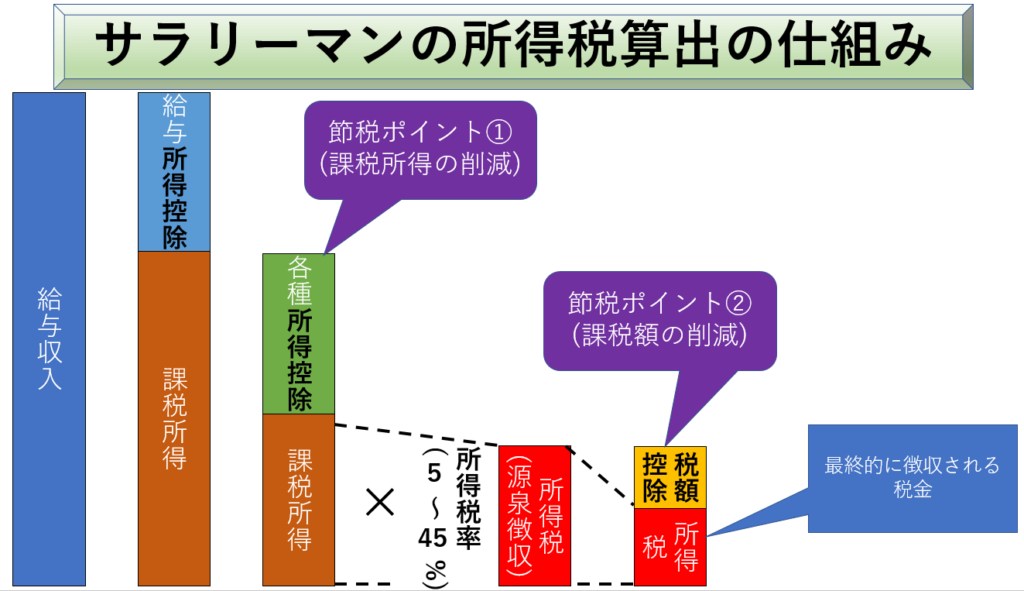

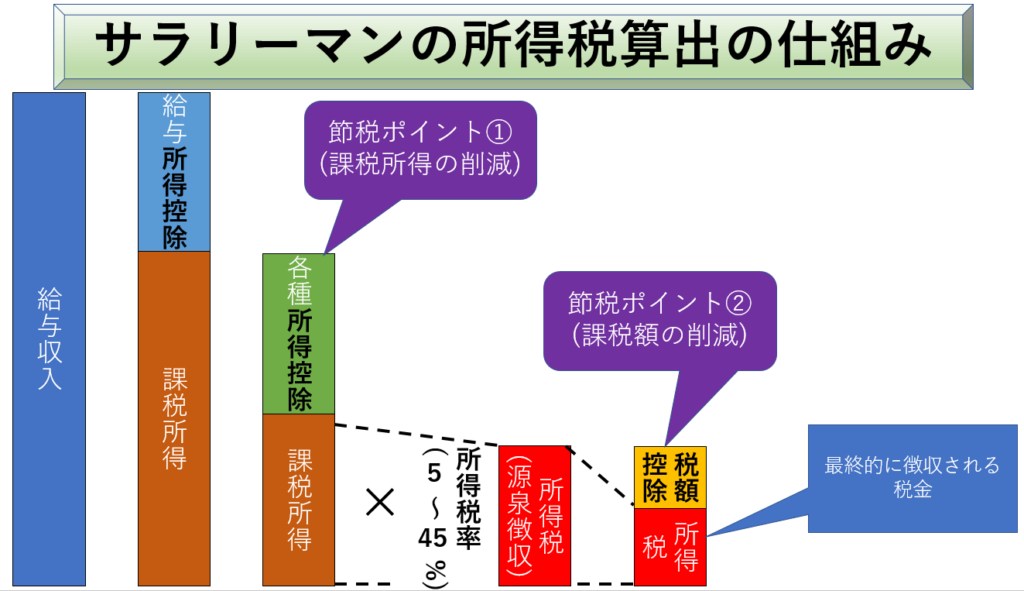

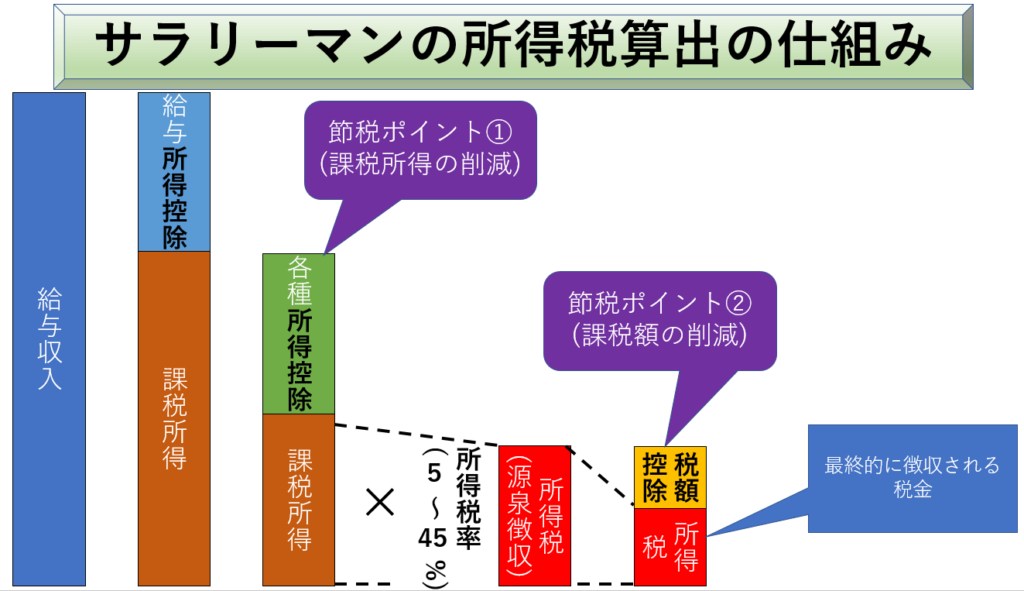

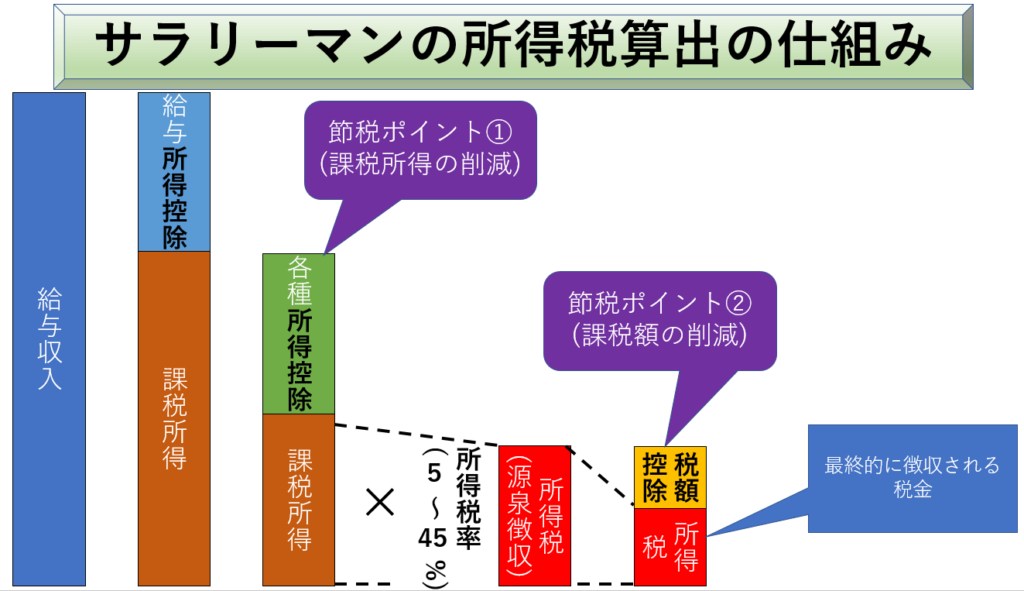

サラリーマンの所得税算出の仕組み

所得税の算出方法、節税方策の要である所得控除・税額控除について、まずは体系立ててイメージを持ってもらうために以下の図を作りました。1枚で節税方策の要!である所得控除と税額控除をなるべく分かり易くまとめました。この関係を理解すれば、以下の話はすっと入ってきますのでこれを理解して頂けると幸いです。

左から順に説明します。

給与収入:いわゆる年収です。会社から支給された給料や手当の総額です。

給与所得控除:サラリーマンの必要経費として給与収入から自動で差し引かれる控除です。

課税所得:給与収入から所得控除額を差し引かれたもの。課税所得に応じて所得税率を乗じて計算します。所得控除は如何にしてこの課税所得を減らすかの方策になります。

各種所得控除:4章の所得控除策で課税所得を減額する部分です。

所得税(源泉徴収):実際に徴収される税金です。

税額控除:5章の税額控除策で所得税を減額する部分です。

重要な事は青字部分です。

所得控除は「課税所得を減額する」

税額控除は「所得税を減額する」

です。税額控除の方が所得税をダイレクトに、つまり控除額を直接減額するので節税効果が大きいです。この点分かり易く理解して頂くために、もう少し掘り下げると

・所得控除額によって実際に減額できる所得税は所得控除額×5%~45%

・税額控除によって実際に減額できる所得税=税額控除額

となります。例を挙げます。

・16~18歳の子供1名を扶養家族控除に入れると所得控除額は38万になる

・新規に住宅を取得したので2000万の住宅ローンを組み、税額控除としてローン残高の1%である20万を税額控除した

(課税所得は300万あるとします。)

どちらの方が所得税の減税額が大きいでしょうか?一見扶養家族控除に見えます。

ですが、扶養家族控除で減税される金額は

38万×10%(195~330万以下の課税所得の税率)=3.8万円

となり、住宅ローン減税の20万の1/5程度に目減りします。

このため節税効果が大きいのは税額控除です。税額控除の活用度を上げる事が節税効率を高めます。

所得税を中心に税金について分かり易くまとめられた本もありますのでより理解を深められたい方はどうぞ。

|

|

所得税計算の実例(給与収入420万の場合)

では、実際の数字を使って計算シミュレーションをします。

【計算条件】

・年末調整、確定申告において所得控除、税額控除は何も適用しない

→適用されるものは給与所得控除と基礎控除、社会保険料控除だけとする(申告しなくても自動適用されるもの)

・給与収入は420万とする(サラリーマンの平均年収)

・標準報酬額は26万/月とする(雇用保険は少額なので除外)

→健康保険料は12,831円/月、厚生年金保険料は23,790円とする。

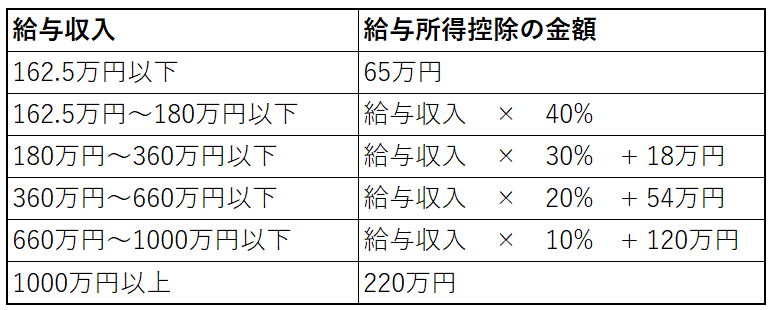

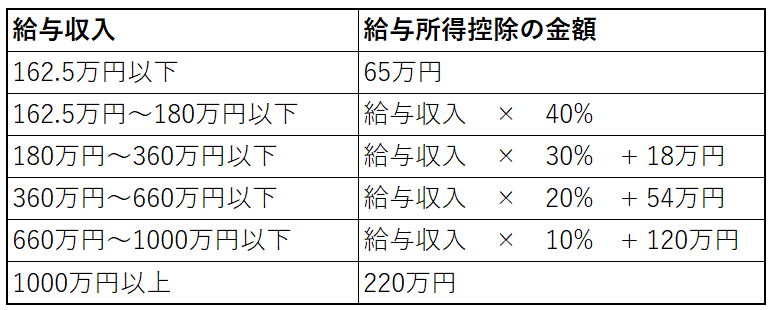

給与所得控除の計算

サラリーマンにも必要経費が認められています。これが給与所得控除というやつです。

国税庁の給与所得控除の計算式に従って給与所得控除を計算します。以下の表を使うと

給与収入420万円 -> 360万~660万の収入層に該当

給与所得控除の金額 = 420万円 × 20 % + 54万円 = 138万円

となります。

引用元 “No1410 給与所得控除 国税庁”

令和二年以降は控除金額の計算が変わるようです。

給与所得控除によって課税所得が減ります。ですが、給与収入そのものを減らす事でも税金は減ります。どのような項目が給与収入になるのか調べてみるのも良いかと思います。

|

|

基礎控除の計算

令和元年度までは給与所得者に等しく38万円の基礎控除が付与されます。

令和二年度以降は給与所得が2400万以下の方は48万円に引き上げされ、所得増加によって徐々に減額されていきます。

引用元”No1199 基礎控除 国税庁“

社会保険料控除の計算

自分が支払った社会保険料は全額が所得控除対象となります。よって

年間の健康保険料 + 年間の厚生年金保険料 = 社会保険料控除額

12831円×12カ月 + 23790円×12カ月 = 153,972円 + 285,480円 = 439,452円

が控除されます。(以降簡易計算のため44万円の控除として計算します。)

所得税の計算

所得税の計算をする準備が出来ました。まず、所得税率を乗じる大元の課税所得を計算します。

課税所得=給与収入 – 給与所得控除 – 基礎控除 -社会保険料控除

= 420万円 – 138万円 – 38万円 - 44万円 =200万円

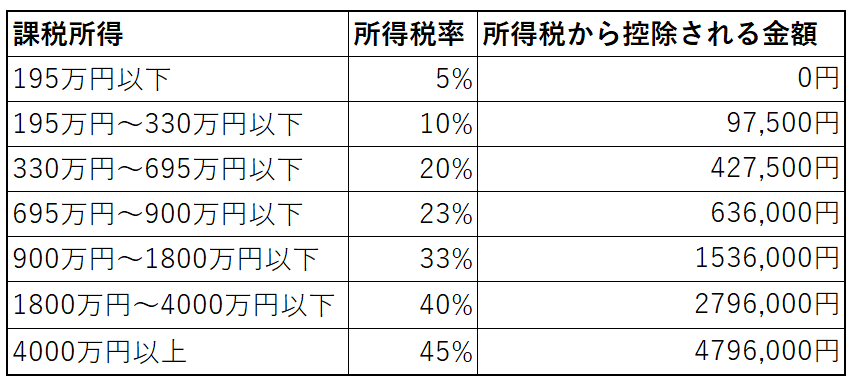

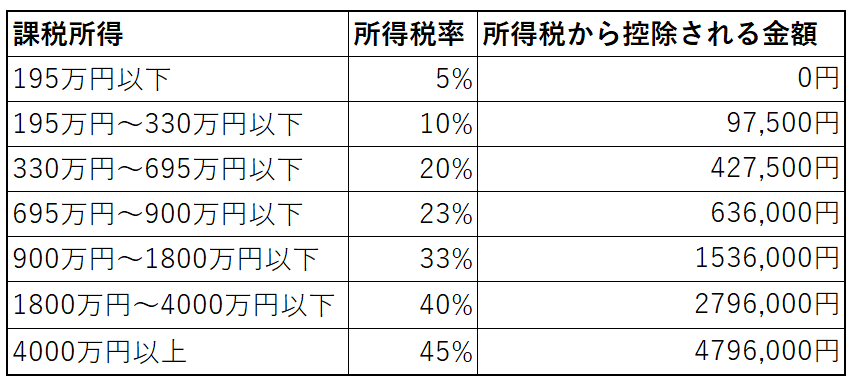

次に課税所得額によって所得税率は変わってくるので次の表を参考に所得税額を計算します。

引用元: “No2260 所得税率 国税庁“

下記表を元に所得税を計算すると課税所得200万円は所得税率10%に相当するので

所得税 = 課税所得 × 所得税率 - 控除金額

= 200万円 × 10% -9.75万円 = 10.25万円

になります。420万の収入に対して2.44%の所得税が徴収されるのですね。

所得税は累進課税制度を採用

この表は税率の横に更に控除額があります。何故でしょうか?

これには理由があります。日本は所得税に関しては累進課税制度を取っています。累進課税制度を採用している場合、課税所得の金額段階それぞれの税率を乗じたものを足して計算します。この関係を上の例を用いて説明しますと

課税所得0~195万円まで:195万円 × 5%(所得税率) = 9.75万円

課税所得195万超~200万円まで:(200万-195万) × 10%(所得税率) = 0.5万円

所得税 = 9.75万円 + 0.5万円 = 10.25万円

一緒になりましたね!

累進課税制度を採用していないと200万の課税所得全てに10%の税率がかかってしまいます。これでは課税所得195万の人と200万の人で所得税が大きく変わってしまい不公平になります。これを解消するのが累進課税制度なんですね。

以下のサイトで累進課税制度の仕組みについては詳しく説明されています。興味がある方はどうぞ。

“所得税の累進課税の仕組みを見てわかるように図解しました”

4.所得控除による節税

3章では課税される対象の課税所得やそれに従った所得税の計算を説明しました。

4章では課税所得を減らすために適用可能な所得控除について概要を説明します。次いで僕が考えるサラリーマンが現実的に適用可能な所得控除7方策について少し深堀して説明していきます。ここから必見です!

|

|

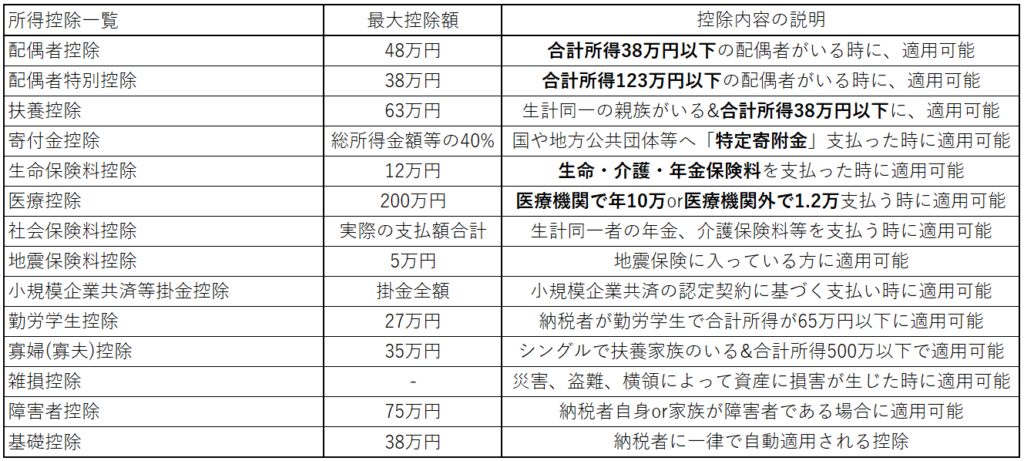

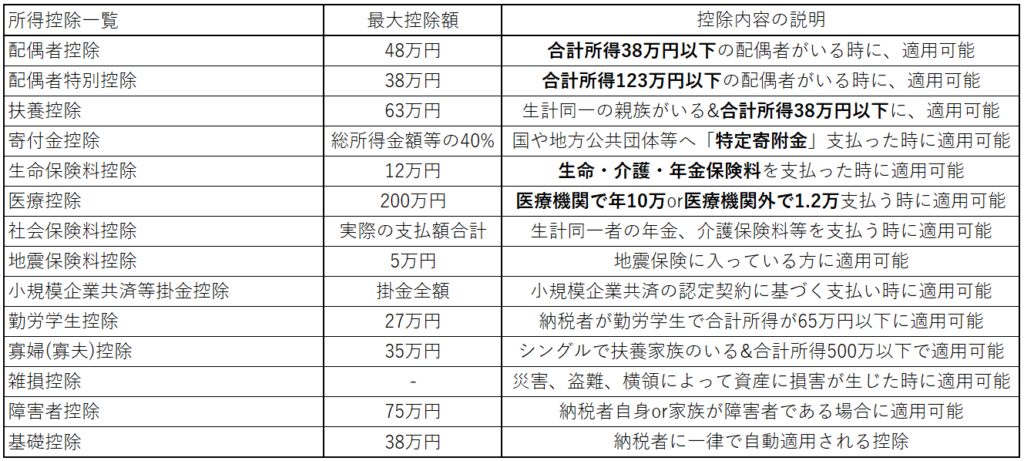

所得控除は14種類

全所得控除一覧を表にまとめました。概要はこれで理解できるかと思います。

サラリーマンが現実的に適用しやすい控除順に整理しています。

引用元”No1100 所得控除のあらまし 国税庁“

一覧をざっと眺めて、自分に適用できそうだ!と思う控除があれば引用元サイトに各控除説明がありますので参照しましょう!

サラリーマンお勧めの節税7方策

サラリーマンの個別状況によりますが、比較的大多数に適用可能な所得控除について適用額を最大にする方策を説明&考察します。

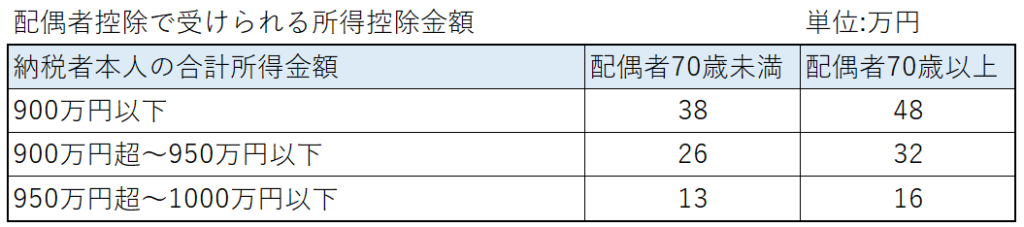

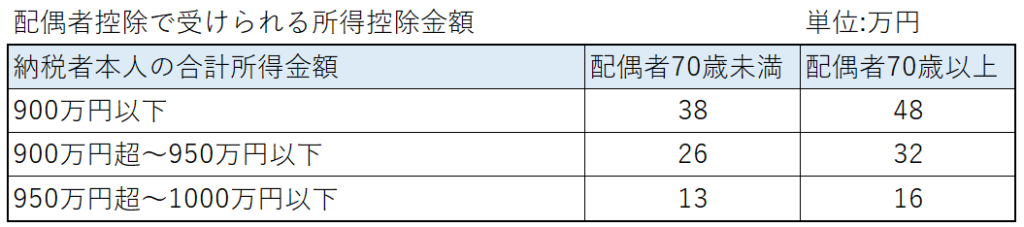

①配偶者控除、配偶者特別控除(控除額最大48万円!)

配偶者の収入状況によって配偶者控除or配偶者特別控除のどちらかの適用を受けられます。ここで控除額を最大化する場合の重要点以下です。

配偶者控除で38万の所得控除を受ける場合

・配偶者の合計所得38万円以下(給与収入のみが収入であれば103万円)

配偶者特別控除で38万の所得控除を受ける場合

・配偶者の合計所得86万円以下(給与収入のみが収入であれば150万円)

配偶者控除、配偶者特別控除共通制約

・納税者の合計所得が1000万円以下

これが全てです。よく103万円の壁とか150万円の壁と言われるのはこの部分です。

難しい言葉が並ぶので、僕が調べて簡単に理解した言葉の定義を説明します。

知っていると理解を助ける用語

納税者:所得控除を受けるサラリーマンの事

合計所得金額:給与収入-給与所得控除 の所得。3章の図の左から2番目の課税所得に当ります。*注意点として、株式等の収入がある場合これも含みます。”合計所得の説明“

株式等の金融商品の利益がある場合はこれも加えます。(配偶者、納税者ともに)

配偶者の収入が150万を越えているから適用なしか….と思う方はちょっと待って!

給与収入が150万円を越えていても控除額が減額されるだけで一定の控除が受けられます。具体的に控除額が適用できるのは給与収入が188万円まで(188万に対して給与所得控除を適用すると合計所得金額が123万円になります)です。

所得金額と適用控除額の一覧を載せます。

引用元

“No1191 配偶者控除 国税庁“

“No1195 配偶者特別控除 国税庁“

配偶者控除、配偶者特別控除を最大限適用するならば

・納税者の合計所得900万円以下に抑える

・配偶者の給与収入を150万円以下に抑える

が重要です。配偶者が70歳以上になっていれば48万円まで所得控除が受けられます。

なお、令和二年から適用条件が変わりますので引用元の国税庁サイトを参考にしましょう!

*配偶者控除は住民税にも適用があります。

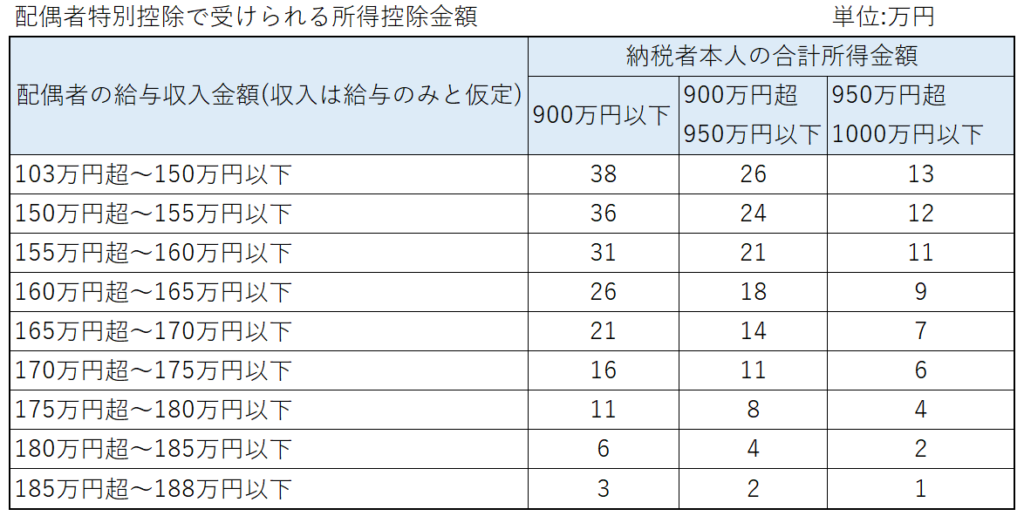

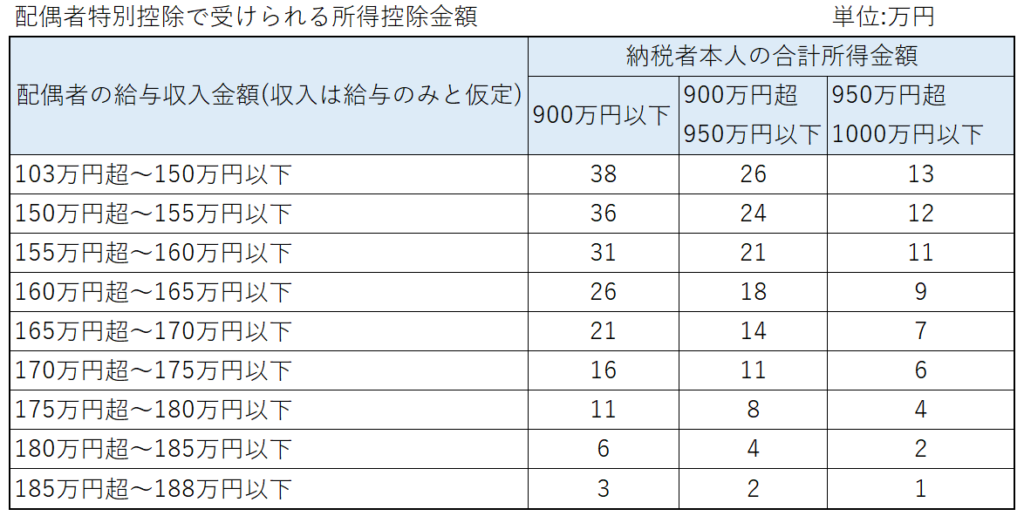

②扶養控除(控除額最大63万円!)

子供や両親を扶養されている方は必ず控除対象かを確認する項目です!ここで控除を受ける際の重要点は以下です。

・16~18歳の子供を扶養 → 所得控除38万円の適用

・19~23歳未満の子供を扶養 → 所得控除63万円の適用

・70歳以上の両親を扶養 → 所得控除48~58万円の適用

共通:扶養家族の合計所得が38万円以下(給与収入のみの場合は103万円以下)である事

共通:親を扶養に入れると社会保険料無料化と医療費控除対象に追加出来る(ただし、75歳以上は後期高齢者制度に移行するため注意)

両親:遺族年金収入のみの場合は非課税なので、年金収入に限らず扶養に入れる

ちょっとここで疑問に思いませんか?

子供の養育費って0歳~15歳でも発生しているのでは?と。

この部分は扶養控除ではなく「子供手当」で充当しているから扶養控除が廃止されたのです。税制はよく考えられてますね。子供手当についても申請が無いと受けられないのでチェックしましょう。

以下、詳細をまとめましたので述べます。

扶養家族手当適用の条件(以下全てに当てはまる事)

・6親等の血族、3親等以内の姻族である事

・納税者と生計を同一にしている事

・年間の合計所得が38万円以下(給与収入のみの場合は103万円以下)であること

→令和二年以降は48万円以下

令和元年度の扶養家族控除額の一覧は以下になります。

“No1180 扶養控除 国税庁“

より抜粋。

同居していなくても「生計同一」であれば適用が受けられます!

“「生計を一にする」とは、必ずしも同居を要件とするものではありません。 例えば、勤務、修学、療養費等の都合上別居している場合であっても、余暇には起居を共にすることを常例としている場合や、常に生活費、学資金、療養費等の送金が行われている場合には、「生計を一にする」ものとして取り扱われます。”

と生計同一文にはあります。

以下の場合、適用可能性があります。詳しく調べてみましょう。

・子供が大学で地方に下宿している。生活資金を仕送りしており、バイトの収入は103万円以下である。

・非同居の親の年金収入は年間103万円以下である。

・非同居の親の収入は年間103万円以上だが、「遺族年金」である。

一つ目や二つ目は容易に思いつきますが、実は3つ目の遺族年金。これは非課税対象だそうです。なので、遺族年金は課税所得対象に含まれないのです!

“引用元 No.1605 遺族の方に支給される公的年金等 国税庁“によると

“厚生年金や国民年金などの被保険者であった人が亡くなったときは、遺族の方に対して遺族年金が支給されます。また、恩給を受けていた人が亡くなった場合には、遺族の方に対して遺族恩給が支給されます。

次の法律に基づいて遺族の方に支給される遺族年金や遺族恩給は、所得税も相続税も課税されません。

国民年金法、厚生年金保険法、恩給法、旧船員保険法、国家公務員共済組合法、地方公務員等共済組合法、私立学校教職員共済法、旧農林漁業団体職員共済組合法“

とあります。ぜひ検討してみましょう。

この場合、親への仕送りが必要ですが所得税控除での明確な仕送り金額の基準はありません。ですが、「生計を一にする」考えから親の生活全般を賄う事が出来る金額の仕送りは必要かと思います。

健康保険上の扶養に入れる場合には、親の収入を越える金額を仕送りする必要があります。これを目安にすると良いでしょう。

注意点

親を扶養に入れる事で以下のメリットとデメリットがあります。

メリット

・親の健康保険料が無料になる

→一番下の区分でも月間3364円かかります。

(参照:社会保険料削減記事の3章保険料算出基準に含まれるもの)

・親の医療費控除を利用できる(高齢者は一般的に医療費が高めになるので控除額も大きい)

→年間医療費の10万円を超える部分は最大200万まで所得控除対象になります。

⑤医療費控除を参照

実は所得税以外にも効果があったのですね。

デメリット

・親が75歳以上になると後期高齢者医療制度に移行するため、健康保険料の無料と医療費控除の利用が出来なくなります。

・同一生計とみなされる場合、親の所得区分が現役世帯並とみなされ医療費自己負担が上がる可能性がある。→頻繁に定期的に医療にかかっている親がいる場合はしっかりシミュレーションしましょう。

メリット、デメリットを参考にしたサイト

“別居でも大丈夫!親を扶養に入れるメリットとは“

後期高齢者医療制度の保険料は親の所得がゼロでも将来的に年間これだけかかります。

(例.滋賀県甲賀市の場合:平成30年,31年度)

年間保険料 = 保険料均等割(年間) × (10割 – 7割(軽減措置本則) )

43,727円 × 30% = 13,118円(月間1,093円)

*令和元年、令和二年度は軽減措置の割引率が8.5割、7.75割になります。令和三年度から上記計算式に移行します。

*他の市も調べてみましたが市によって保険料均等割額や軽減措置の割引率が違うようです。2つサイトリンクを載せますので参考に比較してみてください。

参考:甲賀市「後期高齢者医療制度について」

参考:京都市「後期高齢者医療制度の保険料及び保険料軽減措置について」

*扶養家族控除は住民税でも適用されます。

③寄付金控除(総所得金額等の40%)

国や地方公共団体、特定公益増進法人等に寄付をしたときに所得税控除の適用を受けられる制度です。(“No 1150 一定の寄附金を支払ったとき(寄附金控除) 国税庁“

サラリーマンだと「ふるさと納税」が一般的ですのでこれを中心に話をします。

控除を受けられる金額の計算式は上記サイトを参考にすると以下です。

次のいずれか低い金額-2千円=寄附金控除額

・その年に支出した特定寄附金の額の合計額

・その年の総所得金額等の40%相当額

ふるさと納税は実質2千円の負担でご当地品の返礼が受けられますよとよく言われる理由が上の式にあるようです。

また、寄付金控除は「税額控除」(2章参照)でも適用できます。税額控除の場合の算出式は以下です。(引用元”No.1263 認定NPO法人に寄附をしたとき 国税庁“

(寄付金総額 – 2千円) × 40% = 税額控除額

*ただし、その年の所得税額の25%を限度とする。

ふるさと納税での実際控除額の目安は他サイトに簡単なシミュレーションが出来るものがありましたのでこちらで概要を把握しましょう。(僕では計算が複雑すぎて出来ない…)

収入事のおおよその寄付金額(所得税+住民税の控除額)一覧は以下です。

“引用元:ふるさとチョイス”

”ふるさとチョイスの簡易シミュレーション“

このシミュレーション詳しく見ると年間の保険料控除額や医療費控除額によってふるさと納税の控除額が変わるようです。それはそうでしょう。何故なら、課税所得を元にして控除額を計算しているからです。

所得控除の計算式に「総所得金額等」とありましたがこれがミソです。この中に課税所得が入っているのですね。これは課税所得以外の所得も含めたものであるため、総合課税で株式の配当金や譲渡益を計算している人は関係します。総所得金額については、下記のサイトに詳しく書かれているので参考ください。

“久喜市 総所得金額、合計所得金額、総所得金額等はどう違うのですか”

税理士法人インテグリティ:総所得金額等とは

*寄付金控除は住民税でも控除されます。

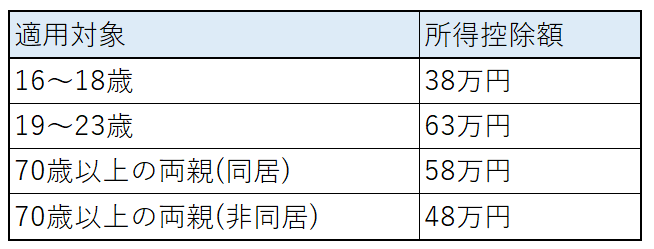

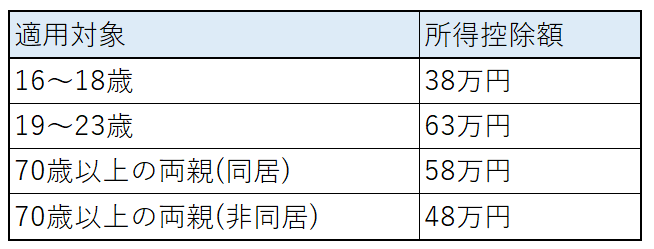

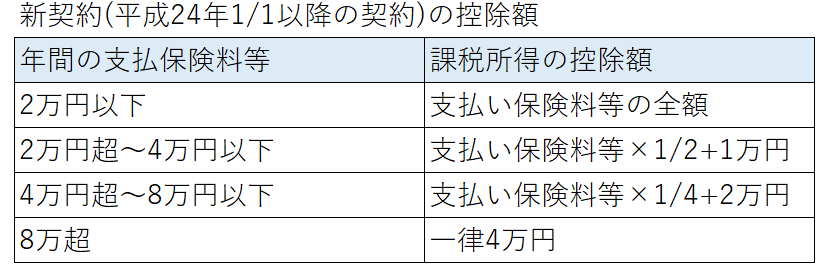

④生命保険料控除(最大12万控除!)

ここでの重要点は以下です。

・財テクがある方はそもそも生命保険に入らず自分で資産運用するのも一考

・控除効率を最大化するならば各支払保険料は2万円以下に抑える

・最高でも各支払保険料は8万円に抑える(8万円以上は控除対象にならない)

生命保険料控除とは

・生命保険

・介護医療保険

・個人年金保険

に入っている時に支払った保険料に対して所得控除が受けられる制度です。

それぞれの保険の定義については以下を参照ください。

“No1141 生命保険料控除の対象となる保険契約等 国税庁”

控除額は上記3つの区分で最大4万円ずつです。

引用元:”No1140 生命保険料控除 国税庁“

僕は個人年金保険料に年間18万も払っている状態です。上記表によると保険料の控除額適用の効率最大値を狙うならば、保険料は年間2万に抑えるべきです。来年の1月に見直しが出来るので早速2万円以下になるように抑えたいと思います。

(そもそも保険に入らない事も考えられますが、自分の投資効率は万全ではないです。なので、今入っている年金共済の年率1.25%の個人年金保険は続けたいと考えています。)

旧契約については控除額や計算方法が異なるので上記サイトを確認ください。

*生命保険料控除は住民税でも適用されます

生命保険料について、定期保険+積立てNisaの運用をお勧めします。無理に控除上限まで使い切る必要はありません。その理由を解説している記事を書きましたので宜しければ、併せてお読みください。

【固定費削減3.】節税・節約効果を最大化! サラリーマンの生命保険は定期保険+積立Nisa運用のみ! 生命保険料節約・節税術

⑤医療費控除 or セルフメディケーション税制(控除額最大200万!)

ここでの重要点は以下です。

・医療費控除は10万円以上、セルフメディケーション税制は1.2万円以上の自己負担で控除適用可能

・医療費控除、セルフメディケーション税制はどちらか一方しか選択できない

よく耳にする医療機関を受診して支払った費用が10万を越えている時に所得控除が受けられる制度が医療費控除です。

計算式

(その年に支払った医療費 – 保険金などで医療費が補填される金額) – 10万円 = 控除額

*控除額の最大は200万まで

*総所得金額等が200万に満たない人は総所得金額等の5%まで

また、医療費控除は病院の往復にかけた交通費も参入できます!(電車、バス通勤の場合で要:領収書)

2010年にこれに加えて医療機関の診断書不要の風邪薬などの医療薬の購入金額が1.2万円以上の場合に所得控除を受けられる制度が出来ました。これがセルフメディケーション税制です。

計算式

その年に支払った特定一般用医薬品等購入費の合計額 – 1.2万円 = 控除額

*最大8万8千円まで

どちらの方が控除額が多くなるか計算して、控除額が大きくなる方を選択しましょう。

【ちょっと考察】

夫婦で協力して、旦那さんは医療費控除を。奥様はセルフメディケーション税制を。という使い分けもできます!(Twitterの「うさこ」さんの情報を抜粋)

参考サイト

“No1120 医療費控除 国税庁“

“No1129特定一般用医薬品等購入費を支払ったとき(医療費控除の特例)【セルフメディケーション税制】”

⑥社会保険料控除(家族の国民年金支払いは申請!)

納税者自身と配偶者や子供の国民年金、厚生年金などを納税者が代わりに支払った場合に控除が受けられる制度です。所得控除額は支払った金額の全額です。

社会保険料の節税で僕が考える重要な点は2点です。

・納税者自身の保険料:返金額が良くて30%しかないので、社会保険料自体を下げる事を実行する

・余裕があるなら、子供が大学生の間の社会保険料は納税者が払う(所得税率が高く返金額が高くなるため)

社会保険料控除は所得控除なので実際に返ってくる金額は全額ではないという事に注意が必要です。所得税、住民税双方の控除ですが所得税は大体5%~20%、住民税は10%の税率と考えると実際に返ってくる金額は

・15%~30%程度

という事です。

この関係から

・返金率が低い→社会保険料自体の発生を抑える

・所得が上がるに連れて返金率は一定高まる→返金率の高い納税者が代わりに支払うのが吉

となります。

社会保険料自体の引き下げを図るには毎年の「標準報酬額」を引き下げる事が肝要です。標準報酬額は毎年4~6月の値を元に決定されるので、3~5月は残業しないようにしましょう。標準報酬額を引き下げる現実的な方策は下記の記事にまとめていますので良かったら参考頂けると喜びます。

【固定費削減.1】サラリーマンで年間10~30万!社会保険料節約術(残業抑制・拠出年金活用,通勤手当・住宅手当の削減)

子供さんが学校を卒業し就職した時の収入は親御さんに比べて少ない事が一般的です。この場合、子供さんの所得税はおそらく5%~10%です。親御さんは10%~20%と開きがあるのではないでしょうか?ならば、この所得税差分だけ返金額が高まります。

ちょっとシミュレーションしてみましょう。

・国民年金保険料を月額1.6万とする

・子供が大学生の4年間は代わりに納税者が支払う

・納税者の課税所得は450万(所得税率20%)とする

・子供が入社した会社での向こう5年間の平均給与収入が420万(課税所得200万:所得税率10%。課税所得は社会保険料支払い控除後と仮定)

子供さんが大学4年分を4年かけて支払った場合の所得税返金額

年間の負担額:1.6万×12カ月×1年 = 19.2万円

所得税の減額:19.2万円×10% = 1.92万円/年

4年分の減額:1.92万円×4年=7.68万円/4年

親後さんが大学4年分を4年かけて支払った場合の所得税返金額

所得税の減額:19.2万円×20% = 3.84万円/年

4年分の減額:1.92万円×4年=15.36万円/4年

差し引き7.68万円も手取りUPになります!

僕が子供の国民年金保険料を建て替える時期には制度が変わっているかもしれませんが、これは頭にたたき込んでおきたいと思います。

代わりに支払っている方がおられましたら必ず申告しましょう。

参考サイト

“No1130 社会保険料控除 国税庁“

⑦地震保険料控除(控除額最大5万円!)

持ち家の方は耐震対策として地震保険料に加入されている方がおられると思います。この場合、5万円までは全額、所得控除対象と出来ます。

参考サイト

“No1145 地震保険料控除 国税庁”

⑧小規模企業共済等掛金控除(掛金全額控除!)

11/23追記(Twitterのこういちさんより情報頂きました!)

拠出型年金がこれに該当します。掛金の全額が控除対象であるので良いですよね。しかし、注意点もあります。基本的には60歳までは引き出せないので現在と将来のライフプランを考えてやる必要があります。

5.税額控除による節税

4章では所得税の計算元である「課税所得」を減額する所得控除について説明しました。5章では、課税所得に所得税率を乗じて求めた所得税額そのものを減額する「税額控除」について概要を説明します。後にサラリーマンにとって現実的に適用可能な税額控除方策を説明します。

今回の節税対象は「所得税額」です。2章の図をもう一度載せます。

オレンジ色の税額控除の方策です。

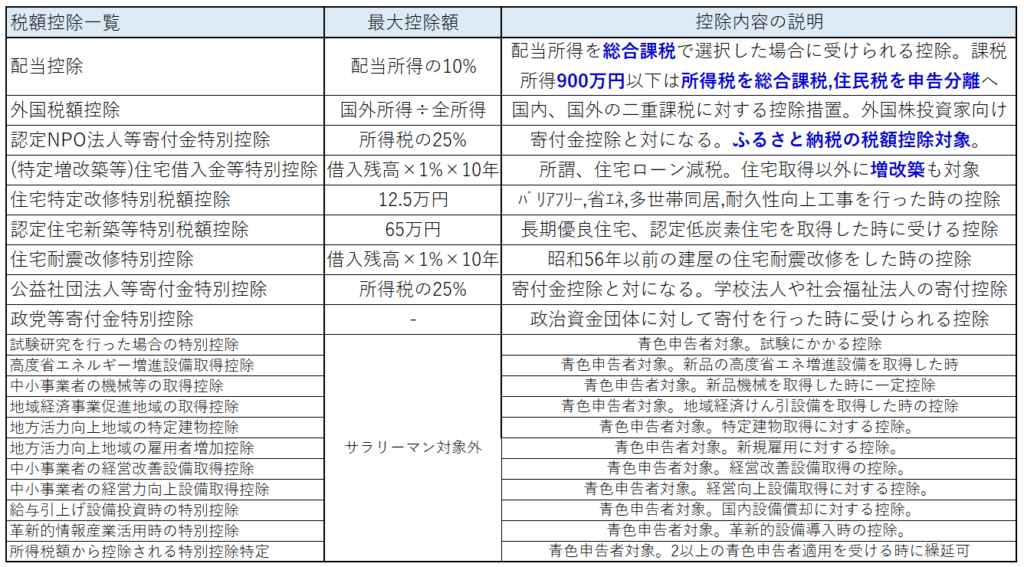

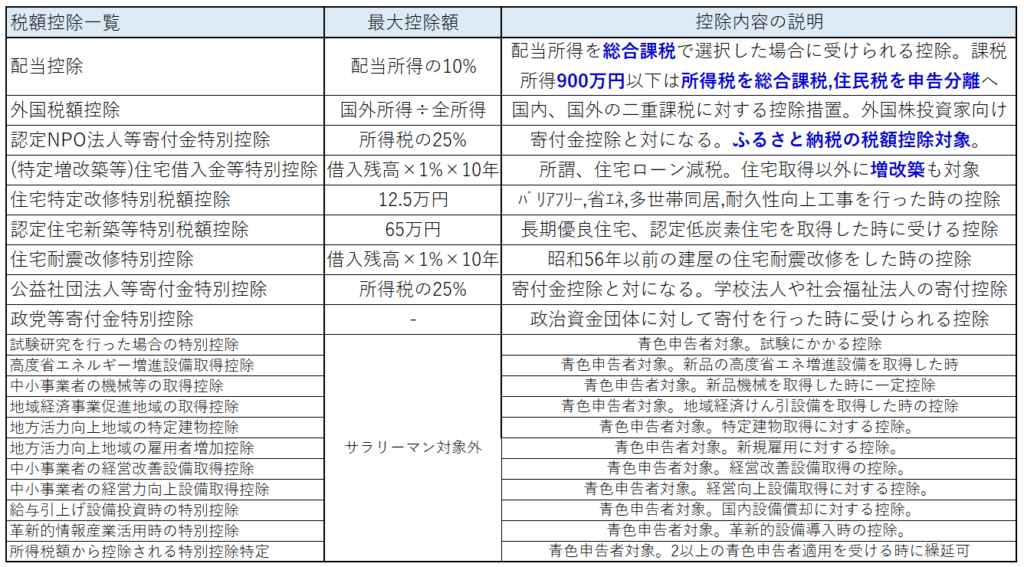

税額控除は20種類

税額控除は全部で20種類。所得控除一覧と同じくサラリーマンが適用しやすい順に控除一覧をまとめました。後半10種類は独立されている中小事業者向けですので参考程度にしています。

参考:”No1200 税額控除 国税庁“

詳細が気になる方は上記国税庁のサイトを参照ください。

サラリーマンお勧めの節税4方策

所得控除のお勧めと同じくサラリーマンが比較的適用可能な4方策について説明します。なお、「認定NPO法人等寄付金特別控除」はふるさと納税の控除が中心ですが、寄付金控除(所得控除)で述べていますのでここでは割愛します。

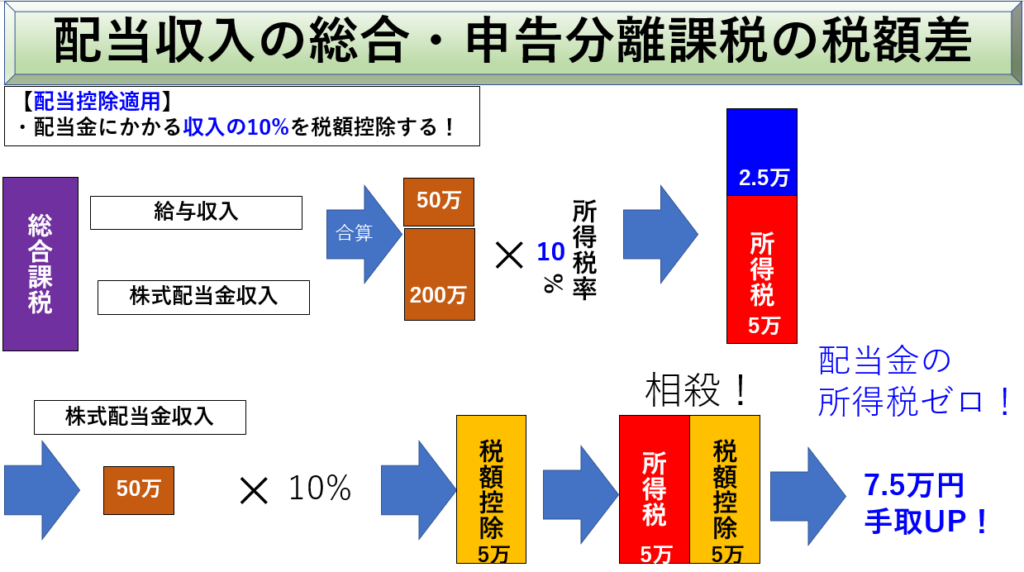

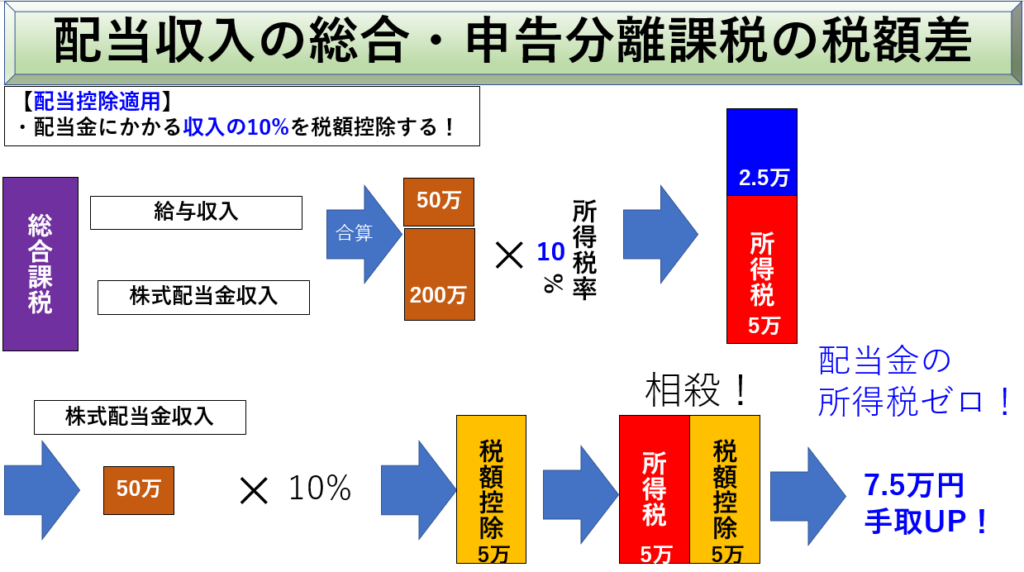

①配当控除(配当所得の10%控除&総合課税を利用しお得に節税!)

税額控除の目玉です。ここでは上場会社の株式を中心に説明します。

重要点は以下です。

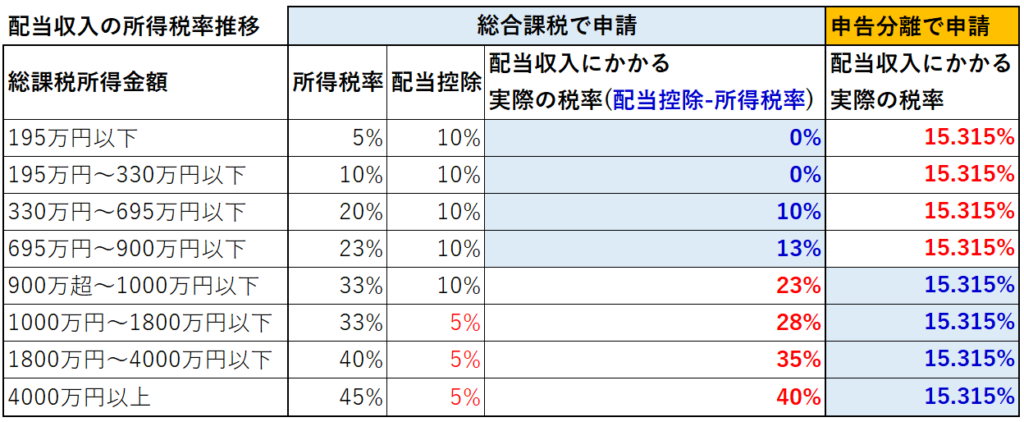

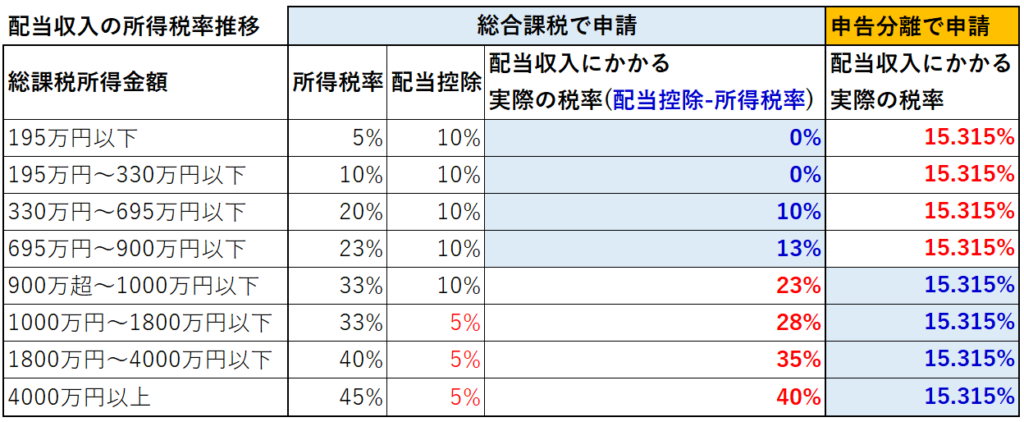

・課税所得900万円以下のサラリーマンは配当控除&所得税の総合課税&住民税の申告分離課税を選択すると配当税率が0%~18%になる!(通常20.375%)

・総合課税すると株式譲渡益と配当益との損益通算が出来ないので譲渡損失年は避ける!

・課税所得+配当所得が1000万円を超える部分は配当控除率が10%→5%に目減りする

通常株式の配当金にかかる税金は所得税で15.315%、住民税で5%の20.315%です。配当控除はこれを引き下げてくれる方策です。高配当株狙いの資産株投資家には必須の検討項目と言えます。

詳細を以下に述べていきますが、給与収入が平均給与の420万の方は譲渡損失を加味しなければ問答無用で適用すべきです。

配当控除の部分は複雑で理解するのに大変でしたが僕が理解した事をなるべく分かり易く説明した上で、お得な節税方法を述べます。

理解を助ける上での考え方は以下です。

・総課税所得とは給与収入-所得控除後の課税所得に配当所得を加えたものである

→前提:給与収入以外には株式の配当所得と売り買いによる譲渡所得しかないものとする

・配当控除は配当所得額の10%( or 総課税所得1000万以上は5%)を所得税から控除する

・所得税は申告分離課税では15.315%、総合課税は-5%~35%になり低所得だとお得

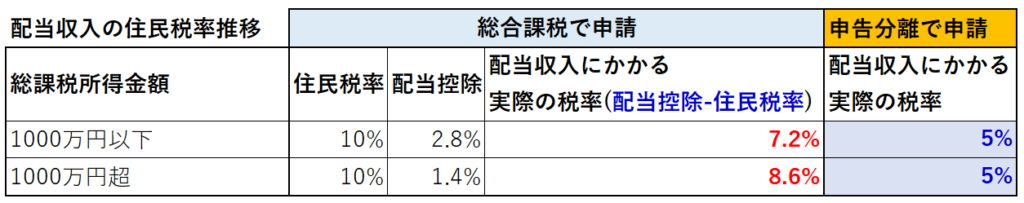

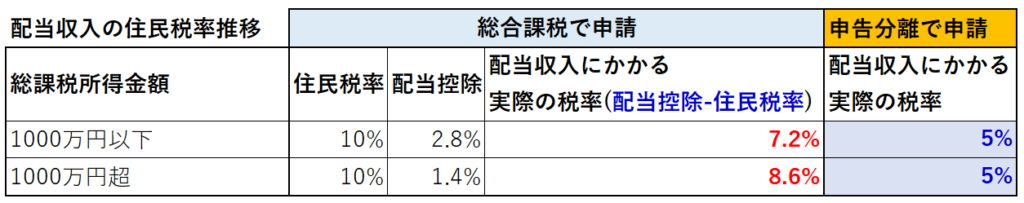

・住民税は申告分離課税5%に対して総合課税7.2%~8.6%以上と高くなる。だから、住民税は申告分離課税で確定申告する。

順を追って説明していきます。

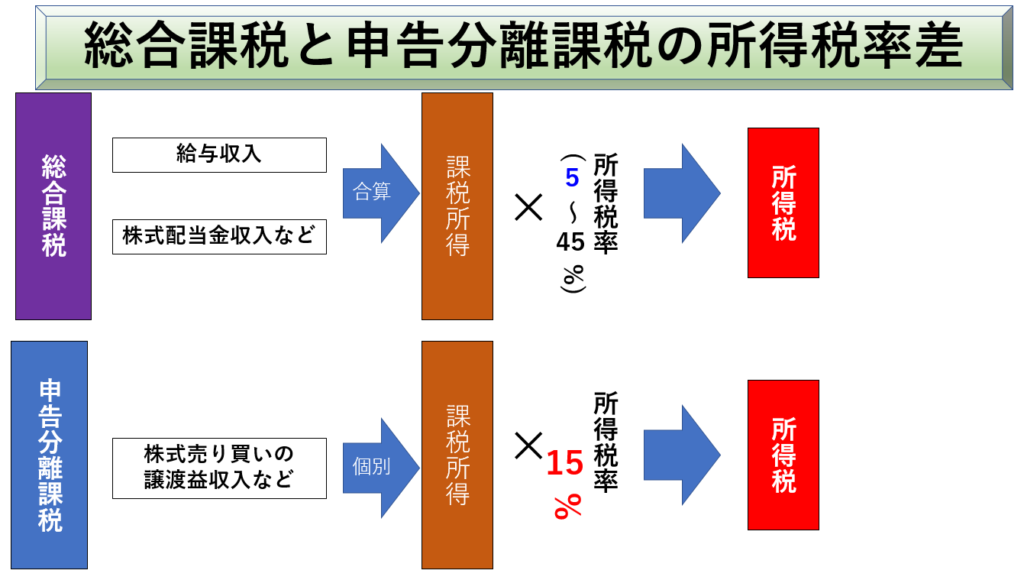

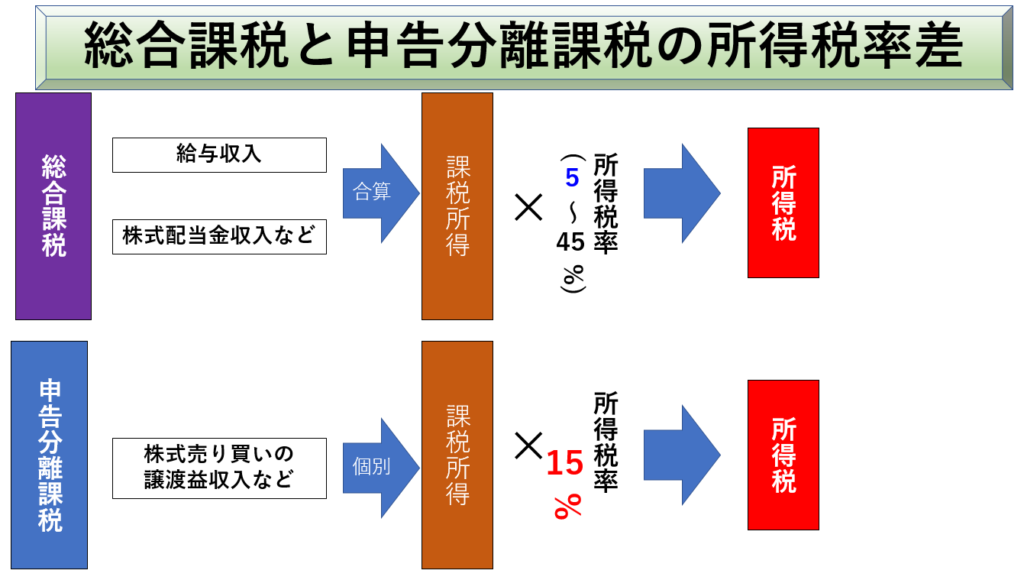

先ず、総合課税と申告分離課税の関係を説明します。(所得税のみ)

総合課税:給与収入と株式配当金等の他収入を合算して所得税を計算する仕組み

申告分離課税:収入を個別で所得税を計算する仕組み

“No2220 総合課税制度 国税庁“

“No2240 申告分離課税制度 国税庁“

株式については以下のように、配当金収入に関しての課税方法が選択できます。

配当金収入:総合課税と申告分離課税が選択できる

譲渡収入:申告分離課税のみ

所得税の計算

総合課税:収入に応じて5~45%

申告分離課税:一律15.315%

この関係を図に示すとこうなります。重要な点は所得税率差です。

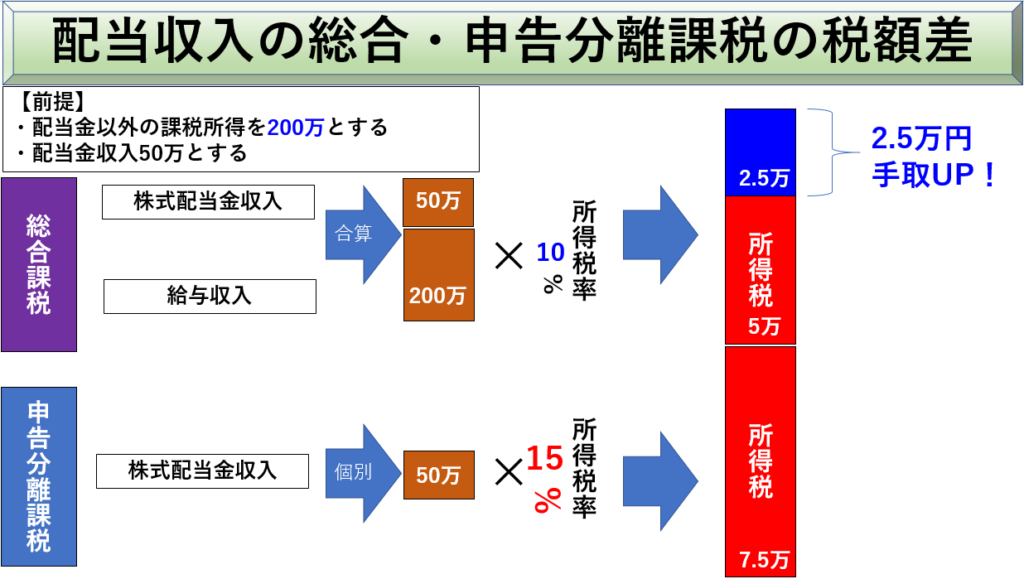

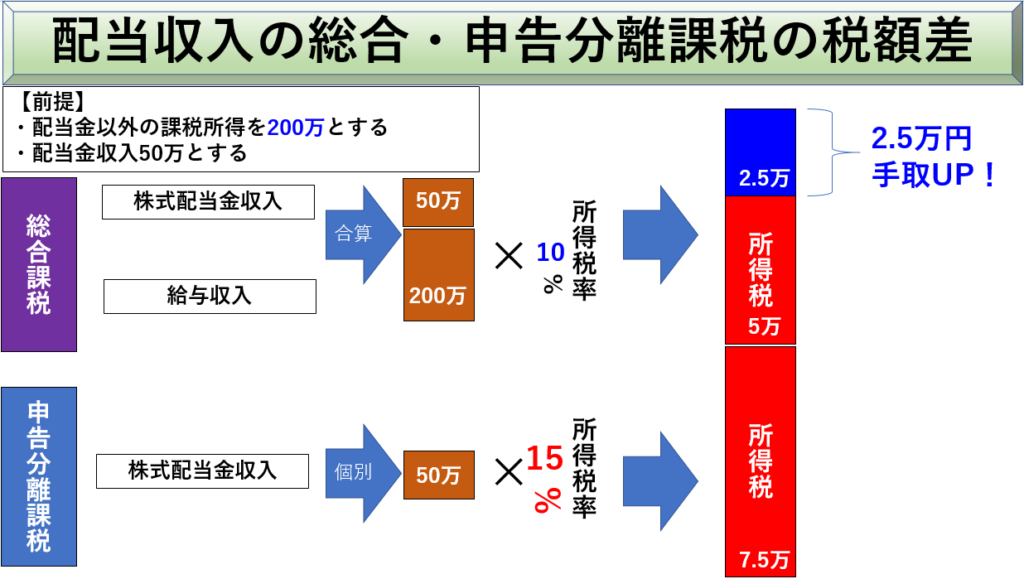

具体例で比較しましょう。

・給与収入から各種所得控除を受けた後の課税所得が200万

・配当収入が50万

の場合に、配当収入に対しての総合課税/申告分離課税の税率を元に所得税額を計算するとこうなります。

申告分離課税は一律15%の所得税率に対して総合課税は所得に応じて税率が違います。配当収入の50万を加えた250万の課税所得に対する税率は10%です。(参照.所得税率の計算)

申告分離課税では7.5万円かかる所得税が5万円ですみますので、2.5万円手取りUPですね!

これだけでもお得なのですが、ここに税額控除の目玉である「配当控除」が加わります。配当控除は

・配当収入を加えた*総課税所得が1000万円以下は10%の配当収入控除

・配当収入を加えた総課税所得が1000万円を超える部分は5%の配当収入控除

(*総課税所得:給与収入から各種控除を引いた課税所得に総合課税で申請した配当収入を加えたものと思ってください。)

になるので、こうなります。(下図では総課税所得が1000万円以下なので配当収入の10%が税額控除額になる)

なんと!!!!

所得税がゼロ!

7.5万円の手取UP!

になりました。これが配当収入の所得税を総合課税で申告する最大のメリットです!

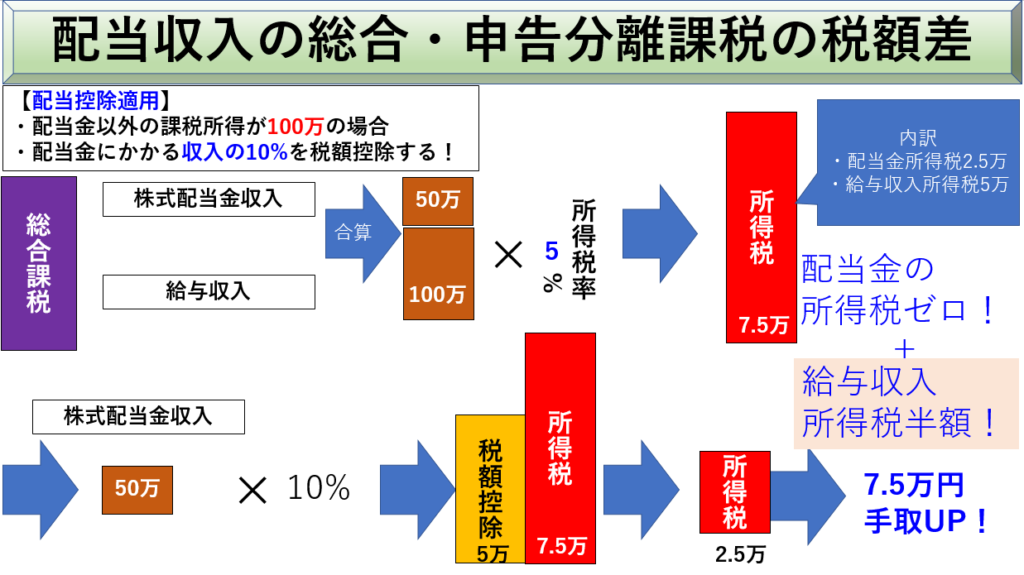

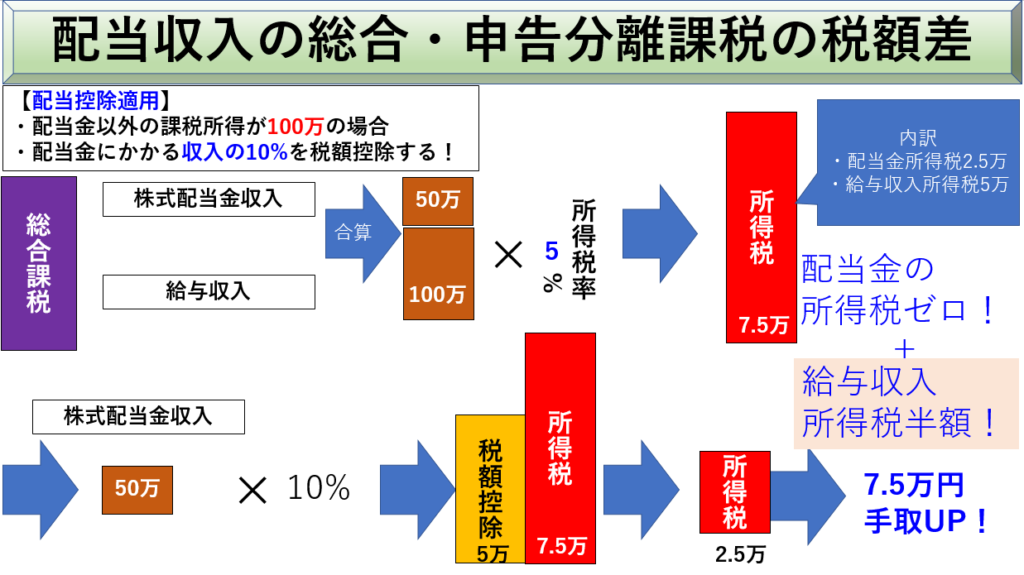

11/12今朝ほどチエさんからご指摘を頂戴し、総課税所得が195万円以下だと配当控除は給与収入側の所得税をも控除してくれることが分かりました!給与収入から所得控除を差し引いた後の課税所得を100万と仮定すると先ほどの手取りアップ7.5万円の図式はこうなります。

・給与収入の課税所得の所得税は5万

・配当収入の所得税額は2.5万

となっているので税額控除5万を適用すると給与収入側の所得税も半額になるのですね。

配当控除については総課税所得が1000万円を越える部分では5%の控除、下回る部分では10%となります。課税所得が950万円、配当収入が100万円の場合は総課税所得が1050万円になるので

・総課税所得950万~1000万円までの部分は10%の控除(50万×10%=5万円)

・総課税所得1000万~1050万円までの部分は5%の控除(50万×5%=2.5万円)

になります。

この関係を図式で表した分かり易いサイトがありましたので載せておきます。

“【図解】配当所得控除額の計算方法“

ただ、総課税所得が1000万を越える時は給与所得から所得控除を引いた課税所得が900万円を超えている方が多いと思いますので(900万を超えると所得税の総合課税申請で申請するメリットが無くなる。)、普通のサラリーマンではあまり検討しない事では?と思います。

総課税所得によって所得税率は変わります。

配当収入を総合課税で申請するときの所得税率差と配当控除のメリットが

配当収入を申告分離課税で申請するよりも上回る事が出来るのは、総課税所得が900万円以下の場合です。

この関係を表にまとめると以下のようになります。

総課税所得が0~900万円以下だと総合課税で申請したほうが申告分離課税で申請するよりも所得税率が低くお勧めです。900万円超になるとこの税率差が逆転しますので申告分離課税で申請するのがお得になります。

住民税についても配当控除がありますが、申告分離課税の方が総合課税に比べて5%と税率が低いので住民税は「常に申告分離課税で申請」が鉄則になります。

この関係を以下のサイトで分かり易くまとめられています。

“上場株式の配当金にかかる税金と確定申告について“

なお、ちょっと深堀すると….

納税者の総課税所得が330万以上になってしまうようであれば、配偶者に証券口座を作ってもらい、配当金の総合課税申請をしてもらうのが最も節税になります。(常に所得税が0%になる。)ただ、この条件として

*11/23 Twitterにて「チエ」さんのご指摘により修正

【配偶者を配偶者控除に入れていない場合】

・配偶者の配当収入を含めた総課税所得が330万以下であること

【配偶者を配偶者控除に入れている場合】

・配当収入による配偶者の合計所得金額が38万円以下(令和二年以降は48万円以下)である事

→配偶者控除が外れてしまいます。配偶者特別控除は適用できますが、所得控除金額が減っていきます。

ことを見ておく必要があります。

②外国税額控除

米国株など国外の事業や投資で収益を挙げている方は国内と国外の両方で二重課税されないために必要な手続きです。

米国株では配当金にかかる税金20.315%以外に10%多めに税金が徴収されています。この10%を取り戻す措置になります。

控除額の計算式は以下になります。

・所得税の控除限度額=その年分の所得税の額×(その年分の調整国外所得金額/その年分の所得総額)

・復興特別所得税の控除限度額=その年分の復興特別所得税額×(その年分の調整国外所得金額/その年分の所得総額)

詳細は下記の国税庁サイトを見て頂けるのが一番ですがざっくりと計算式の意味を説明すると

その年分の所得税の額:課税所得から計算された所得税の金額

その年分の調整国外所得金額:外国で得られた配当金収入の所得

その年分の所得総額:課税所得 + その年分の調整外国所得金額

となります。例えば3章の給与収入420万のサラリーマンの場合

その年分の所得税の額=課税所得×所属税率 – 控除 = 10.25万円

でした。この場合、例えば源泉徴収済みの米国配当金が20万円だとすると、課税所得は200万だったので..

取り戻せる米国で徴収された税金の計算

所得税の控除限度額 = 10.25万円 × ( 20万円 ÷ (10.25万円 + 200万円 ))

となるので0.97万円になります。

これに復興特別所得税での控除や県民税や市民税の税額控除が足して計算が出来ます。

県民税の外国税額控除限度額の算出方法

所得税の外国税額控除限度額×12%

市民税の外国税額控除限度額の算出方法

所得税の外国税額控除限度額×18%

また、控除しきれない分は3年間に渡って繰り越し出来ます。だから、例えば今年は配当金収入が多かった。売却もした。来年は米国株の保有数が少ないので昨年の分と合わせて控除しきれた。となる事も出来るのです。

まとめると…

外国税額控除は

①所得税の限度額までの控除が適用される

②復興特別所得税の限度額 or 控除対象外国所得税の額から所得税の控除限度額を差し引いた残額 の小さい方の限度額まで控除が適用される

③県民税と市民税の限度額まで控除が適用される

④①~③で満たない場合は3年間繰り越し出来る

となります。

この部分、フォロワーさんのあとるむさんがサイトで計算事例を載せていますので分かり易いです。

米国株へ配当投資するなら外国税額控除を活用しよう

他、参考にしたサイト

“外国税額ドットコム”

③住宅借入金等特別控除

いわゆる、住宅ローン減税ですね。年末のローン残高の1%が税額控除として差し引かれます。10年間有効です。

重要点は以下です。

・上限40万(残高4000万)まで毎年税額控除できる

・10年間有効である。(つまり10年で400万、所得税額が控除できる)

・所得税で控除しきれない分は住民税を控除できる(上限13.65万円)

所得税で控除しきれない分が住民税にも回せるのが良いですね!

“No1213 住宅を新築又は新築住宅を取得した場合 国税庁”

④住宅特定改修特別税額控除(リノベーションも控除対象)

省エネ改修工事を行った時に5年間に渡り改修工事の借入金残高に対して付与される税額控除です。

計算式は以下です。

A:特定断熱改修工事等に要した年末借入金残高(最高250万円)

B:増改築時の住宅借入金の年末残高の合計額(最高1,000万円)

税額控除額= A×2% + (B-A) × 1%(最高12.5万円)

“No.1217 借入金を利用して省エネ改修工事をした場合 国税庁“

6.住民税の節税

住民税の計算は複雑ですがおおよそ以下の通りです。

住民税額 = 均等割 + 所得割

均等割はおおよそ年間0.5万円であるそうなのでここでは詳細を省きます。

所得割の部分は

課税所得 × 住民税率10% – 税額控除 = 所得割

で計算されます。

“所得税と住民税の所得控除金額の違いを参照“

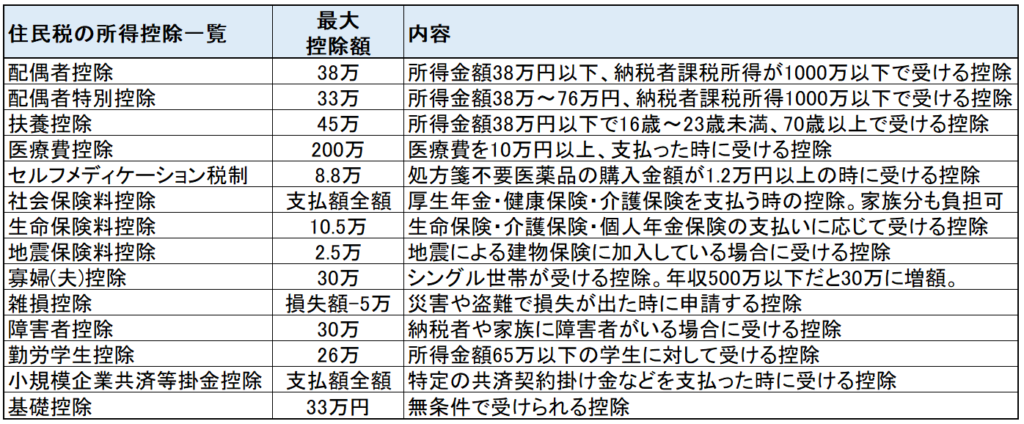

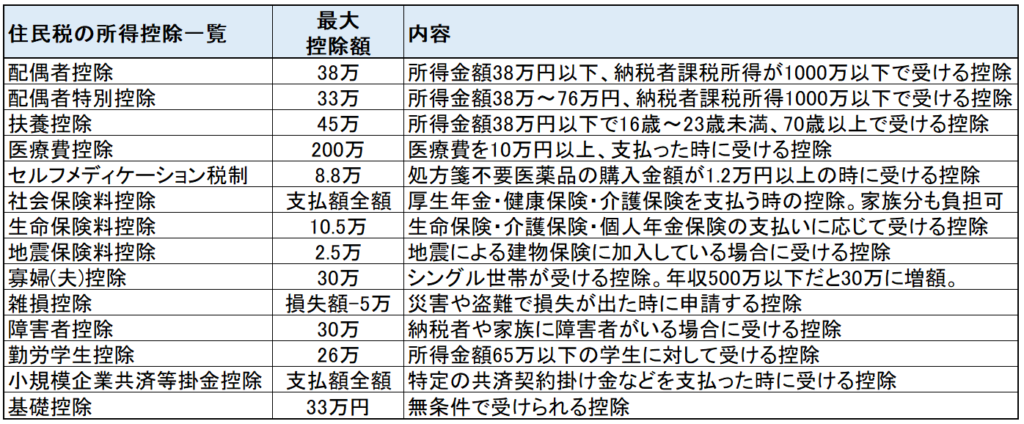

所得控除一覧とお勧め節税7方策

住民税についても所得税と同様に所得控除と税額控除があります。税率は所得に関係なく一律10%であるため、課税所得が低い方は住民税の負担の方が大きくなります。所得控除一覧と税額控除一覧を説明します。

これが住民税の所得控除一覧です。例によってサラリーマンが使いやすい控除から順に説明しています。

基本的に所得控除と比較して、最大控除額が減額されています。

(例.生命保険料控除は所得税は12万円に対して住民税は10.5万円になっています。)

使える7方策は所得税と変わらず以下の7つです。

・配偶者、配偶者特別控除

・扶養控除

・医療費控除orセルフメディケーション税制

・社会保険料控除

・生命保険料控除

・地震保険料控除

控除額の上限計算などが多少違っているので活用される方は以下のサイトで確認しましょう。(例えば生命保険料控除について所得控除を負担保険料全額で受けられる金額が所得税の場合2万円に対して、住民税は1.5万円になっています。)

“きちんと申告すれば節税になる住民税の所得控除“

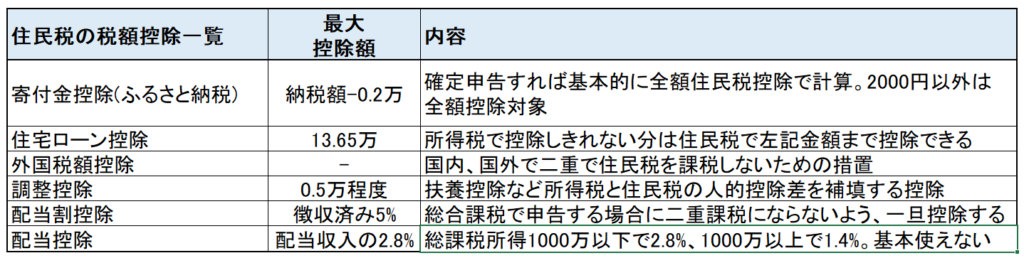

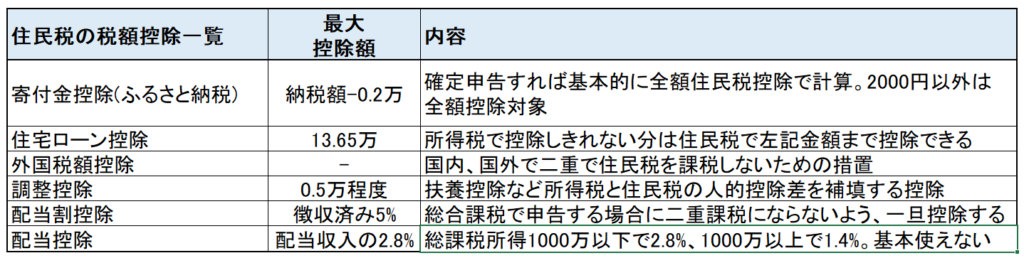

税額控除一覧とお勧め節税3方策

続いて税額控除です。これが税額控除一覧です。

寄付金控除(ふるさと納税)と住宅ローン控除、外国税額控除がサラリーマンでは現実的に使える節税方策です。

特筆すべき点は、住宅ローン控除は所得税がゼロになって控除出来ない時に追加で13.65万円まで住民税で控除が出来る事です。これは頭に入れておきましょう。

7.こんなに違う!?手取りUP!節税シミュレーション

所得税と住民税の節税方策を説明してきました。ここでは流石に全く確定申告しない人はいないとは思いますが年末調整、確定申告の威力を体感してもらうために

・無申告の場合

・ある程度真面目に申告した場合

この2つの場合において年間の手取りでどれほど差が付くのかシミュレーションしました。大きく以下の3つで比較しています。

①独身26歳、大卒総合職入社4年目

②既婚40歳、総合職18年目

③既婚45歳、管理職

各シミュレーションでは前提条件と結果、取入れた節税方策を載せています。

ただし、計算が複雑であるため以下は除くor簡易化しています。

・ふるさと納税による寄付金控除(保守的に後から追加で見積もる)

・住民税の均等割の税額

・住民税税額控除である調整控除

順に見ていきましょう。

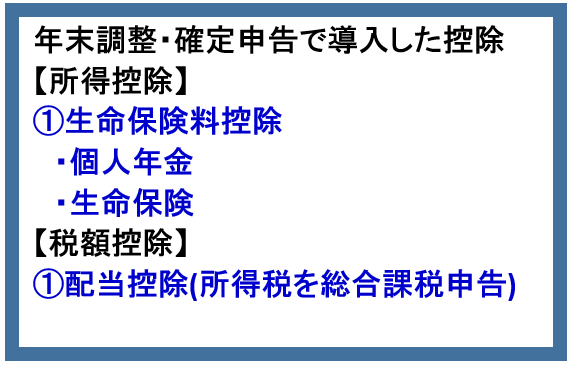

①独身26歳、大卒総合職入社4年目

年収420万で独身なので確定申告による節税効果は低めです。ですが、年間で2.1万円の手取りアップになります!

ここにふるさと納税額の一覧を参考に保守的に見積もってもこれに4万円/年は

追加出来て年間6.1万円の手取りアップは狙えそうですね!

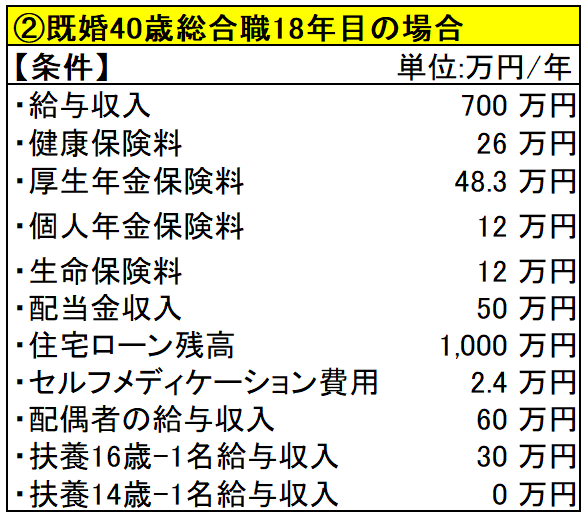

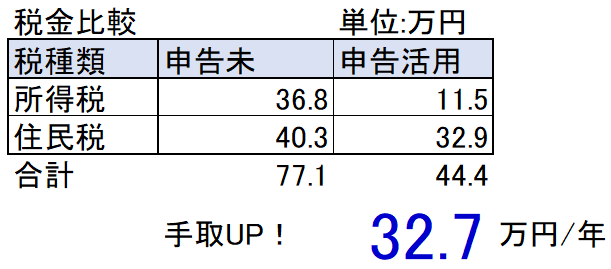

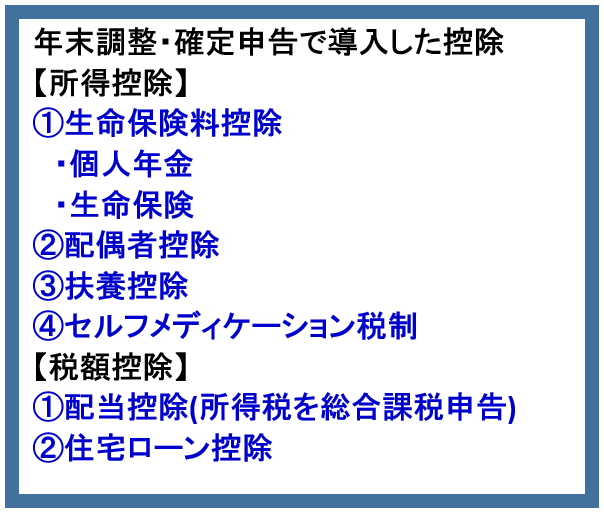

②既婚40歳、総合職18年目

年収700万で配偶者の方はパート、子供2名でうち1名は扶養対象の想定です。

年間で32.7万円の手取りアップになります!

節税方策としては配偶者控除、扶養控除、住宅ローン減税が大きく効いています。

ここに同じく保守的にふるさと納税の見積もりを7万円/年追加すると年間39.7万円の手取りアップになります!

③既婚45歳、管理職

サラリーマンの一種の目標。管理職です。年収1000万前提と置き、配偶者の方はパート、子供2名は双方扶養対象の想定。また、非同居で高齢の母親がいるという設定です。

なんと!年間で82.8万円もの手取りアップになりました!

②の扶養に加えて非同居の母親を扶養に入れる事で社会保険料の節約になっている点が効いています。住宅ローン減税効果も増加しています。ここに保守的にふるさと納税効果14万/年を加えると

なんと!!年間で96.8万円もの手取りアップになりました!

この結果から、年末調整や確定申告はその手続きが煩雑・複雑で大変ですがやる価値は十分にあると考えます!毎年の事ですから!

最後の管理職は55歳で定年を迎えると考えても、子供と母親の扶養が外れても保守的にみて80万節税効果が10年…800万!大きいですね!

①~③の手計算でシミュレーションしたデータはこれです。細かい部分は計算間違いがあるかもしれませんが、傾向は間違っていないはず!

(参考)

所得税・住民税シミュ

以上はあくまでも僕が今回調べて調査した限りにおいてシミュレーションしたことです。詳しい方法は書籍等を通じて身に付けていきましょう。

|

|

8.まとめ

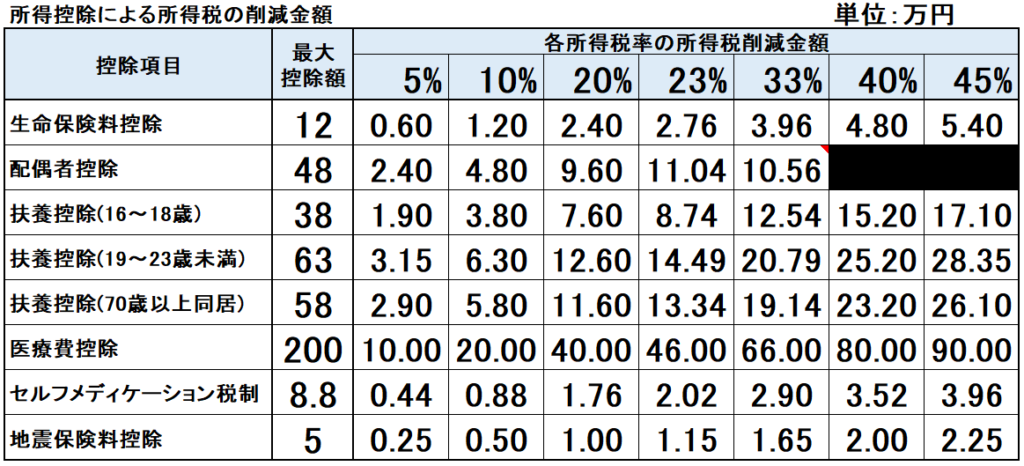

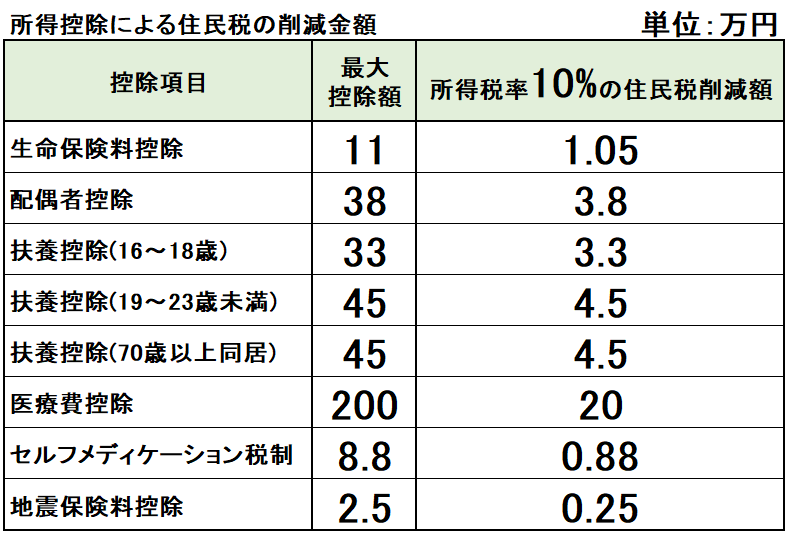

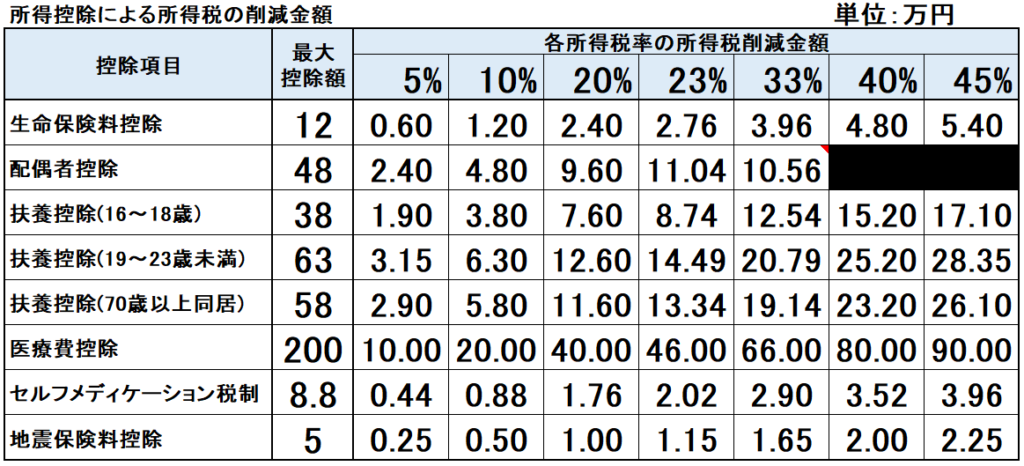

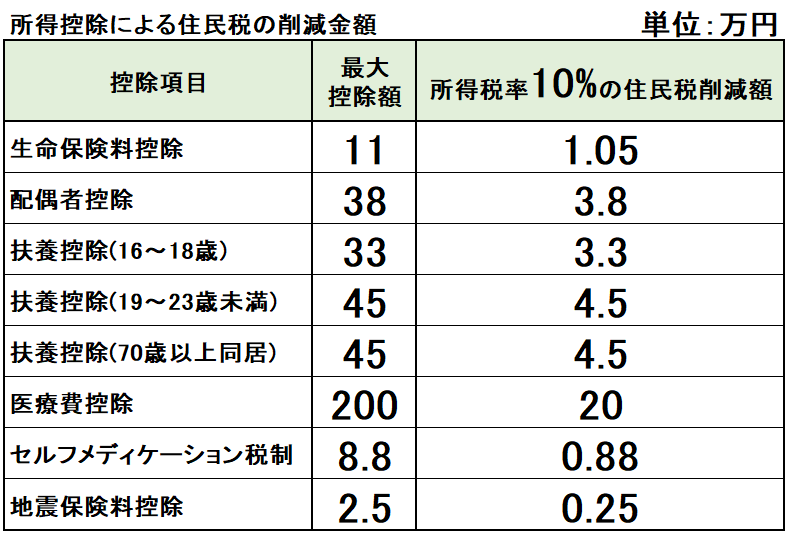

更なる節税方策、税率差による所得控除節税金額一覧

年末調整、確定申告の説明から始まり、以下の手順で所得税を中心に節税方策を説明してきました。

・所得税の計算方法

・所得控除の説明とお勧め7方策

・税額控除の説明とお勧め4方策

・住民税について

・節税方策のシミュレーション3例

現実的に適用できる節税方策もさながら各節税方策の中でも、より効率良く手取りアップになる考え方はまだまだあります。例えば、今思いつく限りでも以下があります。(節税方策説明順)

①社会保険料は支払った全額が控除対象になるが支払った全額が戻るのではない

これは社会保険料の所得控除で説明した事の繰返しです。

つまり

・所得税では支払い総額の5~45%しか返ってこない。(税率が低いほど返ってこない)

・住民税では支払い総額の10%しか返ってこない。

→つまり、支払った金額の15%~55%しか返ってこないのです。ならば、社会保険料を支払う元の金額を引き下げる事が肝要です。即ち、標準報酬額を引き下げるのです。

以下のサイトで標準報酬額を下げる方策を説明していますので参考頂けると幸いです。

【固定費削減.1】サラリーマンで年間10~30万!社会保険料節約術(残業抑制・拠出年金活用,通勤手当・住宅手当の削減)

②子供が学生の間は子の社会保険料を親が代替えして支払う方が長期的に見て節税効果は高い

→シミュレーション①と③の所得税率を比較してください。10%と20%で開きがあります。つまり比較的所得の高い親御さんがお子さんの保険料を支払った方が10%分、手取りアップになるのです。シミュレーションの例では19.6万円×(20%-10%)で年間1.96万円の手取りアップに繋がります!

③生命保険料控除は、支払い保険料=所得控除額とするのが節税効率最大となる。

所得税だとこれが2万であるが住民税は1.75万円。なので1.75万円/年以下の保険料に抑えるのが最も節税効果を発揮することになります。

④配当収入の総合課税を申請する場合、収入元の証券口座は所得が低い人の方が所得税の節税効果が大きい。

例えば、配当収入以外無所得の人が総合課税を申請すると所得税率は最大15.315%節税されます。配当収入が年間100万円あれば、15.315万円も手取りアップになるのです!

これ以外にも熟慮するともっと良い節税方策が出てくるかもしれません。

1ページで概要を把握する!という目標で用意させて頂いたこのサイトを見る事で何か1つでも良い方策が見つかれば本当に嬉しいです。

自分にも適用できる所得控除、税額控除が必ずあるはずです!それを集め、このサイトでまとめた情報を元に概算の節税額を求める。これは確定申告すべきだ!と思われたら、是非チャレンジしてみましょう!今はネットでも受付しています。

|

|

最後に、所得控除による実際の節税額を所得税と住民税でまとめましたので

表を示します。節税シミュレーションに使って頂けると幸いです。

結論

結論を振り返ります。

・節税対象は「所得税」と「住民税」

・節税対策は「所得控除」と「税額控除」

・現実的で手堅い所得控除7方策

①配偶者控除(年収150万以下の配偶者の方がおられれば必見!)

②扶養家族控除(子供だけじゃなく親も対象、非同居でも適用!)

③寄付金控除(ふるさと納税適用)

④生命保険料控除(年金保険、介護保険、健康保険で最大12万(住民税10.5万)控除!)

⑤医療控除 or セルフメディケーション税制の活用

⑥社会保険料控除(子供の国民年金建て替え払いは申請!4年で7.68万の手取りUP!)

⑦地震保険料控除(持ち家者対象)

・現実的で手堅い税額控除4方策

①配当控除(高配当投資家必読!課税所得900万以下の方は所得税を総合課税へ)

②外国税額控除(外国株取引をしている方向け)

③住宅借入金等特別控除(住宅ローン残高の1%×10年の控除)

④住宅特定改修特別税額控除(リノベーションも控除対象)

本記事の姉妹編です。宜しければどうぞ。

【固定費削減3.】節税・節約効果を最大化! サラリーマンの生命保険は定期保険+積立Nisa運用のみ! 生命保険料節約・節税術

【固定費削減4.】確定拠出金 VS 個人年金保険 の徹底比較!小規模企業掛金控除・生命保険料控除を手堅く活用して手取UP!

ここまで閲覧頂き有難うございました!

節税・効率化による手取りアップを元出に世界の投資家の成果向上に繋がる事を祈っています!宜しければランキング参加応援お願いします。

1.はじめに

サラリーマンが年末調整を行うに当たって

・節税制度を上限まで使い切って賢く節税、賢く効率運用

する事を目的にこの記事を書きます。

今回の対象読者と結論は以下です。

対象読者

・年末調整、確定申告の節税効果を把握したい方(労力をかける価値はあるのか?)

・給与収入を会社から得ているサラリーマンの方

・年末調整、確定申告の賢い節税、賢い効率運用を活用して手取りUPを狙いたい方

結論

・節税対象は「所得税」と「住民税」

・節税対策は「所得控除」と「税額控除」

・現実的で手堅い所得控除7方策

①配偶者控除(年収150万以下の配偶者の方がおられれば必見!)

②扶養家族控除(子供だけじゃなく親も対象、非同居でも適用!)

③寄付金控除(ふるさと納税適用)

④生命保険料控除(年金保険、介護保険、健康保険で最大12万(住民税10.5万)控除!)

⑤医療控除 or セルフメディケーション税制の活用

⑥社会保険料控除(子供の国民年金建て替え払いは申請!4年で7.68万の手取りUP!)

⑦地震保険料控除(持ち家者対象)

・現実的で手堅い税額控除4方策

①配当控除(高配当投資家必読!課税所得900万以下の方は所得税を総合課税へ)

②外国税額控除(外国株取引をしている方向け)

③住宅借入金等特別控除(住宅ローン残高の1%×10年の控除)

④住宅特定改修特別税額控除(リノベーションも控除対象)

年末になると会社から年末調整の案内が来ますよね。何となく指示された期間内に保険料の証明書添付などやられている方が多いのではないでしょうか?

僕がそうでした。何となく入っている保険の手続きを済ませて扶養人数や年齢情報入力して、証明書を用紙に糊付けして提出する…。しかし、ふっと以下の疑問が出ました。

・自分にとって年間を通して一番手取りUPになる調整になっているのか?

・実は詳しく見直せば手取りUPになるのではないのか?

・同じようにサラリーマンの方で勿体ない事をしている人がいるのではないのか?

もし、手取りUPの節約術があれば世のサラリーマンのお役に立てるのではないのか?

と切に思いましたのでこの記事をまとめていきます。

年末調整について調べていて一番困ったのが

1記事で!

・自分がお得に節税する方法や想定額が分かる

・詳細が分からない場合、どの節税項目を調べれば良いかが分かる

サイトが無かった事です。何十に渡るサイトを探さねばならず混乱極まりました。だから1記事に体系立ててまとめられていたら難しい節税対策について誰も挫折せずに済む。お役に立てる!と渾身の思いでまとめました。

1.はじめに

2.年末調整・確定申告とは?定義と仕組み

3.節税元!所得税の計算方法

・サラリーマンの所得税算出の仕組み

・所得税計算の実例(給与収入420万の場合)

4.所得控除による節税

・所得控除は14種類

・サラリーマンお勧めの節税7方策

5.税額控除による節税

・税額控除は20種類

・サラリーマンお勧めの節税4方策

6.住民税の節税

・所得控除一覧とお勧め節税7方策

・税額控除一覧とお勧め節税3方策

7.こんなに違う!?手取りUP!節税シミュレーション

①独身26歳、大卒総合職入社4年目

②既婚40歳、総合職18年目

③既婚45歳、管理職

8.まとめ

・更なる節税方策、税率差による所得控除節税金額一覧

・結論

2.年末調整・確定申告とは?定義と仕組み

年末調整

勤務先が従業員の代わりに行う確定申告の事。年末調整が無かったら役所がパンクし、各サラリーマンも手続きが毎年大変でしょう。そのため勤務先が税金の計算と納付を代行してくれます。これが年末調整の仕組みです。

注意点として、サラリーマン自身が何も手続きしなければその時の「最高税率」で税金が徴収されてしまう事です。なので節税するために会社は従業員に対して必要な手続きをお願いするのですね。

この記事の最大の狙いは節税と効率運用による手取りUPです。この視点で考えると

【節税の視点:控除の最大限活用】

・所得控除

・税額控除

【効率の視点】

・控除対象費用の効率運用化(控除上限以上は活用しない!)

の3点になります。この3点について仕組みを説明しながら工夫点をまとめていきます。

|

|

確定申告

収入に対してお国や地方へ納付する

・所得税

・住民税

を決めるために行う手続きです。

所得税は「収入金額の大きさ」、「計算対象の収入額を減らす控除項目」によって税率が変わります。5~45%まで変動があります。

給与所得の源泉徴収票というものに記載されている「源泉徴収税額」の事ですね。

住民税は県と市町村に支払う税金です。計算方法が詳しく記載されたサイトが見当たりませんでした。計算方法は厳密には違いますが税金を計算する元の収入・課税所得は所得税と一緒のようです。一律10%程度の税率がかかります。

*収入や状態によって税率が大きく変動するのですが、ここでは中堅、家族持ち、管理職などのサラリーマンを対象として話を進めます。

ここまでで参考にさせて頂いたサイト

年末調整の仕組み、確定申告

https://allabout.co.jp/gm/gc/185612/

住民税について

https://www.sumoviva.jp/trend-tips/20190619_1712.html

給与所得の源泉徴収明細

https://www.jafp.or.jp/personal_finance/fresh/young_handbook/files/7-10.pdf

3.節税元!所得税の計算方法

節税元は所得税と住民税になりますが、住民税は所得に関係なく10%の一律税率がかかるのに対して、所得税は収入によって5%~45%の開きがあります。収入によって税率の変わる所得税について説明します。

サラリーマンの所得税算出の仕組み

所得税の算出方法、節税方策の要である所得控除・税額控除について、まずは体系立ててイメージを持ってもらうために以下の図を作りました。1枚で節税方策の要!である所得控除と税額控除をなるべく分かり易くまとめました。この関係を理解すれば、以下の話はすっと入ってきますのでこれを理解して頂けると幸いです。

左から順に説明します。

給与収入:いわゆる年収です。会社から支給された給料や手当の総額です。

給与所得控除:サラリーマンの必要経費として給与収入から自動で差し引かれる控除です。

課税所得:給与収入から所得控除額を差し引かれたもの。課税所得に応じて所得税率を乗じて計算します。所得控除は如何にしてこの課税所得を減らすかの方策になります。

各種所得控除:4章の所得控除策で課税所得を減額する部分です。

所得税(源泉徴収):実際に徴収される税金です。

税額控除:5章の税額控除策で所得税を減額する部分です。

重要な事は青字部分です。

所得控除は「課税所得を減額する」

税額控除は「所得税を減額する」

です。税額控除の方が所得税をダイレクトに、つまり控除額を直接減額するので節税効果が大きいです。この点分かり易く理解して頂くために、もう少し掘り下げると

・所得控除額によって実際に減額できる所得税は所得控除額×5%~45%

・税額控除によって実際に減額できる所得税=税額控除額

となります。例を挙げます。

・16~18歳の子供1名を扶養家族控除に入れると所得控除額は38万になる

・新規に住宅を取得したので2000万の住宅ローンを組み、税額控除としてローン残高の1%である20万を税額控除した

(課税所得は300万あるとします。)

どちらの方が所得税の減税額が大きいでしょうか?一見扶養家族控除に見えます。

ですが、扶養家族控除で減税される金額は

38万×10%(195~330万以下の課税所得の税率)=3.8万円

となり、住宅ローン減税の20万の1/5程度に目減りします。

このため節税効果が大きいのは税額控除です。税額控除の活用度を上げる事が節税効率を高めます。

所得税を中心に税金について分かり易くまとめられた本もありますのでより理解を深められたい方はどうぞ。

|

|

所得税計算の実例(給与収入420万の場合)

では、実際の数字を使って計算シミュレーションをします。

【計算条件】

・年末調整、確定申告において所得控除、税額控除は何も適用しない

→適用されるものは給与所得控除と基礎控除、社会保険料控除だけとする(申告しなくても自動適用されるもの)

・給与収入は420万とする(サラリーマンの平均年収)

・標準報酬額は26万/月とする(雇用保険は少額なので除外)

→健康保険料は12,831円/月、厚生年金保険料は23,790円とする。

給与所得控除の計算

サラリーマンにも必要経費が認められています。これが給与所得控除というやつです。

国税庁の給与所得控除の計算式に従って給与所得控除を計算します。以下の表を使うと

給与収入420万円 -> 360万~660万の収入層に該当

給与所得控除の金額 = 420万円 × 20 % + 54万円 = 138万円

となります。

引用元 “No1410 給与所得控除 国税庁”

令和二年以降は控除金額の計算が変わるようです。

給与所得控除によって課税所得が減ります。ですが、給与収入そのものを減らす事でも税金は減ります。どのような項目が給与収入になるのか調べてみるのも良いかと思います。

|

|

基礎控除の計算

令和元年度までは給与所得者に等しく38万円の基礎控除が付与されます。

令和二年度以降は給与所得が2400万以下の方は48万円に引き上げされ、所得増加によって徐々に減額されていきます。

引用元”No1199 基礎控除 国税庁“

社会保険料控除の計算

自分が支払った社会保険料は全額が所得控除対象となります。よって

年間の健康保険料 + 年間の厚生年金保険料 = 社会保険料控除額

12831円×12カ月 + 23790円×12カ月 = 153,972円 + 285,480円 = 439,452円

が控除されます。(以降簡易計算のため44万円の控除として計算します。)

所得税の計算

所得税の計算をする準備が出来ました。まず、所得税率を乗じる大元の課税所得を計算します。

課税所得=給与収入 – 給与所得控除 – 基礎控除 -社会保険料控除

= 420万円 – 138万円 – 38万円 - 44万円 =200万円

次に課税所得額によって所得税率は変わってくるので次の表を参考に所得税額を計算します。

引用元: “No2260 所得税率 国税庁“

下記表を元に所得税を計算すると課税所得200万円は所得税率10%に相当するので

所得税 = 課税所得 × 所得税率 - 控除金額

= 200万円 × 10% -9.75万円 = 10.25万円

になります。420万の収入に対して2.44%の所得税が徴収されるのですね。

所得税は累進課税制度を採用

この表は税率の横に更に控除額があります。何故でしょうか?

これには理由があります。日本は所得税に関しては累進課税制度を取っています。累進課税制度を採用している場合、課税所得の金額段階それぞれの税率を乗じたものを足して計算します。この関係を上の例を用いて説明しますと

課税所得0~195万円まで:195万円 × 5%(所得税率) = 9.75万円

課税所得195万超~200万円まで:(200万-195万) × 10%(所得税率) = 0.5万円

所得税 = 9.75万円 + 0.5万円 = 10.25万円

一緒になりましたね!

累進課税制度を採用していないと200万の課税所得全てに10%の税率がかかってしまいます。これでは課税所得195万の人と200万の人で所得税が大きく変わってしまい不公平になります。これを解消するのが累進課税制度なんですね。

以下のサイトで累進課税制度の仕組みについては詳しく説明されています。興味がある方はどうぞ。

“所得税の累進課税の仕組みを見てわかるように図解しました”

4.所得控除による節税

3章では課税される対象の課税所得やそれに従った所得税の計算を説明しました。

4章では課税所得を減らすために適用可能な所得控除について概要を説明します。次いで僕が考えるサラリーマンが現実的に適用可能な所得控除7方策について少し深堀して説明していきます。ここから必見です!

|

|

所得控除は14種類

全所得控除一覧を表にまとめました。概要はこれで理解できるかと思います。

サラリーマンが現実的に適用しやすい控除順に整理しています。

引用元”No1100 所得控除のあらまし 国税庁“

一覧をざっと眺めて、自分に適用できそうだ!と思う控除があれば引用元サイトに各控除説明がありますので参照しましょう!

サラリーマンお勧めの節税7方策

サラリーマンの個別状況によりますが、比較的大多数に適用可能な所得控除について適用額を最大にする方策を説明&考察します。

①配偶者控除、配偶者特別控除(控除額最大48万円!)

配偶者の収入状況によって配偶者控除or配偶者特別控除のどちらかの適用を受けられます。ここで控除額を最大化する場合の重要点以下です。

配偶者控除で38万の所得控除を受ける場合

・配偶者の合計所得38万円以下(給与収入のみが収入であれば103万円)

配偶者特別控除で38万の所得控除を受ける場合

・配偶者の合計所得86万円以下(給与収入のみが収入であれば150万円)

配偶者控除、配偶者特別控除共通制約

・納税者の合計所得が1000万円以下

これが全てです。よく103万円の壁とか150万円の壁と言われるのはこの部分です。

難しい言葉が並ぶので、僕が調べて簡単に理解した言葉の定義を説明します。

知っていると理解を助ける用語

納税者:所得控除を受けるサラリーマンの事

合計所得金額:給与収入-給与所得控除 の所得。3章の図の左から2番目の課税所得に当ります。*注意点として、株式等の収入がある場合これも含みます。”合計所得の説明“

株式等の金融商品の利益がある場合はこれも加えます。(配偶者、納税者ともに)

配偶者の収入が150万を越えているから適用なしか….と思う方はちょっと待って!

給与収入が150万円を越えていても控除額が減額されるだけで一定の控除が受けられます。具体的に控除額が適用できるのは給与収入が188万円まで(188万に対して給与所得控除を適用すると合計所得金額が123万円になります)です。

所得金額と適用控除額の一覧を載せます。

引用元

“No1191 配偶者控除 国税庁“

“No1195 配偶者特別控除 国税庁“

配偶者控除、配偶者特別控除を最大限適用するならば

・納税者の合計所得900万円以下に抑える

・配偶者の給与収入を150万円以下に抑える

が重要です。配偶者が70歳以上になっていれば48万円まで所得控除が受けられます。

なお、令和二年から適用条件が変わりますので引用元の国税庁サイトを参考にしましょう!

*配偶者控除は住民税にも適用があります。

②扶養控除(控除額最大63万円!)

子供や両親を扶養されている方は必ず控除対象かを確認する項目です!ここで控除を受ける際の重要点は以下です。

・16~18歳の子供を扶養 → 所得控除38万円の適用

・19~23歳未満の子供を扶養 → 所得控除63万円の適用

・70歳以上の両親を扶養 → 所得控除48~58万円の適用

共通:扶養家族の合計所得が38万円以下(給与収入のみの場合は103万円以下)である事

共通:親を扶養に入れると社会保険料無料化と医療費控除対象に追加出来る(ただし、75歳以上は後期高齢者制度に移行するため注意)

両親:遺族年金収入のみの場合は非課税なので、年金収入に限らず扶養に入れる

ちょっとここで疑問に思いませんか?

子供の養育費って0歳~15歳でも発生しているのでは?と。

この部分は扶養控除ではなく「子供手当」で充当しているから扶養控除が廃止されたのです。税制はよく考えられてますね。子供手当についても申請が無いと受けられないのでチェックしましょう。

以下、詳細をまとめましたので述べます。

扶養家族手当適用の条件(以下全てに当てはまる事)

・6親等の血族、3親等以内の姻族である事

・納税者と生計を同一にしている事

・年間の合計所得が38万円以下(給与収入のみの場合は103万円以下)であること

→令和二年以降は48万円以下

令和元年度の扶養家族控除額の一覧は以下になります。

“No1180 扶養控除 国税庁“

より抜粋。

同居していなくても「生計同一」であれば適用が受けられます!

“「生計を一にする」とは、必ずしも同居を要件とするものではありません。 例えば、勤務、修学、療養費等の都合上別居している場合であっても、余暇には起居を共にすることを常例としている場合や、常に生活費、学資金、療養費等の送金が行われている場合には、「生計を一にする」ものとして取り扱われます。”

と生計同一文にはあります。

以下の場合、適用可能性があります。詳しく調べてみましょう。

・子供が大学で地方に下宿している。生活資金を仕送りしており、バイトの収入は103万円以下である。

・非同居の親の年金収入は年間103万円以下である。

・非同居の親の収入は年間103万円以上だが、「遺族年金」である。

一つ目や二つ目は容易に思いつきますが、実は3つ目の遺族年金。これは非課税対象だそうです。なので、遺族年金は課税所得対象に含まれないのです!

“引用元 No.1605 遺族の方に支給される公的年金等 国税庁“によると

“厚生年金や国民年金などの被保険者であった人が亡くなったときは、遺族の方に対して遺族年金が支給されます。また、恩給を受けていた人が亡くなった場合には、遺族の方に対して遺族恩給が支給されます。

次の法律に基づいて遺族の方に支給される遺族年金や遺族恩給は、所得税も相続税も課税されません。

国民年金法、厚生年金保険法、恩給法、旧船員保険法、国家公務員共済組合法、地方公務員等共済組合法、私立学校教職員共済法、旧農林漁業団体職員共済組合法“

とあります。ぜひ検討してみましょう。

この場合、親への仕送りが必要ですが所得税控除での明確な仕送り金額の基準はありません。ですが、「生計を一にする」考えから親の生活全般を賄う事が出来る金額の仕送りは必要かと思います。

健康保険上の扶養に入れる場合には、親の収入を越える金額を仕送りする必要があります。これを目安にすると良いでしょう。

注意点

親を扶養に入れる事で以下のメリットとデメリットがあります。

メリット

・親の健康保険料が無料になる

→一番下の区分でも月間3364円かかります。

(参照:社会保険料削減記事の3章保険料算出基準に含まれるもの)

・親の医療費控除を利用できる(高齢者は一般的に医療費が高めになるので控除額も大きい)

→年間医療費の10万円を超える部分は最大200万まで所得控除対象になります。

⑤医療費控除を参照

実は所得税以外にも効果があったのですね。

デメリット

・親が75歳以上になると後期高齢者医療制度に移行するため、健康保険料の無料と医療費控除の利用が出来なくなります。

・同一生計とみなされる場合、親の所得区分が現役世帯並とみなされ医療費自己負担が上がる可能性がある。→頻繁に定期的に医療にかかっている親がいる場合はしっかりシミュレーションしましょう。

メリット、デメリットを参考にしたサイト

“別居でも大丈夫!親を扶養に入れるメリットとは“

後期高齢者医療制度の保険料は親の所得がゼロでも将来的に年間これだけかかります。

(例.滋賀県甲賀市の場合:平成30年,31年度)

年間保険料 = 保険料均等割(年間) × (10割 – 7割(軽減措置本則) )

43,727円 × 30% = 13,118円(月間1,093円)

*令和元年、令和二年度は軽減措置の割引率が8.5割、7.75割になります。令和三年度から上記計算式に移行します。

*他の市も調べてみましたが市によって保険料均等割額や軽減措置の割引率が違うようです。2つサイトリンクを載せますので参考に比較してみてください。

参考:甲賀市「後期高齢者医療制度について」

参考:京都市「後期高齢者医療制度の保険料及び保険料軽減措置について」

*扶養家族控除は住民税でも適用されます。

③寄付金控除(総所得金額等の40%)

国や地方公共団体、特定公益増進法人等に寄付をしたときに所得税控除の適用を受けられる制度です。(“No 1150 一定の寄附金を支払ったとき(寄附金控除) 国税庁“

サラリーマンだと「ふるさと納税」が一般的ですのでこれを中心に話をします。

控除を受けられる金額の計算式は上記サイトを参考にすると以下です。

次のいずれか低い金額-2千円=寄附金控除額

・その年に支出した特定寄附金の額の合計額

・その年の総所得金額等の40%相当額

ふるさと納税は実質2千円の負担でご当地品の返礼が受けられますよとよく言われる理由が上の式にあるようです。

また、寄付金控除は「税額控除」(2章参照)でも適用できます。税額控除の場合の算出式は以下です。(引用元”No.1263 認定NPO法人に寄附をしたとき 国税庁“

(寄付金総額 – 2千円) × 40% = 税額控除額

*ただし、その年の所得税額の25%を限度とする。

ふるさと納税での実際控除額の目安は他サイトに簡単なシミュレーションが出来るものがありましたのでこちらで概要を把握しましょう。(僕では計算が複雑すぎて出来ない…)

収入事のおおよその寄付金額(所得税+住民税の控除額)一覧は以下です。

“引用元:ふるさとチョイス”

”ふるさとチョイスの簡易シミュレーション“

このシミュレーション詳しく見ると年間の保険料控除額や医療費控除額によってふるさと納税の控除額が変わるようです。それはそうでしょう。何故なら、課税所得を元にして控除額を計算しているからです。

所得控除の計算式に「総所得金額等」とありましたがこれがミソです。この中に課税所得が入っているのですね。これは課税所得以外の所得も含めたものであるため、総合課税で株式の配当金や譲渡益を計算している人は関係します。総所得金額については、下記のサイトに詳しく書かれているので参考ください。

“久喜市 総所得金額、合計所得金額、総所得金額等はどう違うのですか”

税理士法人インテグリティ:総所得金額等とは

*寄付金控除は住民税でも控除されます。

④生命保険料控除(最大12万控除!)

ここでの重要点は以下です。

・財テクがある方はそもそも生命保険に入らず自分で資産運用するのも一考

・控除効率を最大化するならば各支払保険料は2万円以下に抑える

・最高でも各支払保険料は8万円に抑える(8万円以上は控除対象にならない)

生命保険料控除とは

・生命保険

・介護医療保険

・個人年金保険

に入っている時に支払った保険料に対して所得控除が受けられる制度です。

それぞれの保険の定義については以下を参照ください。

“No1141 生命保険料控除の対象となる保険契約等 国税庁”

控除額は上記3つの区分で最大4万円ずつです。

引用元:”No1140 生命保険料控除 国税庁“

僕は個人年金保険料に年間18万も払っている状態です。上記表によると保険料の控除額適用の効率最大値を狙うならば、保険料は年間2万に抑えるべきです。来年の1月に見直しが出来るので早速2万円以下になるように抑えたいと思います。

(そもそも保険に入らない事も考えられますが、自分の投資効率は万全ではないです。なので、今入っている年金共済の年率1.25%の個人年金保険は続けたいと考えています。)

旧契約については控除額や計算方法が異なるので上記サイトを確認ください。

*生命保険料控除は住民税でも適用されます

生命保険料について、定期保険+積立てNisaの運用をお勧めします。無理に控除上限まで使い切る必要はありません。その理由を解説している記事を書きましたので宜しければ、併せてお読みください。

【固定費削減3.】節税・節約効果を最大化! サラリーマンの生命保険は定期保険+積立Nisa運用のみ! 生命保険料節約・節税術

⑤医療費控除 or セルフメディケーション税制(控除額最大200万!)

ここでの重要点は以下です。

・医療費控除は10万円以上、セルフメディケーション税制は1.2万円以上の自己負担で控除適用可能

・医療費控除、セルフメディケーション税制はどちらか一方しか選択できない

よく耳にする医療機関を受診して支払った費用が10万を越えている時に所得控除が受けられる制度が医療費控除です。

計算式

(その年に支払った医療費 – 保険金などで医療費が補填される金額) – 10万円 = 控除額

*控除額の最大は200万まで

*総所得金額等が200万に満たない人は総所得金額等の5%まで

また、医療費控除は病院の往復にかけた交通費も参入できます!(電車、バス通勤の場合で要:領収書)

2010年にこれに加えて医療機関の診断書不要の風邪薬などの医療薬の購入金額が1.2万円以上の場合に所得控除を受けられる制度が出来ました。これがセルフメディケーション税制です。

計算式

その年に支払った特定一般用医薬品等購入費の合計額 – 1.2万円 = 控除額

*最大8万8千円まで

どちらの方が控除額が多くなるか計算して、控除額が大きくなる方を選択しましょう。

【ちょっと考察】

夫婦で協力して、旦那さんは医療費控除を。奥様はセルフメディケーション税制を。という使い分けもできます!(Twitterの「うさこ」さんの情報を抜粋)

参考サイト

“No1120 医療費控除 国税庁“

“No1129特定一般用医薬品等購入費を支払ったとき(医療費控除の特例)【セルフメディケーション税制】”

⑥社会保険料控除(家族の国民年金支払いは申請!)

納税者自身と配偶者や子供の国民年金、厚生年金などを納税者が代わりに支払った場合に控除が受けられる制度です。所得控除額は支払った金額の全額です。

社会保険料の節税で僕が考える重要な点は2点です。

・納税者自身の保険料:返金額が良くて30%しかないので、社会保険料自体を下げる事を実行する

・余裕があるなら、子供が大学生の間の社会保険料は納税者が払う(所得税率が高く返金額が高くなるため)

社会保険料控除は所得控除なので実際に返ってくる金額は全額ではないという事に注意が必要です。所得税、住民税双方の控除ですが所得税は大体5%~20%、住民税は10%の税率と考えると実際に返ってくる金額は

・15%~30%程度

という事です。

この関係から

・返金率が低い→社会保険料自体の発生を抑える

・所得が上がるに連れて返金率は一定高まる→返金率の高い納税者が代わりに支払うのが吉

となります。

社会保険料自体の引き下げを図るには毎年の「標準報酬額」を引き下げる事が肝要です。標準報酬額は毎年4~6月の値を元に決定されるので、3~5月は残業しないようにしましょう。標準報酬額を引き下げる現実的な方策は下記の記事にまとめていますので良かったら参考頂けると喜びます。

【固定費削減.1】サラリーマンで年間10~30万!社会保険料節約術(残業抑制・拠出年金活用,通勤手当・住宅手当の削減)

子供さんが学校を卒業し就職した時の収入は親御さんに比べて少ない事が一般的です。この場合、子供さんの所得税はおそらく5%~10%です。親御さんは10%~20%と開きがあるのではないでしょうか?ならば、この所得税差分だけ返金額が高まります。

ちょっとシミュレーションしてみましょう。

・国民年金保険料を月額1.6万とする

・子供が大学生の4年間は代わりに納税者が支払う

・納税者の課税所得は450万(所得税率20%)とする

・子供が入社した会社での向こう5年間の平均給与収入が420万(課税所得200万:所得税率10%。課税所得は社会保険料支払い控除後と仮定)

子供さんが大学4年分を4年かけて支払った場合の所得税返金額

年間の負担額:1.6万×12カ月×1年 = 19.2万円

所得税の減額:19.2万円×10% = 1.92万円/年

4年分の減額:1.92万円×4年=7.68万円/4年

親後さんが大学4年分を4年かけて支払った場合の所得税返金額

所得税の減額:19.2万円×20% = 3.84万円/年

4年分の減額:1.92万円×4年=15.36万円/4年

差し引き7.68万円も手取りUPになります!

僕が子供の国民年金保険料を建て替える時期には制度が変わっているかもしれませんが、これは頭にたたき込んでおきたいと思います。

代わりに支払っている方がおられましたら必ず申告しましょう。

参考サイト

“No1130 社会保険料控除 国税庁“

⑦地震保険料控除(控除額最大5万円!)

持ち家の方は耐震対策として地震保険料に加入されている方がおられると思います。この場合、5万円までは全額、所得控除対象と出来ます。

参考サイト

“No1145 地震保険料控除 国税庁”

⑧小規模企業共済等掛金控除(掛金全額控除!)

11/23追記(Twitterのこういちさんより情報頂きました!)

拠出型年金がこれに該当します。掛金の全額が控除対象であるので良いですよね。しかし、注意点もあります。基本的には60歳までは引き出せないので現在と将来のライフプランを考えてやる必要があります。

5.税額控除による節税

4章では所得税の計算元である「課税所得」を減額する所得控除について説明しました。5章では、課税所得に所得税率を乗じて求めた所得税額そのものを減額する「税額控除」について概要を説明します。後にサラリーマンにとって現実的に適用可能な税額控除方策を説明します。

今回の節税対象は「所得税額」です。2章の図をもう一度載せます。

オレンジ色の税額控除の方策です。

税額控除は20種類

税額控除は全部で20種類。所得控除一覧と同じくサラリーマンが適用しやすい順に控除一覧をまとめました。後半10種類は独立されている中小事業者向けですので参考程度にしています。

参考:”No1200 税額控除 国税庁“

詳細が気になる方は上記国税庁のサイトを参照ください。

サラリーマンお勧めの節税4方策

所得控除のお勧めと同じくサラリーマンが比較的適用可能な4方策について説明します。なお、「認定NPO法人等寄付金特別控除」はふるさと納税の控除が中心ですが、寄付金控除(所得控除)で述べていますのでここでは割愛します。

①配当控除(配当所得の10%控除&総合課税を利用しお得に節税!)

税額控除の目玉です。ここでは上場会社の株式を中心に説明します。

重要点は以下です。

・課税所得900万円以下のサラリーマンは配当控除&所得税の総合課税&住民税の申告分離課税を選択すると配当税率が0%~18%になる!(通常20.375%)

・総合課税すると株式譲渡益と配当益との損益通算が出来ないので譲渡損失年は避ける!

・課税所得+配当所得が1000万円を超える部分は配当控除率が10%→5%に目減りする

通常株式の配当金にかかる税金は所得税で15.315%、住民税で5%の20.315%です。配当控除はこれを引き下げてくれる方策です。高配当株狙いの資産株投資家には必須の検討項目と言えます。

詳細を以下に述べていきますが、給与収入が平均給与の420万の方は譲渡損失を加味しなければ問答無用で適用すべきです。

配当控除の部分は複雑で理解するのに大変でしたが僕が理解した事をなるべく分かり易く説明した上で、お得な節税方法を述べます。

理解を助ける上での考え方は以下です。

・総課税所得とは給与収入-所得控除後の課税所得に配当所得を加えたものである

→前提:給与収入以外には株式の配当所得と売り買いによる譲渡所得しかないものとする

・配当控除は配当所得額の10%( or 総課税所得1000万以上は5%)を所得税から控除する

・所得税は申告分離課税では15.315%、総合課税は-5%~35%になり低所得だとお得

・住民税は申告分離課税5%に対して総合課税7.2%~8.6%以上と高くなる。だから、住民税は申告分離課税で確定申告する。

順を追って説明していきます。

先ず、総合課税と申告分離課税の関係を説明します。(所得税のみ)

総合課税:給与収入と株式配当金等の他収入を合算して所得税を計算する仕組み

申告分離課税:収入を個別で所得税を計算する仕組み

“No2220 総合課税制度 国税庁“

“No2240 申告分離課税制度 国税庁“

株式については以下のように、配当金収入に関しての課税方法が選択できます。

配当金収入:総合課税と申告分離課税が選択できる

譲渡収入:申告分離課税のみ

所得税の計算

総合課税:収入に応じて5~45%

申告分離課税:一律15.315%

この関係を図に示すとこうなります。重要な点は所得税率差です。

具体例で比較しましょう。

・給与収入から各種所得控除を受けた後の課税所得が200万

・配当収入が50万

の場合に、配当収入に対しての総合課税/申告分離課税の税率を元に所得税額を計算するとこうなります。

申告分離課税は一律15%の所得税率に対して総合課税は所得に応じて税率が違います。配当収入の50万を加えた250万の課税所得に対する税率は10%です。(参照.所得税率の計算)

申告分離課税では7.5万円かかる所得税が5万円ですみますので、2.5万円手取りUPですね!

これだけでもお得なのですが、ここに税額控除の目玉である「配当控除」が加わります。配当控除は

・配当収入を加えた*総課税所得が1000万円以下は10%の配当収入控除

・配当収入を加えた総課税所得が1000万円を超える部分は5%の配当収入控除

(*総課税所得:給与収入から各種控除を引いた課税所得に総合課税で申請した配当収入を加えたものと思ってください。)

になるので、こうなります。(下図では総課税所得が1000万円以下なので配当収入の10%が税額控除額になる)

なんと!!!!

所得税がゼロ!

7.5万円の手取UP!

になりました。これが配当収入の所得税を総合課税で申告する最大のメリットです!

11/12今朝ほどチエさんからご指摘を頂戴し、総課税所得が195万円以下だと配当控除は給与収入側の所得税をも控除してくれることが分かりました!給与収入から所得控除を差し引いた後の課税所得を100万と仮定すると先ほどの手取りアップ7.5万円の図式はこうなります。

・給与収入の課税所得の所得税は5万

・配当収入の所得税額は2.5万

となっているので税額控除5万を適用すると給与収入側の所得税も半額になるのですね。

配当控除については総課税所得が1000万円を越える部分では5%の控除、下回る部分では10%となります。課税所得が950万円、配当収入が100万円の場合は総課税所得が1050万円になるので

・総課税所得950万~1000万円までの部分は10%の控除(50万×10%=5万円)

・総課税所得1000万~1050万円までの部分は5%の控除(50万×5%=2.5万円)

になります。

この関係を図式で表した分かり易いサイトがありましたので載せておきます。

“【図解】配当所得控除額の計算方法“

ただ、総課税所得が1000万を越える時は給与所得から所得控除を引いた課税所得が900万円を超えている方が多いと思いますので(900万を超えると所得税の総合課税申請で申請するメリットが無くなる。)、普通のサラリーマンではあまり検討しない事では?と思います。

総課税所得によって所得税率は変わります。

配当収入を総合課税で申請するときの所得税率差と配当控除のメリットが

配当収入を申告分離課税で申請するよりも上回る事が出来るのは、総課税所得が900万円以下の場合です。

この関係を表にまとめると以下のようになります。

総課税所得が0~900万円以下だと総合課税で申請したほうが申告分離課税で申請するよりも所得税率が低くお勧めです。900万円超になるとこの税率差が逆転しますので申告分離課税で申請するのがお得になります。

住民税についても配当控除がありますが、申告分離課税の方が総合課税に比べて5%と税率が低いので住民税は「常に申告分離課税で申請」が鉄則になります。

この関係を以下のサイトで分かり易くまとめられています。

“上場株式の配当金にかかる税金と確定申告について“

なお、ちょっと深堀すると….

納税者の総課税所得が330万以上になってしまうようであれば、配偶者に証券口座を作ってもらい、配当金の総合課税申請をしてもらうのが最も節税になります。(常に所得税が0%になる。)ただ、この条件として

*11/23 Twitterにて「チエ」さんのご指摘により修正

【配偶者を配偶者控除に入れていない場合】

・配偶者の配当収入を含めた総課税所得が330万以下であること

【配偶者を配偶者控除に入れている場合】

・配当収入による配偶者の合計所得金額が38万円以下(令和二年以降は48万円以下)である事

→配偶者控除が外れてしまいます。配偶者特別控除は適用できますが、所得控除金額が減っていきます。

ことを見ておく必要があります。

②外国税額控除

米国株など国外の事業や投資で収益を挙げている方は国内と国外の両方で二重課税されないために必要な手続きです。

米国株では配当金にかかる税金20.315%以外に10%多めに税金が徴収されています。この10%を取り戻す措置になります。

控除額の計算式は以下になります。

・所得税の控除限度額=その年分の所得税の額×(その年分の調整国外所得金額/その年分の所得総額)

・復興特別所得税の控除限度額=その年分の復興特別所得税額×(その年分の調整国外所得金額/その年分の所得総額)

詳細は下記の国税庁サイトを見て頂けるのが一番ですがざっくりと計算式の意味を説明すると

その年分の所得税の額:課税所得から計算された所得税の金額

その年分の調整国外所得金額:外国で得られた配当金収入の所得

その年分の所得総額:課税所得 + その年分の調整外国所得金額

となります。例えば3章の給与収入420万のサラリーマンの場合

その年分の所得税の額=課税所得×所属税率 – 控除 = 10.25万円

でした。この場合、例えば源泉徴収済みの米国配当金が20万円だとすると、課税所得は200万だったので..

取り戻せる米国で徴収された税金の計算

所得税の控除限度額 = 10.25万円 × ( 20万円 ÷ (10.25万円 + 200万円 ))

となるので0.97万円になります。

これに復興特別所得税での控除や県民税や市民税の税額控除が足して計算が出来ます。

県民税の外国税額控除限度額の算出方法

所得税の外国税額控除限度額×12%

市民税の外国税額控除限度額の算出方法

所得税の外国税額控除限度額×18%

また、控除しきれない分は3年間に渡って繰り越し出来ます。だから、例えば今年は配当金収入が多かった。売却もした。来年は米国株の保有数が少ないので昨年の分と合わせて控除しきれた。となる事も出来るのです。

まとめると…

外国税額控除は

①所得税の限度額までの控除が適用される

②復興特別所得税の限度額 or 控除対象外国所得税の額から所得税の控除限度額を差し引いた残額 の小さい方の限度額まで控除が適用される

③県民税と市民税の限度額まで控除が適用される

④①~③で満たない場合は3年間繰り越し出来る

となります。

この部分、フォロワーさんのあとるむさんがサイトで計算事例を載せていますので分かり易いです。

米国株へ配当投資するなら外国税額控除を活用しよう

他、参考にしたサイト

“外国税額ドットコム”

③住宅借入金等特別控除

いわゆる、住宅ローン減税ですね。年末のローン残高の1%が税額控除として差し引かれます。10年間有効です。

重要点は以下です。

・上限40万(残高4000万)まで毎年税額控除できる

・10年間有効である。(つまり10年で400万、所得税額が控除できる)

・所得税で控除しきれない分は住民税を控除できる(上限13.65万円)

所得税で控除しきれない分が住民税にも回せるのが良いですね!

“No1213 住宅を新築又は新築住宅を取得した場合 国税庁”

④住宅特定改修特別税額控除(リノベーションも控除対象)

省エネ改修工事を行った時に5年間に渡り改修工事の借入金残高に対して付与される税額控除です。

計算式は以下です。

A:特定断熱改修工事等に要した年末借入金残高(最高250万円)

B:増改築時の住宅借入金の年末残高の合計額(最高1,000万円)

税額控除額= A×2% + (B-A) × 1%(最高12.5万円)

“No.1217 借入金を利用して省エネ改修工事をした場合 国税庁“

6.住民税の節税

住民税の計算は複雑ですがおおよそ以下の通りです。

住民税額 = 均等割 + 所得割

均等割はおおよそ年間0.5万円であるそうなのでここでは詳細を省きます。

所得割の部分は

課税所得 × 住民税率10% – 税額控除 = 所得割

で計算されます。

“所得税と住民税の所得控除金額の違いを参照“

所得控除一覧とお勧め節税7方策

住民税についても所得税と同様に所得控除と税額控除があります。税率は所得に関係なく一律10%であるため、課税所得が低い方は住民税の負担の方が大きくなります。所得控除一覧と税額控除一覧を説明します。

これが住民税の所得控除一覧です。例によってサラリーマンが使いやすい控除から順に説明しています。

基本的に所得控除と比較して、最大控除額が減額されています。

(例.生命保険料控除は所得税は12万円に対して住民税は10.5万円になっています。)

使える7方策は所得税と変わらず以下の7つです。

・配偶者、配偶者特別控除

・扶養控除

・医療費控除orセルフメディケーション税制

・社会保険料控除

・生命保険料控除

・地震保険料控除

控除額の上限計算などが多少違っているので活用される方は以下のサイトで確認しましょう。(例えば生命保険料控除について所得控除を負担保険料全額で受けられる金額が所得税の場合2万円に対して、住民税は1.5万円になっています。)

“きちんと申告すれば節税になる住民税の所得控除“

税額控除一覧とお勧め節税3方策

続いて税額控除です。これが税額控除一覧です。

寄付金控除(ふるさと納税)と住宅ローン控除、外国税額控除がサラリーマンでは現実的に使える節税方策です。

特筆すべき点は、住宅ローン控除は所得税がゼロになって控除出来ない時に追加で13.65万円まで住民税で控除が出来る事です。これは頭に入れておきましょう。

7.こんなに違う!?手取りUP!節税シミュレーション

所得税と住民税の節税方策を説明してきました。ここでは流石に全く確定申告しない人はいないとは思いますが年末調整、確定申告の威力を体感してもらうために

・無申告の場合

・ある程度真面目に申告した場合

この2つの場合において年間の手取りでどれほど差が付くのかシミュレーションしました。大きく以下の3つで比較しています。

①独身26歳、大卒総合職入社4年目

②既婚40歳、総合職18年目

③既婚45歳、管理職

各シミュレーションでは前提条件と結果、取入れた節税方策を載せています。

ただし、計算が複雑であるため以下は除くor簡易化しています。

・ふるさと納税による寄付金控除(保守的に後から追加で見積もる)

・住民税の均等割の税額

・住民税税額控除である調整控除

順に見ていきましょう。

①独身26歳、大卒総合職入社4年目

年収420万で独身なので確定申告による節税効果は低めです。ですが、年間で2.1万円の手取りアップになります!

ここにふるさと納税額の一覧を参考に保守的に見積もってもこれに4万円/年は

追加出来て年間6.1万円の手取りアップは狙えそうですね!

②既婚40歳、総合職18年目

年収700万で配偶者の方はパート、子供2名でうち1名は扶養対象の想定です。

年間で32.7万円の手取りアップになります!

節税方策としては配偶者控除、扶養控除、住宅ローン減税が大きく効いています。

ここに同じく保守的にふるさと納税の見積もりを7万円/年追加すると年間39.7万円の手取りアップになります!

③既婚45歳、管理職

サラリーマンの一種の目標。管理職です。年収1000万前提と置き、配偶者の方はパート、子供2名は双方扶養対象の想定。また、非同居で高齢の母親がいるという設定です。

なんと!年間で82.8万円もの手取りアップになりました!

②の扶養に加えて非同居の母親を扶養に入れる事で社会保険料の節約になっている点が効いています。住宅ローン減税効果も増加しています。ここに保守的にふるさと納税効果14万/年を加えると

なんと!!年間で96.8万円もの手取りアップになりました!

この結果から、年末調整や確定申告はその手続きが煩雑・複雑で大変ですがやる価値は十分にあると考えます!毎年の事ですから!

最後の管理職は55歳で定年を迎えると考えても、子供と母親の扶養が外れても保守的にみて80万節税効果が10年…800万!大きいですね!

①~③の手計算でシミュレーションしたデータはこれです。細かい部分は計算間違いがあるかもしれませんが、傾向は間違っていないはず!

(参考)

所得税・住民税シミュ

以上はあくまでも僕が今回調べて調査した限りにおいてシミュレーションしたことです。詳しい方法は書籍等を通じて身に付けていきましょう。

|

|

8.まとめ

更なる節税方策、税率差による所得控除節税金額一覧

年末調整、確定申告の説明から始まり、以下の手順で所得税を中心に節税方策を説明してきました。

・所得税の計算方法

・所得控除の説明とお勧め7方策

・税額控除の説明とお勧め4方策

・住民税について

・節税方策のシミュレーション3例

現実的に適用できる節税方策もさながら各節税方策の中でも、より効率良く手取りアップになる考え方はまだまだあります。例えば、今思いつく限りでも以下があります。(節税方策説明順)

①社会保険料は支払った全額が控除対象になるが支払った全額が戻るのではない

これは社会保険料の所得控除で説明した事の繰返しです。

つまり

・所得税では支払い総額の5~45%しか返ってこない。(税率が低いほど返ってこない)

・住民税では支払い総額の10%しか返ってこない。

→つまり、支払った金額の15%~55%しか返ってこないのです。ならば、社会保険料を支払う元の金額を引き下げる事が肝要です。即ち、標準報酬額を引き下げるのです。

以下のサイトで標準報酬額を下げる方策を説明していますので参考頂けると幸いです。

【固定費削減.1】サラリーマンで年間10~30万!社会保険料節約術(残業抑制・拠出年金活用,通勤手当・住宅手当の削減)

②子供が学生の間は子の社会保険料を親が代替えして支払う方が長期的に見て節税効果は高い

→シミュレーション①と③の所得税率を比較してください。10%と20%で開きがあります。つまり比較的所得の高い親御さんがお子さんの保険料を支払った方が10%分、手取りアップになるのです。シミュレーションの例では19.6万円×(20%-10%)で年間1.96万円の手取りアップに繋がります!

③生命保険料控除は、支払い保険料=所得控除額とするのが節税効率最大となる。

所得税だとこれが2万であるが住民税は1.75万円。なので1.75万円/年以下の保険料に抑えるのが最も節税効果を発揮することになります。

④配当収入の総合課税を申請する場合、収入元の証券口座は所得が低い人の方が所得税の節税効果が大きい。

例えば、配当収入以外無所得の人が総合課税を申請すると所得税率は最大15.315%節税されます。配当収入が年間100万円あれば、15.315万円も手取りアップになるのです!

これ以外にも熟慮するともっと良い節税方策が出てくるかもしれません。

1ページで概要を把握する!という目標で用意させて頂いたこのサイトを見る事で何か1つでも良い方策が見つかれば本当に嬉しいです。

自分にも適用できる所得控除、税額控除が必ずあるはずです!それを集め、このサイトでまとめた情報を元に概算の節税額を求める。これは確定申告すべきだ!と思われたら、是非チャレンジしてみましょう!今はネットでも受付しています。

|

|

最後に、所得控除による実際の節税額を所得税と住民税でまとめましたので

表を示します。節税シミュレーションに使って頂けると幸いです。

結論

結論を振り返ります。

・節税対象は「所得税」と「住民税」

・節税対策は「所得控除」と「税額控除」

・現実的で手堅い所得控除7方策

①配偶者控除(年収150万以下の配偶者の方がおられれば必見!)

②扶養家族控除(子供だけじゃなく親も対象、非同居でも適用!)

③寄付金控除(ふるさと納税適用)

④生命保険料控除(年金保険、介護保険、健康保険で最大12万(住民税10.5万)控除!)

⑤医療控除 or セルフメディケーション税制の活用

⑥社会保険料控除(子供の国民年金建て替え払いは申請!4年で7.68万の手取りUP!)

⑦地震保険料控除(持ち家者対象)

・現実的で手堅い税額控除4方策

①配当控除(高配当投資家必読!課税所得900万以下の方は所得税を総合課税へ)

②外国税額控除(外国株取引をしている方向け)

③住宅借入金等特別控除(住宅ローン残高の1%×10年の控除)

④住宅特定改修特別税額控除(リノベーションも控除対象)

本記事の姉妹編です。宜しければどうぞ。

【固定費削減3.】節税・節約効果を最大化! サラリーマンの生命保険は定期保険+積立Nisa運用のみ! 生命保険料節約・節税術

【固定費削減4.】確定拠出金 VS 個人年金保険 の徹底比較!小規模企業掛金控除・生命保険料控除を手堅く活用して手取UP!

ここまで閲覧頂き有難うございました!

節税・効率化による手取りアップを元出に世界の投資家の成果向上に繋がる事を祈っています!宜しければランキング参加応援お願いします。

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/199a5609.540b894e.199a560a.4713512d/?me_id=1278256&item_id=17354279&m=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Frakutenkobo-ebooks%2Fcabinet%2F6742%2F2000001866742.jpg%3F_ex%3D80x80&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Frakutenkobo-ebooks%2Fcabinet%2F6742%2F2000001866742.jpg%3F_ex%3D128x128&s=128x128&t=picttext)

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/199a5609.540b894e.199a560a.4713512d/?me_id=1278256&item_id=14836689&m=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Frakutenkobo-ebooks%2Fcabinet%2F1125%2F2000003491125.jpg%3F_ex%3D80x80&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Frakutenkobo-ebooks%2Fcabinet%2F1125%2F2000003491125.jpg%3F_ex%3D128x128&s=128x128&t=picttext)

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/0eb2d4a7.b1ccdd63.0eb2d4a8.384b9fb8/?me_id=1213310&item_id=17816208&m=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F2619%2F9784098252619.jpg%3F_ex%3D80x80&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F2619%2F9784098252619.jpg%3F_ex%3D128x128&s=128x128&t=picttext)

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/0eb2d4a7.b1ccdd63.0eb2d4a8.384b9fb8/?me_id=1213310&item_id=19738440&m=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F3980%2F9784801303980.jpg%3F_ex%3D80x80&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F3980%2F9784801303980.jpg%3F_ex%3D128x128&s=128x128&t=picttext)

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/0eb2d4a7.b1ccdd63.0eb2d4a8.384b9fb8/?me_id=1213310&item_id=19814150&m=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F5410%2F9784502325410.jpg%3F_ex%3D80x80&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F5410%2F9784502325410.jpg%3F_ex%3D128x128&s=128x128&t=picttext)

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/0eb2d4a7.b1ccdd63.0eb2d4a8.384b9fb8/?me_id=1213310&item_id=19802170&m=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F5096%2F9784046045096.jpg%3F_ex%3D80x80&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F5096%2F9784046045096.jpg%3F_ex%3D128x128&s=128x128&t=picttext)

“【固定費削減.2】年間6~96万の手取りUP!サラリーマン必見!年末調整・確定申告の手堅い節税方策11選” への4件の返信